キレート剤市場の分析

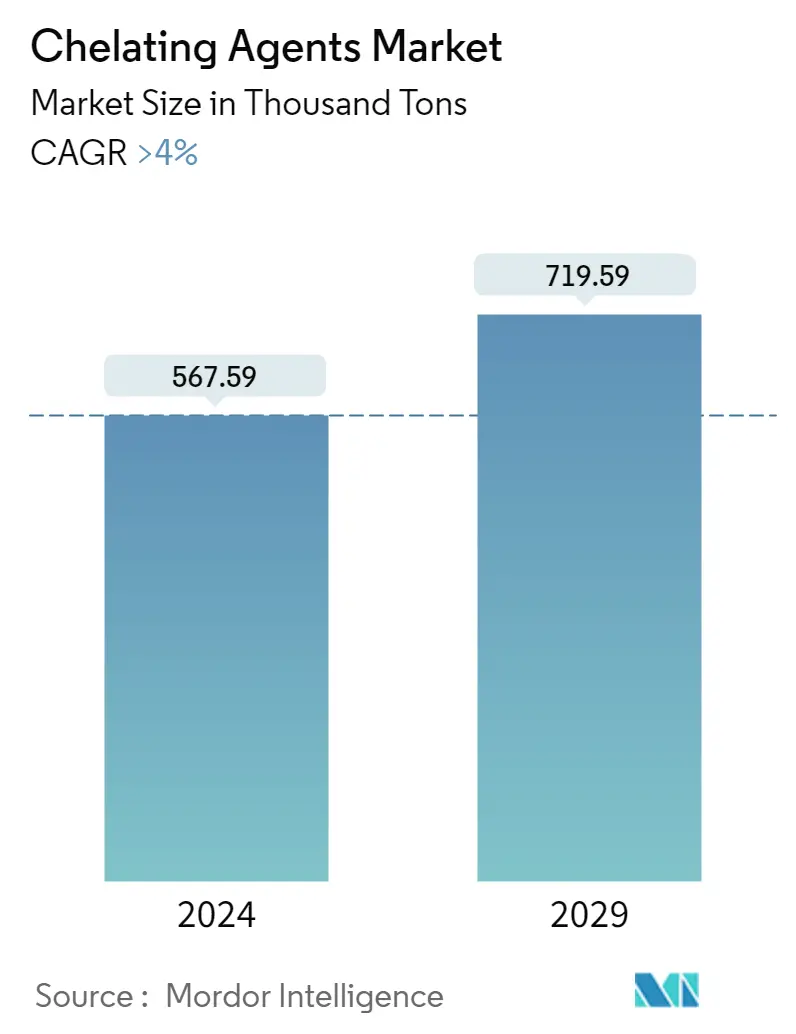

キレート剤市場の市場規模は、2024時点で567.59 Thousand tonsと推定され、2029までには719.59 Thousand tonsに達し、予測期間中(2024~2029)に4%を超えるCAGRで成長すると予測されている。

市場は2020年のCOVID-19パンデミックによってマイナスの影響を受けた。2020年前半のCOVID-19の大流行により、紙パルプ産業はその成長率に大幅な下駄を履かされた。その結果、キレート剤の消費に不利な影響を与えた。現在、市場はパンデミックから回復している。市場は2022年にパンデミック以前の水準に達し、今後も安定した成長が見込まれる。

家庭用洗浄用途からのキレート剤需要の増加が、市場の成長を促進すると予想される。

その反面、非生分解性キレート剤が環境に与える悪影響が、予測期間中の市場成長を抑制すると予想される。

さらに、いくつかのエンドユーザー産業におけるグリーン・キレート剤への需要の高まりは、将来的に世界市場に有利な成長機会をもたらす可能性が高い。

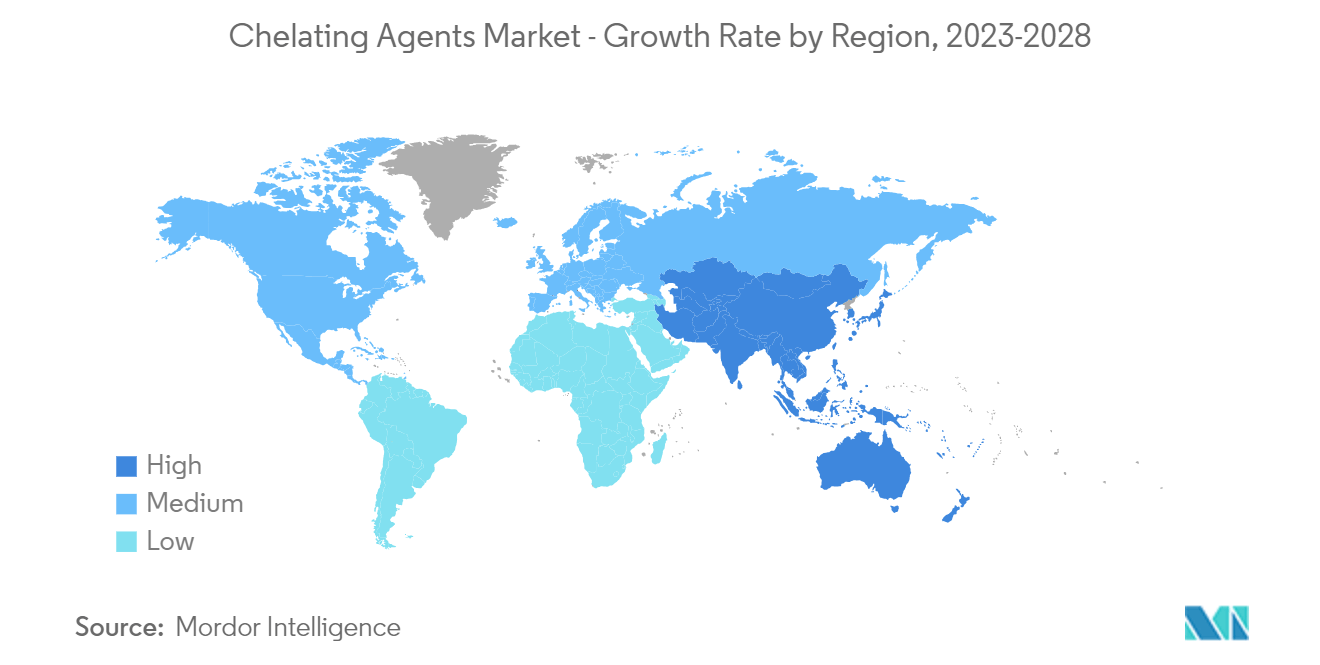

アジア太平洋地域は世界の市場を支配しており、中国、インド、日本などの国が最大の消費国である。

キレート剤の市場動向

洗浄用途でのキレート剤消費の増加

- キレート剤は主に洗浄用途に使用される。キレート剤は、硬水に含まれるミネラル分による洗浄プロセスの阻害を防ぐという重要な役割を果たすため、さまざまな洗浄剤に使用されている。

- 洗浄以外にも、キレート剤は、洗浄製品の保存性の向上、色の維持、抗菌効果の付与、ニッケルやクロムによるアレルギーの防止など、多くの利点を発揮する。

- 石鹸や洗剤に使用される場合、キレート剤は金属染みの防止や漂白剤の早期分解を促進する。一方、工業用洗浄液に使用されるキレート剤は、機器の表面に付着した不溶性の塩分をほぐし、分解し、溶解することで、スケールや錆の除去を助ける。

- 個人および周辺空間の衛生維持に対する意識の高まりは、多くの世界的な洗剤製造企業を刺激し、家庭用洗浄製剤の急増する需要を開拓している。

- 例えば、2022年5月、AerialやTideなどのブランドを製造するプロクター・アンド・ギャンブル(PG)は、ハイデラバードに液体洗剤製造工場を建設するために20億インドルピー(~2652万米ドル)を投資した。

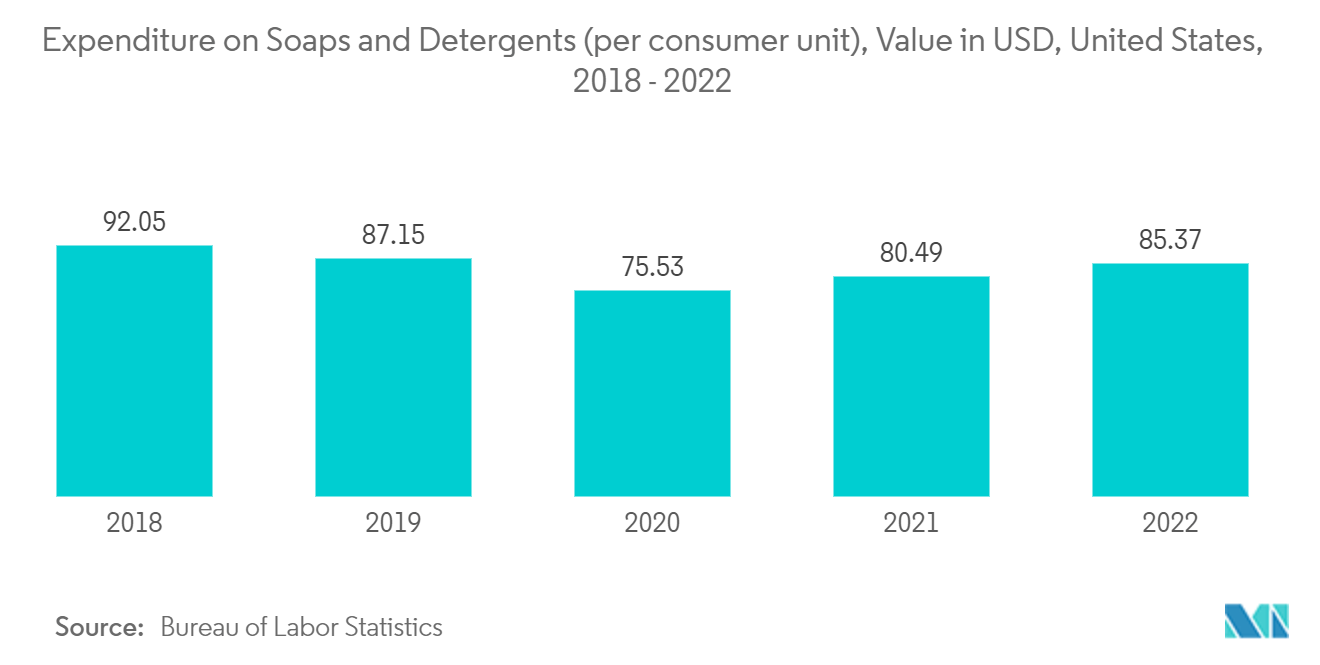

- 労働統計局によると、2022年の米国における石鹸・洗剤の年間平均支出額は、消費者1人当たりおよそ85.37米ドルで、前年比6%増であった。

- したがって、上記の要因を考慮すると、キレート剤の需要は、近い将来、洗浄剤用途セグメントで大幅に増加すると予想される。

アジア太平洋地域が市場を支配する

- アジア太平洋地域は、中国、インド、日本などの主要国における紙・パルプ部門、洗浄剤、廃水処理、農薬、製薬産業用途などの拡大により、予測期間中にキレート剤市場で最大の市場を占めると予想される。

- アジア太平洋地域は、家庭用および工業用洗剤の需要が最も急速に伸びている。工業化が急速に進んでいるため、これらの国々では便利で使いやすい洗剤が普及している。

- キレート剤は、パルプや紙の漂白に幅広く使われている。紙ベースのフレキシブル・パッケージング・ソリューションは、従来使用されてきたプラスチック・パッケージングに代わる、耐久性があり環境に優しい代替品として台頭してきた。紙ベースの包装の人気は、パルプ・製紙業界におけるキレート剤の需要ファンダメンタルズを強化している。

- 中国製紙協会が発表したデータによると、世界最大の製紙国である中国のパルプ・紙・紙製品産業の総生産量は、2022年に2億8,391万トンに達した。これは2021年から1.32%の微増であり、調査対象市場にプラスの影響を与える。

- また、アジア太平洋地域の廃水処理は、環境規制の強化や日常生活における高品質で安全な水への嗜好の高まりとともに急速に増加している。中国、インド、日本における食品・飲料、製薬、化学、パーソナルケア分野の急成長は、人口規模の拡大と消費者の消費力の強化に伴い、キレート剤の需要を急増させており、調査した市場の成長をさらに高めるだろう。

- 2022年6月、チャイナ・エバーブライト・ウォーターという水環境管理に特化した環境保護企業が、山東省淄博市の張店東化学工業園工業廃水処理の拡張・改良プロジェクトを確保した。このプロジェクトはBOT(Build-Operate-Transfer)モデルで運営され、1日当たりの工業廃水処理能力は約5,000m3と設計されている。

- 上記のすべての要因が、予測期間中のアジア太平洋地域のキレート剤市場の成長を促進すると思われる。

キレート剤産業の概要

キレート剤市場は部分的に統合されている。主なプレーヤー(順不同)としては、ダウ、BASF SE、Nouryon、Kemira、三菱化学グループなどが挙げられる。

キレート剤市場のリーダー

-

Dow

-

BASF SE

-

Nouryon

-

Kemira

-

Mitsubishi Chemical Group Corporation

- *免責事項:主要選手の並び順不同

キレート剤市場ニュース

- 2023年1月ポーランドに本社を置く、キレート化微量栄養素、葉剤、その他特殊農業ソリューションのサプライヤーであるADOB社を買収。

- 2022年2月:Nouryonは、環境に優しい自動食器洗い機および液体洗濯機用製品に対する消費者の需要の高まりに対応するため、オランダに生分解性キレート剤の生産施設を開設。

キレート剤産業のセグメント化

キレート剤は、キレート剤、キラント、封鎖剤とも呼ばれ、金属イオンと配位共有結合を形成し、安定した水溶性錯体を形成する化合物である。金属と結合する能力があるため、腐食防止剤、家庭用および工業用の洗浄剤、紙・パルプ工業の漂白剤、食品・飲料分野の添加物など、その用途は多岐にわたる。また、廃水処理、化学反応の触媒、医薬品分野における重金属中毒の治療にも応用されている。

キレート剤市場は、タイプ、用途、地域によって区分される。タイプ別では、市場は非生分解性キレート剤と生分解性キレート剤に区分される。用途別では、洗浄剤、パルプ・製紙、水処理、農薬、化学薬品、食品・飲料、医薬品、パーソナルケア、その他の用途(写真、繊維加工など)に区分される。また、世界15カ国のキレート剤市場の市場規模および予測もカバーしています。各セグメントについて、市場規模および予測は数量(トン)ベースで行われている。

| 生分解性なし |

| 生分解性 |

| クリーナー |

| パルプ・紙 |

| 水処理 |

| 農薬 |

| 化学薬品 |

| 食品および飲料 |

| 医薬品 |

| パーソナルケア |

| その他の用途(写真撮影、繊維加工など) |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| イタリア | |

| フランス | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南米のその他の地域 | |

| 中東およびアフリカ | サウジアラビア |

| 南アフリカ | |

| その他の中東およびアフリカ |

| タイプ | 生分解性なし | |

| 生分解性 | ||

| 応用 | クリーナー | |

| パルプ・紙 | ||

| 水処理 | ||

| 農薬 | ||

| 化学薬品 | ||

| 食品および飲料 | ||

| 医薬品 | ||

| パーソナルケア | ||

| その他の用途(写真撮影、繊維加工など) | ||

| 地理 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| イタリア | ||

| フランス | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南米のその他の地域 | ||

| 中東およびアフリカ | サウジアラビア | |

| 南アフリカ | ||

| その他の中東およびアフリカ | ||

キレート剤市場調査FAQ

キレート剤市場の規模は?

キレート剤市場規模は2024年に567.59千トンに達し、年平均成長率4%以上で推移し、2029年には719.59千トンに達すると予想される。

現在のキレート剤市場規模は?

2024年には、キレート剤市場規模は567.59千トンに達すると予想される。

キレート剤市場の主要プレーヤーは?

ダウ、BASF SE、Nouryon、Kemira、三菱化学グループがキレート剤市場で事業を展開している主要企業である。

キレート剤市場で最も急成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

キレート剤市場で最大のシェアを占める地域は?

2024年には、アジア太平洋地域がキレート剤市場で最大の市場シェアを占める。

このキレート剤市場は何年をカバーし、2023年の市場規模は?

2023年のキレート剤市場規模は545.76千トンと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年のキレート剤市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のキレート剤市場規模を予測しています。

最終更新日:

キレート剤産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のキレート剤市場のシェア、規模、収益成長率の統計。キレート剤の分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。