細胞計数市場分析

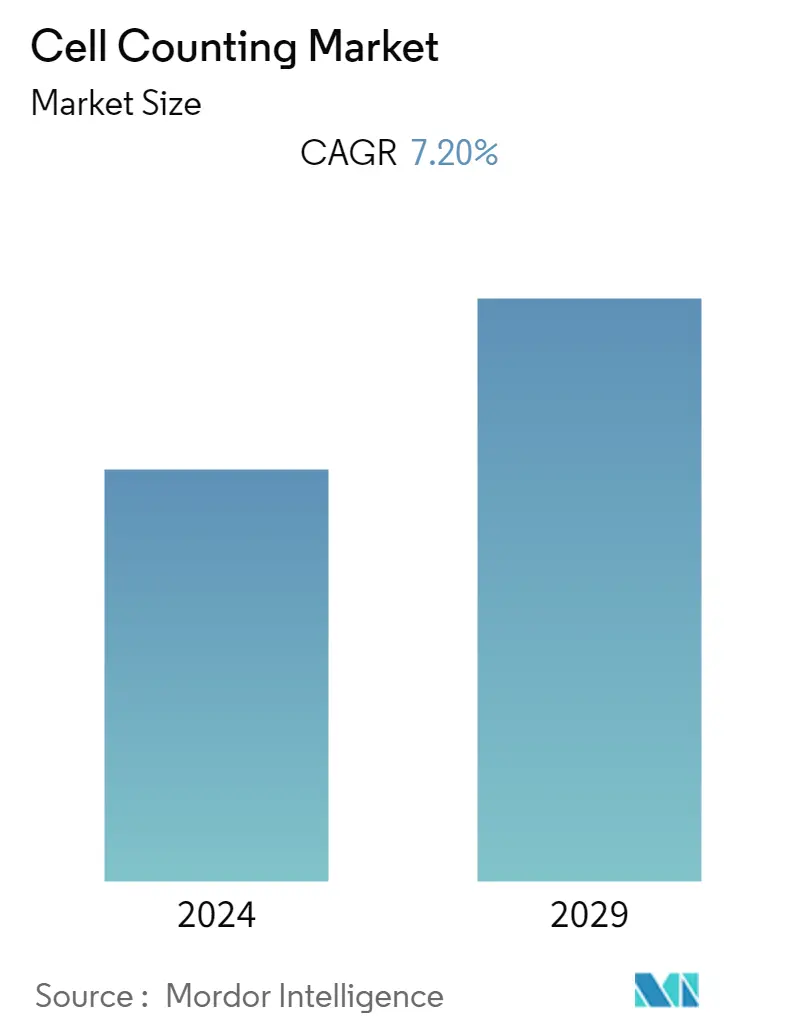

今後数年間で、細胞計数市場は7.2%のCAGRを記録すると予想される。

COVID-19は細胞計数製品や消耗品の採用に大きな影響を与えた。パンデミックは、骨減少症やリンパ球減少症がCOVID-19の潜在的な指標であったため、細胞計数装置の採用が増加した。2021年6月にBMC Infectious Diseases誌に発表されたこの研究では、COVID-19患者において、入院時の高いWBC数が死亡と有意に関連していることが判明した。その結果、COVID-19の治療においては、WBC数が多いことがより考慮されるべきである。このように、COVID-19のパンデミックは市場の成長に顕著な影響を与えた。しかし、パンデミックは現在沈静化しているため、本調査の予測期間中、市場は安定した成長を遂げると予想される。

市場の成長に寄与する主な要因は、HIV、麻疹、ジフテリアなどの対象疾患、がんやその他の血液疾患などの慢性疾患の罹患率の上昇、高スループットフローサイトメトリーおよび自動血液分析装置の使用の拡大である。

UNAIDSのデータによると、2022年には世界で推定3,840万人がHIVに感染し、2021年には推定150万人が新たにHIVに感染した。また、2021年までに2,870万人が抗レトロウイルス療法を受けられるようになるとしている。このように、感染症患者の増加は、最終的に細胞計数製品や消耗品の需要を増加させると予想される。

さらに、細胞計数製品や消耗品の技術的進歩により、製品の発売が増加し、その結果、採用が増え、市場成長の原動力となっている。例えば、最先端のライフサイエンスソリューションの大手プロバイダーであり、Aligned Genetics, Inc.の一部門であるLogos Biosystemsは、2021年2月にCountWireシステムを正式に発売した。

したがって、慢性疾患の有病率の上昇、技術進歩の拡大、細胞計数市場における製品の発売などが、この市場の成長を促進すると予想される。しかし、高度な細胞計数システムの高コストや血液分析装置の製品リコールにより、市場の成長は鈍化するとみられる。

細胞計数の市場動向

予測期間中、インストルメンツ部門が大きなシェアを占めると予想される。

研究、診断、産業など様々なアプリケーションで細胞計数装置の利用が増加しているなどの要因により、予測期間中、装置セグメントは大きなシェアを占めると見られている。細胞計数装置は、癌生物学、免疫学、神経科学など様々な研究分野で採用が増加しており、市場セグメントに飛躍的な成長機会を示している。

2021年11月にPubMed Centralが発表した研究によると、RapID Cell Counterと呼ばれる新しい細胞計数器が分析された。これは、簡単に実装できるグラフィカル・ユーザー・インターフェース(GUI)を備えた半自動細胞計数ツールであり、均等に分割されたセグメントに分割できるユーザー定義の境界内の細胞密度の迅速かつ一貫した定量を容易にすることができる。セルカウンター装置の重要性と効率性は、これらの装置に対する需要の増加につながり、今後数年間の装置セグメントの成長を促進すると予想される。

さらに、先進的な細胞カウンター装置を発売する主要市場プレイヤーのイニシアティブの高まりは、その多様なアプリケーションとワークフローの容易さにより、これらの装置の採用増加につながっている。例えば、2021年6月、CytoSMART Technologies社は最初の蛍光セルカウンターの1つを発表した。CytoSMART Exact FLは、人工知能(AI)を搭載した画像認識アルゴリズムを備えた完全自動のデュアル蛍光セルカウンターである。製品の進歩の増加は、より高い採用につながり、それによってこのセグメントの成長を促進する。さらに、癌の有病率の上昇は、このセグメントの成長を促進する主な要因の1つである。

従って、癌生物学、免疫学、神経科学など様々な研究分野での採用の増加や、先進的なセルカウンター装置を発売する主要市場プレイヤーのイニシアチブの高まりなどの要因により、機器セグメントは予測期間中に成長を経験すると予想される。

北米が市場で大きなシェアを占め、予測期間中も同様と予想される

北米は市場で大きなシェアを占めており、予測期間を通じて細胞計数市場全体でも同じように推移すると見られている。同市場の大きなシェアは、患者数が多いこと、より多くの医療現場でハイスループットフローサイトメトリーや自動血液分析装置が使用されていること、主要企業が同地域に拠点を置いていることなどが主な要因である。

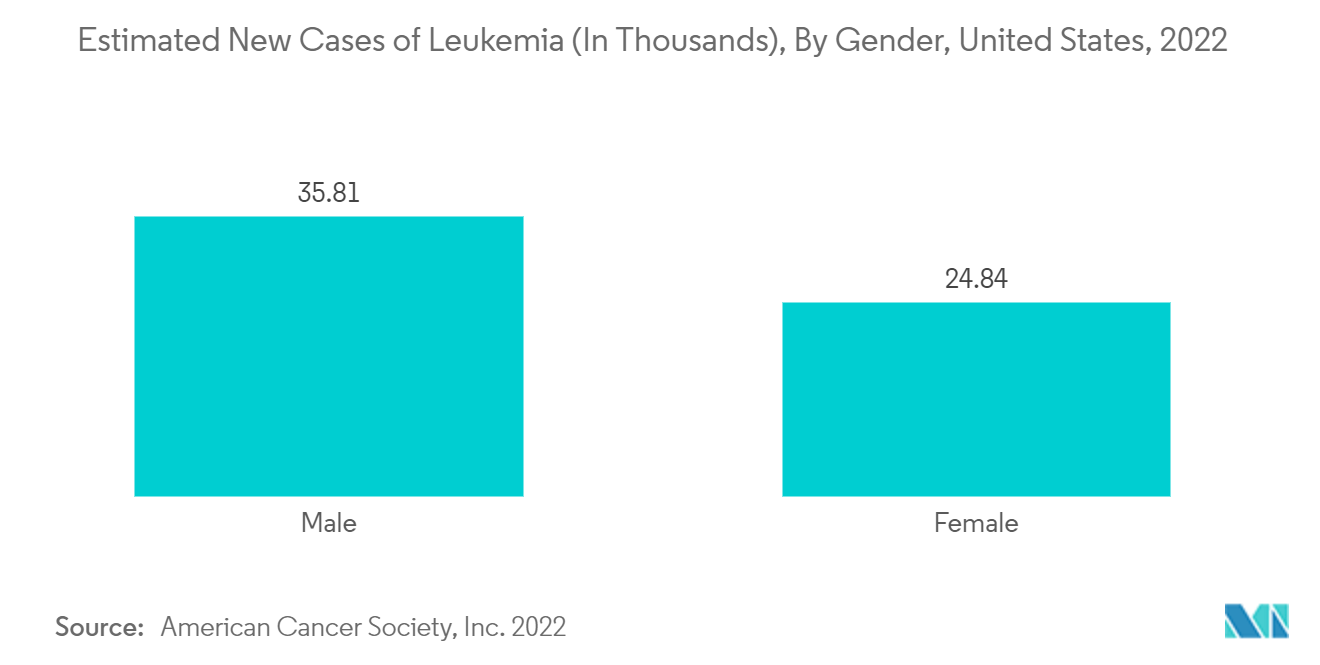

北米地域では、慢性疾患の増加や研究開発活動の活発化などの要因により、米国が大きな市場シェアを占めている。米国癌協会の2022年の統計によると、米国では2022年に290,560件の乳癌、268,490件の前立腺癌、236,740件の肺癌と気管支癌が新たに発生する。このような高いがん罹患率は、適切な診断の必要性を生み出し、同地域の市場成長の原動力となっている。

さらに、カナダがん協会が2022年11月に発表したデータによると、2022年には推定233,900人ががんと診断される。この罹患率の増加は主にカナダの人口増加と高齢化によるもので、がん予防の重要性が強調されている。カナダにおける癌の有病率の高さも、細胞カウンターの需要を増加させ、市場の成長を促進すると予想される。

さらに、米国における企業による製品発売の増加は、これらの機器の採用増加にさらにつながり、北米におけるこの市場の成長を促進する。例えば、2021年8月、米国の医療機器企業であるBD(ベクトン・ディッキンソン・アンド・カンパニー)は、あらゆる規模のラボに高度なフローサイトメトリー機能をもたらす新しいベンチトップ型細胞分析装置を発売した。

したがって、企業による製品上市の増加や、同地域における癌のような疾患の有病率の増加といった上記の要因から、北米地域は予測期間中に大きな成長を示すと予想される。

細胞計数業界の概要

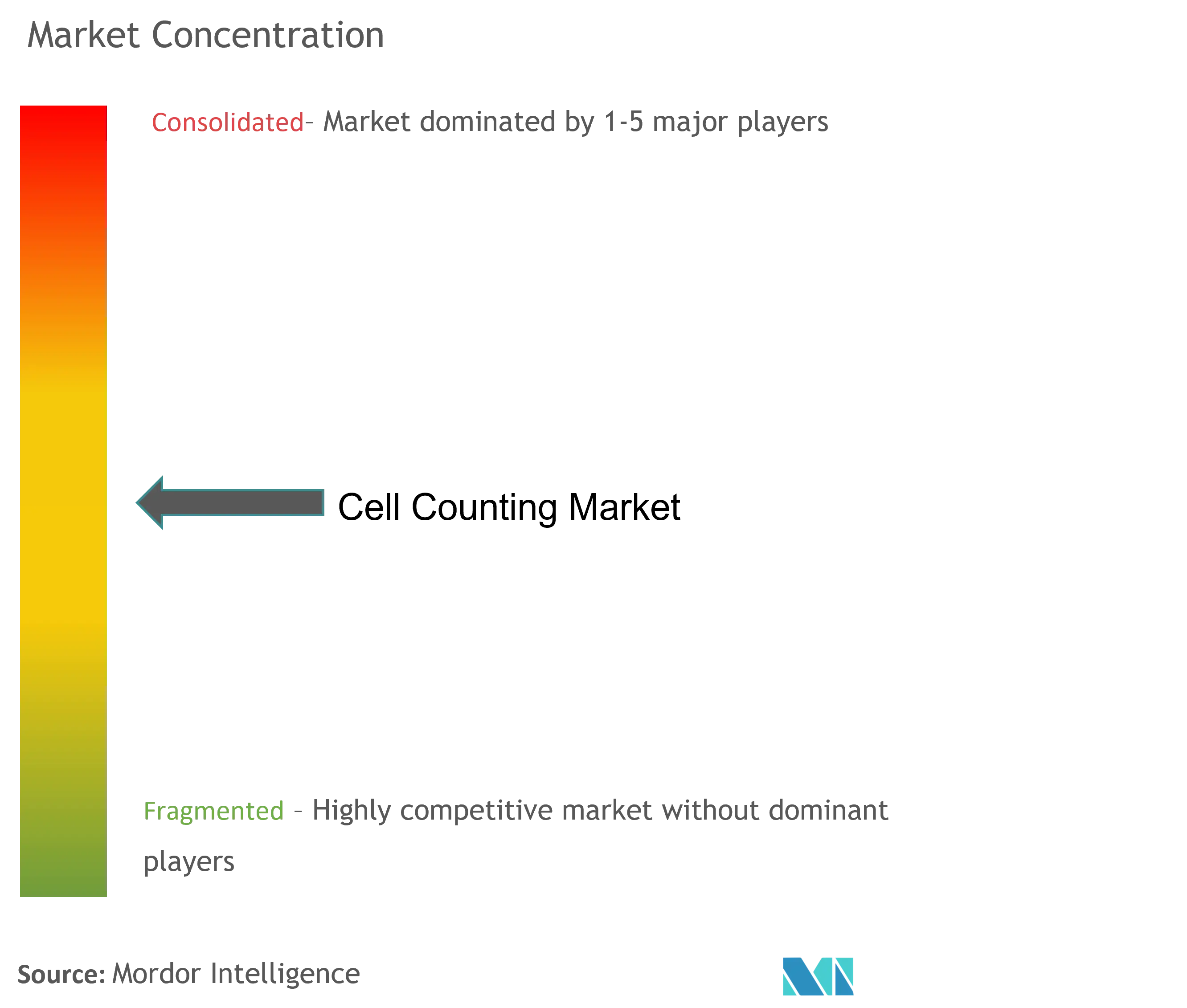

細胞計数市場は適度に競争が激しい。プレーヤーがとる重要なアプローチのいくつかは、製品の進歩、発明、買収、合併である。現在市場を支配している企業には、Danaher Corporation、Thermo Fisher Scientific、Becton, Dickinson and Company、Merck、Bio-Rad Laboratories、GE Healthcareなどがある。

細胞計数市場のリーダー

-

Thermo Fisher Scientific

-

Becton, Dickinson and Company

-

Bio-Rad Laboratories

-

Merck KGaA

-

Danaher Corporation (Beckman Coulter, Inc.)

- *免責事項:主要選手の並び順不同

細胞計数市場ニュース

- 2022年3月:Mindray社は、全血球算定(CBC)と赤血球沈降速度(ESR)検査を統合した画期的な血液学分析装置シリーズである新型BC-700シリーズを発売した。

- 2022年2月:Abacus dxはLuminex社とフローサイトメトリー装置および試薬のGuavaシリーズに関する新たなパートナーシップを締結した。この契約の一環として、Luminex社のフローサイトメトリー装置および試薬のGuavaシリーズがAbacus dx社によって販売される。

細胞計数産業セグメンテーション

報告書の範囲にあるように、細胞計数は細胞分析において重要な役割を果たしている。細胞計数は細胞の生存率と細胞増殖を特定するのに役立ち、細胞培養における生細胞数または死細胞数を定量化する。細胞計数市場は、製品タイプ(装置(分光光度計、フローサイトメーター、ヘマトロジーアナライザー、セルカウンター)、消耗品(培地、血清、試薬、アッセイキット、その他消耗品))、地域(北米、欧州、アジア太平洋、中東・アフリカ、南米)で区分される。また、世界の主要地域17カ国の推定市場規模や動向もカバーしています。レポートでは、上記セグメントの金額(単位:百万米ドル)を提供しています。

| 製品タイプ別 | 楽器 | 分光光度計 | |

| フローサイトメーター | |||

| 血液分析装置 | |||

| セルカウンター | |||

| 消耗品 | 培地、血清、および試薬 | ||

| アッセイキット | |||

| その他の消耗品 | |||

| 地理 | 北米 | アメリカ | |

| カナダ | |||

| メキシコ | |||

| ヨーロッパ | ドイツ | ||

| イギリス | |||

| フランス | |||

| イタリア | |||

| スペイン | |||

| ヨーロッパの残りの部分 | |||

| アジア太平洋地域 | 中国 | ||

| 日本 | |||

| インド | |||

| オーストラリア | |||

| 韓国 | |||

| 残りのアジア太平洋地域 | |||

| 中東とアフリカ | GCC | ||

| 南アフリカ | |||

| 残りの中東およびアフリカ | |||

| 南アメリカ | ブラジル | ||

| アルゼンチン | |||

| 南アメリカの残りの地域 | |||

細胞計数市場調査FAQ

現在の細胞計数市場規模はどれくらいですか?

細胞計数市場は、予測期間(7.20%年から2029年)中に7.20%のCAGRを記録すると予測されています

細胞計数市場の主要プレーヤーは誰ですか?

Thermo Fisher Scientific、Becton, Dickinson and Company、Bio-Rad Laboratories、Merck KGaA、Danaher Corporation (Beckman Coulter, Inc.)は、細胞計数市場で活動している主要企業です。

細胞計数市場で最も急速に成長している地域はどこですか?

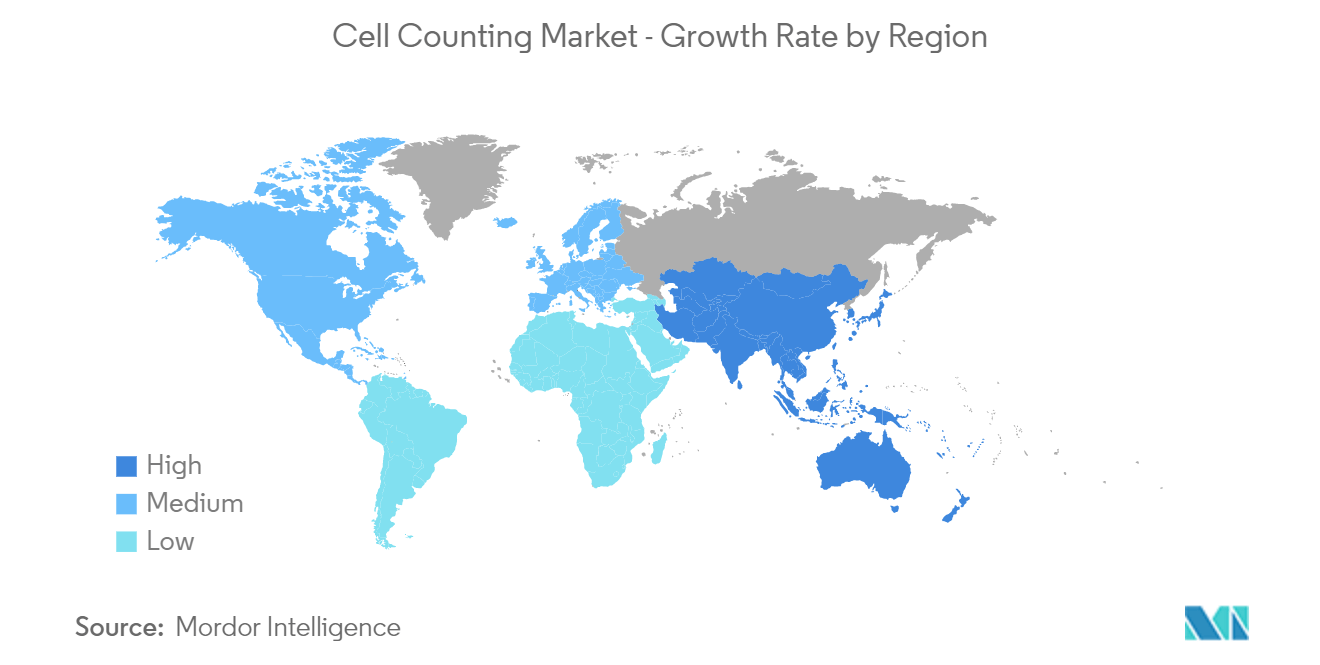

アジア太平洋地域は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

細胞計数市場で最大のシェアを誇る地域はどこですか?

2024年には、北米が細胞計数市場で最大の市場シェアを占めます。

この細胞計数市場は何年を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のセルカウンティング市場の過去の市場規模をカバーしています。レポートは、2024年、2025年、2026年、2027年、2028年、2029年のセルカウンティング市場規模も予測します。

私たちのベストセラーレポート

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

細胞計数産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の細胞計数市場シェア、規模、収益成長率の統計。細胞計数分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。