カナダのコワーキングオフィススペース市場分析

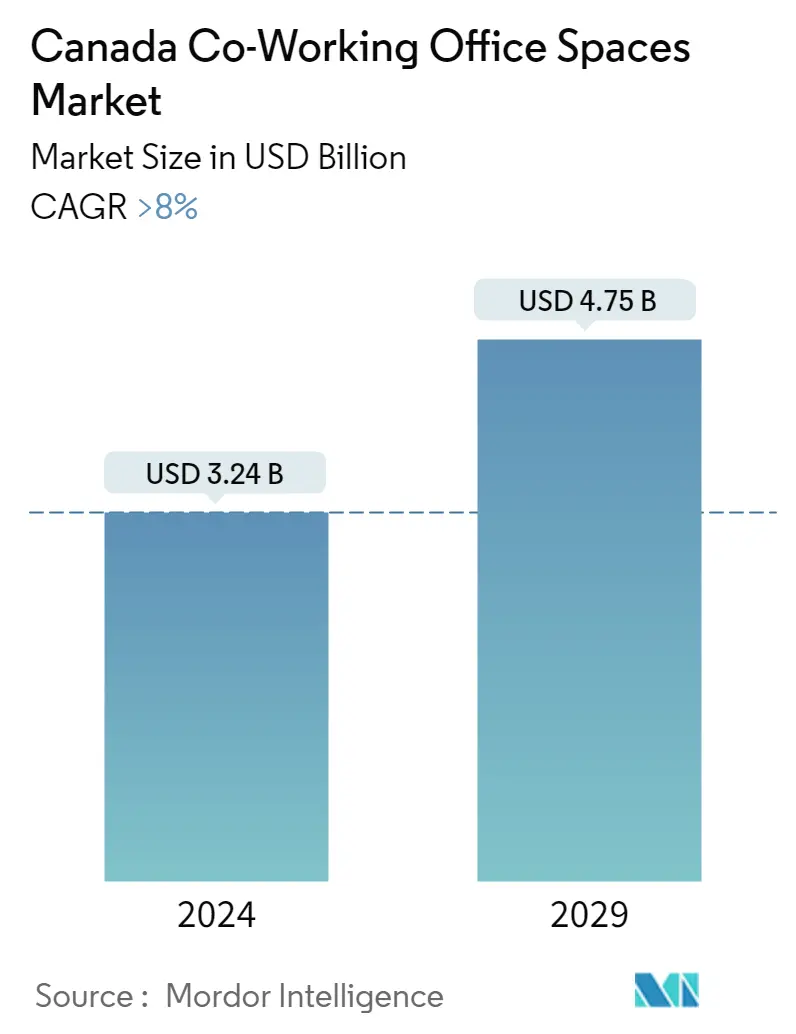

カナダのコワーキングオフィス市場規模は2024年にUSD 3.24 billionと推定され、2029年にはUSD 4.75 billionに達し、予測期間中(2024-2029)に8%を上回るCAGRで成長すると予測されている。

- カナダでは、COVID-19の大流行がコワーキングオフィス市場に影響を与えた。施錠制限により、企業は顧客の75%を失った。1年半以上経った今、人々はコワーキングスペースに戻りつつある。このような変化は、コワーキングスペースにとって有益であることが証明されている。COVID-19の感染者が減少するにつれ、人々は1年以上自宅で過ごした後、仕事や社交、外出のための新しい方法を求めた。

- コワーキングのトレンドは、カナダの企業シーンを変革する力へと発展した。新しい働き方が求められ、多くのフレキシブルオフィス運営会社が賃貸市場で足場を固めつつある。コワーキング不動産という選択肢は、カナダの他の主要市場も再構築している。2017年以降、カルガリー、オタワ、バンクーバーのフレキシブルなフットプリントは80%以上増加した。ウォータールー地域は、コワーキングスペース運営の市場浸透度でトロント(1.8%)と競った(コワーキングはオフィス供給全体の1.4%を占める)。エドモントンとウォータールー地域では、郊外の成長がダウンタウンの成長を上回った。バンクーバーの郊外型コワーキングスペース市場は83%成長した。

- カナダのプレスによると、カナダには現在617のコワーキングスペースがあり、その中にはステープルズなどの大手企業が運営する場所も含まれている。JPモルガン・チェースは全従業員に職場復帰を要請した。一方、オタワを拠点とするeコマース企業、Shopifyは本社を放棄し、遠隔地のみの労働力を確保した。しかし、ワクチン対策が改善され、将来の働き方をめぐる議論が過熱する中、コワーキングを通じて職場により柔軟なアプローチを採用することで、中間点を取る機会を見出す企業もある。

- 全体として、コワーキングの未来は明るい。フレキシブルなワークスペースへの需要、テクノロジーやオートメーションの活用、サステナビリティやグリーンイニシアティブの重視、コミュニティやコラボレーションへの欲求など、すべてがコワーキングの成長と発展の要因となるだろう。リモートワークやフリーランスとして働く人が増える中、コワーキングスペースは柔軟で手頃なワークスペース・オプションのニーズに対する価値あるソリューションを提供し続けるだろう。

カナダのコワーキングオフィス市場動向

トロント地域はテック・ジャイアントに十分な機会を提供し、市場の成長を促進している

ビジネス界からの報告書によると、パンデミックの間、オフィス賃貸の大きな部分を担ったのはIT業界であった。トロントは北米でハイテク雇用の発展をリードしている。カナダの30大ハイテク地域のオフィス需要と賃料に対するIT業界の影響力を評価した調査によると、トロントは2019年から2020年にかけて雇用が26%増加した。過去5年間、ハイテク企業がオフィススペースの賃貸を独占してきた。

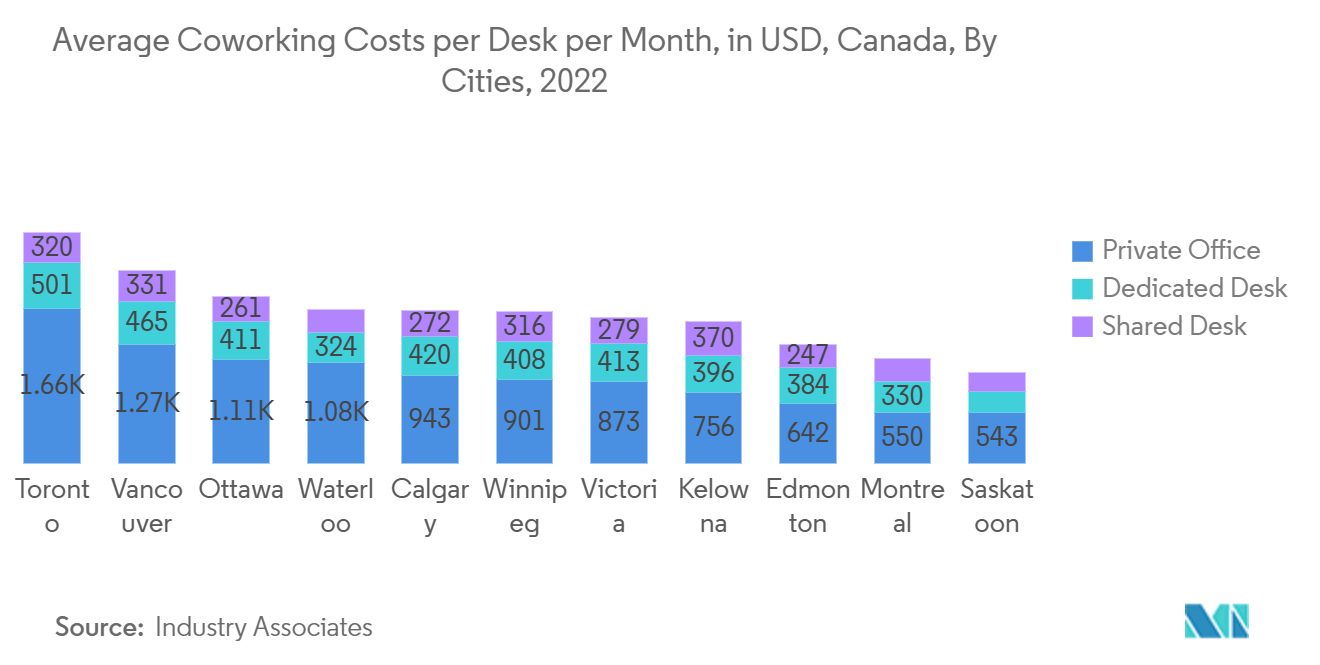

驚くなかれ、最も高額だったのはトロントとバンクーバーで、個室オフィスの月額費用は平均1,657米ドルと1,270米ドルだった。個室オフィスの月額費用が平均1,000米ドル以上だったその他の市場には、オタワとウォータールー地域が含まれ、それぞれ1,112米ドルと1,083米ドルだった。

不動産事業者が運営するコ・ワーキングスペースは、310万平方フィートを占め、この地域の総オフィスストックの1.8%を占めている。その大部分である230万平方フィートはダウンタウンにあり、GTA全土にある合計216のフレキシブル・ワークスペースのうち147カ所にある。リージャス/スペーシズはトロント最大のフレキシブル・オフィス・オペレーターで、56カ所で130万平方フィートを展開している。今後2年間で34万7,000平方フィートの増設を計画している。

空室率8%のトロントは、ダウンタウンで最も高いAクラス賃料を誇り、1平方フィート当たり34.18カナダドル(25.53米ドル)である。市内ではまだ750万平方フィート以上の新規供給が開発中で、郊外では約60万平方フィートが建設中である。しかし、2021年第4四半期には、130万平方フィートを超えるダウンタウンのオフィススペースが吸収され、同期間に市場に新たに供給された竣工面積を約4万500平方フィートわずかに上回った。以上の点から、予測期間中、トロントはカナダのコワーキングオフィス市場を支配すると予想される。

都市部と郊外におけるコワーキング・オフィスの供給増加

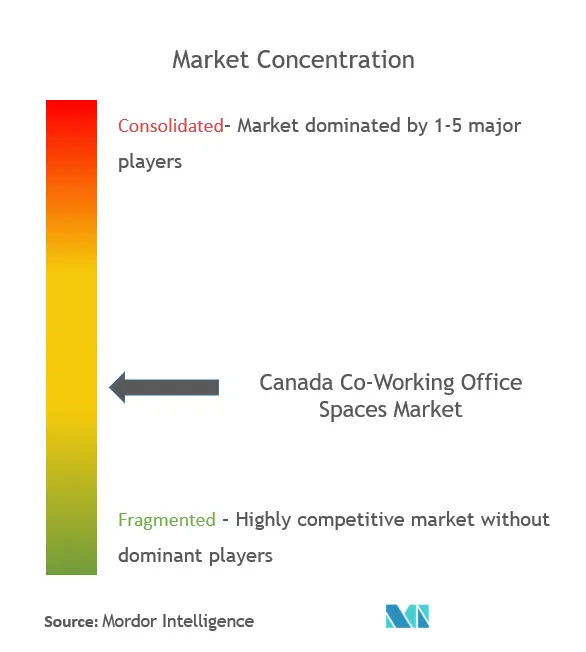

2022年には、ハイブリッドワークやリモートワークが主流になると予想される。カナダのコワーキングオフィス市場は、IWGとWeWorkの2大企業が国内在庫の半分以上を占めている。しかし、全国には数百の単独事業者があり、市場の3分の1以上を占めている。IWG(フレキシブル・ワークスペース・アンド・オフィス・プロバイダー)は、2022年にカナダで9拠点を開設し、これまで進出していなかった、あるいは進出してもごくわずかだった二次市場、三次市場、郊外市場での拡大に注力している。

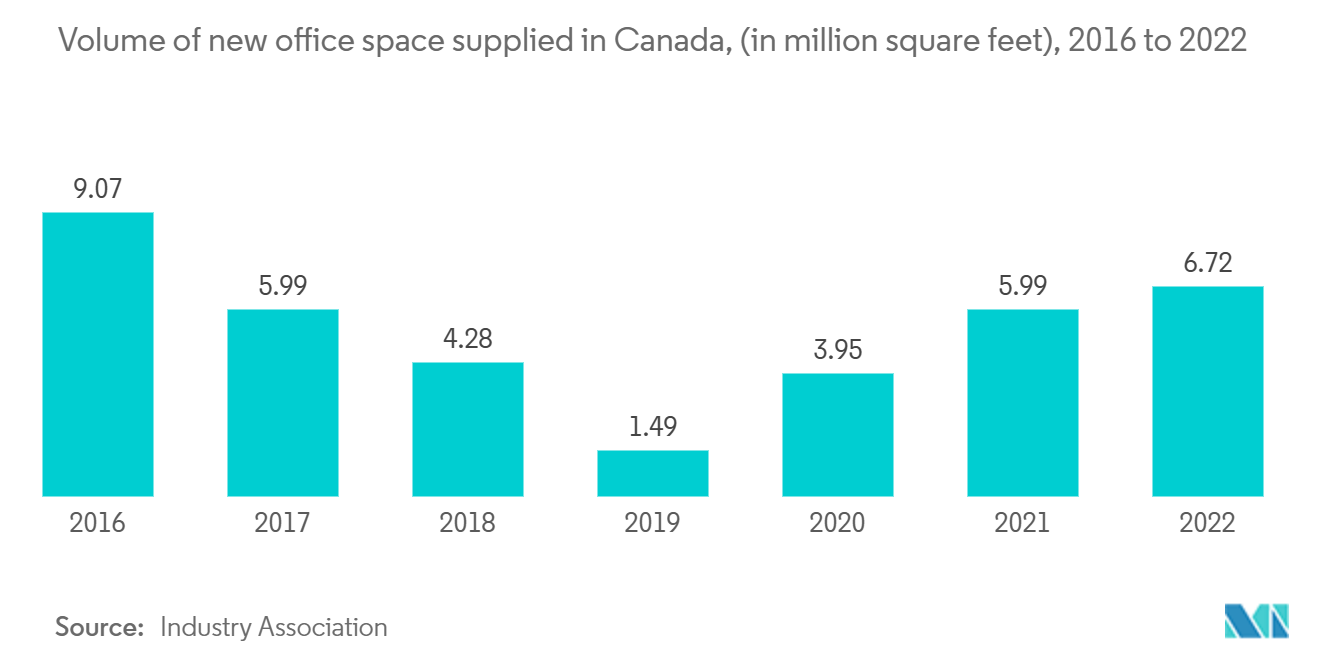

2021年には、ダウンタウンと郊外のオフィス不動産市場で合計約600万平方フィートの新規供給が見込まれる。

労働の柔軟性の向上によりコワーキングスペースへの需要が高まる中、カナダ全土で合計173,500平方フィートのスペースが新たに5つ誕生する。約83%の企業が従業員にフレキシブルワークやハイブリッドワーク戦略を導入しており、パンデミック以前とは異なる働き方を可能にしている。Spacesは最近、2万6,000平方フィートのZibiオタワの州をまたぐ施設をオープンした。この施設は、オタワとガティノーを結ぶショディエール島にある34エーカーの複合施設Zibiの一部で、4 Booth St.にある4階建ての旧製紙工場の建物を改装したものである。

カナダのコワーキングスペース産業概要

カナダのコワーキングスペース市場は、個人所有のコワーキングスペースが複数存在するため細分化されている。同市場は、同業他社による巨額の投資と資金調達により、予測期間中に成長すると見込まれている。同市場の主要企業には、Lab T.O.、District 28、La Halte 24/7、L Atelier Vancouver、BNKR、WeWork、Regusなどがある。同市場の主要企業は、同業界の顧客により良いサービスを提供するため、新技術の採用、提携、事業拡大、買収を主要な開発戦略として採用している。例えば、2021年6月、世界有数のフレキシブルスペースプロバイダーであるWeWorkは、ワークスペースや会議室への従量課金制アクセスを提供するアプリ「WeWork on Demandがカナダで利用可能になったと発表した。WeWorkオンデマンドはトロント、バンクーバー、カルガリー、バーナビーにある12のビルで利用できる。

カナダのコワーキングスペース市場のリーダーたち

-

Lab T.O.

-

District 28

-

La Halte 24/7

-

L’ Atelier Vancouver

-

BNKR

- *免責事項:主要選手の並び順不同

カナダのコワーキングスペース市場ニュース

- 2023年1月世界有数のフレキシブル・スペース・プロバイダーであるWeWorkと戦略的パートナーシップを結び、WeWorkのロビー、エレベーター・バンク、共同ワークスペースに設置された既存のデジタル・スクリーンに、Captivateのオンスクリーン・コンテンツ体験を表示することを発表した。この提携により、Captivateは米国とカナダにおけるWeWorkの独占広告販売代理店となる。

- 2022年1月:バンクーバーでは、City Linkと名付けられたブロードウェイ・コリドーの新しいスペースが、IWGが「バンクーバーで最も急成長しているテック・ハブと認めたマウント・プレザントに40,000平方フィートをもたらす。一方、新しいキング・ジョージ・ハブは、51,500平方フィートとさらに広いスペースを提供する予定だ。

カナダのコワーキングスペース産業区分

コワーキングスペースとは、異なるチームや企業の人々が一つの共有スペースに集まって仕事をする仕組みを指す。コワーキングスペースの特徴は、設備やサービス、ツールを共有することである。このようにインフラを共有することで、オフィスの運営コストをメンバー間で分散することができます。

カナダのコワーキングオフィススペース市場は、エンドユーザー別(個人ユーザー、小規模企業、大規模企業、その他エンドユーザー)、タイプ別(フレキシブルマネージドオフィス、サービスオフィス)、用途別(IT(情報技術)・情報技術(ITES)、法律サービス、BFSI(銀行、金融サービス、保険)、コンサルティング、その他サービス)、地域別(バンクーバー、カルガリー、オタワ、トロント、その他カナダ)に分類されている。本レポートでは、上記のすべてのセグメントについて、金額(米ドル)ベースの市場規模と予測を提供しています。

| 個人ユーザー |

| 小規模企業 |

| 大規模企業 |

| その他のエンドユーザー |

| 柔軟な管理オフィス |

| サービスオフィス |

| 情報技術 (IT および ITES) |

| 法律サービス |

| BFSI (銀行、金融サービス、保険) |

| コンサルティング |

| 他のサービス |

| バンクーバー |

| カルガリー |

| オタワ |

| Toronto |

| カナダの残りの部分 |

| エンドユーザー別 | 個人ユーザー |

| 小規模企業 | |

| 大規模企業 | |

| その他のエンドユーザー | |

| タイプ別 | 柔軟な管理オフィス |

| サービスオフィス | |

| 用途別 | 情報技術 (IT および ITES) |

| 法律サービス | |

| BFSI (銀行、金融サービス、保険) | |

| コンサルティング | |

| 他のサービス | |

| 地理別 | バンクーバー |

| カルガリー | |

| オタワ | |

| Toronto | |

| カナダの残りの部分 |

カナダのコワーキングオフィススペース市場に関する調査FAQ

カナダのコワーキングオフィス市場規模は?

カナダのコワーキングオフィス市場規模は、2024年には32.4億ドルに達し、年平均成長率8%以上で推移し、2029年には47.5億ドルに達すると予測される。

現在のカナダのコワーキングオフィス市場規模は?

2024年、カナダのコワーキングオフィス市場規模は32.4億ドルに達すると予想される。

カナダのコワーキングオフィス市場の主要プレーヤーは?

Lab T.O.、District 28、La Halte 24/7、L' Atelier Vancouver、BNKRがカナダのコワーキングオフィス市場で事業を展開している主要企業である。

このカナダのコワーキングオフィス市場は何年を対象とし、2023年の市場規模は?

2023年のカナダのコワーキングオフィススペース市場規模は30億米ドルと推定されます。本レポートでは、カナダのコワーキングオフィス市場について、2019年、2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のカナダのコワーキングオフィス市場規模を予測しています。

最終更新日:

カナダのコワーキングスペース産業レポート

Mordor Intelligence™業界レポートが作成した2024年カナダのコワーキングオフィススペース市場シェア、規模、収益成長率の統計。カナダのコワーキングオフィス空間に関する分析には、市場予測展望2029年および過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。