カナダ資産管理市場の分析

カナダの資産管理市場は今年、USD 4.57 trillionを超える収益を生み出し、予測期間には4%以上のCAGRを記録すると予想されている。

大型株式ファンド、政府系債券ファンド、マネー・マーケット・ファンド、特殊商品など、特定のアクティブ・カテゴリーが力強い資産成長を生み出している。カナダの投資マネジャーは、低金利と不安定な公開市場を背景に、他国に先駆けてオルタナティブ投資に取り組んできた。カナダのフィンテック市場も急成長しており、資産運用業界全体の成長を後押ししている。

さらに、業界は持ち前の回復力を発揮しているものの、自国のリーダーたちは、競争の激化、消費者のシフト、世界的な大流行の波紋といったプレッシャーを感じ続けている。大手資産運用会社は、アルファ運用ではヘッジファンドやプライベート・エクイティ・マネージャーと提携し、ベータ運用ではETFスタイルのプラットフォームを検討するほど、オルタナティブ運用や低コストのベータ運用商品への進出を検討している。

業界とテクノロジーの関係も、慣れ親しんだ不確実性は残るものの、明るさを取り戻している。組織はブロックチェーン、ボット、データ分析、人工知能(AI)などの採用に自信を持ち、習熟しつつあるが、これらのリソースがどのように投資を回収するのか、組織はどのように潜在的なリスクを軽減することができるのかについては、懸念が残る。さらに、このような留保の先を見ようとする新たな競争相手が常に存在することを考えると、組織は決断を迫られるか、遅れをとるかのプレッシャーを感じている。

COVID-19危機の初期には、債券市場が混乱した。全産業が一時的に停止したため、企業や家計は貯蓄を切り崩し、あるいは収入減を乗り切るために信用を必要とした。ボラティリティが高まるにつれ、ポートフォリオ・マネジャーはレバレッジを効かせたエクスポージャーを管理したり、実際のマージンコールや予想される償還請求に対応するために証券を売却した。金融市場では、資金需要のかなりの部分が資産運用会社からもたらされる。COVID-19以降、カナダのETF市場は、経済機会とリスク、そして商品革新が投資家の継続的な需要に拍車をかけ、史上最高値を更新した。

カナダ資産運用市場の動向

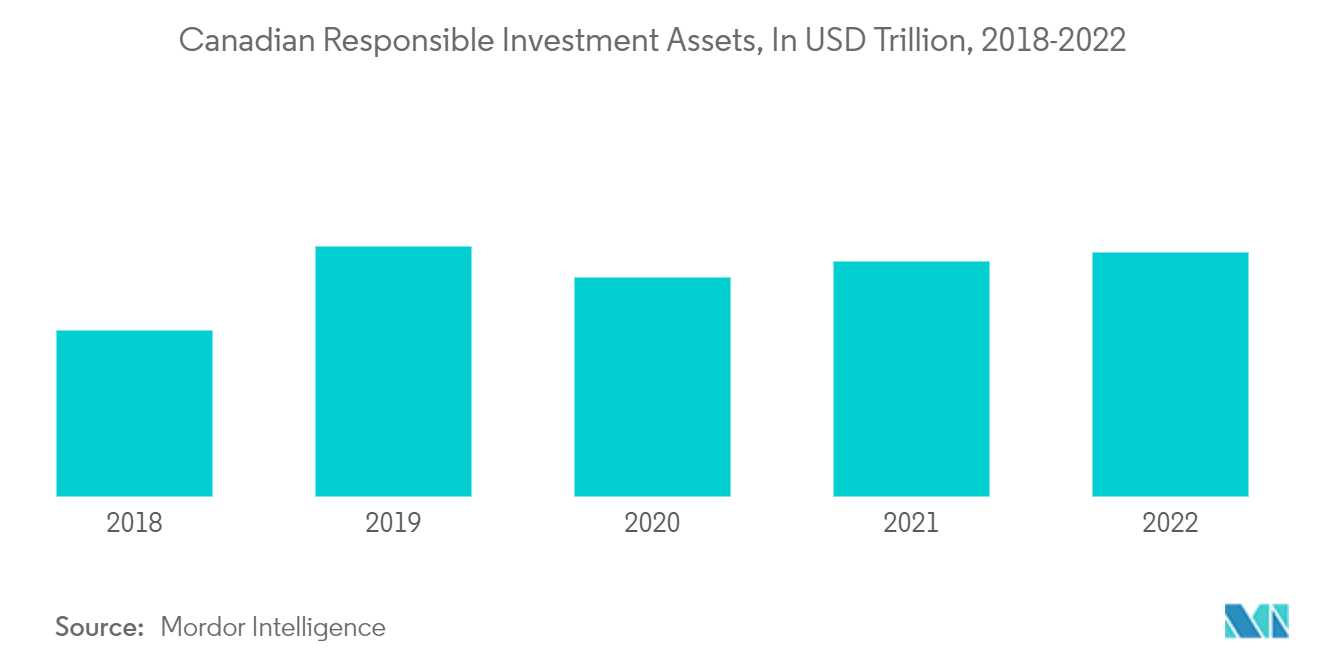

責任投資ファンドが市場を牽引

カナダの個人投資家の間で高まっているRI需要は、古くからのRI会社が商品ラインアップを拡充し、新規参入組 織がRI商品を発売するにつれて、リテールRI商品の利用可能性と多様性が高まっている。指定RIリテール投資信託の資産は増加し、過去2年間で36%の伸びを示した。一方、カナダでは、RI戦略で運用される上場投資信託(ETF)の資産が過去2年間で2倍以上に増加した。責任投資(RI)は、カナダの投資家の間で主流となっている。少なくとも1つのRI戦略で運用されているカナダの資産は、ここ数年、増加の一途をたどっている。責任投資 は、カナダのプロ運用資産の大半を占め、カナダ全体の運用資産の60%以上を占めている。

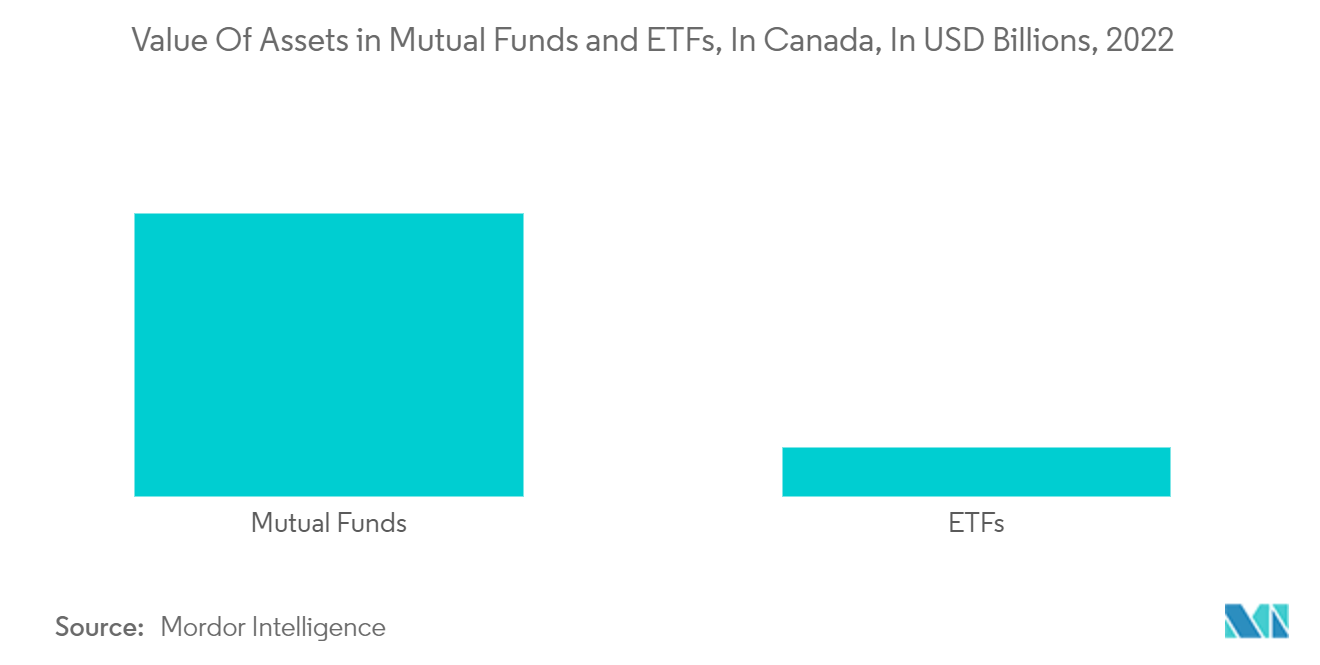

カナダの資産運用市場を牽引する上場投資信託と投資信託

カナダの投資信託およびETFは、カナダの幅広い資産クラスに投資します。そのマンデートに応じて、これらのファンドは株式、債券、コモディティ、オルタナティブに投資することがあります。しかし、株式と債券が最も一般的な資産クラスです。これらのファンドは、市場の全セクター、時価総額、株式クラスなど、幅広い銘柄をカバーしています。インデックス運用もアクティブ運用も可能である。短めの債券のほか、インフレ率の上昇に伴って価値が上昇する可能性のある財務省インフレ保護証券(TIPS)や、金利上昇から投資家を保護するシニア・ローン・ベースのETFに投資するETFもある。

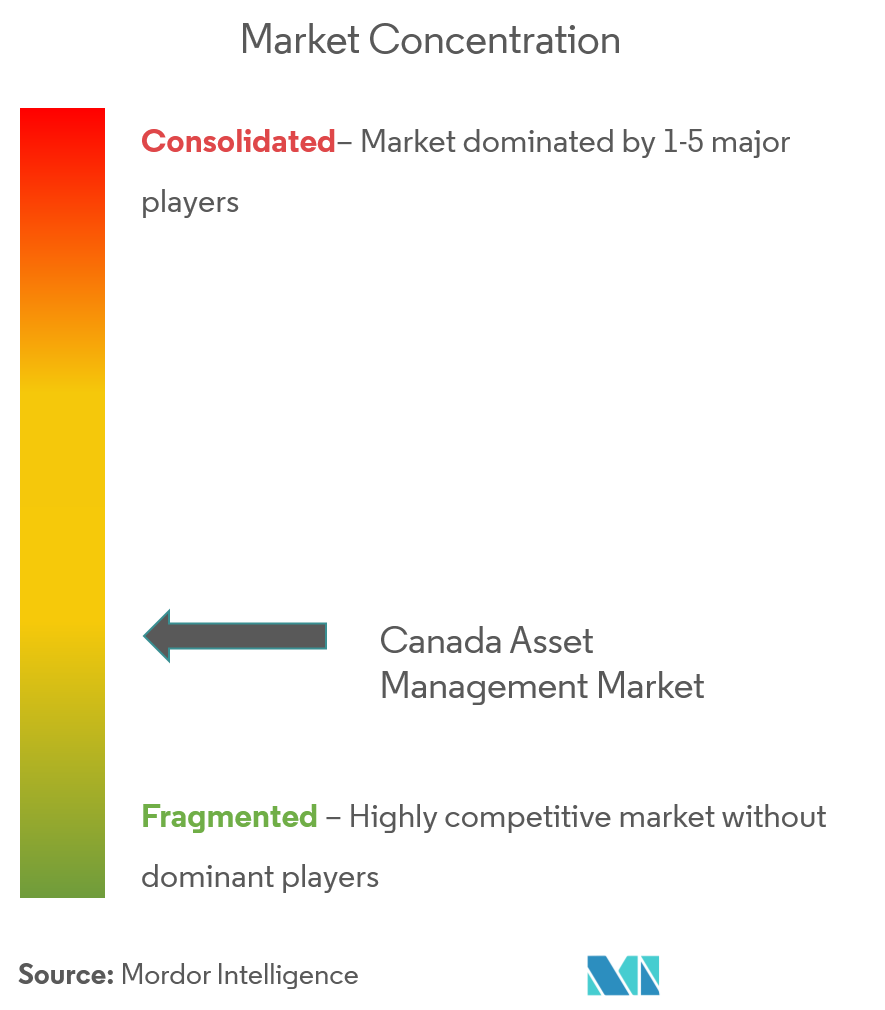

カナダ資産運用業界の概要

カナダの資産運用市場は競争が激しく、国際的な大手プレーヤーと複数の国内プレーヤーが存在する。同市場は予測期間中に成長する機会を提供しており、これが市場競争をさらに促進すると予想される。同市場で事業を展開する主要企業には、RBCグループ、TDアセット・マネジメント・インク、ブラックロック・アセット・マネジメント・カナダ・リミテッド、CIBCアセット・マネジメント・インク、フィデリティ・カナダ・インスティチューショナルなどが含まれる。

カナダ資産運用市場のリーダー

-

RBC Group

-

TD Asset Management Inc.

-

BlackRock Asset Management Canada Ltd

-

CIBC Asset Management Inc.

-

Fidelity Canada Institutional

-

CI Investments Inc.

-

Mackenzie Investments

-

1832 Asset Management LP

- *免責事項:主要選手の並び順不同

カナダ資産運用市場ニュース

- 2023年6月カナダの投資運用会社のひとつであるナインポイント・パートナーズLPは、シカゴを拠点とするプライベート・クレジット資産運用会社モンロー・キャピタルLLCとの提携拡大を発表した。モンロー・キャピタルLLCは、ミドルマーケットのプライベート・レンディングのリーダーであり、約160億米ドルの運用資産を有する。

- 2023年4月金融テクノロジー企業のCapIntelは、金融サービス業界をつなぐテクノロジーと投資ソリューションの世界的プロバイダーであるSEIと新たな戦略的提携を結んだ。SEIは、CapIntelの直感的なセールス・プラットフォームを活用し、セールスとマーケティングのプロセスをさらに合理化し、SEIの投資ソリューションに関するコミュニケーションを強化する予定です。

カナダ資産運用業界のセグメンテーション

資産管理は、人々がデジタル化を採用するにつれて、最も広く求められている市場の一つです。当レポートでは、カナダの資産運用市場の完全な背景分析として、経済評価、市場概要、主要セグメントの市場規模予測、市場の新興動向、市場ダイナミクス、主要企業のプロファイルなどを掲載しています。

カナダの資産運用市場は、資産クラス(株式、債券、オルタナティブ投資、ハイブリッド、キャッシュマネジメント)、資金源(年金基金、保険会社)、個人投資家(リテール+富裕層顧客)、企業投資家、その他の資金源(政府、信託基金、その他)、資産運用会社のタイプ(大手金融機関/バルクブラケットバンク、ミューチュアルファンドとETF、プライベートエクイティとベンチャーキャピタル、債券ファンド、ヘッジファンド、その他のタイプ)で区分されています。

本レポートでは、上記のすべてのセグメントについて、金額(米ドル)ベースの市場規模および予測を提供しています。

| 公平性 |

| 債券 |

| オルタナティブ投資 |

| ハイブリッド |

| キャッシュマネジメント |

| 年金基金と保険会社 |

| 個人投資家(小売+富裕層顧客) |

| 企業投資家 |

| その他の資金源(政府、信託基金、その他の資金源) |

| 大手金融機関/大手銀行 |

| 投資信託とETF |

| プライベートエクイティとベンチャーキャピタル |

| 債券ファンド |

| ヘッジファンド |

| その他の種類の資産運用会社 |

| 資産クラス別 | 公平性 |

| 債券 | |

| オルタナティブ投資 | |

| ハイブリッド | |

| キャッシュマネジメント | |

| 資金源別 | 年金基金と保険会社 |

| 個人投資家(小売+富裕層顧客) | |

| 企業投資家 | |

| その他の資金源(政府、信託基金、その他の資金源) | |

| 資産運用会社の種類別 | 大手金融機関/大手銀行 |

| 投資信託とETF | |

| プライベートエクイティとベンチャーキャピタル | |

| 債券ファンド | |

| ヘッジファンド | |

| その他の種類の資産運用会社 |

カナダ資産運用市場調査FAQ

現在のカナダ資産管理市場の規模は?

カナダ資産管理市場は予測期間中(2024年~2029年)に年平均成長率4%超を記録すると予測

カナダ資産管理市場の主要プレーヤーは?

RBCグループ、TDアセット・マネジメント・インク、ブラックロック・アセット・マネジメント・カナダ・リミテッド、CIBCアセット・マネジメント・インク、フィデリティ・カナダ・インスティチューショナルがカナダ資産運用市場で事業を展開する主要企業である。

このカナダ資産管理市場は何年を対象としているのか?

当レポートでは、カナダの資産管理市場の2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のカナダ資産管理市場規模を予測しています。

カナダの資産運用市場を形成する主要トレンドは何か?

カナダの資産運用市場を形成する主なトレンドは、a) 持続可能で責任ある投資とデジタルトランスフォーメーション b) 手数料の透明化とパッシブ投資へのシフト c) リスク管理とコンプライアンスへの注力である。

最終更新日:

カナダ資産運用業界レポート

カナダの資産運用会社に関する業界レポートは、資産クラス別、資金源別、資産運用会社のタイプ別、資産運用会社のタイプ別収益別に分類されています。上記すべてのセグメントの市場規模および金額予測を網羅しています。カナダの資産運用業界は、富の蓄積、人口動態の変化、技術革新に牽引され、隆盛を極めている。カナダの資産運用会社は競争環境に直面しているが、個人投資家、富裕層、機関投資家向けに多様な投資商品やサービスを提供することで成功を収めている。主な分野には、ミューチュアル・ファンド、ETF、セパレートリー・マネージド・アカウント、ヘッジファンドやプライベート・エクイティ・ファンドのような特殊投資などがある。

業界の重要なトレンドは、投資家の嗜好の変化やESG原則の重視に影響された、持続可能で責任ある投資へのシフトである。このトレンドはカナダにおけるウェルス・マネジメントの形を変えつつあり、各社はサービスへのアクセシビリティと効率性を高めるため、デジタル・プラットフォームやロボ・アドバイザーの採用を加速させている。厳格な規制遵守や激しい競争といった課題にもかかわらず、業界は退職後のプランニングや資産移転に大きな成長機会を見出している。こうした力学を効果的に操り、顧客のニーズに合わせたサービスを提供し、テクノロジーの進歩を活用する資産運用会社は、成功に向けて有利な立場にある。

カナダの資産運用市場のシェア、規模、収益成長に関する詳細な統計については、包括的な市場予測と過去の概観を提供するMordor Intelligence™の業界レポートをご参照ください。この業界分析のサンプルを無料レポートPDFダウンロードで入手できます。この業界分析では、成長率と業界動向を明らかにし、貴重な市場データと市場セグメンテーションを提供します。市場予測と市場予測は、将来の市場成長と市場価値に関する洞察を提供します。業界研究と業界レポートは、業界の展望と市場概要を理解するために不可欠です。市場レビューと市場リーダーにより、競争状況の全体像が明らかになります。

業界情報や業界統計は、市場規模や業界売上の分析に欠かせません。レポート例とレポートPDFは調査会社にとって有用な資料です。業界展望と市場展望のセクションでは、市場動向と将来の成長機会について包括的な見解を提供します。