ブルガリアのEコマース市場分析

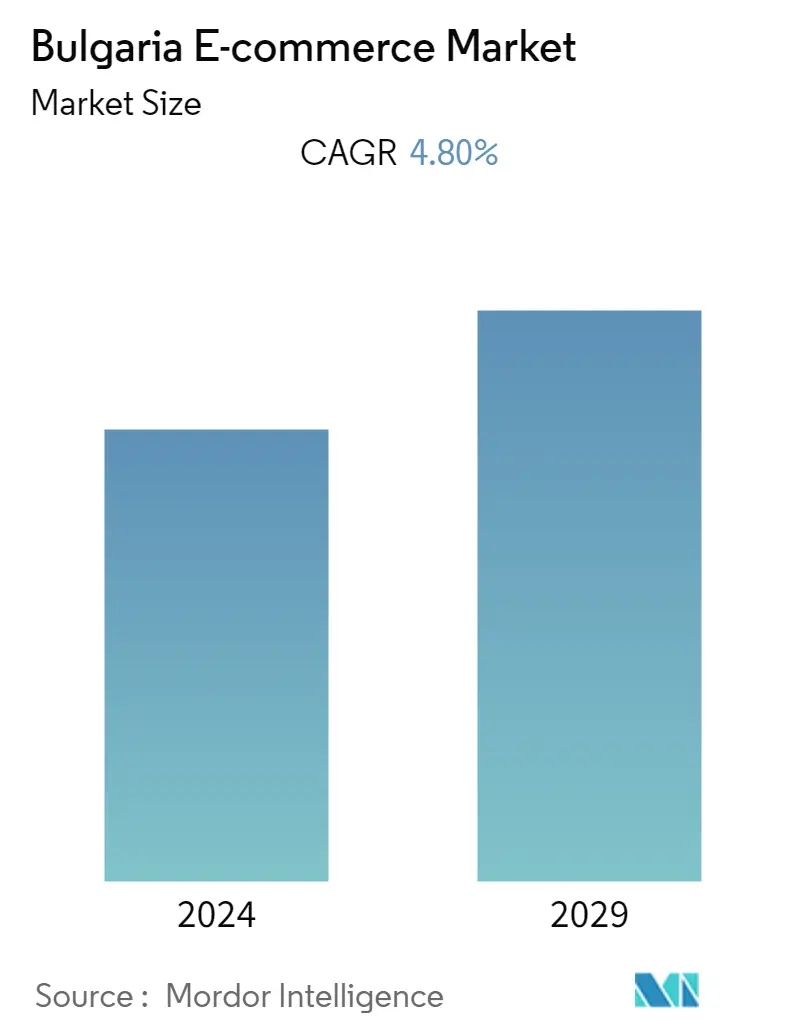

ブルガリアのEコマース市場は予測期間中(2022~2027)に4.8%のCAGRで成長する見込みです。ブルガリアのEコマース市場は、欧州連合(EU)諸国の経済にますます浸透しつつある。ブルガリアには772,000のオンライン小売業者があり、その数は増え続けている。オンライン購入の約60%は海外からのものである。販売者の約41%はEU諸国から、19%はその他の国からである。

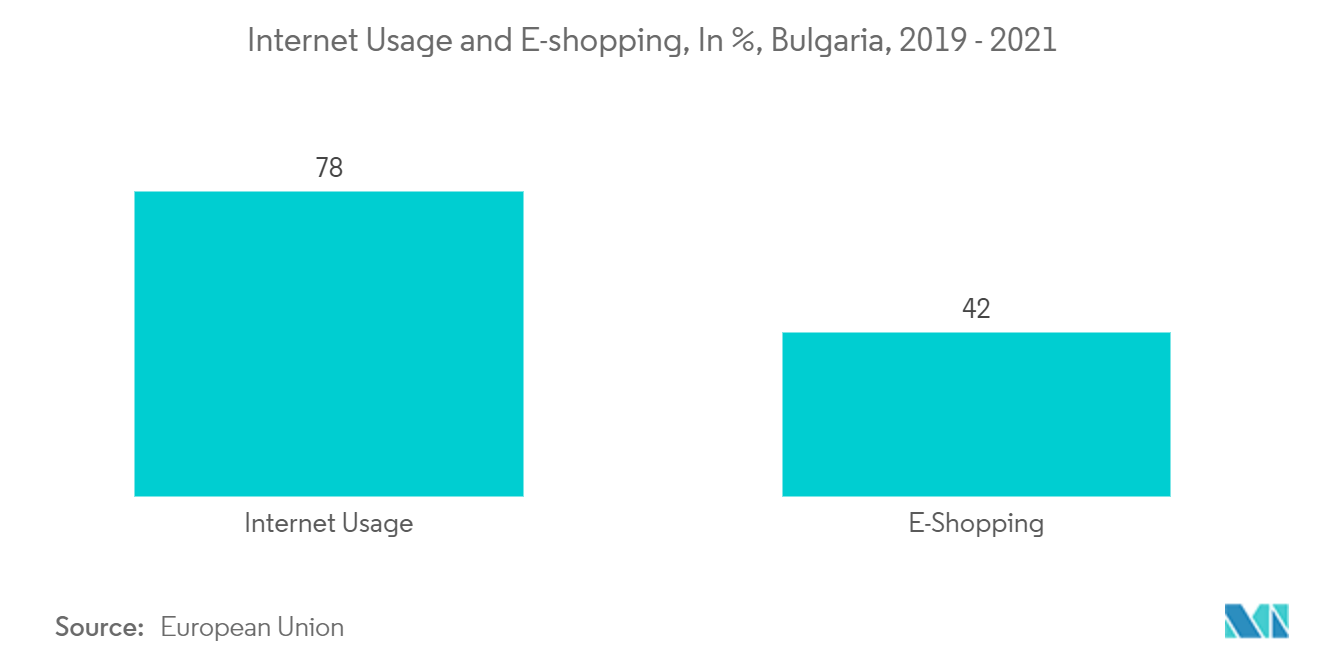

- ブルガリア市場の経済成長は、ブルガリアの消費者の行動にも変化をもたらしている。大都市では、オーガニック食品や健康食品に大きな関心を示す都市が増えている。社会の富裕層は、世界的なスーパーマーケット・チェーンよりも地元の小規模店舗を好む。オンラインショッピングを利用するブルガリア人も増えている。オンラインショッピングへの関心が高まっているとはいえ、この市場にはまだ大きな成長の可能性がある。

- 特にここ数年、モバイルEコマース用アプリケーションの利用が増加している。商品やサービスを迅速かつ簡単に購入できる。ブロードバンドネットワークのカバー率が向上し、3Gや4Gのサービスが魅力的だ。主要なEストアはすべて、顧客を補完するモバイル・アプリケーションを開発している。

- 人気の決済方法はモバイルで、ブルガリアの決済市場の80%をカバーしている。例えば、モビアーノはブルガリアのモバイル決済ソリューションである。ブルガリアのもう一つのソリューションは、MINTで、ユーザーは安全で簡単な支払いを行うことができるプリペイドカードソリューションです。

- 検索エンジン最適化(SEO)、検索エンジンマーケティング(SEM)、ソーシャルメディアマーケティング、ディスプレイ広告、デジタルキャンペーンなどのデジタルマーケティング技術や手法は、製品、商品、サービスの人気やターゲットオーディエンスを高め、ブルガリアで広く利用されており、今後の電子商取引市場を活性化させる。

- 規制の修正は、市場成長率をさらに高めると分析されている。2021年7月、企業対消費者(B2C)販売に関する新しいVAT規制が施行された。BEAは、VAT規制を合理化し、欧州企業にとって公平な競争条件を作り出そうとするEUのイニシアチブを断固として支持する。新しい電子商取引と付加価値税のバンドルは、ブルガリアの電子商取引業者に大きなメリットをもたらす。22ユーロのVAT免税が廃止され、輸入貨物はその金額にかかわらず、すべてVATの対象となるため、新規制はEU域外の業者による不公正な商習慣を防止する。一部の販売者が、自国での単一のVAT登録を通じて欧州全域での売上をすべて申告できるようにすることで、今回のVAT改正は、B2C電子商取引の販売者のVAT義務を簡素化するものである。

- あらゆる分野の企業が電子商取引に多大な投資を行っているため、技術的ノウハウに対する需要は大幅に増加している。パンデミックはこの傾向をさらに加速させ、eコマース・サービス・プロバイダーにとっては、事業を拡大し需要に対応しなければならないというプレッシャーが高まった。ブルガリアでは15以上の企業がSalesforce Commerce Cloud(SFCC)のエコシステムに参加している。しかし、ブルガリアが真にeコマース技術ソリューションの地域ハブとなるためには、SFCC事業者は顧客の需要と動きの速い市場に対応するための人材へのアクセスを必要としています。Telerik Academyとの協力により、7社は最近、Salesforce Commerce Cloud開発者向けの3ヶ月のプログラムを設立し、開発者コミュニティ内でのeコマース開発の人気を高めている。これらの要因が市場成長率を押し上げている。

- -ブルガリアEコマース協会が発表した「ブルガリアにおけるEコマース産業のパスポート2020レポートによると、同協会に加盟しているブルガリアの主要なEコマース・ベンダーは、COVID-19の流行期に急激な成長を遂げた。いくつかのオンライン・ストアは、オンライン販売の数と量において60%以上の成長を記録した。この発展はCOVID-19パンデミックの影響によるもので、消費者の購買パターンに恒久的な軌道修正をもたらしたことから、予測期間中も続くと予想されている。

ブルガリアのEコマース市場動向

食品とパーソナルケア市場は国内で増加傾向

- 食品とパーソナルケアの電子商取引は、2021年のブルガリアの電子商取引の顕著な業績カテゴリーの一つであり続けた。パンデミック発生前の報告期間中、ブルガリアの食品・飲料eコマースの主な原動力となったのは、多忙なライフスタイルと利便性に対する需要の高まりであった。一方、ブルガリアのオンライン食料品店は、パンデミック後に注文が増加した後、100%以上の成長を遂げた。

- より多くのオンライン食料品小売業者が高速コマースで競争し、多くの場合、高速配達アプリと提携している。例えば、ドイツのハイパーマーケットKauflandの現地パートナーであるGlovoは、以前Delivery Heroが所有していた配達サービスであるブルガリアとルーマニアのfood pandaを買収した。

- ブルガリアの企業は、投資や提携を通じてeコマース市場の拡大に注力している。2022年4月、ブルガリアの資金調達機関であるHRキャピタルは、地元のオンライン食料品店eBag.bgに25万ユーロを投資し、地元の代理店であるConvenienceの資本増加から730の日常在庫を引き受けた。さらに、2022年には、HRキャピタルは、変革的な世代の企業への参加と、最大限の成功投資による関心の拡大という、公に紹介された資金調達方針を厳守する予定である。

- 欧州化粧品業界によると、ブルガリアの化粧品・パーソナルケア市場は、主に消費者パワーの増加により、6%以上の成長を遂げ、活況を呈している。新製品の発売、ブランド力の向上、マーケティング・キャンペーンの刷新、欧米化の進展により、高級専門化粧品に対する意識と需要は劇的に変化し、携帯電話を導入する消費者も多い。デジタル化が進み、eコマース市場が活性化している。

COVID-19パンデミックにおけるインターネットとオンライン決済の成長

- ブルガリアでは、パンデミック(伝染病流行)により、デジタル・ショッピングと消費が飛躍的に増加し、以前はこの傾向から外れていたユーザーも巻き込まれた。このビジネスの落ち込みは、世界的な取引に大きく貢献している海外旅行の範囲内で、オンラインおよび店舗でのカード決済の大規模な導入と需要によって部分的に相殺された。利用者は、より安全で、より迅速で、より便利な商品代金の支払い方法を求めており、そこではCOVID-19が優位を占めていた。

- 2021年3月、ノルウェーの金融技術グループSettleは、ブルガリアで即時モバイル決済アプリケーションを発表し、ブルガリア市場に参入した。セトル・グループは、現地の戦略的パートナーとの合弁事業として設立された現地法人、セトル・ブルガリアを通じて事業を展開する。ブルガリアはセトル・グループが法人を設立する3カ国目であり、セトル・アプリケーションが機能する欧州で22番目の市場である。このアプリケーションを使えば、個人ユーザーは携帯電話から即座に送金、受け取り、管理ができる。

- 同様に、2021年7月、英国を拠点とするオンライン決済会社Paysafeは、ブルガリアのヴァルナに新オフィスを開設したと発表した。すでに約40人の従業員が新拠点で働いている。同社はこのオフィスに新たに40人の従業員を配置し、従業員数を増やす計画だ。オンライン決済企業によるこのような事業拡大は、主に国内の需要増に対応することを目的としている。

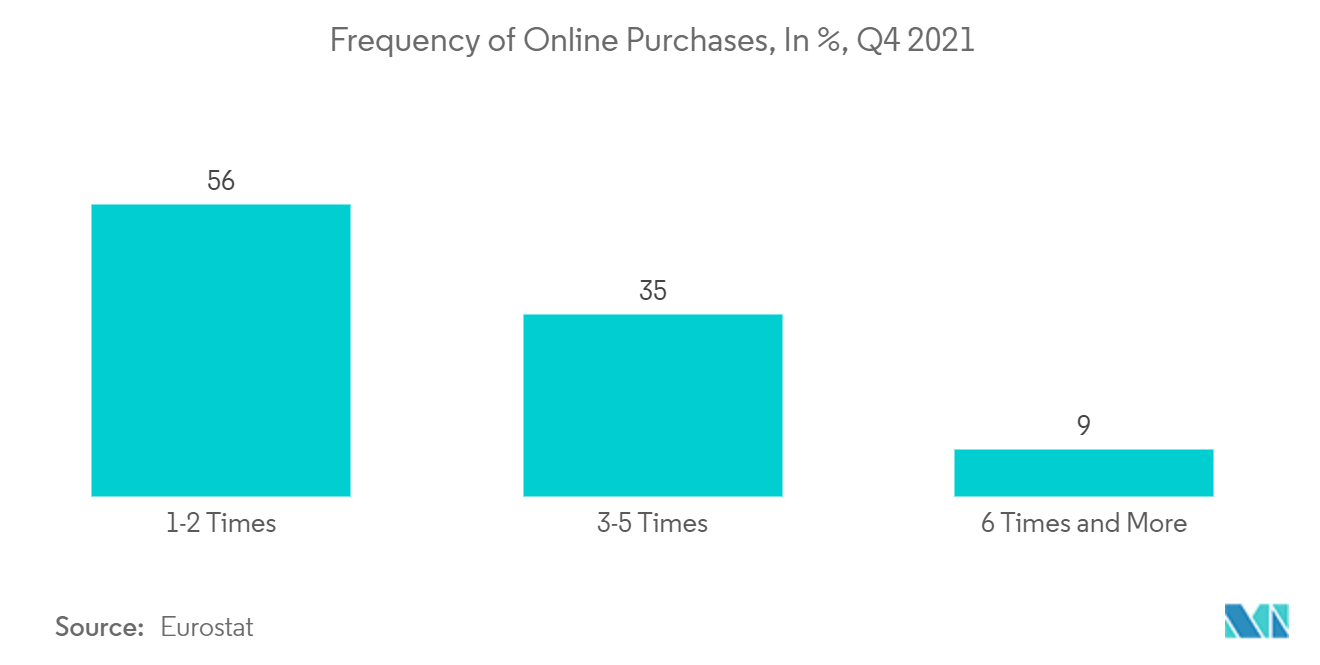

- 下のグラフにあるように、買い物の頻度は大幅に増加している。また、ファッション分野では、特に家庭用品に改善が見られるが、その他の靴や衣料品の需要は依然として低い。しかし、ほとんどの回答者は、COVID-19の大流行によりヨーロッパにおけるビジネスのデジタル化が加速し、企業や消費者が同様に推進するEコマース分野の継続的な成長につながったと指摘している。これは、国内でもEコマース市場を活用している。

ブルガリアEコマース産業概要

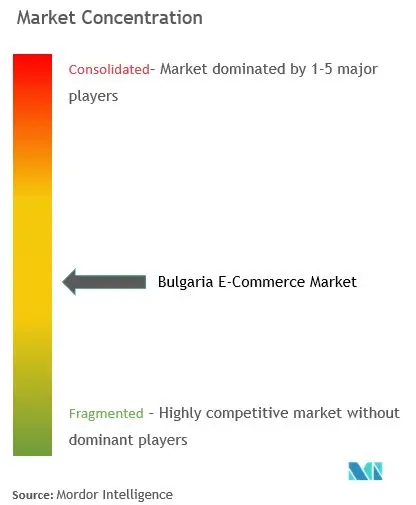

ブルガリアのEコマース市場は、様々なプレーヤーが参入しており、競争は中程度である。同国のEコマース市場は、携帯電話の高い普及率とデジタル化により、様々な産業で最も高い成長を遂げている。また、新規参入企業は、市場シェアを維持するために新しい技術ソリューションを革新しています。

- 2021年11月 - eMAGのブルガリアにおける3番目のショールームが、Level +1 Plovdiv Mall Plovdivで最初の顧客を迎えました。ソフィアの2箇所に続き、eコマースプラットフォームはブルガリアのショールームネットワークをさらに拡大します。そのため、顧客はもう一つの便利なショッピング・チャンネルを利用することができ、さらに多くの特典を享受することができる。

- 2021年9月-イケアは、ブルガリア、ギリシャ、キプロスでイケアの権利を持つギリシャのフランチャイザー、FOURLIS Groupを発表。新しい店舗は、既存の場所とは異なる首都ソフィアのモールに出店。店舗面積は1200平方メートル。8,000点以上の商品を取り揃え、オンラインショッピングも可能。

ブルガリアEコマース市場リーダー

-

eMAG.bg

-

Bazar.bg

-

Decathlon

-

IKEA

-

H&M

- *免責事項:主要選手の並び順不同

ブルガリアEコマース市場ニュース

- 2022年5月-電通は、データドリブンでテクノロジーを駆使した最高のカスタマー・エクスペリエンス・マネジメント(CXM)企業であるメルクルをブルガリアに開設し、同国を同地域における主要なEコマース・ハブとしてさらに確立する。今回の変更は、電通のブランド・ポートフォリオの合理化と統合を目指した、電通ネットワークの広範な再編成の一環である。3つの主要事業により良いサービスを提供するため、160以上のブランドを6つの主要ブランドに統合する予定。

- 2022年1月 - オランダの取引プラットフォームグループOLXは、ルーマニア、ブルガリア、ポルトガルの注文処理プロセスを改善するため、ルーマニアのテクノロジー新興企業Innoshipと協力すると発表。Innoshipとの提携により、OLXは各市場における宅配便サービスの迅速な導入と、配送プロセス全体にわたるリアルタイムの可視化という恩恵を受ける。さらに、このパートナーシップにより、複数のパフォーマンス指標を監視・報告するための一元化されたダッシュボードが提供され、これまでOLXユーザーが利用できなかった様々な集配場所への即時アクセスが可能になります。

ブルガリアのEコマース産業のセグメント化

Eコマース・マーケティングとは、インターネット上で製品やサービスを販売するビジネスを推進する方法である。Eコマース・マーケティングの目的は、オンラインストアへのトラフィックを増やし、訪問者を有料顧客に変え、購入後も顧客を維持することである。ブルガリアのeコマース市場は、B2C eコマース(美容・パーソナルケア、家電、ファッション・アパレル、食品・飲料、家具・ホーム)、B2B eコマースに区分される。この調査レポートは、同国のEコマース市場の動向を調査し、同市場におけるCOVID-19の影響とともに、同地域の主要企業に関する情報も提供しています。

| 市場セグメンテーション - アプリケーション別 | 美容とパーソナルケア |

| 家電 | |

| ファッション&アパレル | |

| 食料と飲料 | |

| 家具と家 | |

| その他(おもちゃ、DIY、メディアなど) |

| B2C eコマースによる | 市場セグメンテーション - アプリケーション別 | 美容とパーソナルケア |

| 家電 | ||

| ファッション&アパレル | ||

| 食料と飲料 | ||

| 家具と家 | ||

| その他(おもちゃ、DIY、メディアなど) |

ブルガリアのEコマース市場に関する調査FAQ

現在のブルガリアの電子商取引市場規模はどれくらいですか?

ブルガリアの電子商取引市場は、予測期間(4.80%年から2029年)中に4.80%のCAGRを記録すると予測されています

ブルガリアの電子商取引市場の主要プレーヤーは誰ですか?

eMAG.bg、Bazar.bg、Decathlon、IKEA、H&Mは、ブルガリアの電子商取引市場で活動している主要企業です。

このブルガリアの電子商取引市場は何年まで対象になりますか?

このレポートは、ブルガリアの電子商取引市場の歴史的な市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは、ブルガリアの電子商取引市場の年間市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測しています。。

最終更新日:

ブルガリアEコマース産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のブルガリアの電子商取引市場シェア、規模、収益成長率の統計。ブルガリアの電子商取引分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。