ブラジルの外食市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

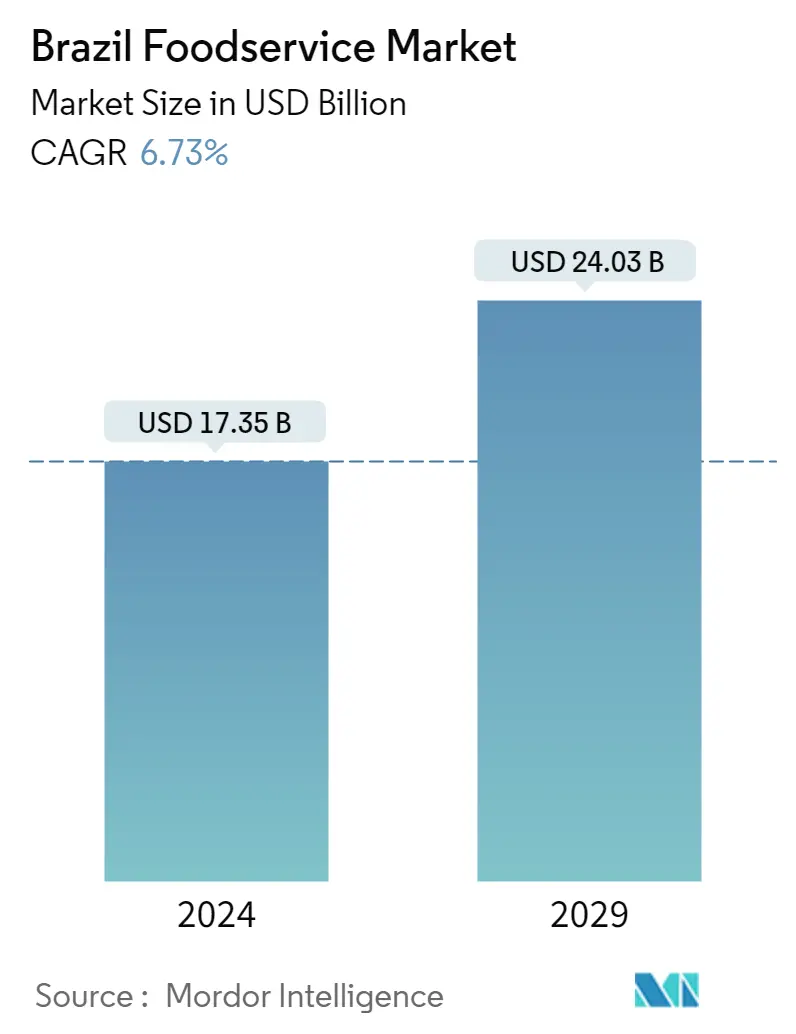

市場規模 (2024) | USD 173.5億ドル |

|

|

市場規模 (2029) | USD 240.3億ドル |

|

|

市場集中度 | 低い |

|

|

外食業態別シェアNo.1 | クイックサービスレストラン |

|

|

CAGR(2024 - 2029) | 6.73 % |

|

|

フードサービスの種類別で最も急速に成長 | クラウドキッチン |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

ブラジルの食品サービス市場分析

ブラジルのフードサービス市場規模は、6.73%年に173億5,000万米ドルと推定され、2029年までに240億3,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に6.83%のCAGRで成長します。

クイックサービス・レストランは最大の外食産業である。

- クイック・サービス・レストランが大きな市場シェアを占め、2020年から2022年までのパンデミック以降、27.41%の成長を目撃した。人口の約48%が少なくとも週に1回はファーストフードを利用している。マクドナルドは2,585店舗、サブウェイは1,862店舗、バーガーキングは1,242店舗を展開している。

- クラウドキッチンは最も急成長しているフードサービスタイプであり、予測期間中のCAGR値は16.46%と予測される。2021年のプラットフォームから消費者へのデリバリー利用者は約1,185万人、レストランから消費者へのデリバリー利用者は4,875万人を超えており、ゴーストキッチンのトレンドはブラジルで人気を集めている。Uber Eats、Hello Food、iFood、Zomatoなどの人気デリバリーアプリは、新規ユーザー向けの割引キャンペーンでデリバリー体験やアプリ体験を継続的に革新している。米国の新興企業CloudKitchensは、過去3年間にラテンアメリカで「ダークキッチンを購入・設置し、市場を拡大してきた。マイクロソフト社は同スタートアップに8億5,000万米ドル以上の投資を発表した。コロンビアを拠点とするクラウドキッチン・バーチャルレストラン企業Foodologyも、同国で事業を拡大している。

- 同国ではアルコール飲料とノンアルコール飲料の消費量が多いため、カフェとバーが市場第2位のシェアを占め、予測期間中のCAGR予測値は7.75%であった。例えば、ブラジルにおけるアルコール飲料の1人当たり年間消費量は、2021年には約52.5リットルであった。また、同国におけるコーヒーの一人当たり消費量は、2022年には5.65kgに達した。

ブラジル外食市場動向

マクドナルド、サブウェイ、バーガーキング、ボブス、チキーニョ、オッジ・ソバーテスといったブランドを筆頭に、ブラジルの人気ファストフード・チェーンが需要増に対応するため、店舗数を拡大している。

- 外食産業の総店舗数は2020年から2022年にかけて12.69%増加した。年間の注文件数は2022年に20,500件以上に達し、2017年と比較して年間3,000件以上増加している。2021年現在、マクドナルドが2,585店舗、サブウェイが1,862店舗、バーガーキングが1,242店舗、ボブズが977店舗、チキーニョ・ソバーテスが566店舗、オッジ・ソバーテスが544店舗を展開している。拡大を重要な戦略としているため、1店舗当たりの注文数が増え、店舗数を拡大している。スターバックスのようなカフェ・チェーンは、2021年には17都市に113店舗を展開している。これらのカフェ・チェーンは、ユニークなメニューの提供とプレミアム・コーヒー製品により、高いコーヒー需要を記録している。

- クラウドキッチンは、予測期間中のCAGR値が3.57%で、最も急成長しているアウトレットタイプになると予測されている。オンラインデリバリーアプリの利用者が多く、セットアップコストが低いため、運営コスト、人件費、電気代、ダインイン施設のコストを削減できることから、クラウドキッチンの数は増加すると予測される。例えばブラジルでは、2021年時点でプラットフォームから消費者へのデリバリー利用者は約1,185万人、レストランから消費者へのデリバリー利用者は4,875万人以上となっている。

- 2022年には、クイックサービス・レストランの店舗が48.07%以上の最大シェアを占めた。同国ではファストフードの消費が高く、主にフライドチキン製品、ピザ、ハンバーガー、パスタ、ケーキ、アイスクリームが人気である。15~64歳の消費は高く、2022年には人口の約70%を占める。このため売上が伸び、年間注文数も増加し、2022年には1店舗当たり5,140件以上に達する。

本レポートで取り上げているその他の主要業界動向

- アジア料理がブラジルのフルサービスレストラン需要を牽引、人気料理はアバチャ/アグバ、イイヤン、エワ・アゴインなど

ブラジル外食産業の概要

ブラジル外食市場は細分化されており、上位5社で26.28%を占めている。この市場の主要プレーヤーは、アルコス・ドラドス・ホールディングス、ブラジル・ファーストフード・コーポレーション、グルーポ・マデロ、インターナショナル・ミール・カンパニー・アリメンタカオSA、レストラン・ブランズ・インターナショナルである(アルファベット順)。

ブラジル外食市場リーダー

Arcos Dorados Holdings Inc.

Brazil Fast Food Corporation

Grupo Madero

International Meal Company Alimentacao SA

Restaurant Brands International Inc.

Other important companies include CHQ Gestao Empresarial E Franchising Ltda, Domino's Pizza Inc., Halipar, Oggi Sorvetes, SouthRock, The Wendy's Company.

*免責事項:主要選手の並び順不同

ブラジル外食市場ニュース

- 2023年4月 :バーガーキングは、配送管理プラットフォームを提供するBringg社と提携し、ラストワンマイル業務の管理と地域全体の配送チャネルの拡大を支援する。Bringgの配送管理プラットフォームは、全国のバーガーキングにより多くの配送オプションを提供し、効率を高め、ラストマイルのコストを削減する。

- 2022年8月 Chiquinho SorvetesはPatio Central Shopping内のCampo Grandeに最新フランチャイズをオープン。

- 2022年7月 サウスロックはイータリー・ブラジルとの独占提携を発表し、ブラジル市場でのブランドの運営と拡大を継続する。

ブラジル外食市場レポート - 目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. アウトレット数

2.2. 平均注文額

2.3. 規制の枠組み

2.4. メニュー分析

3. 市場セグメンテーション (米ドル建ての市場規模、2029 年までの予測、成長見通しの分析を含む)

3.1. フードサービスの種類

3.1.1. カフェ&バー

3.1.1.1. 料理別

3.1.1.1.1. バーとパブ

3.1.1.1.2. カフェ

3.1.1.1.3. ジュース/スムージー/デザートバー

3.1.1.1.4. コーヒー&紅茶の専門店

3.1.2. クラウドキッチン

3.1.3. フルサービスのレストラン

3.1.3.1. 料理別

3.1.3.1.1. アジア人

3.1.3.1.2. ヨーロッパ人

3.1.3.1.3. ラテンアメリカ人

3.1.3.1.4. 中東

3.1.3.1.5. 北米

3.1.3.1.6. その他のFSR料理

3.1.4. クイックサービスレストラン

3.1.4.1. 料理別

3.1.4.1.1. パン屋

3.1.4.1.2. バーガー

3.1.4.1.3. アイスクリーム

3.1.4.1.4. 肉料理

3.1.4.1.5. ピザ

3.1.4.1.6. その他の QSR 料理

3.2. 出口

3.2.1. 連鎖したコンセント

3.2.2. 独立したアウトレット

3.3. 位置

3.3.1. レジャー

3.3.2. 宿泊

3.3.3. 小売り

3.3.4. スタンドアロン

3.3.5. 旅行

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要 (世界レベルの概要、市場レベルの概要、中核事業セグメント、財務、従業員数、主要情報、市場ランク、市場シェア、製品とサービス、および最近の動向の分析を含む)。

4.4.1. Arcos Dorados Holdings Inc.

4.4.2. Brazil Fast Food Corporation

4.4.3. CHQ Gestao Empresarial E Franchising Ltda

4.4.4. Domino's Pizza Inc.

4.4.5. Grupo Madero

4.4.6. Halipar

4.4.7. International Meal Company Alimentacao SA

4.4.8. Oggi Sorvetes

4.4.9. Restaurant Brands International Inc.

4.4.10. SouthRock

4.4.11. The Wendy's Company

5. 食品サービスの CEO のための重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 外食チャネル別店舗数(ブラジル):2017~2029年

- 図 2:

- フードサービスチャネル別平均注文額(米ドル)、ブラジル、2017年 vs 2022年 vs 2029年

- 図 3:

- ブラジルフードサービス市場:金額(米ドル)、2017~2029年

- 図 4:

- フードサービス市場のフードサービスタイプ別金額(米ドル)(ブラジル、2017年~2029年

- 図 5:

- 外食市場の金額シェア(%)(外食タイプ別)(ブラジル):2017年 vs 2023年 vs 2029年

- 図 6:

- カフェ&バーのフードサービス市場:料理別(米ドル)(ブラジル、2017年~2029年

- 図 7:

- カフェ&バー外食市場の料理別シェア(%)(ブラジル、2017年vs2023年vs2029年

- 図 8:

- バー&パブを介したフードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 9:

- バー・パブ外食市場の店舗別シェア(%)、ブラジル、2022年対2029年

- 図 10:

- カフェを介したフードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 11:

- カフェ・フードサービス市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 12:

- ジュース/スムージー/デザートバーによる外食市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 13:

- ジュース/スムージー/デザートバーの外食市場店舗別シェア(%)(ブラジル、2022年対2029年

- 図 14:

- コーヒー・ティー専門店経由のフードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 15:

- コーヒー・ティー専門店のフードサービス市場における店舗別シェア(%):ブラジル、2022年vs2029年

- 図 16:

- クラウドキッチン・フードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 17:

- クラウドキッチン外食市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 18:

- フルサービス・レストランのフードサービス市場規模(料理別)(米ドル)(ブラジル、2017~2029年

- 図 19:

- フルサービスレストランのフードサービス市場における料理別の金額シェア(%)(ブラジル、2017年対2023年対2029年

- 図 20:

- アジアのフードサービス市場規模(米ドル)(ブラジル、2017年~2029年

- 図 21:

- アジアのフードサービス市場における店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 22:

- 2017~2029年:欧州フードサービス市場規模(米ドル)(ブラジル

- 図 23:

- 欧州フードサービス市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 24:

- ラテンアメリカ食品サービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 25:

- ラテンアメリカ食品サービス市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 26:

- 中近東フードサービス市場規模, 米ドル, ブラジル, 2017 - 2029

- 図 27:

- 中東フードサービス市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 28:

- 2017~2029年 北米フードサービス市場規模(米ドル)(ブラジル

- 図 29:

- 北米フードサービス市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 30:

- その他の食品料理市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 31:

- その他の冷凍食品外食市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 32:

- クイックサービスレストランのフードサービス市場:料理別(米ドル)(ブラジル、2017年~2029年

- 図 33:

- クイックサービスレストランのフードサービス市場における料理別シェア(%)(ブラジル、2017年 vs 2023年 vs 2029年

- 図 34:

- ベーカリー・フードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 35:

- ベーカリー・フードサービス市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 36:

- ハンバーガー・フードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 37:

- ハンバーガー外食市場の店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 38:

- アイスクリームのフードサービス市場規模, 米ドル, ブラジル, 2017 - 2029

- 図 39:

- アイスクリームの外食市場店舗別シェア(%)(ブラジル、2022年対2029年

- 図 40:

- 肉料理外食市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 41:

- 肉料理外食産業の店舗別シェア(%)(ブラジル:2022年vs 2029年

- 図 42:

- ピザのフードサービス市場規模, 米ドル, ブラジル, 2017 - 2029

- 図 43:

- ピザのフードサービス市場:店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 44:

- その他の中華料理の外食市場規模(米ドル)(ブラジル、2017年~2029年

- 図 45:

- その他の中食外食市場における店舗別シェア(%)(ブラジル:2022年vs2029年

- 図 46:

- フードサービス市場のアウトレット別金額(米ドル)(ブラジル、2017年~2029年

- 図 47:

- フードサービス市場の金額シェア(%)(アウトレット別)(ブラジル:2017年vs2023年vs2029年

- 図 48:

- チェーン店舗を介したフードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 49:

- チェーン展開する外食市場の外食タイプ別シェア(%)(ブラジル、2022年対2029年

- 図 50:

- 独立店舗を介したフードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 51:

- ブラジルの独立系外食市場:フードサービスタイプ別シェア(%)、2022年対2029年

- 図 52:

- フードサービス市場の場所別金額(米ドル)(ブラジル、2017年~2029年

- 図 53:

- フードサービス市場の金額シェア(%)(所在地別、ブラジル、2017年 vs 2023年 vs 2029年

- 図 54:

- レジャー施設別フードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 55:

- レジャー用フードサービス市場のフードサービスタイプ別シェア(%)(ブラジル、2022年対2029年

- 図 56:

- 宿泊場所別フードサービス市場金額(米ドル)(ブラジル、2017年~2029年

- 図 57:

- 宿泊施設フードサービス市場のフードサービスタイプ別シェア(%)(ブラジル、2022年vs2029年

- 図 58:

- 小売ロケーション別フードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 59:

- 小売フードサービス市場のフードサービスタイプ別シェア(%)(ブラジル、2022年対2029年

- 図 60:

- 2017~2029年のブラジルにおける独立型店舗を介したフードサービス市場の金額(米ドル

- 図 61:

- 独立型フードサービス市場のフードサービスタイプ別シェア(%)(ブラジル、2022年対2029年

- 図 62:

- 旅行場所別フードサービス市場の金額(米ドル)(ブラジル、2017年~2029年

- 図 63:

- 旅行用フードサービス市場のフードサービスタイプ別シェア(%)(ブラジル、2022年vs2029年

- 図 64:

- 戦略的移籍の回数で最も活発な企業数(ブラジル)(2019年~2023年

- 図 65:

- 最も採用されている戦略(ブラジル、2019年~2023年

- 図 66:

- 主要メーカーの金額シェア(%)(ブラジル、2022年

ブラジル外食産業のセグメント化

カフェ&バー、クラウドキッチン、フルサービスレストラン、クイックサービスレストランはフードサービスタイプ別セグメントとしてカバーされている。 アウトレット別のセグメントとして、チェーンアウトレット、独立系アウトレットをカバー。 レジャー、宿泊、小売、独立型、旅行は立地別のセグメントとしてカバーされている。

- クイック・サービス・レストランが大きな市場シェアを占め、2020年から2022年までのパンデミック以降、27.41%の成長を目撃した。人口の約48%が少なくとも週に1回はファーストフードを利用している。マクドナルドは2,585店舗、サブウェイは1,862店舗、バーガーキングは1,242店舗を展開している。

- クラウドキッチンは最も急成長しているフードサービスタイプであり、予測期間中のCAGR値は16.46%と予測される。2021年のプラットフォームから消費者へのデリバリー利用者は約1,185万人、レストランから消費者へのデリバリー利用者は4,875万人を超えており、ゴーストキッチンのトレンドはブラジルで人気を集めている。Uber Eats、Hello Food、iFood、Zomatoなどの人気デリバリーアプリは、新規ユーザー向けの割引キャンペーンでデリバリー体験やアプリ体験を継続的に革新している。米国の新興企業CloudKitchensは、過去3年間にラテンアメリカで「ダークキッチンを購入・設置し、市場を拡大してきた。マイクロソフト社は同スタートアップに8億5,000万米ドル以上の投資を発表した。コロンビアを拠点とするクラウドキッチン・バーチャルレストラン企業Foodologyも、同国で事業を拡大している。

- 同国ではアルコール飲料とノンアルコール飲料の消費量が多いため、カフェとバーが市場第2位のシェアを占め、予測期間中のCAGR予測値は7.75%であった。例えば、ブラジルにおけるアルコール飲料の1人当たり年間消費量は、2021年には約52.5リットルであった。また、同国におけるコーヒーの一人当たり消費量は、2022年には5.65kgに達した。

| フードサービスの種類 | ||||||||||

| ||||||||||

| クラウドキッチン | ||||||||||

| ||||||||||

|

| 出口 | |

| 連鎖したコンセント | |

| 独立したアウトレット |

| 位置 | |

| レジャー | |

| 宿泊 | |

| 小売り | |

| スタンドアロン | |

| 旅行 |

市場の定義

- フルサービス・レストラン - 顧客がテーブルに着席し、サーバーに注文を伝え、テーブルで料理を提供するフードサービス施設。

- クイックサービス・レストラン - 顧客に利便性とスピードを提供し、低価格で料理を提供するフードサービス施設。客は通常、自分で料理を取り分け、テーブルまで運ぶ。

- カフェ&バー - フードサービス業の一種で、アルコール飲料の提供を許可されたバーやパブ、軽食や軽食を提供するカフェ、紅茶やコーヒーの専門店、デザートバー、スムージーバー、ジュースバーなどが含まれる。

- クラウドキッチン - 商業用厨房を利用し、デリバリーまたはテイクアウト用の食品を調理することのみを目的とする外食産業。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模は名目ベース。平均受注額についてはインフレ率を考慮し、各国の予測インフレ率に従って予測している。

- ステップ-3 検証と最終決定: この重要なステップでは、市場の数字、変数、アナリストの呼びかけはすべて、調査対象市場の一次調査専門家の広範なネットワークを通じて検証される。回答者は、調査対象市場の全体像を把握するため、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム