生物有機肥料市場分析

生物学的有機肥料の市場規模は2024年にUSD 12.64 billionと推定され、2029年にはUSD 16.84 billionに達し、予測期間中(2024-2029)に5.90%の年平均成長率で成長すると予測される。

- 有機農業の実践の増加は、生物有機肥料市場の成長の背後にある重要な要因の1つです。持続可能な農業の重視と製造業者に対する政府の支援も、市場の発展を促進する要因です。

- さらに、最近の研究では、生物有機肥料が穀物に与える影響が示されています。稲の栄養獲得や植物の成長促進など、さまざまな性質を発揮するバイオ有機肥料で、RP(5%)、バイオ炭(5.90%)、植物成長促進菌(植物成長促進菌)の生菌体を配合した有機質バイオ肥料です。 PGPB)、主にバチルス、プロテウス、< a i=5>Paenibacillus 種。氾濫原、段丘、塩性土壌から分離されました。 16の野外実験と18の農家の結果。バングラデシュ・ライスが実施した実証試験では、添加されたPGPBが生物学的窒素固定を通じて米生産に必要な合成窒素の30%を補い、植物の生育期間中の可溶化によってリン酸岩からの利用可能なリンを完全に補うことが証明された。バイオ有機肥料の生きた成分と有機物の複合効果により、尿素窒素が 30% 節約され、米生産における三種過リン酸肥料の使用が 100% 排除され、同時に栄養摂取、窒素、リン利用効率、米収量、および米の収量が向上しました。土壌の健康を維持し、最終的には生物有機肥料の採用を促進します。

生物有機肥料の市場動向

有機農業の拡大

オーガニック製品と消費の人気の高まりにより、世界中で有機農業の拡大が余儀なくされている。その後、再生農業、有機農業、土壌の健康に対する最近の関心の高まりを受けて、生物学的有機肥料の市場が劇的に成長した。天然の有機肥料は、特定レベルの微生物(窒素固定バクテリアなど)を含んでいる。有機肥料も同様に微生物を含み、通常、家畜の糞尿や作物残渣など、有機農業に非常に適した動植物由来のものである。

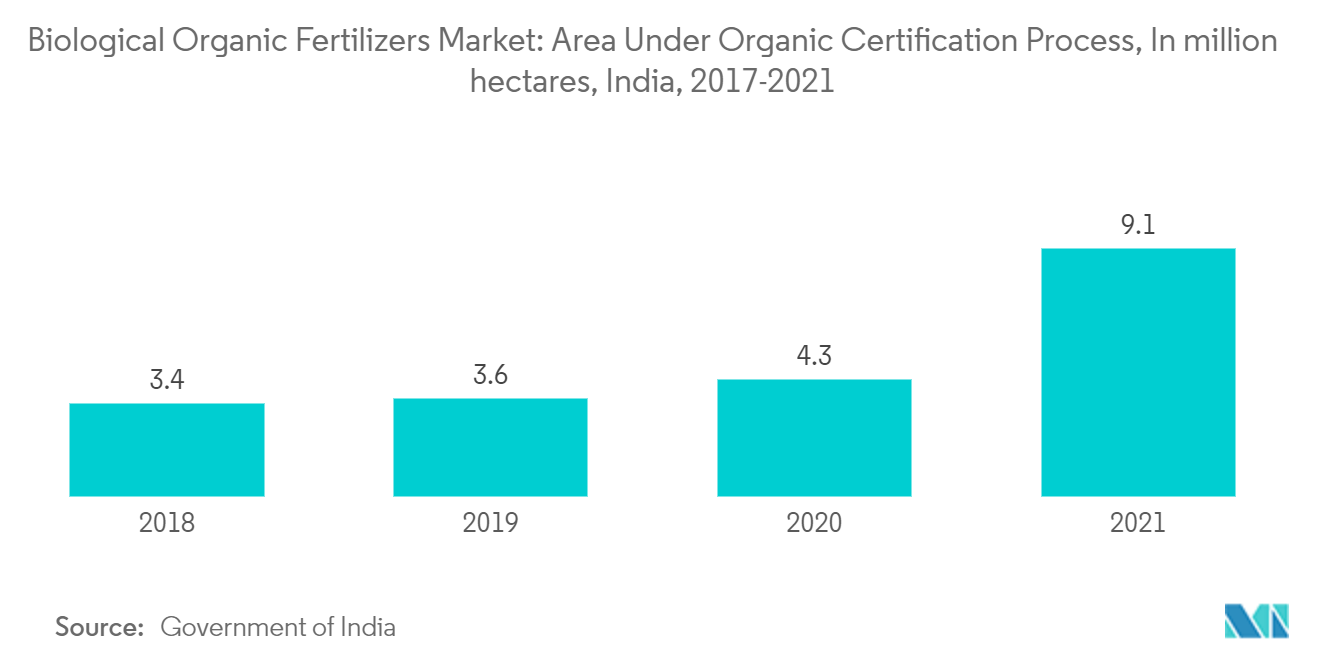

有機農業研究所によると、有機農業の栽培面積は2020年に4.1%増加する。また、先進国と発展途上国の地域別統計は、国内の有機農業の成長を描き出している。例えば、インド政府の統計によると、インドにおける有機農業認証プロセス下の面積は2021年から2022年にかけてほぼ倍増し、有機農業の取り組みと導入が増加していることを示しており、全生産量は20,540.63 トンを占めている。このように、有機栽培面積の増加と良質な作物への需要の増加により、栽培者は過剰な合成肥料の代わりに生物学的有機肥料を使用することが予想され、市場を牽引している。

アジア太平洋地域が最も急成長している市場

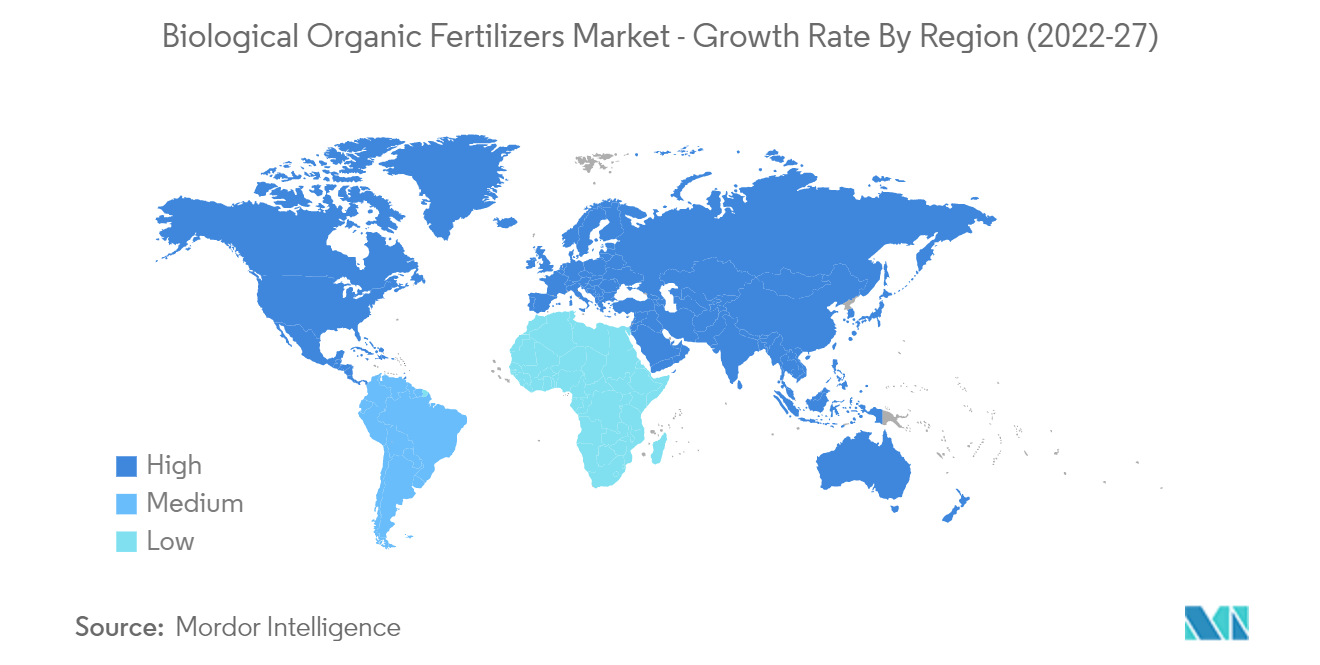

アジア太平洋地域の有機肥料市場は、他のすべての地域の中で最も急速に成長している。アジア太平洋地域における有機肥料の消費は、バイオベースおよび有機残渣ベースの肥料の利点に関する農家の意識の高まりとともに増加すると予想される。この地域の需要は、中国、インド、タイ、インドネシア、ベトナムなどの主要農業国に集中しており、中国とインドが市場開発をリードしている。

さらに、この地域のさまざまな国々は、肥料全般について独自の規制を設けているだけでなく、生物・有機肥料についても特定の要件や規則を設けていることが多い。例えば、インドネシアにおける有機肥料、生物学的肥料、土壌改良の登録に関するMOA規則No.1/2019は、MOAが承認した機関による品質試験に合格することを義務付けることによって、市場に流通する肥料製品の品質を確保することを目的としている。

さらに、この地域のさまざまな国で有機農業が拡大し、有機製品に対する需要が高まっていることも、この地域の市場を牽引している。さらに、アジアのいくつかの国では、有機部門に関連する大きな政策展開があった。日本では、2030年までに有機農家と有機農地の数を3倍にすることを目指す農業・経営基本計画が大きく進展し、市場の成長を後押ししている。

生物有機肥料産業の概要

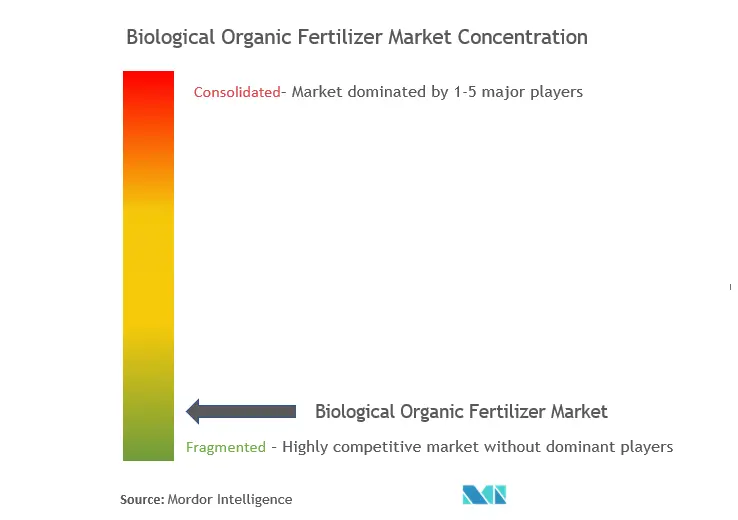

生物学的有機肥料市場は、国際的・地域的なプレーヤーによって細分化されている。政府組織との協力や市場での拡大、製品の革新は、企業が採用する戦略の一部である。Rizobacter Argentina S.A、Lallemand、National Fertilizers Limitedは、生物学的有機肥料市場の主要なプレーヤーである。この市場は規制がないため小規模企業が多く、市場が断片化しているが、適切な規制が導入されれば統合される可能性がある。

生物有機肥料市場のリーダーたち

-

Rizobacter Argentina S.A

-

Lallemand Inc.

-

National Fertilizers Limited

-

T Stanes & Company Limited

-

Madras Fertilizers Limited

- *免責事項:主要選手の並び順不同

生物有機肥料市場ニュース

- 2022年10月:ACI Biolife Fertilizerとバングラデシュ核農業研究所(BINA)は、バイオ肥料、すなわちトリコデルマの開発と試験に関するMoUに調印した。ACIファーティライザーはBINAの支援を受け、ジェソールのJhikorgachaにバイオ肥料ラボを開発中。

- 2022年9月:コルテバ・アグリスサイエンスは、スペインのムルシアを拠点とする微生物技術のエキスパートであるSymborg社を買収した。Symborg社の買収は、統合ソリューションの価値ある一部としてクラス最高の生物学的ポートフォリオの開発を加速するというコルテバ社の戦略における重要な次のステップである。

- 2022年3月:リゾバクターは南アフリカ以外のアフリカ諸国(マラウイ、ザンビア、ナイジェリア、ガーナ、ウガンダ、ケニア、シエラレオネ、タンザニア)に製品を拡大し、商業化した。

生物有機肥料の産業区分

生物有機肥料とは、微生物と有機肥料の利点を組み合わせた肥料の一種を指す。これらの肥料は、主に動植物の残渣と不活性有機物や腐敗物質を組み合わせて作られる。言い換えれば、生物学的有機肥料は、均質な微生物接種剤を導入することによって急速な分解を経たあらゆる有機物から加工された接種堆肥である。生物学的有機肥料市場は、タイプ別(微生物と有機残渣)、用途別(穀物・穀類、豆類・油糧種子、果物・野菜、商業作物、芝・観葉植物)、地域別(北米、欧州、アジア太平洋、南米、アフリカ)に区分されている。本レポートでは、市場規模と予測を金額単位(百万米ドル)で提供しています。

| 微生物 | 根粒菌 |

| アゾトバクター | |

| アゾスピリルム | |

| 藍藻 | |

| リン酸可溶化菌 | |

| 菌根 | |

| その他の微生物 | |

| 有機残留物 | 緑肥 |

| 魚粉 | |

| 骨粉 | |

| オイルケーキ | |

| その他 |

| 穀物およびシリアル |

| 豆類と油糧種子 |

| 果物と野菜 |

| 商業作物 |

| 芝生と観賞植物 |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| 北米のその他の地域 | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| スペイン | |

| イタリア | |

| ロシア | |

| ヨーロッパの残りの部分 | |

| アジア太平洋地域 | 中国 |

| 日本 | |

| インド | |

| オーストラリア | |

| 残りのアジア太平洋地域 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 | |

| アフリカ | 南アフリカ |

| アフリカの残りの部分 |

| タイプ | 微生物 | 根粒菌 |

| アゾトバクター | ||

| アゾスピリルム | ||

| 藍藻 | ||

| リン酸可溶化菌 | ||

| 菌根 | ||

| その他の微生物 | ||

| 有機残留物 | 緑肥 | |

| 魚粉 | ||

| 骨粉 | ||

| オイルケーキ | ||

| その他 | ||

| 応用 | 穀物およびシリアル | |

| 豆類と油糧種子 | ||

| 果物と野菜 | ||

| 商業作物 | ||

| 芝生と観賞植物 | ||

| 地理 | 北米 | アメリカ |

| カナダ | ||

| メキシコ | ||

| 北米のその他の地域 | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| スペイン | ||

| イタリア | ||

| ロシア | ||

| ヨーロッパの残りの部分 | ||

| アジア太平洋地域 | 中国 | |

| 日本 | ||

| インド | ||

| オーストラリア | ||

| 残りのアジア太平洋地域 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

| アフリカ | 南アフリカ | |

| アフリカの残りの部分 | ||

生物学的有機肥料市場調査FAQ

生物有機肥料市場の規模はどれくらいですか?

生物有機肥料の市場規模は、2024年に126億4,000万米ドルに達し、5.90%のCAGRで成長し、2029年までに168億4,000万米ドルに達すると予想されています。

現在の生物有機肥料市場規模はどれくらいですか?

2024年、生物有機肥料市場規模は126億4,000万米ドルに達すると予想されています。

生物有機肥料市場の主要プレーヤーは誰ですか?

Rizobacter Argentina S.A、Lallemand Inc.、National Fertilizers Limited、T Stanes & Company Limited、Madras Fertilizers Limitedは、生物有機肥料市場で活動している主要企業です。

生物有機肥料市場で最も急成長している地域はどこですか?

アジア太平洋地域は、予測期間 (2024 ~ 2029 年) にわたって最も高い CAGR で成長すると推定されています。

生物有機肥料市場で最大のシェアを持っている地域はどこですか?

2024年には、北米が生物有機肥料市場で最大の市場シェアを占めます。

この生物有機肥料市場は何年をカバーし、2023年の市場規模はどれくらいですか?

2023 年の生物有機肥料市場規模は 119 億 4,000 万米ドルと推定されています。このレポートは、生物学的有機肥料市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは、生物学的有機肥料の市場規模を2024年、2025年、2026年、2027年、2028年、2029年まで予測します。

最終更新日:

有機肥料産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の有機肥料市場シェア、規模、収益成長率の統計。有機肥料分析には、2029年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。