バッテリープレート市場分析

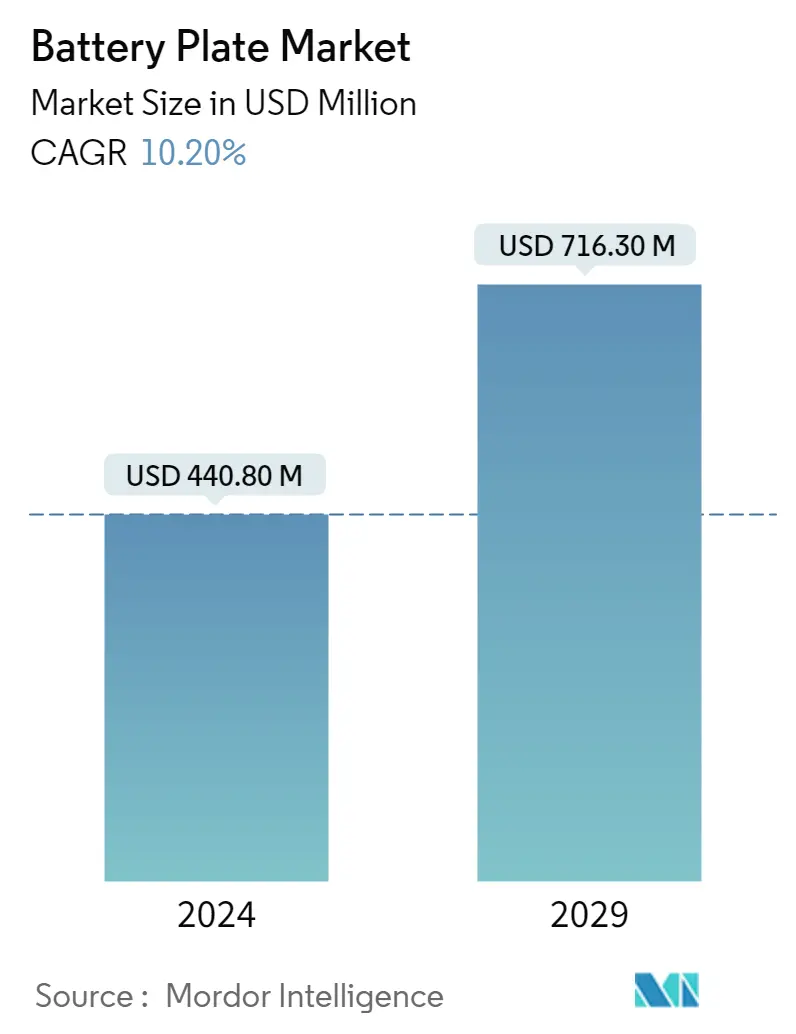

バッテリープレートの市場規模は2024年にUSD 440.80 millionと推定され、2029年にはUSD 716.30 millionに達すると予測され、予測期間中(2024-2029)に10.20%のCAGRで成長すると予測される。

- 中期的には、リチウムイオン電池の価格低下や再生可能エネルギーの普及拡大がエネルギー貯蔵システムの需要を牽引するなどの要因が、予測期間中の電池プレート市場を牽引するとみられる。

- 一方、コバルト、リチウム、銅などの電池原材料の需給ミスマッチは、調査期間中の電池プレート需要を抑制すると予想される。

- とはいえ、効率と持続可能性を高めるための新しい材料(複合材料、合金など)や電池プレートの構成(バッグプレート)の技術的進歩は、予測期間中に市場に有利な成長機会を生み出す可能性が高い。

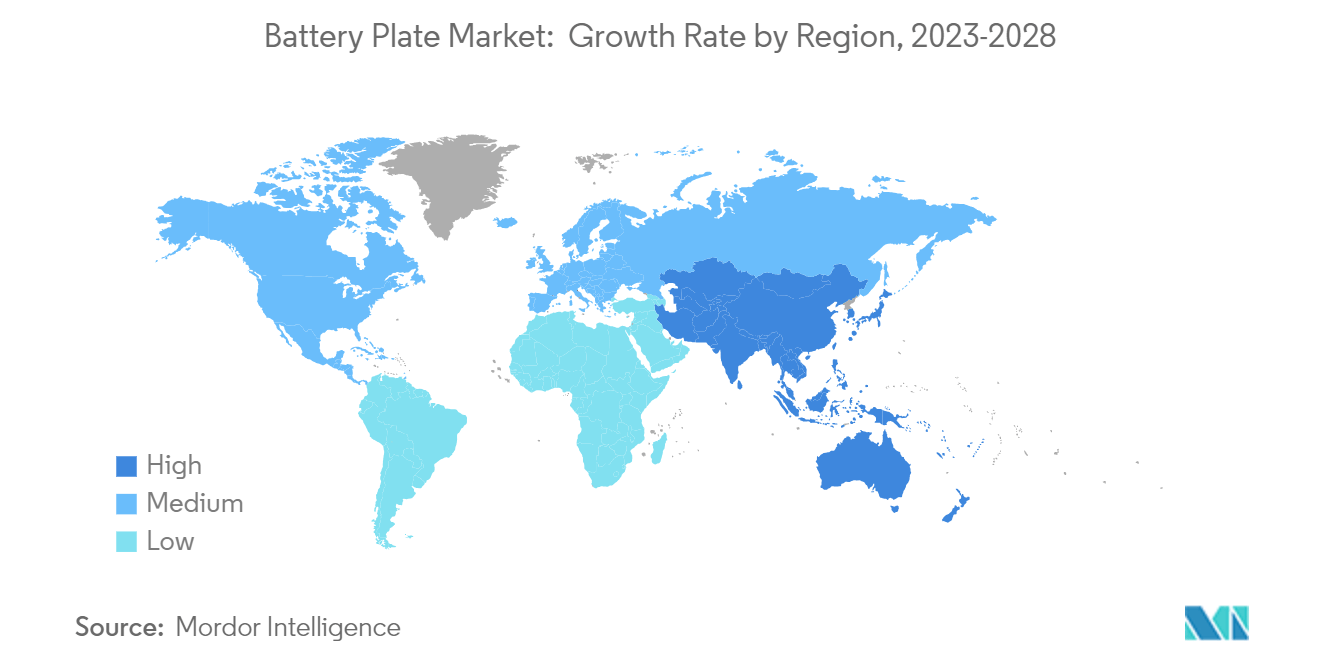

- アジア太平洋地域は、エネルギー需要の増加により予測期間中に最も急成長する市場である。この成長は、インド、中国、オーストラリアを含むこの地域の国々で、政府の支援政策と相まって投資が増加していることに起因している。

バッテリープレートの市場動向

市場を支配する自動車セクター

- 電池産業の黎明期には、家電部門が電池の主要な消費者だった。しかし近年では、電気自動車(EV)の販売が伸びていることから、電気自動車(EV)メーカーがリチウムイオン電池の最大の消費者となっている。

- EVはCO2やNOXなどの温室効果ガスを排出しないため、従来の内燃機関(ICE)車よりも環境負荷が低い。この利点から、多くの国が補助金や政府プログラムを導入してEVの使用を奨励している。

- 将来的にICE車の販売を禁止する計画を発表した国もいくつかある。ノルウェーは2025年までに、フランスは2040年までに、イギリスは2050年までにICE車の販売を禁止する計画を発表した。インドも2030年までにICEエンジンを段階的に廃止する計画を持っており、中国の同様の計画は現在、関連する研究段階にある。

- しかし、2021年時点では、どの国でも従来の燃料を燃料とする自動車を禁止することはできない。EV技術とEV産業がそのような動きに対応できていない可能性があり、市場に大きな混乱を引き起こす可能性があるからだ。それにもかかわらず、将来に向けての発表がEVメーカーに研究開発活動への多額の投資を促している。

- EVは主にリチウムイオン電池を使用している。リチウムイオン電池のコスト低下により、EVの製造コストは低下している。予測期間中、EVの価格はガソリン車と同等になると予想される。

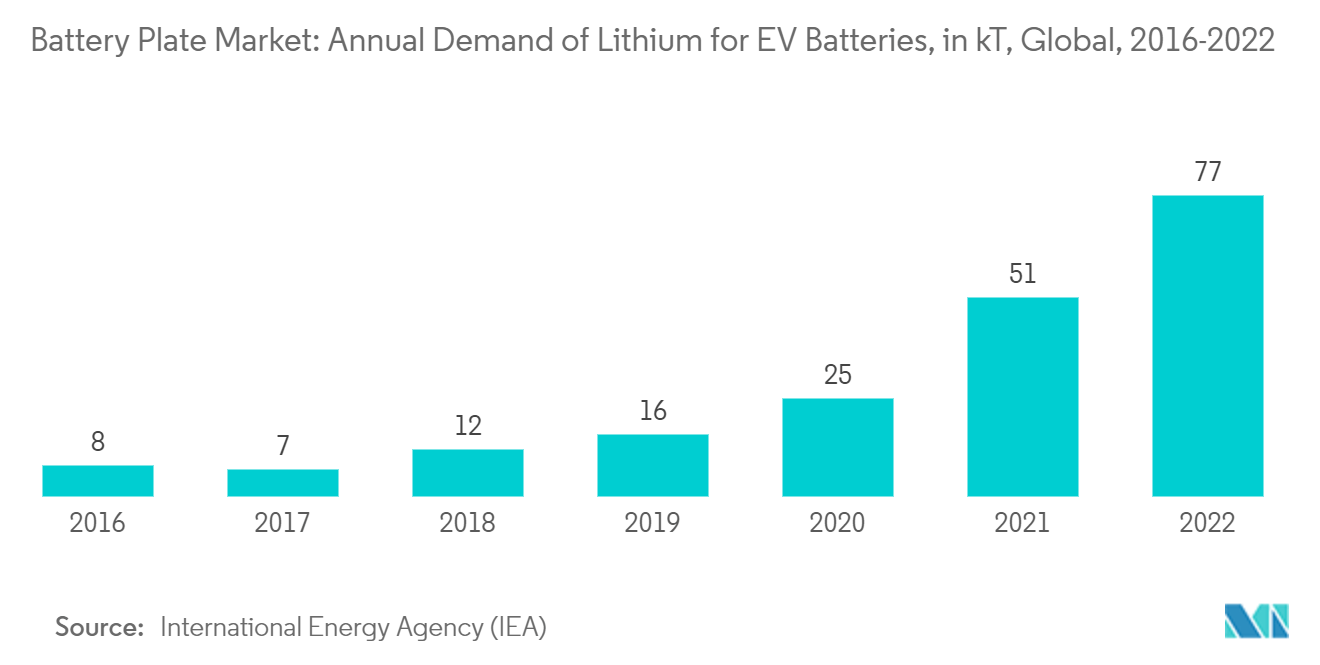

- 国際エネルギー機関(IEA)の2022年の統計によると、EV用電池の年間リチウム需要は世界で約77kTを占めている。このような動きは、予測期間中のバッテリープレート市場の需要を助長すると予想される。

- IEAによると、2022年、車載用リチウムイオン(Li-ion)電池の需要は、2021年の330GWhから約65%大幅に増加し、550GWhに達した。この成長は主に電気乗用車の人気の高まりによるもので、2022年の新規登録台数は前年比55%増と著しい伸びを示した。

- 従って、EV分野からの需要がバッテリー販売を支配すると予想されるため、予測期間中、自動車分野がバッテリープレート市場を支配すると予想される。

アジア太平洋地域が市場を支配する

- 2022年にはアジア太平洋地域が市場を支配した。中国やインドなどの国々で電気自動車の配備が進み、都市化や電力購入平価の上昇に伴う電子機器への需要が高いことから、同地域ではリチウムイオン電池の需要が大きく伸び、予測期間中に電池プレートの需要を牽引すると予想される。

- アジア太平洋地域の人口のかなりの部分は、電気のない生活をしていると推定される。照明や携帯電話の充電は、灯油やディーゼルといった従来の燃料に頼っている。リチウムイオン電池一体型エネルギー貯蔵ソリューションは、その技術的利点とリチウムイオン電池価格の下落により、採用率が上昇する可能性が高い。このことは、近い将来、リチウムイオン電池メーカーや電池部品メーカーに多くのビジネスチャンスをもたらすと予想される。

- 中国は電気自動車の最大市場のひとつであり、同国で電気自動車の導入が増加しているのは、クリーンエネルギー政策に沿ったものである。さらに、中国政府は電気自動車の導入を促進するため、財政的・非金融的なインセンティブを提供している。IEAによると、2022年時点で、中国の電気自動車用バッテリー需要は312GWh/年となり、世界の電気自動車用バッテリー需要の56%近くを占める。

- 2023年4月、テスラは、大型バッテリーの製造に特化した新工場を建設し、中国でのプレゼンスを拡大する計画を発表した。上海に建設予定の工場では、テスラのエネルギー貯蔵「メガパックを年間1万ユニット生産できる予定だ。メガパック工場の建設は今年後半に開始され、バッテリー生産は2024年夏に開始される予定だ。

- インドは、リチウムイオン電池の世界的な急成長国のひとつである。同国にはリチウムイオン電池の生産に必要な原材料の埋蔵量がなく、セルと電池は他国(中国、ベトナム、タイ)から輸入されている。その後、国内市場で組み立てられるか、直接販売される。

- 2022年3月、インド政府は、先進化学電池(ACC)蓄電池のPLI(生産連動型インセンティブ)スキームの下、落札業者4社に総額22億米ドルで50GWhの電池容量を供与したと発表した。製造施設は2年以内に設立される予定である。

- 奨励金は、インド国内で製造された電池の販売額に応じて支給され、国内での高付加価値化に重点が置かれる。ACC蓄電池製造プロジェクトには、約55億米ドルが直接投資される。このインセンティブ制度は、国内サプライチェーンへの新たな投資を促進し、国内での電池製造の現地化を促進することを目的としている。

- したがって、上記の要因により、予測期間中、アジア太平洋地域がバッテリープレート市場を支配すると予想される。

バッテリープレート産業概要

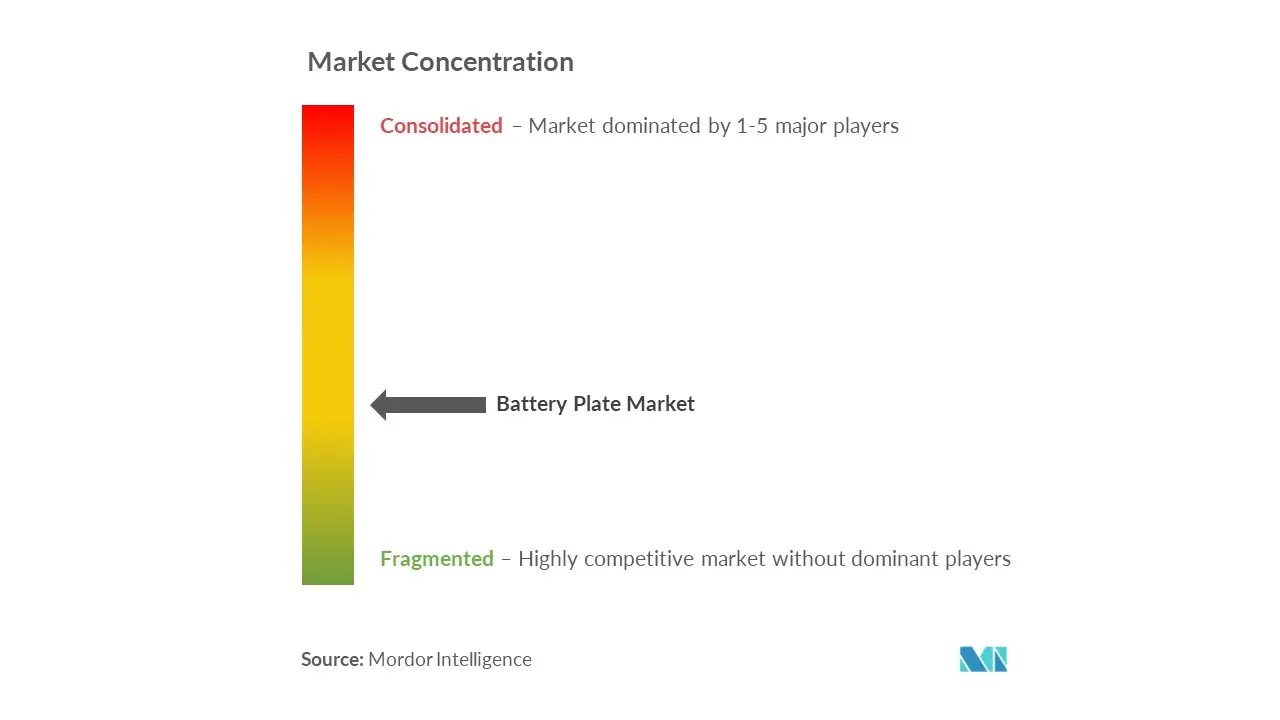

バッテリープレート市場は半断片化している。市場の主なプレーヤー(順不同)には、エナシス、エグゼイド・インダストリーズ・リミテッド、GSユアサ・コーポレーション、フィアム・エナジー・テクノロジー、アマラ・ラジャ・バッテリーズ・リミテッドなどがある。

バッテリープレート市場のリーダー

-

Enersys

-

Exide Industries Ltd

-

GS Yuasa Corporation

-

Amara Raja Batteries Limited

-

Fiamm Energy Storage Solutions SpA

- *免責事項:主要選手の並び順不同

バッテリープレート市場ニュース

- 2023年7月エネベイトと韓国のJRエナジー・ソリューションが提携し、米国に電池セル電極工場を設立。両社は共同で、負極と正極の両方を含むリチウムイオン電池セル電極をカスタマイズし、さまざまな顧客に電極ソリューションを提供する。両社は現在、米国内の候補地を調査中である。両社の目標は、さまざまな建設段階を経て、年間最大6GWh(負極6GWh+正極6GWh)のペア電極容量を達成することである。

- 2023年2月Kautex Textron GmbH Co.KGは、自動車OEMから熱可塑性コンポジット製アンダーボディ・バッテリー・プロテクション・スキッドプレートを初めて受注したと発表した。このスキッドプレートは、バッテリー電気自動車の生産をサポートする同社の新しいPentatonicバッテリーシステム製品ラインの一部である。

バッテリープレート産業セグメント

バッテリー・プレートは格子状のグリッド構造を用いて製造され、その中で活物質を支えている。さらに、これらのプレートは電気の伝導を促進し、充電と放電の過程で電荷の効率的な流れを可能にする。

バッテリープレート市場は、バッテリータイプ、エンドユーザー、地域に区分される。電池タイプ別では、市場はリチウムイオン電池、鉛蓄電池、その他のタイプに区分される。エンドユーザー別では、市場は自動車、航空宇宙、エネルギー貯蔵、航空宇宙、エレクトロニクス、その他に区分される。また、主要地域の市場規模と予測もカバーしています。各セグメントの市場規模と予測は、収益(単位:米ドル)に基づいています。

バッテリープレート市場調査 よくある質問

バッテリープレート市場の規模は?

バッテリープレート市場規模は、2024年には4億4,080万米ドルに達し、年平均成長率10.20%で2029年には7億1,630万米ドルに達すると予測される。

現在のバッテリープレート市場規模は?

2024年、バッテリープレート市場規模は4億4,080万ドルに達すると予想される。

バッテリープレート市場の主要プレーヤーは?

エナシス、エグゼイド・インダストリーズ・リミテッド、GSユアサ・コーポレーション、アマラ・ラジャ・バッテリーズ・リミテッド、フィアム・エナジー・ストレージ・ソリューションズSpAがバッテリープレート市場で事業を展開している主要企業である。

バッテリープレート市場で最も急成長している地域は?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

バッテリープレート市場で最大のシェアを占める地域は?

2024年には、アジア太平洋地域がバッテリープレート市場で最大の市場シェアを占める。

バッテリープレート市場は何年をカバーし、2023年の市場規模は?

2023年のバッテリープレート市場規模は4億米ドルと推定される。本レポートでは、バッテリープレート市場の2020年、2021年、2022年、2023年の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のバッテリープレート市場規模を予測しています。

私たちのベストセラーレポート

Popular Battery Reports

Popular Energy & Power Reports

Other Popular Industry Reports

バッテリープレート産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のバッテリープレート市場シェア、規模、収益成長率の統計。バッテリープレートの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。