オースティンデータセンター市場分析

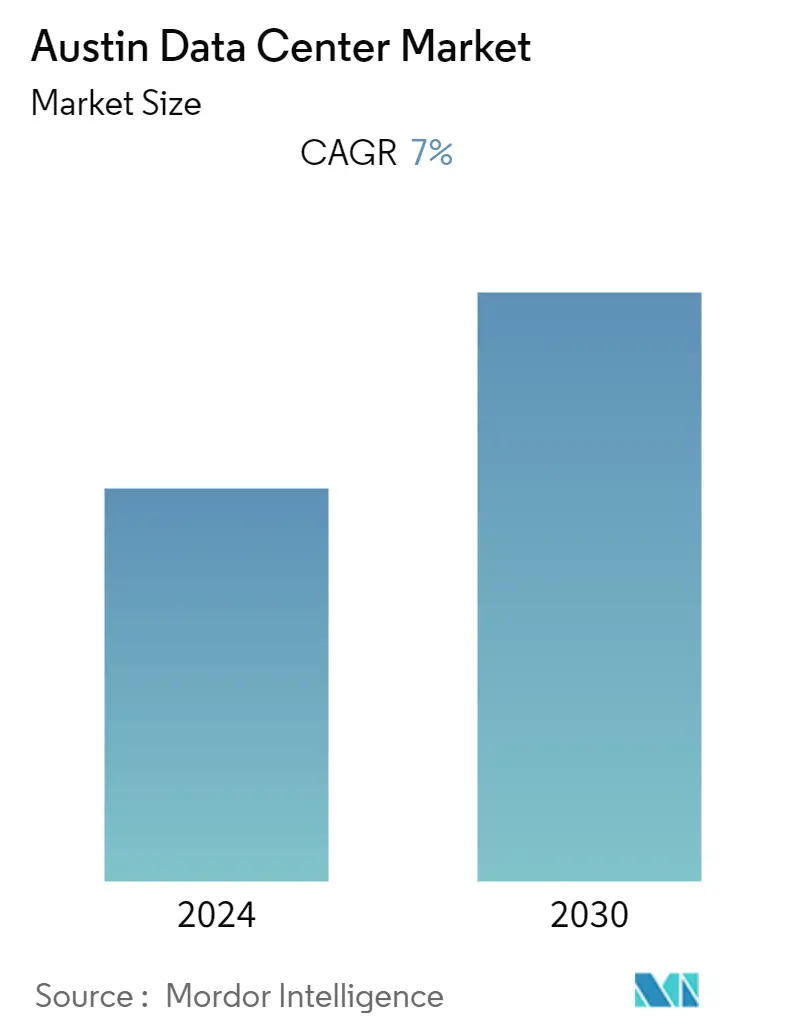

アトランタのデータセンター市場は、前年度227.16 MWの規模であったが、予測期間中に7%のCAGRで成長し、今後6年間で488.46 MWの規模になると予測される。市場拡大の主な要因は、エネルギー効率の高いデータセンターに対する需要の高まり、コロケーションサービスやマネージドサービスプロバイダーによる多額の投資、ハイパースケールデータセンターの建設拡大などである。また、ビッグデータ、クラウドコンピューティング、モノのインターネット(IoT)の発展により、企業は事業継続性を維持するために新たなデータセンターに投資することが可能になった。さらに、セキュリティ、運用効率、モビリティの向上、帯域幅に対するニーズの高まりにより、産業発展の繁栄が見込まれている。ソフトウェアベースのデータセンターは、より高度な自動化を提供することで産業の成長を後押しする。

- 機械学習(ML)を伴う人工知能(AI)は、他のどのアプリケーションよりも真新しいデータセンター・インフラの開発を必要とする。人工知能(AI)と機械学習(ML)は、従来のデータ処理の3倍の電力密度を必要とする可能性があり、データセンター・アーキテクチャの変革が必要となる。これはまた、より大きな出力をサポートするための高度な冷却システムにも依存している。AIとMLの計算の激しい性質は、計算クラスタ内の多数のプロセッサ間で、計算、メモリ、ストレージ・リソースの大幅な分散をもたらす可能性もある。

- データパワーに向けて起こっている開発は、研究された市場を牽引するだろう。例えば、2022年4月、Austin Industriesの一部門であり、国内で最も多様な建築業者の一つであるAustin Commercialは、Versatileとの企業提携を発表した。この建設技術のパイオニアは、人工知能(AI)とモノのインターネット(IoT)を使って建築プロセスを最適化する。建設現場から生産性データを自動的に収集・分析するVersatile社のCraneViewは、テキサス州を拠点とするゼネコンで初めて採用された。

- データセンターがTier III施設と定義されるには、以下の仕様を遵守する必要がある。施設はN+1(運用に必要な量にバックアップを加えた量)の耐障害性を提供すること。また、ティアIII施設のプロバイダーは、全体的な運用に支障をきたすことなく定期的なメンテナンスを受けることができる。しかし、計画外のメンテナンスや緊急事態は、システムに影響を及ぼす問題を引き起こす可能性がある。これらの問題は、潜在的に顧客向け業務に影響を及ぼす可能性がある。

- これらのデータセンター施設は、99.982%のアップタイムを提供している。これらのティアIII施設を利用する企業は、多くの場合、成長企業や平均的なSMB(中小企業)よりもかなり大規模な企業です。これらのティアIII施設はまた、ティアIVインフラ施設の機能のほとんどを、一部のエリート保護なしで提供します。例えば、ネットワーク・ストリームが完全にバックアップされているため、企業は二重電源や冗長冷却の利点を活用することができます。

- 一方、国内の商業用不動産は、業界のあらゆるレベル、あらゆるタイプの物件でテクノロジーの統合が進んでいるため、常に進化と変化を続けている。多くの企業がクラウド・コンピューティングに移行し、大手ベンダーがその能力を拡大していることが、地価に影響を及ぼしている。例えば、アマゾン・ウェブ・サービス(AWS)は現在22の地域にクラウド・インフラを有しており、需要に対応するために数百の地域で新たなデータセンターが必要になる可能性があると予測している。

- North American Data Centers Reportによると、パンデミックの第2四半期に力強いリース活動があったのはハイパースケール企業によるもので、こうしたテナントの多くは、労働力の分散や在宅勤務のライフスタイルを理由に要件を前倒しした。リモートワークに加え、オンラインゲーム、ソーシャル・メディア、ビデオストリーミング、eコマースも、パンデミック期のリース需要を牽引した。コロケーション・サービス・プロバイダーとクラウドは、パンデミック対応でリモートワークや教育が必要となったSaaSやネットワーク顧客需要の高まりの恩恵を受けている。加えて、これらのサービスは特に不況に強く、サービスに対する需要が増加しているため、データセンター建設プロジェクトは需要に対応できるよう引き続き進行中である。

オースティンのデータセンター市場動向

ティア4が市場で大きなシェアを占めると予想される

- Tier-IVデータセンターは、この範囲のもう一方の端に相当する。この階層は、顧客にアップタイム、2N(運用に必要な量の2倍)の冷却、冗長インフラと電力を約束する。これらのルールは、ほとんどの企業を保護することができる。レベルIVの顧客は、これらの冗長化により、データセンターのインフラに問題があることをほとんど知ることはない。これらのテストは、トップクラスのシステムの信頼性を証明するものです。このデータセンターでは、複数の独立した物理的に分離されたシステムが、冗長キャパシティ・コンポーネントおよび分配経路として機能している。分離は、単一の事象によって両方の手順に被害が及ぶことを避けるために必要である。予期せぬ妨害や計画的な妨害は、エコシステムに影響を与えないかもしれない。冗長コンポーネントや流通経路が修理のために閉鎖された場合に障害が発生すると、環境が混乱しやすくなる可能性がある。

- Tier-IVデータセンターは フォールト・トレラント と呼ばれる。計画外のメンテナンスがTier-IVデータセンターへのデータフローに影響を与えることはない。支援が提供されるか否かにかかわらず、日常業務は継続される。大企業は頻繁にティアIVデータセンターを選択し、上記の3つのティアすべてに勝っています。稼働率は99.995%に達することもあり、データセンターのダウンタイムは年間わずか0.5時間です。Tier-IVデータセンターはまた、96時間の停電保護と複数の冗長化機能を備えており、重要なコンポーネントが故障してもシステムが稼働し続けることを保証します。

- Tier-IVの設備は、Tier-IIIのトポロジーの耐障害性を高めます。機器が故障したり、配電経路が寸断されたりしても、IT運用には影響がない。すべてのIT機器は、相互運用性を確保するために、フォールト・トレラントな電源設計が必要である。Tier-IVデータセンターでは、安定した環境を維持するために、連続的な冷却も必要となる。Tier-IVデータセンターの運用と維持に必要な冗長性は、しばしば法外に高価ですが、パフォーマンスと信頼性の向上というメリットを享受できるリソースを持つ企業は、躊躇することなくそれを実行します。政府機関では、Tier-IVデータセンターの基準でデータセンターを運用することがよくあります。

- データセンター・システムおよび技術の需要を促進し、市場成長を後押しする主な要因の1つは、データセンターにおけるクラウド技術の台頭である。クラウド技術はさまざまなデバイスからアクセスできるため適応性が高く、データの復旧も早い。その一方で、クラウド・コンピューティングは高速性を提供し、他の企業の成長を助ける。

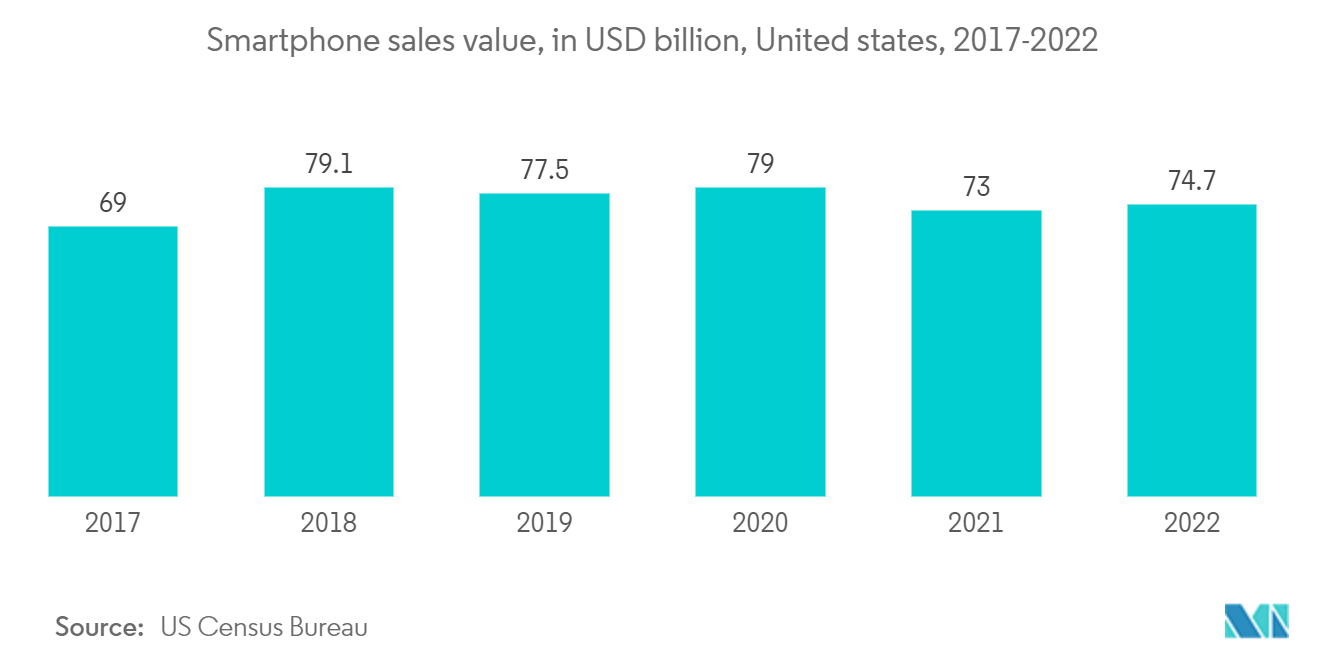

- 米国国勢調査局によると、2022年に米国で販売されるスマートフォンの販売額は17億米ドル増加し、2022年の販売総額は747億米ドルに達する。データセンターは、スマートフォンやその他のモバイル機器を実現するインフラの重要な一部である。データセンターは、モバイル機器によって生成される膨大な量のデータの送信と処理を可能にするストレージ、処理、ネットワーク機能を提供する。このようなスマートフォンの販売台数の大幅な増加は、市場を牽引するだろう。

リテール・コロケーションセンターが大きなシェアを占める見込み

- リテール・コロケーションとは、顧客がデータセンター内の賃貸スペース(ケージオフエリア内のラックスペースなど)を借りることである。経済性やメンテナンスの容易さなど様々な利点があるため、一般的に中小企業はリテール・コロケーションを好む。データセンターを所有することは、土地の賃貸料がかかるため、現実的な選択肢ではありません。また、コロケーション・センターのメンテナンスは予算的に難しい場合が多い。

- リテール・コロケーション市場を牽引しているのは、発展途上国からのコロケーション・サービスに対する需要の高さだろう。ホールセール・コロケーション・サービスと比較すると、リテール・コロケーション・サービスは、1カ所または複数の拠点でより少ないコンピューティング・パワーを必要とする企業に非常に適しており、地域や世界の顧客に利益をもたらす。小売コロケーション市場は、予測期間中に大きく成長すると予想される。小売データセンターの電力供給には通常約100kWのエネルギーが必要だが、ホールセール顧客は事業規模が大きいため、通常100kW以上を必要とする。セキュリティ設備、カスタマーサポート、冷却設備など、多くの設備はコロケーション・サプライヤーが提供する。

- 通常、リテール顧客は接続性を維持するために多くのパートナーを持つ。そのため、通信速度の速い多様な通信事業者が必要となる。さらに、リテール・データセンター・プロバイダーはホールセール・プロバイダーよりも多くの顧客と取引しているため、その施設では通常、多数のネットワークやサービスを提供している。リテール・プロバイダーは、技術支援、マネージド・サービス、ネットワーク監視のために、スマートハンドやリモートハンドなどのさまざまなサービスを提供しています。そのため、問題解決はサービス・チケットを発行するだけで済む。このようなサービスは、災害の起こりやすい地域から離れた場所に遠隔操作可能なデータセンターを設置するなど、他のさまざまな利点を活用するのに役立つ。このリモートハンドの技術により、さまざまな州の税制優遇措置を利用することができる。

- 100%グリーン・データセンターを含む多くの新技術が、リテール・コロケーションに導入されている。2022年7月、コロケーション・データセンターを提供するSabey Data Centresは本日、テキサス州ラウンドロックに40エーカーの新しいデータセンター・キャンパスの建設開始を発表した。新キャンパスの電力容量は最大72メガワット(MW)となる。相互接続のニーズも高まっており、リテール・コロケーションの需要が高まっている。コロケーションサービスの大手プロバイダーは、23万もの相互接続の可能性を提供していることが確認されている。中小企業の多くは経済の大部分を占めている。そのような中小企業は、ITスタッフやオペレーションもこの規模に含まれるため、ユーティリティのためだけにスペース全体を確保する余裕はない。

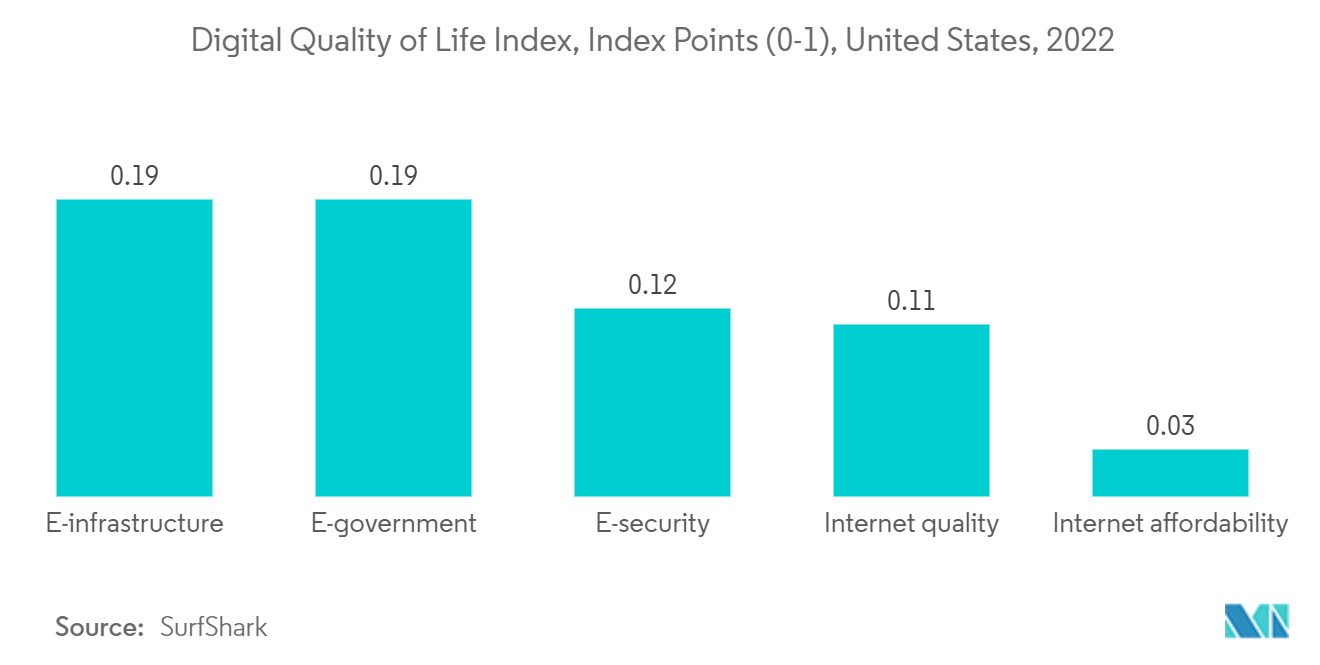

- SurfSharkによると、2022年の米国のEインフラ指数は0.1944であった。対照的に、インターネット・アフォーダビリティ指数は0.0326に過ぎない。小売コロケーション施設は老朽化しているため、顧客はこうした施設から他の新しいマルチテナント型データセンター・プロバイダーを探すことを選んでいる。小売コロケーション施設が顧客を失うと、顧客離れの指標に現れる。実際、公共データセンター企業は四半期ごとに解約指標を報告しており、解約率が高いほど、より多くの顧客が離れていることを意味する。

オースティン・データセンター業界概要

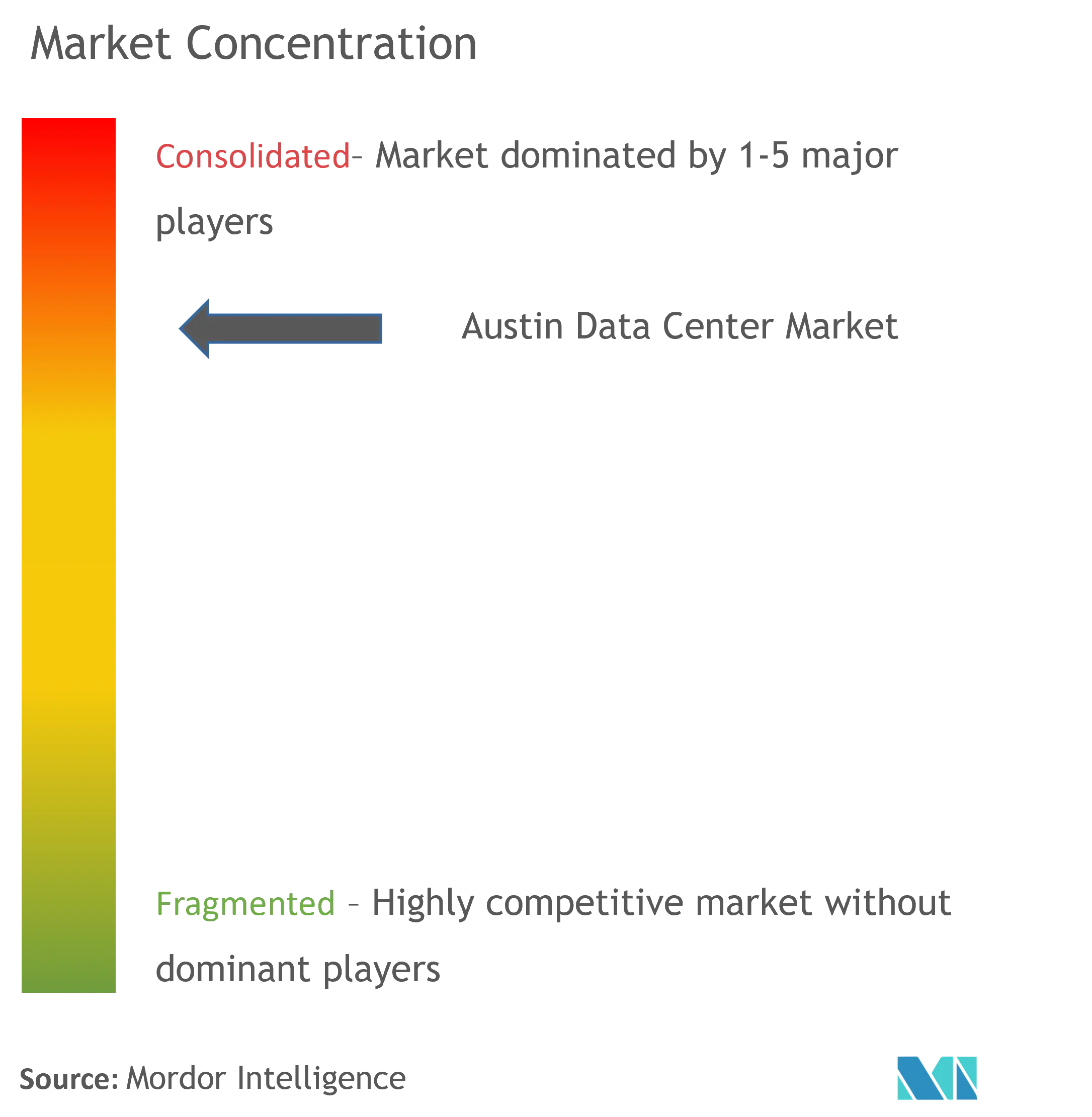

オースティンデータセンター市場は、Digital Realty Trust, Inc.各社は戦略的パートナーシップや製品開発に継続的に投資し、市場シェアを大きく伸ばしている。同市場における最近の動きをいくつか紹介する:。

- 2023年5月、Skybox Datacentersと不動産デベロッパーのPrologisが共同でテキサス州オースティンに巨大データセンター施設を建設する。Data Centre Frontier(DCF)が最初に報じたように、Skyboxはオースティン北東部のHutto地区に160エーカーの敷地に600メガワットの施設を建設するPowerCampus Austinの計画を明らかにした。物流不動産会社のプロロジスと共同で、この施設には最大400万平方フィート(37万1600平方メートル)のデータセンタースペースが入る可能性がある。敷地内には300メガワットの自家用変電所が2つ建設される。スカイボックスとプロロジスは、24~48MWのデータセンターを6~8棟建設したいと考えている。72MWの構想では、3階建て、70万平方フィート(6万5,000平方メートル)の建造物を想定している。

- 2022年9月、ロジックス・ファイバー・ネットワークスは、セイビー・データ・センターズの新しいラウンドロック・データセンター施設へのファイバー敷設に合意した。ロジックスは、5Gの成長イニシアチブとネットワーク近代化のために1億米ドルの資本コミットメントを発表した。Sabeyデータセンターのテナントは、Logixの29万5,000マイル以上のファイバーネットワークと100以上のオンネットデータセンターにより、テキサス州全域でより多くの接続オプションを利用できるようになる。SabeyのデータセンターでLogixが提供する新しいサービスは、テキサス州オースティン、そしてそれ以遠のビジネス拠点により近い場所で接続性と拡張相互接続の機会を提供します。

オースティンのデータセンター市場のリーダー

-

Digital Realty Trust, Inc.

-

DataBank Ltd

-

CyrusOne LLC

-

Switch, Inc.

-

Sabey Data Center Properties LLC

- *免責事項:主要選手の並び順不同

オースティンデータセンター市場ニュース

- 2023年1月:NTTはテキサス州に新しいデータセンターを建設する予定。NTTはテキサス州免許規制局(TDLR)に「TX3データセンターと名付けられた新しいデータセンターを申請した。同企業によると、23万平方フィート(2万1350平方メートル)の施設には、データセンターと2階建てのオフィスが含まれる。同企業はこのプロジェクトに1億1,000万米ドルを投資する意向で、2023年3月に建設を開始し、2024年4月に完成する予定。

- 2022年12月世界的なデジタルインフラ企業であるエクイニクスは、コロケーションデータセンター事業者として初めて、データセンター内の動作温度範囲を拡大することで消費電力を削減すると発表しました。エクイニクスは、データセンター内の熱運用に関する複数年にわたるグローバル・ロードマップの策定を直ちに開始し、エクイニクスが定評のあるプレミアムな運用環境を維持しながら、より効率的な冷却とカーボンフットプリントの削減を目指します。このプログラムにより、何千ものエクイニクスのお客様が、データセンター運営に関連するスコープ3の炭素排出量を長期的に削減できるようになると期待されています。

オースティンのデータセンター産業セグメント

データセンターとは、アプリケーションやサービスの構築、実行、提供、およびそれらのアプリケーションやサービスに関連するデータの保存や管理に使用されるITインフラを保有する物理的な部屋、建物、施設のことである。

オースティンデータセンター市場は、DC規模別(小型、中型、大型、大規模、メガ)、ティアタイプ別(ティア12、ティア3、ティア4)、吸収量別(利用型(コロケーションタイプ(小売、卸売、ハイパースケール)、エンドユーザー(クラウドIT、通信、メディアエンターテインメント、政府、BFSI、製造、Eコマース))、非利用型)に分類される。

市場規模および予測は、上記のすべてのセグメントについて、量(MW)ベースで提供されています。

| DCサイズ | 小さい | |||

| 中くらい | ||||

| 大きい | ||||

| 大規模 | ||||

| メガ | ||||

| 階層タイプ | 階層 1 および 2 | |||

| ティア3 | ||||

| 階層 4 | ||||

| 吸収 | 活用済み | コロケーションタイプ | 小売り | |

| 卸売 | ||||

| ハイパースケール | ||||

| エンドユーザー | クラウドとIT | |||

| 電気通信 | ||||

| メディアとエンターテイメント | ||||

| 政府 | ||||

| BFSI | ||||

| 製造業 | ||||

| eコマース | ||||

| その他のエンドユーザー | ||||

| 未使用 | ||||

よく寄せられる質問

現在のオースティンデータセンターの市場規模は?

オースティンデータセンター市場は予測期間中(2024年~2030年)に年平均成長率7%を記録すると予測

オースティン・データセンター市場の主要プレーヤーは?

Digital Realty Trust, Inc.、DataBank Ltd.、CyrusOne LLC、Switch, Inc.、Sabey Data Center Properties LLCがオースティンデータセンター市場で事業を展開している主要企業である。

オースティンのデータセンター市場は何年をカバーするのか?

本レポートでは、オースティンデータセンター市場の2018年、2019年、2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年、2030年のオースティンデータセンター市場規模を予測しています。

私たちのベストセラーレポート

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Mordor Intelligence™業界レポートによる2024年オースティンデータセンター市場シェア、規模、収益成長率の統計。オースティンデータセンターの分析には、2024年から2030年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手。