APACの小規模LNG市場分析

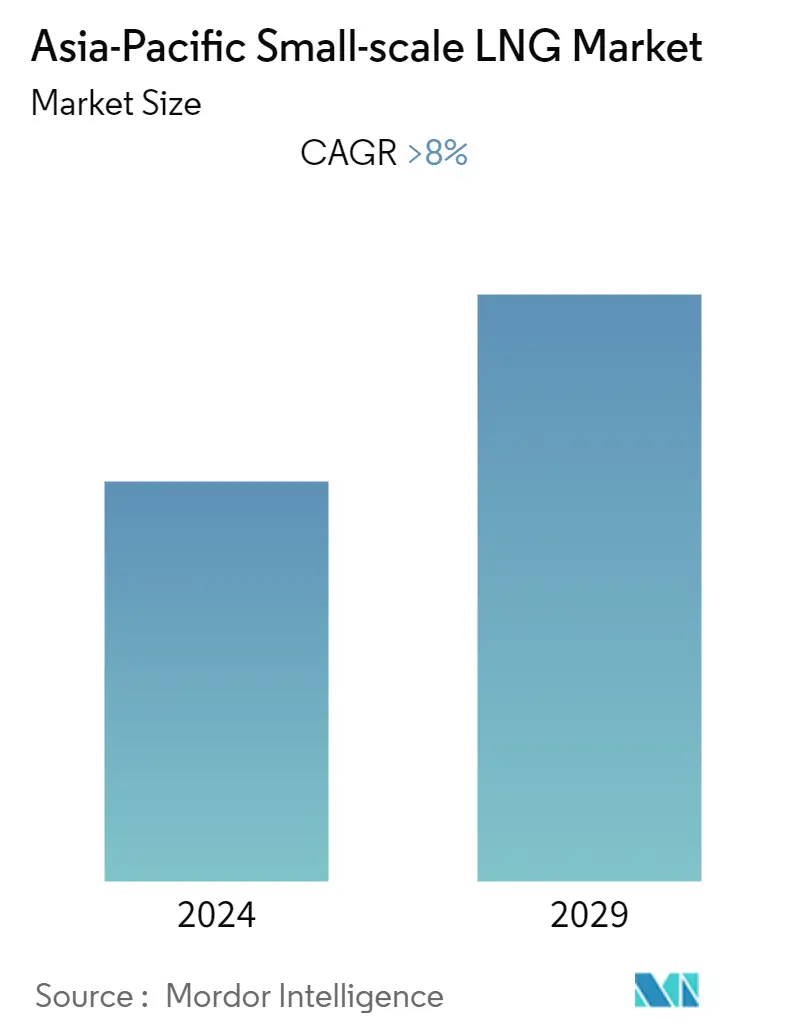

アジア太平洋地域の小規模LNG市場は、予測期間中に8%以上のCAGRを記録すると予想されている。

市場は2020年のCOVID-19パンデミックによってマイナスの影響を受けた。現在、市場はパンデミック前のレベルに達している。

- 中期的には、バンカリング、道路輸送、オフグリッド電力におけるLNG需要の増加といった要因が、予測期間中のアジア太平洋地域の小規模LNG市場を牽引すると予想される。

- 一方、小規模LNGの運転コストが高いこと、CAPEX要件が高いこと、投資回収期間が12年以上と長いことなどの要因は、市場の成長を妨げると予想される。

- とはいえ、コスト効率の高い小規模LNGインフラを開発することは、小規模LNG技術プロバイダーや輸送業者にとって大きなビジネスチャンスになると予想される。

- 中国は市場を支配しており、予測期間中に最も高いCAGRを記録する可能性が高い。この成長は、LNG需要の増加とLNG関連インフラ開発への政府の取り組みによるものである。

APACの小規模LNG市場動向

液化ターミナルが市場を支配する

- 小規模液化ターミナルは、年間生産能力0.5百万トン未満の特定の市場に供給するために開発される。一方、大規模な液化ターミナルは年間1,600万トンの生産能力を持つ。これらのターミナルは、従来のインフラが利用できない、あるいは消費者が液体燃料を必要とする最終ユーザーに供給される。

- ガスパイプラインは小規模液化プラントに供給され、これらの小規模液化プラントのコストは非常に多様で、技術やモジュール性によって異なる。地中海連合(UfM)によると、小規模液化ターミナルへのガスプラットフォーム投資は、350米ドル/トンから1,250米ドル/トンの間と見積もられている。

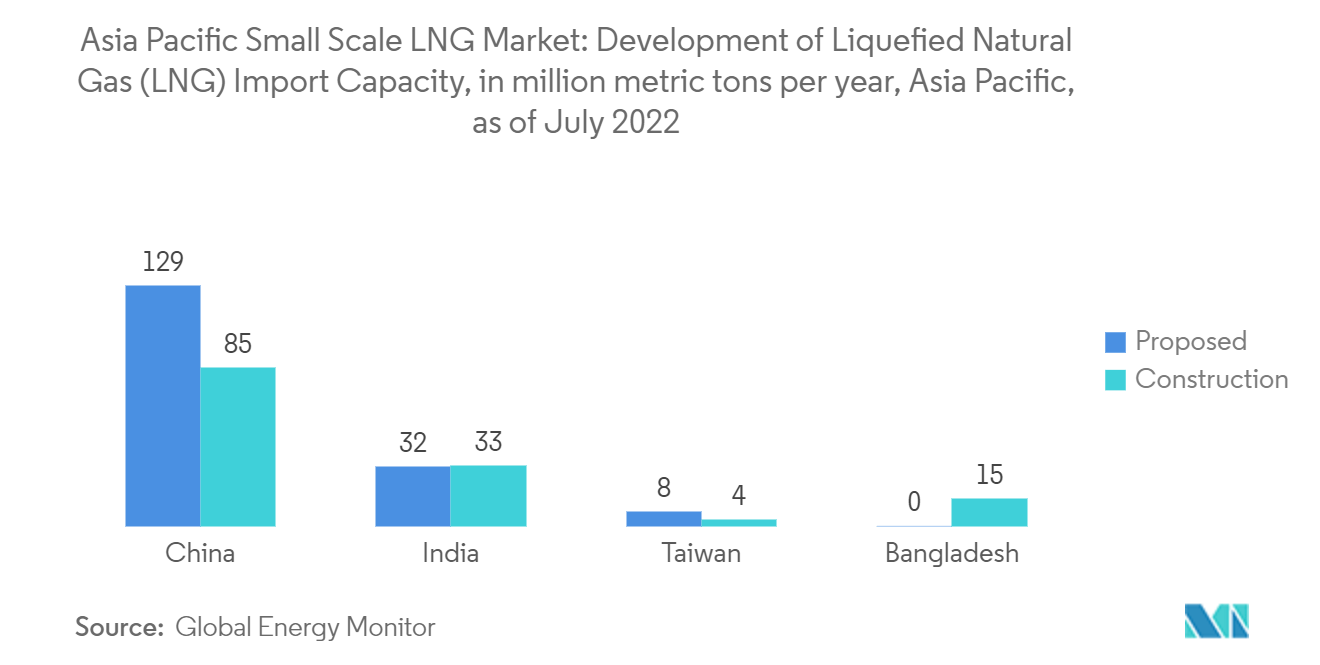

- 2022年7月現在、中国はLNG輸入能力を増強している。中国は今後数年以内に年間2億トン以上の輸入能力を追加すると予想されており、そのうち8530万トンがすでに建設中である。これは、ベトナムやタイなど他のアジア諸国のプロジェクト・パイプラインをはるかに上回る。

- しかし2021年には、COVID-19に起因する規制が緩和され、世界的な産業操業の回復に伴い、LNG価格が上昇した。アジアにおける石炭価格の上昇は、発電用のLNG輸入の増加とLNG価格の上昇をもたらした。

- さらに、分散型LNG生産事業を拡大するため、GAILは2022年6月、試験的にLNGを生産できる小規模液化スキッド2基を発注した。これらのプラントは、新しい都市ガス配給(CGD)ネットワークでの液化による天然ガスの配給に役立ち、孤立した油田でのガスの液化は、LNG給油所の設置とバンカリングをサポートする。このプロジェクトは、一次エネルギーバスケットに占める天然ガスの割合を増やすというインド政府のイニシアティブを後押しするものと予想される。

- このように、主にアジア太平洋地域における様々なセクターからの小規模LNG需要の増加は、予測期間中に液化ターミナルの数を増加させると思われる。

市場を支配する中国

- 2021年現在、中国は世界で最も豊かな国のひとつであり、これがLNG需要の増加につながった。2020年のLNG輸入量は約1,200万トンだったが、2021年には7,900万トンに増加する。この需要急増により、中国は日本を抜いて世界最大のLNG輸入国となった。需要の増加は、中国のLNGバイヤーが年間2,000万トン以上の長期契約を結んだことによる。

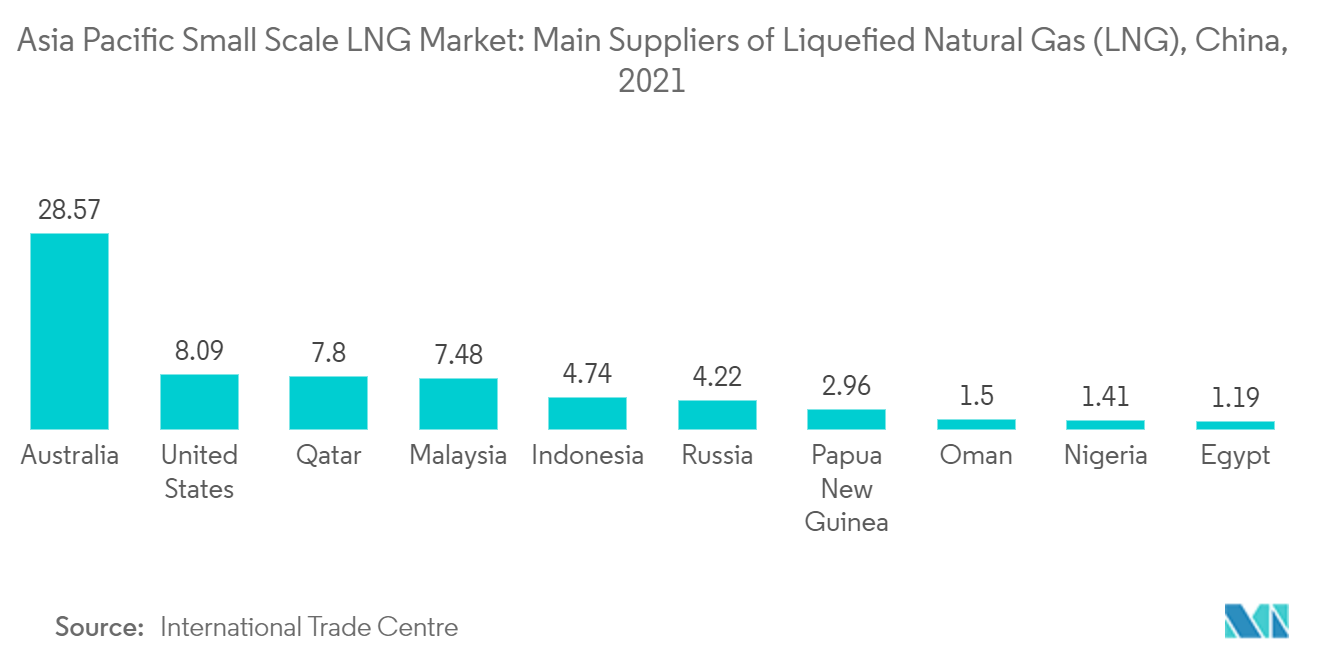

- 2021年には、オーストラリアが中国へのLNGの主要供給国になるだろう。2021年、中国はオーストラリアの生産者から約2,857万トンの液化天然ガスを購入し、中国のLNG輸入総量の3分の1以上を占める。

- 中国では、小規模な液化プラントのほとんどは、国内では北西部と中央部に位置する主要なガスと石炭の産地である。しかし、再ガス化ターミナルは海南省と方城港に2カ所ずつあり、それぞれ年間0.6百万トン(MTPA)の生産能力を持っており、小規模なLNGターミナルと見なされている。

- さらに、中国では船舶によるLNG需要の増加が見込まれている。IMO2020が2020年1月に発効するのに伴い、中国政府は2020年に40近いLNG供給ターミナルの開発を計画していたが、COVID-19の影響でLNG需要が減少したため、プロジェクトは延期された。2021年に数基、2022年に数基が稼働した。

- 2021年12月、シンガポールを拠点とするエネルギー・ソリューション・プロバイダーのパビリオン・エナジーと浙江杭家新クリーン・エナジーは、小規模LNG供給契約を締結し、前者は2023年から年間50万トンのLNGを杭家新に供給する予定である。

- 2022年1月、アベニールLNGは小規模LNGバンカー船1隻を、上海国際港集団とシナジーの合弁会社である上海SIPGエネルギーサービスに売却した。この船は世界最大のLNGバンカー船で、2万立方メートルの容量がある。このLNGバンカー船は、世界最大のコンテナ港である上海港で運用される。

- したがって、上記の点から、予測期間中は中国が小規模LNG市場の成長を支配すると予想される。

APAC小規模LNG産業の概要

アジア太平洋地域の小規模LNG市場は適度に断片化されている。市場の主要プレーヤー(順不同)には、リンデPLC、バルチラOyj ABP、シェルPLC、エニSpA、トタルエナジーズSEなどがいる。

APACの小規模LNG市場のリーダーたち

-

Linde plc

-

Wartsila Oyj ABP

-

Shell PLC

-

Eni SpA

-

TotalEnergies SE

- *免責事項:主要選手の並び順不同

APAC小規模LNG市場ニュース

- 2022年6月:GAILは、パイロットベースでLNGを生産できる小規模な液化スキッド2基を発注した。これらのプラントは、新しい都市ガス配給(CGD)ネットワークで液化を通じて天然ガスを配給する。孤立した油田でのガスの液化は、LNG給油所の設置とバンカリングをサポートする。

- 2022年1月:Pavilion Energy Trading Supply Pte.Ltd.とZhejiang Hangjiaxin Clean Energy Co.Ltd.(Hangjiaxin)とシンガポールからの小規模LNG供給に関するターム契約を締結。LNGは中国浙江省にある100万トン/年の嘉興LNGターミナルに供給される。この契約では、2023年に最大50万トン/年のLNGが杭家新に引き渡される。

APACの小規模LNG産業セグメント

小規模LNG(SSLNG)とは、1MTPA未満のプラントで液化、再ガス化、輸入ターミナルを行うもので、発電、輸送、工業原料などに応用される。アジア太平洋地域の小規模LNG市場は、タイプ別、供給形態別、用途別、地域別に区分される。タイプ別では、液化ターミナルと再ガス化ターミナルに区分される。供給形態別では、トラック、積み替え・バンカリング、パイプライン・鉄道に区分される。用途別では、輸送、工業原料、発電、その他の用途に区分される。地域別では、中国、インド、日本、シンガポール、その他のアジア太平洋地域に区分される。)各セグメントについて、市場規模と予測は収益(10億米ドル)に基づいて行われている。

| 液状化ターミナル |

| 再ガス化ターミナル |

| トラック |

| 積み替えとバンカリング |

| パイプラインとレール |

| 交通機関 |

| 工業用原料 |

| 発電 |

| その他の用途 |

| 中国 |

| インド |

| 日本 |

| シンガポール |

| 残りのアジア太平洋地域 |

| タイプ別 | 液状化ターミナル |

| 再ガス化ターミナル | |

| 供給モード別 | トラック |

| 積み替えとバンカリング | |

| パイプラインとレール | |

| 用途別 | 交通機関 |

| 工業用原料 | |

| 発電 | |

| その他の用途 | |

| 地理別 | 中国 |

| インド | |

| 日本 | |

| シンガポール | |

| 残りのアジア太平洋地域 |

APAC 小規模LNG市場に関する調査FAQ

現在のアジア太平洋地域の小規模LNG市場規模はどれくらいですか?

アジア太平洋の小規模LNG市場は、予測期間(2024年から2029年)中に8%を超えるCAGRを記録すると予測されています

アジア太平洋の小規模LNG市場の主要プレーヤーは誰ですか?

Linde plc、Wartsila Oyj ABP、Shell PLC、Eni SpA、TotalEnergies SE は、アジア太平洋地域の小規模 LNG 市場で事業を展開している主要企業です。

このアジア太平洋の小規模 LNG 市場は何年間を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年のアジア太平洋小規模LNG市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年のアジア太平洋小規模LNG市場規模も予測しています。 、2028年と2029年。

最終更新日:

アジア太平洋地域小規模LNG産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のアジア太平洋地域の小型 LNG 市場シェア、規模、収益成長率の統計。アジア太平洋の小規模LNG分析には、2029年までの市場予測見通しと歴史的概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。