| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| 市場規模 (2024) | USD 162.08 Billion |

| 市場規模 (2029) | USD 230.53 Billion |

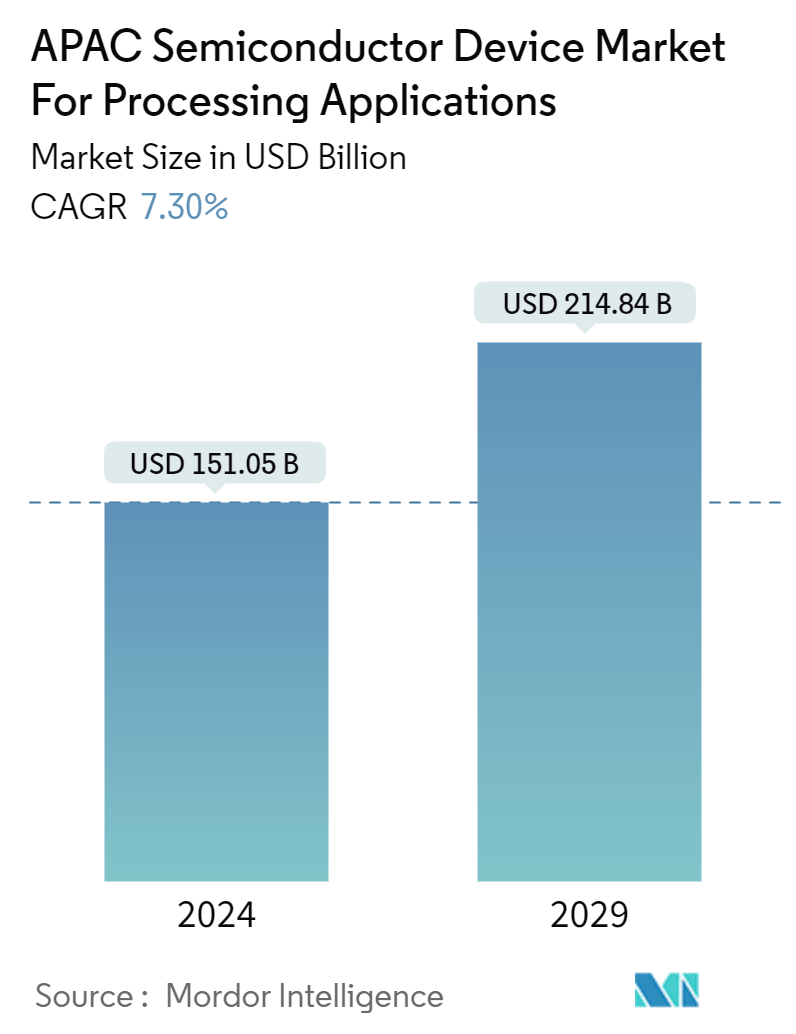

| CAGR (2024 - 2029) | 7.30 % |

| 市場集中度 | 低い |

主要プレーヤー*免責事項:主要選手の並び順不同 |

APAC半導体デバイス市場分析

APAC半導体デバイス市場は、USD 151.05 billion in 2024からUSD 214.84 billion by 2029へと、予測期間中(2024-2029)7.30%のCAGRで成長すると予測される。

地域政府は、製造・加工産業を発展させ、全国の半導体および製造業の成長を回復させるためのイニシアチブを開始した。例えば、日本政府は製造工程などの産業を復活させるために厳しい措置を講じている

- 製造工程の自動化と電化は、半導体ウェハーの需要増加を牽引している。様々な機能を持つ半導体ICは、インフォテインメント・システム、ナビゲーション制御、HMI、マシンビジョン・システム、衝突検知システムなど、様々な製品に使用されている。

- さらに、中国、シンガポール、韓国など、アジア太平洋諸国の半導体製造施設の活動が活発化している。数多くの多国籍メモリーメーカーが中国の半導体製造市場に多額の投資を行っている。メイド・イン・チャイナ2025のような同国政府のイニシアチブは、こうしたイニシアチブを大きく支援している。このような取り組みにより、同国への投資が拡大し、予測期間中の市場の牽引役となることが期待される。

- さらに日本は、チップ供給を確保し世界的な供給不足に対処するため、金融優遇措置を通じて海外企業の誘致を目指している。日本は海外から大量の半導体を輸入しており、この技術の自国サプライチェーンを構築したいと考えている。第二次世界大戦の最中、日本はTSMCと370億円(2.3億米ドル)の半導体研究プロジェクトに調印し、国内でチップ技術を開発することにした。日立ハイテクを含む約20の日本企業がTSMCと共にこのプロジェクトに取り組み、日本政府が費用の半分強を負担する。

- TSMCは、日本が製造業への外国投資の誘致を推進する中、日本初のチップ工場を開設する戦略を立てた。TSMCは西日本の熊本県に工場を開設する計画を検討しており、イメージセンサーやマイクロコントローラー、その他のチップの需要拡大に対応することになる。

- 2023年3月、韓国の国会は、投資を促進するために企業に税制上の優遇措置を与えることで、同国の強力な半導体産業を後押しする法案を承認した。K-Chips法は、製造施設に投資する大手企業に対する税額控除を現在の8%から15%に引き上げるものである。同時に、中小企業は減税率が16%から25%に引き上げられる。この措置は、サムスン電子やSKハイニックスといった韓国のハイテク企業の国内投資を促進すると期待されている。

- さらに、半導体はすでに韓国最大の輸出品である。しかし、そのほとんどはメモリー製品、NANDフラッシュ、DRAMメモリーである。新計画の狙いは、先端ロジックチップのファウンドリー能力を高めることだ。サムスンはすでに世界トップのTSMCと同等の技術力を持つファウンドリーサービスを運営しているが、TSMCの生産量を必要としている。SKハイニックスはいくつかのファウンドリーを持っているが、それらの設備ははるかに進んでいない。