APAC半導体デバイス市場分析

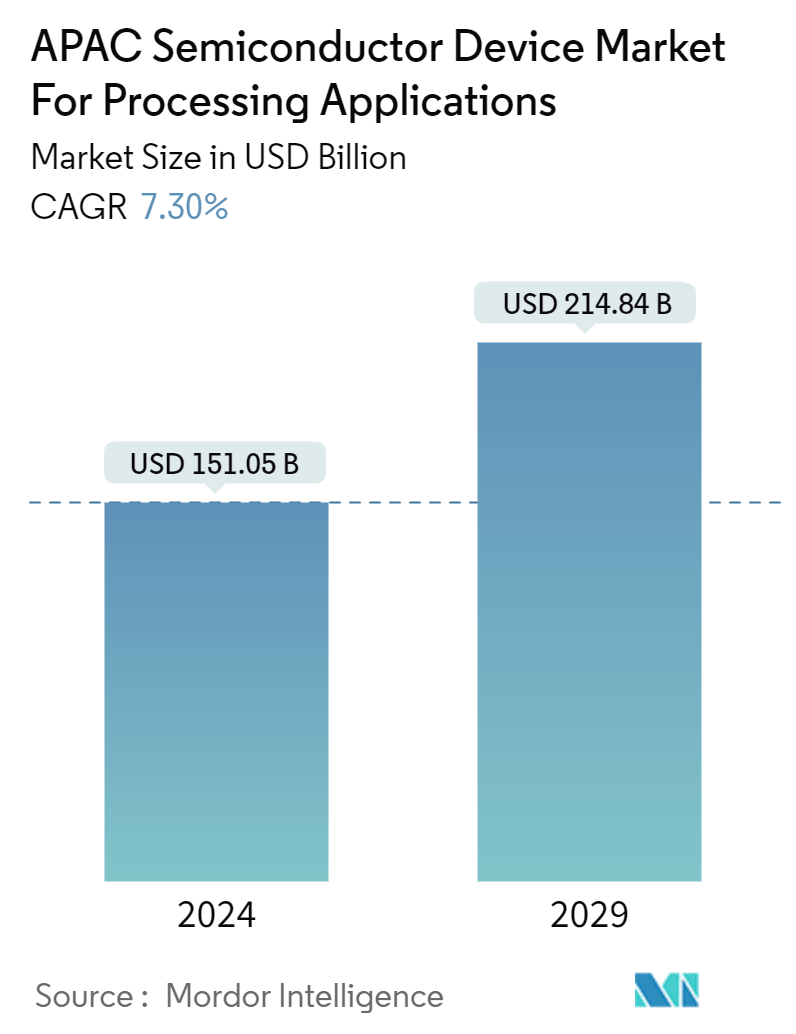

APAC半導体デバイス市場は、USD 151.05 billion in 2024からUSD 214.84 billion by 2029へと、予測期間中(2024-2029)7.30%のCAGRで成長すると予測される。

地域政府は、製造・加工産業を発展させ、全国の半導体および製造業の成長を回復させるためのイニシアチブを開始した。例えば、日本政府は製造工程などの産業を復活させるために厳しい措置を講じている。

- 製造工程の自動化と電化は、半導体ウェハーの需要増加を牽引している。様々な機能を持つ半導体ICは、インフォテインメント・システム、ナビゲーション制御、HMI、マシンビジョン・システム、衝突検知システムなど、様々な製品に使用されている。

- さらに、中国、シンガポール、韓国など、アジア太平洋諸国の半導体製造施設の活動が活発化している。数多くの多国籍メモリーメーカーが中国の半導体製造市場に多額の投資を行っている。メイド・イン・チャイナ2025のような同国政府のイニシアチブは、こうしたイニシアチブを大きく支援している。このような取り組みにより、同国への投資が拡大し、予測期間中の市場の牽引役となることが期待される。

- さらに日本は、チップ供給を確保し世界的な供給不足に対処するため、金融優遇措置を通じて海外企業の誘致を目指している。日本は海外から大量の半導体を輸入しており、この技術の自国サプライチェーンを構築したいと考えている。第二次世界大戦の最中、日本はTSMCと370億円(2.3億米ドル)の半導体研究プロジェクトに調印し、国内でチップ技術を開発することにした。日立ハイテクを含む約20の日本企業がTSMCと共にこのプロジェクトに取り組み、日本政府が費用の半分強を負担する。

- TSMCは、日本が製造業への外国投資の誘致を推進する中、日本初のチップ工場を開設する戦略を立てた。TSMCは西日本の熊本県に工場を開設する計画を検討しており、イメージセンサーやマイクロコントローラー、その他のチップの需要拡大に対応することになる。

- 2023年3月、韓国の国会は、投資を促進するために企業に税制上の優遇措置を与えることで、同国の強力な半導体産業を後押しする法案を承認した。K-Chips法は、製造施設に投資する大手企業に対する税額控除を現在の8%から15%に引き上げるものである。同時に、中小企業は減税率が16%から25%に引き上げられる。この措置は、サムスン電子やSKハイニックスといった韓国のハイテク企業の国内投資を促進すると期待されている。

- さらに、半導体はすでに韓国最大の輸出品である。しかし、そのほとんどはメモリー製品、NANDフラッシュ、DRAMメモリーである。新計画の狙いは、先端ロジックチップのファウンドリー能力を高めることだ。サムスンはすでに世界トップのTSMCと同等の技術力を持つファウンドリーサービスを運営しているが、TSMCの生産量を必要としている。SKハイニックスはいくつかのファウンドリーを持っているが、それらの設備ははるかに進んでいない。

APAC半導体デバイス市場動向

センサーが市場を牽引

- センサーは、ファクトリーオートメーションとインダストリー4.0に不可欠な要素です。モーション、環境、振動センサーは、直線や角度の位置決め、傾き検知、水平、衝撃から落下検知に至るまで、機器の健全性を監視します。

- マイクロマシニング・センシング(MEMS)素子をベースとした専用の産業用モーション・センサーは、製造プロセス・アプリケーションに利用可能です。これらは、広い機械周波数センシング帯域幅、高い信頼性、105℃までの正確な動作を持っています。

- ハイエンド・センサ・システムは、多くの場合DC24V電源で駆動され、3Vまたは5V電源で駆動される民生用システムのセンサとは大きく異なります。その結果、ハイエンド・センサ・システムでは、センサを効果的に駆動するために追加の電源管理が必要になります。これらは、マイクロコントローラや無線トランシーバに直接接続するIO-Linkのようなデジタル出力を使用します。

- 何千ものセンサーノードとその無線トランシーバーが大きな電力を消費するため、エネルギー消費は産業処理センサーネットワークにとって極めて重要です。複数の無線ルーティングプロトコルは、主に低デューティサイクルによって、より少ないエネルギーを消費します。高負荷アプリケーションでは、干渉を克服し、信頼性の高いデータ収集とネットワークの信頼性を確保するために、より高い電力が必要になることがあります。

- 2022年1月、Superior Sensor Technologyは、NDシリーズの拡張として2つの新しい圧力センサーファミリーを追加することを発表しました。これらの新しいデバイスにより、メーカーは低圧から中圧の範囲で動作する複数の加工装置アプリケーション向けに、より安定した高精度の製品をコスト効率よく開発できるようになります。

中国が大きな市場シェアを占めると予想される

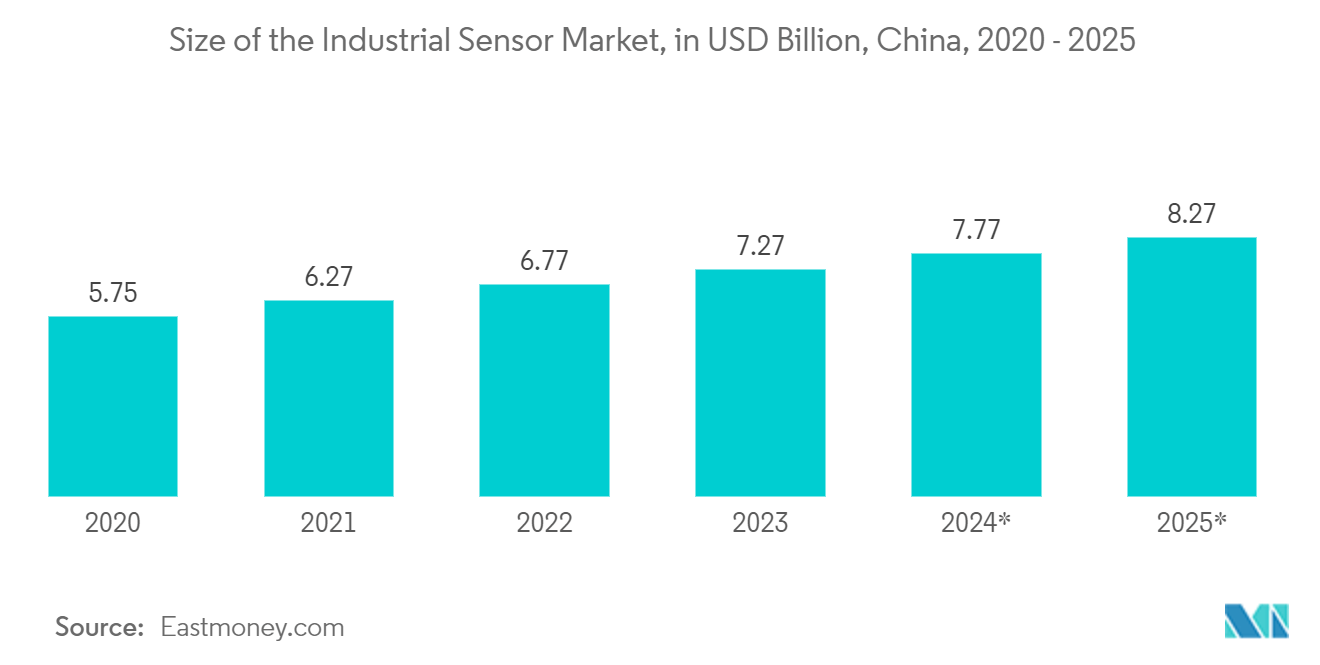

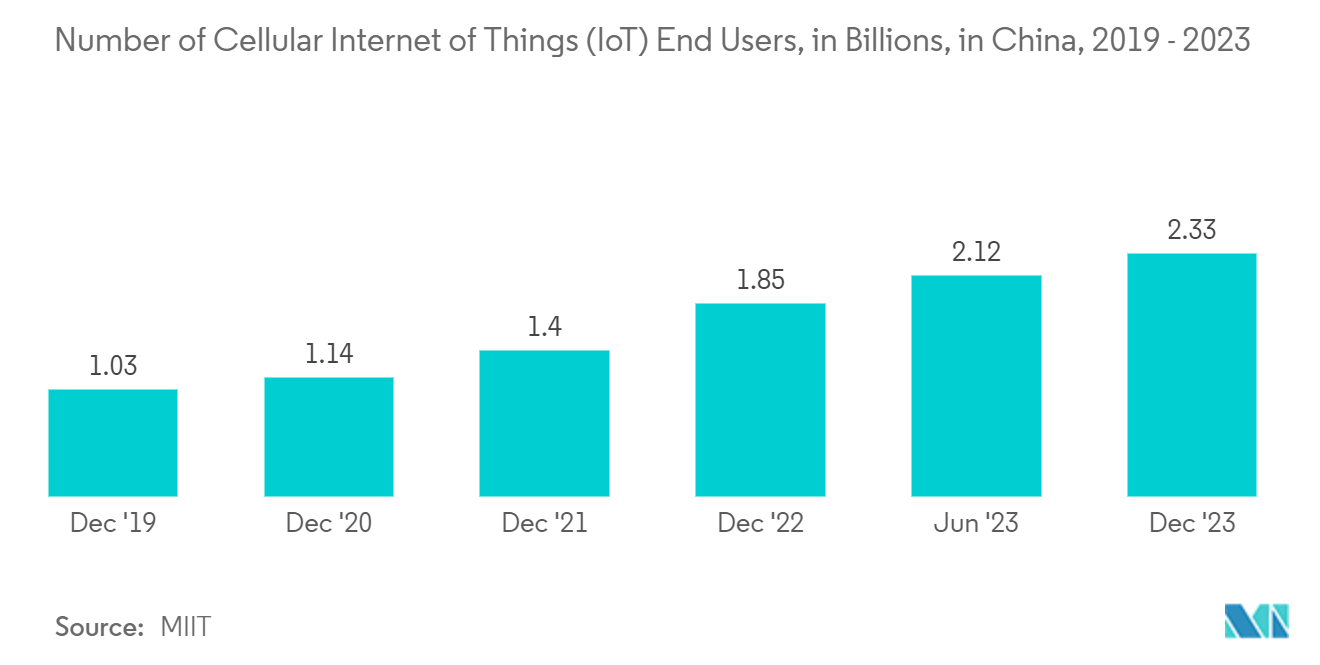

- 近年、業界の成長を後押しするために、いくつかの取り組みが行われている。例えば、中国政府は2023年までに電子部品の国内市場を2兆1,000億人民元(3,270億米ドル)に拡大する計画を発表した。この計画は、部品、材料、コネクテッド・ファクトリーで使用される製造装置、プロセス自動化ロボットなどを対象としている。具体的には、中国政府は半導体、センサー、磁石、光ファイバー機器、ソフトウェアなどの増産を目指している。このような取り組みが、研究された市場に前向きな成長見通しを生み出している。

- 2022年6月、香港を拠点とするHG Semiconductor Ltdは、China Titans Energy Technology Group Co Ltdと枠組み契約を締結し、中国本土と香港におけるGaNベースの急速充電杭(ステーション)技術の推進と製品販売に関する3年間の戦略的協力を開始した。HGセミコンダクターは、LEDビーズ、窒化ガリウム(GaN)チップ、GaNコンポーネントの設計・製造を行っており、主に中国に注力しています。

- さらに、2022年2月、AXT, Inc.は、北京施設の操業拡大と原料抽出施設への投資を報告し、半導体基板の重要な世界的プロバイダーとしての地位を強化している。

- いくつかの地域企業は、加工用途の半導体デバイスの設計と開発を進めるための強力な資金援助を受けている。SEMIの報告書によると、中国のチップメーカーは2024年に18のプロジェクトで操業を開始すると予測されており、これは政府の資金援助とインセンティブに後押しされ、世界のチップ生産シェアを強化することを目指している。

APAC半導体デバイス産業概要

アジア太平洋地域の半導体デバイス市場は細分化されており、予測期間中に競争が激化することが予想される。ベンダーは、地域の要件を満たすためにカスタマイズされたソリューションポートフォリオの開発に注力している。同市場で事業を展開する主要企業には、Intel Corporation、Nvidia Corporation、京セラ株式会社、Qualcomm Incorporated、STMicroelectronics NV、Micron Technology Inc.、Xilinx Inc.、NXP Semiconductors NV、Toshiba Corporation、Texas Instruments Inc.、Taiwan Semiconductor Manufacturing Company (TSMC) Limited、SK Hynix Inc.、Samsung Electronics Co.Ltd.、富士通セミコンダクター株式会社など。

- 2022年8月:東芝電子デバイス・ストレージは、低オン抵抗でスイッチング損失を大幅に低減した第3世代SiC(炭化ケイ素)MOSFET「TWxxNxxxCシリーズを発売した。本製品は、単位面積当たりのオン抵抗(RDS(ON)A)を約43%低減し、ドレイン-ソース間オン抵抗ゲート-ドレイン間電荷(RDS(ON)Qgd)を80%低減することができます。この重要な指標は、導通損失とスイッチング損失の関係を表しています。

- 2022年7月:Micron Technology, Inc.は、業界をリードする革新的技術により、ストレージソリューションにかつてない性能をもたらす世界初の232層NANDの量産を開始したと発表した。マイクロンの232層NANDは、3D NANDを200層以上にスケールアップできることを初めて証明するものであり、ストレージの革新にとって画期的な出来事である。

APAC半導体デバイス市場のリーダー

-

Intel Corporation

-

Nvidia Corporation

-

Kyocera Corporation

-

Qualcomm Incorporated

-

STMicroelectronics NV

- *免責事項:主要選手の並び順不同

APAC半導体デバイス市場ニュース

- 2024年4月 - シルバコとGaNバレーは半導体研究で提携した。シルバコはTCAD(Technology Computer Aided Design)およびEDAソフトウェアを提供し、GaN Valleyは窒化ガリウム製造のノウハウを提供します。両社は、半導体技術の限界を押し広げ、互換性と進歩の両方を確保することを目指しています。

- 2024年4月 ソニーの子会社であるソニーセミコンダクタソリューションズ株式会社は、Sony Device Technology (Thailand) Co.(Ltd.(以下、SDT)の敷地内にある新工場で、複数の生産ラインの稼働を開始しました。SDTは主に半導体組立工程を担当しています。今回の移転は、生産能力の増強と効率化を目的とした拡張戦略の一環です。今回の拡張は、生産能力の増強と生産工程の効率化に重点を置き、高性能半導体デバイスの需要増に対応できるようにするものです。

APAC半導体デバイス産業セグメント

本調査では、プロセッシングアプリケーション向け半導体デバイスの市場を収益ベースで分析している。本調査では、ディスクリート半導体、センサー、集積回路などのデバイスを市場規模算出の対象としており、受動部品などのその他のデバイスは調査対象から除外している。また、本調査では、同市場における主要企業の活動、現在の戦略、最近の開発、製品提供についても取り上げています。

アジア太平洋地域のプロセッシングアプリケーション向け半導体デバイス市場を、デバイスタイプ別(ディスクリート半導体、オプトエレクトロニクス、センサー、集積回路(アナログ、ロジック、メモリー、マイクロ(マイクロプロセッサー、マイクロコントローラー、デジタルシグナルプロセッサー)))、国別(中国、インド、日本、韓国、その他のアジア太平洋地域)に調査しています。本レポートでは、上記のすべてのセグメントについて、市場予測および市場規模(金額(米ドル))を提供しています。

| 個別半導体 | ||

| オプトエレクトロニクス | ||

| センサー | ||

| 集積回路 | アナログ | |

| 論理 | ||

| メモリ | ||

| マイクロ | マイクロプロセッサ (MPU) | |

| マイクロコントローラ (MCU) | ||

| デジタル信号プロセッサ | ||

| 中国 |

| インド |

| 日本 |

| 韓国 |

| デバイスタイプ別 | 個別半導体 | ||

| オプトエレクトロニクス | |||

| センサー | |||

| 集積回路 | アナログ | ||

| 論理 | |||

| メモリ | |||

| マイクロ | マイクロプロセッサ (MPU) | ||

| マイクロコントローラ (MCU) | |||

| デジタル信号プロセッサ | |||

| 国別 | 中国 | ||

| インド | |||

| 日本 | |||

| 韓国 | |||

APAC加工用半導体デバイス市場 市場調査FAQ

APACの半導体デバイス市場規模は?

APACの加工用半導体デバイス市場規模は、2024年には1,510億5,000万ドルに達し、CAGR 7.30%で成長し、2029年には2,305億3,000万ドルに達すると予測される。

APACの加工用半導体デバイス市場規模は?

2024年、APACの加工用半導体デバイス市場規模は1510億5000万ドルに達すると予測される。

APAC半導体デバイス市場(加工用途)の主要プレーヤーは?

インテル、エヌビディア、京セラ、クアルコム、STマイクロエレクトロニクスが、APAC半導体デバイス市場(プロセッシング・アプリケーション向け)の主要企業である。

このAPAC半導体デバイス市場(Processing Applications Industry)は何年をカバーし、2023年の市場規模は?

2023年のAPAC半導体デバイス市場規模は1400億2000万米ドルと推定されます。本レポートでは、APACの半導体デバイス市場について、2019年、2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のAPAC半導体デバイス市場規模を予測します。

最終更新日:

APAC半導体デバイス市場:加工アプリケーション産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年APAC半導体デバイス加工アプリケーション市場シェア、規模、収益成長率の統計です。APACの加工用半導体デバイスの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。