APAC半導体デバイス市場分析

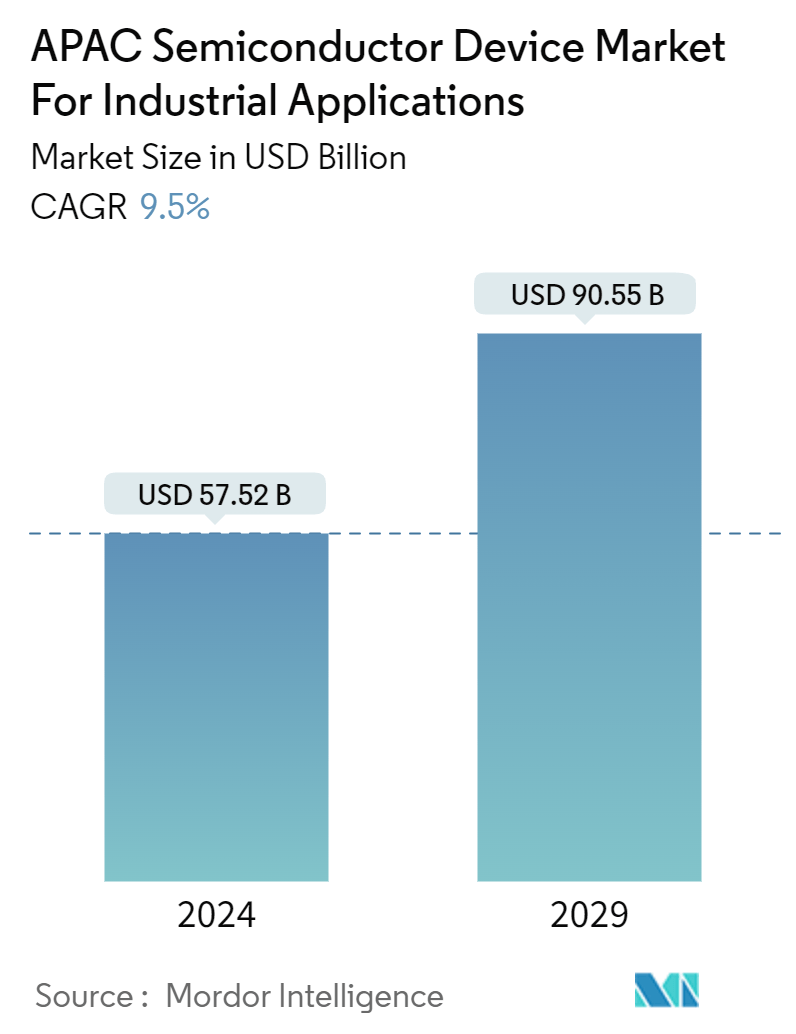

産業用APAC半導体デバイス市場は、2024のUSD 57.52 billionから2029のUSD 90.55 billionへと、予測期間中(2024-2029)に9.5%のCAGRで成長すると予測される。

- 人工知能(AI)、自律走行、モノのインターネット、5Gなどの新興技術における半導体材料需要の増加に対応するため、アジア太平洋地域の産業用半導体デバイス市場は、主要企業間の競争と研究開発への一貫した支出と相まって、予測期間中も力強い成長を続けると推定される。

- インダストリー4.0は、企業の製品製造方法を変革している。インダストリー4.0という用語は、物理的世界を感知、予測、または相互作用し、生産をサポートするリアルタイムの意思決定を行うように設計されたスマートで接続された生産システムを指す。製造業においては、生産性、エネルギー効率、持続可能性を高める可能性を秘めている。

- インダストリー4.0の最も重要なコンポーネントの1つは、産業用モノのインターネット(IIoT)であり、産業分野やアプリケーションにおけるIoTの拡張と利用を指す。IIoTのために半導体が提供する基本的なコア機能には、センシング、コネクティビティ、コンピューティングが含まれる。例えば、IIoTの文脈では、センサーは、機器、資産、システム、および全体的なパフォーマンスを監視するために、さまざまな産業で広く使用されています。

- 産業用ロボットが機能するためには、重要な情報を取得する高度なセンサーが必要だ。センサーは、温度、水分、動き、位置などの内部データとともに、画像、赤外線、音などの外部情報を収集する半導体処理ユニットを使用することができる。現在、多くの産業用ロボットは3Dビジョンシステムを搭載しており、通常、複数のカメラや1つ以上のレーザー変位センサーで構成されている。

- 例えば、2023年5月、アジャイル・アナログ社は、SoCの設計と統合の労力を削減するために、電源管理、PVTセンシング、スリープ管理などのアナログIPサブシステムをデジタルラップして開発した。デジタル設計フローとIPブロックにより、異なるアプリケーション向けの設計の再利用とカスタマイズが容易になります。

APAC半導体デバイス市場動向

インダストリー4.0投資がオートメーション需要を牽引

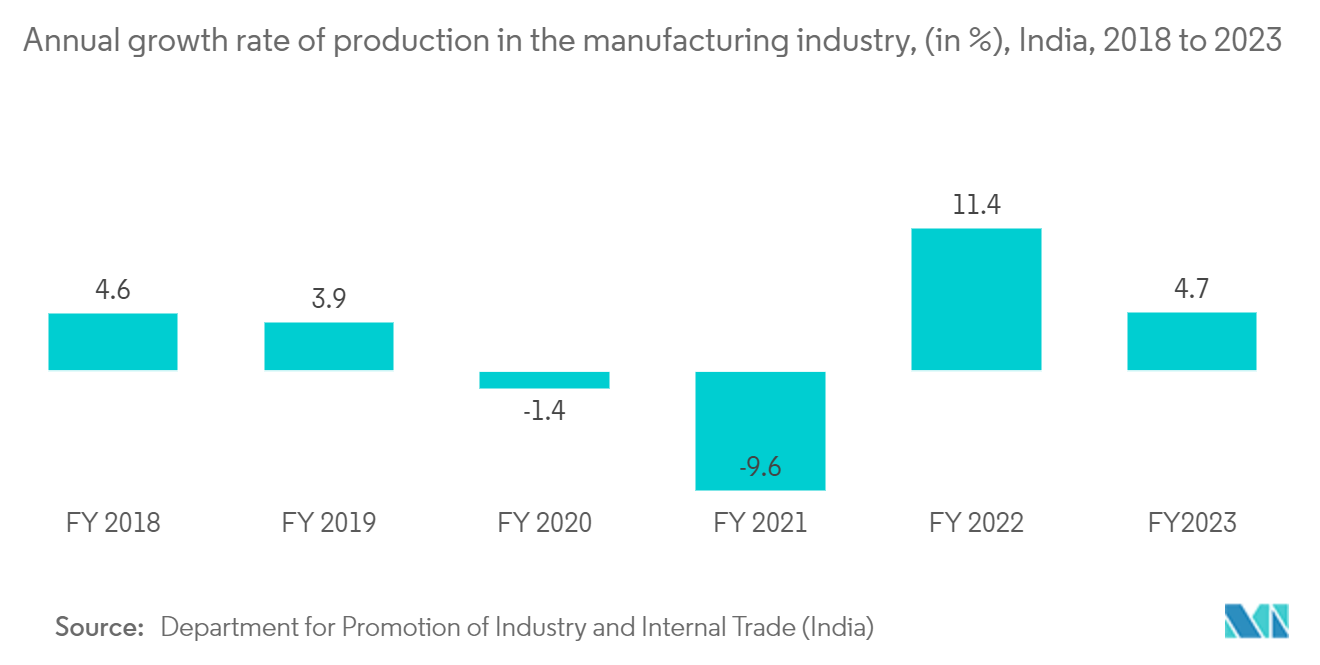

- アジア太平洋諸国は、インダストリー4.0への移行において主導的地位を占めている。シンガポールの「スマート・ネイションや「未来経済委員会、インドネシアの「2020 Go Digital Vision、「タイ4.0イニシアティブ、ベトナム政府のインダストリー4.0イニシアティブなど、アジア太平洋地域のデジタル経済やインダストリー4.0への注目が高まり、製造業活動が活発化している。

- 導入されるインダストリー4.0の技術は、機械間通信(M2M)、監視制御・データ収集(SCADA)、設備全体の有効性、カスタマイズされた自動化システム設計、多品種少量生産設計、工程トレーサビリティ、追跡システム、遠隔監視、自動報告、生産現場の安全・セキュリティ、マシンビジョン検査システムである。

- 韓国の商業部門と公共部門は、2022年までに、最新のデジタル技術と分析技術で稼働する地域のスマート工場の数を30,000以上に増やすことに合意した。韓国の通商産業エネルギー省(MOTIE)は、中小企業のスマート製造技術の導入と拡大を支援する政府の意欲を再確認し、アジア太平洋地域の産業用半導体デバイス市場を牽引している。

- さらに、ドイツ政府の「インダストリー4.0プログラムに呼応する形で、日本政府もコネクテッド・インダストリーズを発表し、新たな製造業革命の機運が高まっている。デジタル化、生産技術の高度化、製造業の高効率化を実現するロボティクスなどの技術進歩により、スマート工場への推進が加速している。

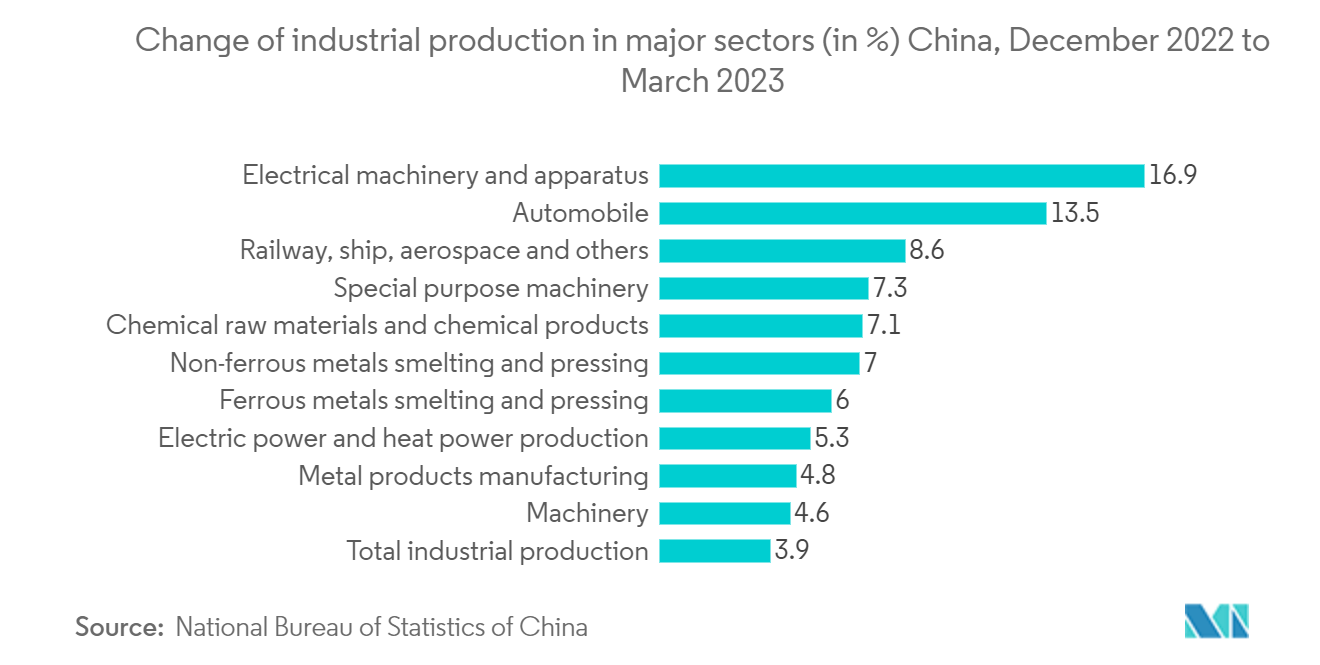

中国が大きなシェアを占める

GSMAのMobile Economy 2021レポートによると、中国地域では現在9億9000万人以上がモバイルインターネットサービスを利用しており、2025年にはさらに2億人が利用すると予測されている。食料品の購入は、オンライン・ショッピングの新たな新興トレンドである。中国では、賃金率が低いにもかかわらず(過去10年間に賃金率が上昇したため、欧州諸国や北米と比較して)自動化が急速に進んでおり、これは今後10年間継続し、自動化を加速すると予想されるため、アジア太平洋地域の産業用半導体デバイス市場を牽引している。

さらに、ドイツに部分的に触発された、インダストリー4.0に向けた政府の野心的な「メイド・イン・チャイナ2025イニシアチブは、製造部門における国の競争力を高めることを目的としている。2015年5月に導入されたこの10カ年計画は、グローバル・バリュー・チェーンの中ハイエンドに産業をシフトさせ、いくつかの高度製造業クラスターを育成するための政府の入札である。工業化の進展は、半導体を組み込んだAGVやAMRといった自動化ソリューションの市場を成長させるだろう。そのため、コスト削減、スペースの最適化、複雑な製造オペレーション、納品スピードが、産業用半導体デバイス市場の需要を牽引する主要因となる。

深センを拠点とするSyrius Roboticsのような新興企業は、自律移動ロボットを構築し、JD Logisticsの2つのモデル倉庫に統合して、ラストマイル配送のさらなるテストと最適化を図っている。AMHシステムは、スループット、倉庫、配送センターの増加に伴い、製造業からの需要が見込まれる。電子商取引や小売市場の需要急増に直接的・間接的に影響を受けるどのセグメントも、国内の半導体デバイスに対するニーズをエスカレートさせることが予想される。

国家統計局の調査データによると、中国は世界最大の産業用ロボット市場となり、過去8年間驚異的な成長を遂げ、その傾向は続いている。中国の産業用ロボット産業は現在、世界市場の44%を占めており、今後も成長が見込まれている。

APAC半導体デバイス産業概要

アジア太平洋地域の産業用半導体デバイス市場は、統合の進展、技術進歩、地政学的シナリオによって変動している。Intel Corporation、Nvidia Corporation、Kyocera Corporation、Qualcomm Technologies Inc.、STMicroelectronics NVなど市場の既存大手が存在するため、市場浸透度も高い。

- 2022年8月:先端半導体ソリューションのサプライヤーであるルネサスエレクトロニクス株式会社は、低電力損失を実現しながら小さなフットプリントで提供する新世代のSi-IGBTの開発を発表した。次世代の電気自動車(EV)用インバーターに向けたAE5世代のIGBTは、2023年前半からルネサスの那珂工場にある200mmと300mmのウェハラインで量産される。

- 2022年7月:先進メモリ技術の世界的イノベーターであるサムスン電子は、先駆的なSmartSSDの第2世代の開発に成功したと発表した。SmartSSDは、特に大量のデータ処理を必要とするAI、機械学習、5G/6Gなどの次世代技術の成長に伴い、ますます重要な役割を果たしている。

APAC半導体デバイス市場のリーダー

-

Nvidia Corporation

-

Intel Corporation

-

Kyocera Corporation

-

Qualcomm Incorporated

-

STMicroelectronics NV

- *免責事項:主要選手の並び順不同

APAC半導体デバイス市場ニュース

- 2024年5月SK Hynixは、スマートフォンをはじめとするモバイル機器のオンデバイスAIアプリケーションに特化して設計された最先端ソリューション、ZUFS 4.0を発表しました。フラッグシップ製品として位置づけられるZUFS 4.0は、NANDセグメント内のAIメモリにおけるリーダーシップを強固なものにするだけでなく、HBMに見られるように、高速DRAMにおける成功もさらに活用するものと同社は期待している。

- 2024年3月東芝は、アドバンストクラス32ビットマイコンTXZ+ファミリのM4Kグループに8つの新製品を発表しました。これらのマイコンは、FPU付きCortex-M4コアを搭載しています。今回の新製品は4種類のパッケージがあり、フラッシュ・メモリ容量が512KB/1MBと、従来の最大256KBから大幅にアップグレードされている。さらに、RAM容量も24KBから64KBに増強されている。

APAC半導体デバイス産業セグメント

本調査では、産業用半導体デバイスの市場規模を収益ベースで分析している。本調査では、ディスクリート半導体、センサー、集積回路などのデバイスを市場規模の算出対象としており、受動部品などのその他のデバイスは調査対象から除外している。また、本調査では、同市場における主要企業の活動、現在の戦略、最近の開発状況、製品提供についても取り上げている。

アジア太平洋地域の産業用半導体デバイス市場は、デバイスタイプ別(ディスクリート半導体、オプトエレクトロニクス、センサー、集積回路(アナログ、ロジック、メモリー、マイクロ(マイクロプロセッサー、マイクロコントローラー、デジタルシグナルプロセッサー))、国別(中国、インド、日本、その他のアジア太平洋地域)に区分されている。市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)ベースで提供されています。

| ディスクリート半導体 | ||

| オプトエレクトロニクス | ||

| センサー | ||

| 集積回路 | アナログ | |

| 論理 | ||

| メモリ | ||

| マイクロ | マイクロプロセッサ(MPU) | |

| マイクロコントローラー (MCU) | ||

| デジタルシグナルプロセッサ | ||

| デバイスの種類別 | ディスクリート半導体 | ||

| オプトエレクトロニクス | |||

| センサー | |||

| 集積回路 | アナログ | ||

| 論理 | |||

| メモリ | |||

| マイクロ | マイクロプロセッサ(MPU) | ||

| マイクロコントローラー (MCU) | |||

| デジタルシグナルプロセッサ | |||

産業用APAC半導体デバイス市場 市場調査FAQ

産業用APAC半導体デバイス市場の規模は?

産業用APAC半導体デバイス市場産業規模は、2024年に575.2億ドルに達し、CAGR 9.5%で成長し、2029年には905.5億ドルに達すると予測される。

APACの産業用半導体デバイス市場規模は?

2024年、APACの産業用半導体デバイス市場規模は575.2億ドルに達すると予測される。

産業用APAC半導体デバイス市場のキープレイヤーは?

Nvidia Corporation、Intel Corporation、Kyocera Corporation、Qualcomm Incorporated、STMicroelectronics NVは、APACの産業用半導体デバイス市場で事業を展開している主要企業である。

この産業用APAC半導体デバイス市場は何年を対象とし、2023年の市場規模は?

2023年の産業用APAC半導体デバイス市場規模は520億6000万米ドルと推定されます。本レポートでは、産業用APAC半導体デバイス市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の産業用APAC半導体デバイス市場規模を予測します。

最終更新日:

産業用APAC半導体デバイス市場産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のAPAC産業用半導体デバイス市場シェア、規模、収益成長率の統計です。APACの産業用半導体デバイスの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。