APAC液体水素市場分析

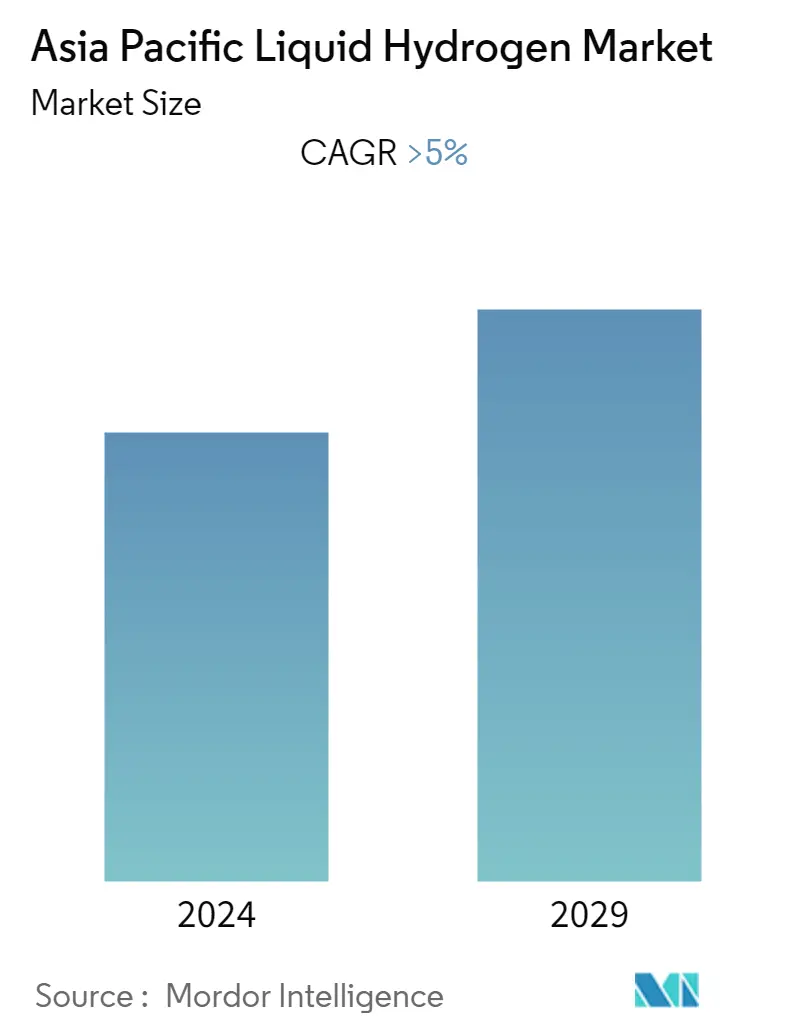

アジア太平洋地域の液体水素市場は、予測期間中に5%以上のCAGRを記録すると予想される。

市場は2020年のCOVID-19によってマイナスの影響を受けた。現在、市場は流行前のレベルに達している。

- 中期的には、液体水素プロジェクトへの投資の増加が市場の成長を牽引すると予想される。

- 一方、資本コストと生産コストの上昇は、予測期間中のアジア太平洋地域の液体水素市場の成長を妨げると予想される。

- とはいえ、液体水素製造に最新技術を採用すれば、予測期間中に太陽光発電インバータ市場に有利な成長機会が生まれる可能性が高い。

- 中国が市場を支配しており、予測期間中に最も高いCAGRを記録する可能性が高い。この成長は、投資の増加と政府の支援政策によるものである。

APAC液体水素市場動向

市場を支配する自動車セグメント

- アジア太平洋地域の液体水素市場は、自動車産業におけるクリーン燃料への需要の高まりにより、大きく成長すると予測されている。液体水素は、貯蔵と輸送に優れているため、より大きな利点がある。

- 自動車用途では、固体高分子形燃料電池のような新技術を使用することで、CO2を排出することなく二次エネルギー源として液体水素を使用することができ、電気駆動用の電力やICE(内燃機関)用の直接燃料を生産することができる。

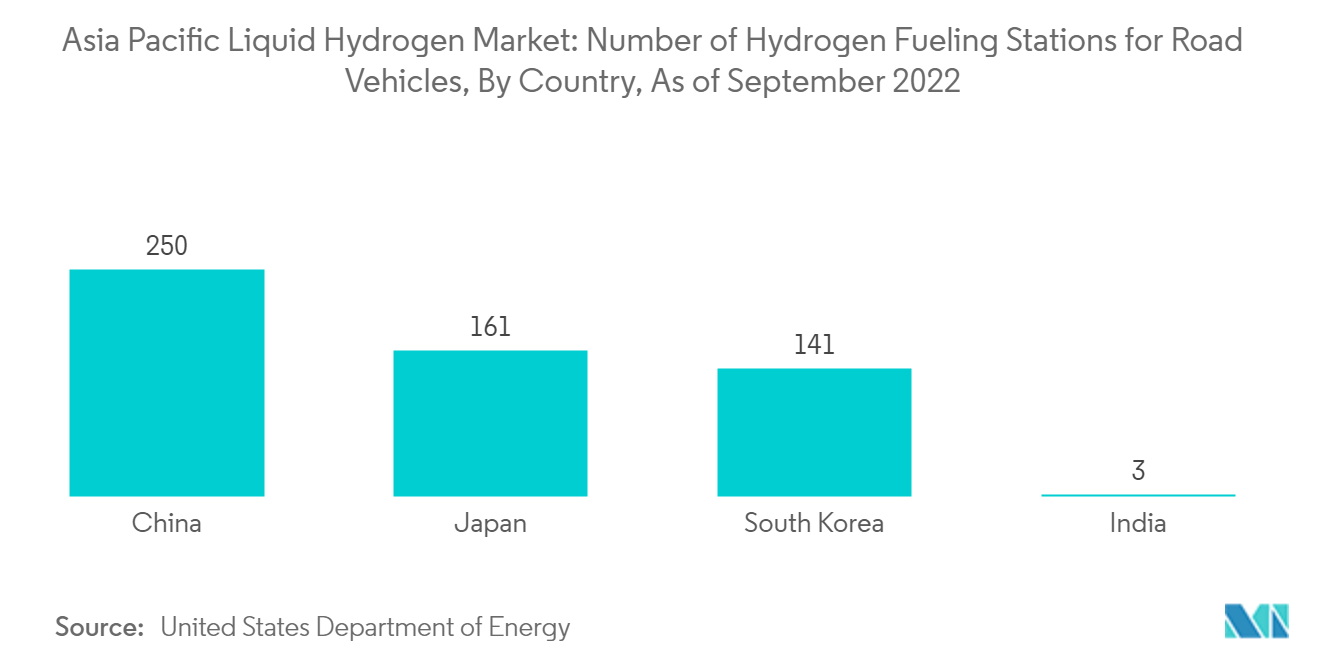

- 2022年9月現在、中国は世界のどの国よりも多くの水素ステーションを有している。国内には約250カ所の水素ステーションが稼動している。次いで日本が161カ所である。日本の自動車メーカーであるトヨタとホンダが、水素自動車を一般に販売している数少ない自動車メーカーのひとつであることを考えれば、日本が水素自動車燃料の主要供給国であることは当然である。

- さらに、世界中で自動車や輸送手段による公害が時間の経過とともに増加している。化石燃料を動力源とする自動車から排出される汚染は、直接環境に放出され、健康被害を引き起こす。

- ある調査によると、ディーゼルやガソリンを動力源とする自動車は、世界全体の炭素排出量の約30%を占めており、その排出量の~72%は自動車、トラック、貨物車などの道路を走る自動車によるものである。

- 2022年3月の時点で、中国政府は水素自動車に関する国内初の長期戦略を発表した。2025年までに、2020年時点の8,000台から6倍以上となる50,000台の水素燃料電池車を普及させるとしている。

- したがって、上記の理由により、予測期間中は自動車産業が市場を支配すると予想される。

市場を支配する中国

- 中国は液体水素市場を支配しており、急速に進む経済変動のため、今後もさらに拡大すると予想されている。

- 液体水素は動力源であり、水素はロケットの燃料となり、航空宇宙環境では生命維持システムやコンピューターに電力を供給する。液体水素は金属の焼結やアニールにも使われる。

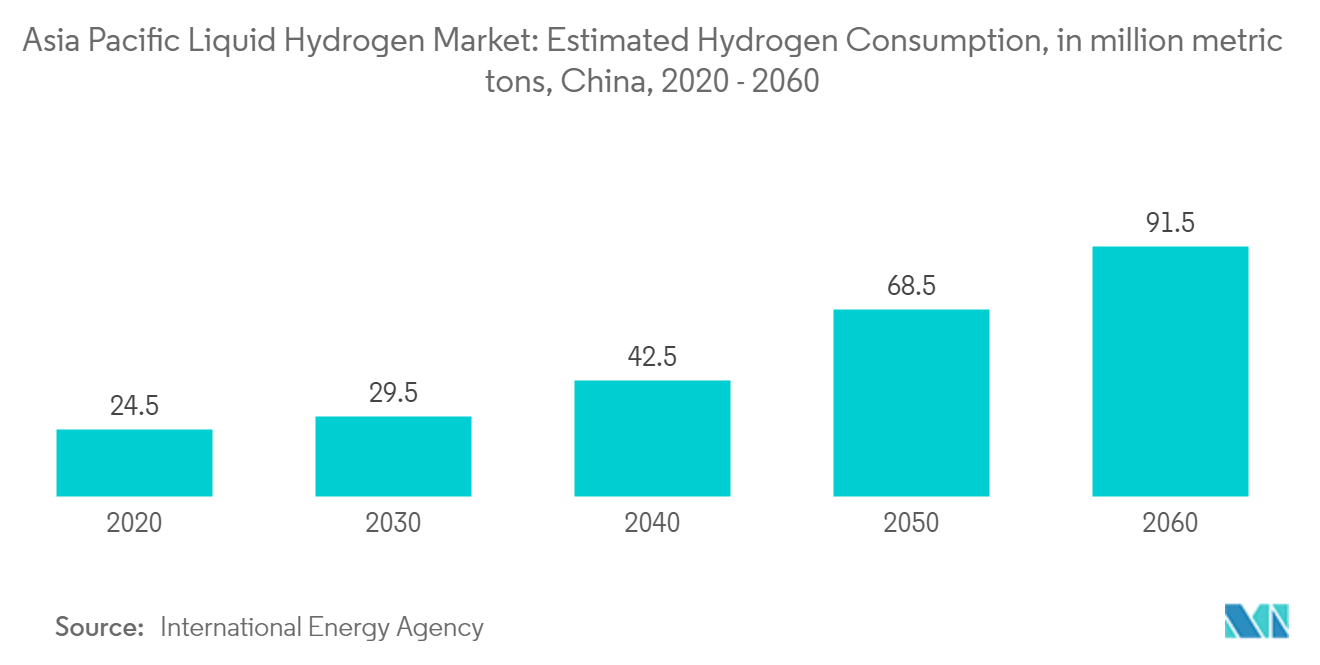

- 中国の水素需要は、2060年までに9,000万トンを超えると予測されている。2020年時点では、同国での水素使用は精製部門とアンモニア生産にほぼ限定されており、総使用量は約2,450万トンである。予測によれば、多くの分野で技術進歩が進み、輸送や電力分野での水素利用が増加する可能性がある。

- 中国は世界第2位の国内航空市場であり、主要航空機メーカーでもある。さらに、中国の航空機部品・組立製造部門は急成長を遂げている。

- 2040年までに、中国の航空会社は1兆4,700億米ドルに相当する~8,700機の航空機を新たに導入する予定である。これは液体水素の市場需要をさらに押し上げると予想される。

- 2021年12月、エアープロダクツは山東省で、バスやトラックに燃料を供給するための初の水素給油ステーションの開始を発表した。このプロジェクトは、中国の「水素を1万世帯にの実証とグリーン輸送を支援することを目的としている。同社はまた、国家プロジェクトを支援するため、同省で複数の水素製造・利用プロジェクトを加速させた。

- 以上のことから、予測期間中、中国はアジア太平洋地域の液体水素市場を支配すると予想される。

APAC液体水素産業概要

アジア太平洋地域の液体水素市場は、適度に統合されている。市場の主要プレーヤー(順不同)には、Air Liquide S.A.、Linde plc、Air Products and Chemicals Inc.、Ballard Power Systems、岩谷産業が含まれる。

APAC液体水素市場のリーダー

Air Liquide S.A

Linde plc

Air Products and Chemicals Inc.

Ballard Power Systems.

Iwatani Corporation

- *免責事項:主要選手の並び順不同

APAC液体水素市場ニュース

- 2022年8月、INOXCVAは238m3という巨大な貯蔵容量を持つ液体水素貯蔵タンクを完成させたと発表した。このタンクはINOXCVAのカンドラ施設から韓国のクリーンエネルギー実証プロジェクトの目的地へと旅立った。このバルク極低温貯蔵タンクは、欧州規格と韓国ガス安全(KGS)要件を満たすように製造されている。

APAC液体水素産業セグメント

液体水素は、水素元素の液体状態である。水素は、パイプラインがなく大量の輸送が必要な場合に、液体として輸送・供給されるのが一般的である。液化水素は、液化プロセスを通じて極低温まで冷却する必要がある。 アジア太平洋地域の液体水素市場は、流通、最終用途産業、地域によって区分される。流通別では、市場は容器とタンクに区分される。最終用途産業別では、市場は自動車、化学・石油化学、航空宇宙、冶金、その他の最終用途産業に区分される。また、主要国におけるアジア太平洋地域の液体水素市場の市場規模と予測もカバーしています。各セグメントの市場規模と予測は、売上高(USD Billion)に基づいています。

| コンテナ |

| タンク |

| 自動車 |

| 化学薬品および石油化学製品 |

| 航空宇宙 |

| 冶金 |

| その他の最終用途産業 |

| 中国 |

| インド |

| 日本 |

| シンガポール |

| 残りのアジア太平洋地域 |

| 分布 | コンテナ |

| タンク | |

| 最終用途産業 | 自動車 |

| 化学薬品および石油化学製品 | |

| 航空宇宙 | |

| 冶金 | |

| その他の最終用途産業 | |

| 地理 | 中国 |

| インド | |

| 日本 | |

| シンガポール | |

| 残りのアジア太平洋地域 |

APAC液体水素市場に関する調査FAQ

現在のアジア太平洋地域の液体水素市場規模はどれくらいですか?

アジア太平洋液体水素市場は、予測期間(2024年から2029年)中に5%を超えるCAGRを記録すると予測されています

アジア太平洋地域の液体水素市場の主要プレーヤーは誰ですか?

Air Liquide S.A、Linde plc、Air Products and Chemicals Inc.、Ballard Power Systems.、Iwatani Corporationは、アジア太平洋の液体水素市場で活動している主要企業です。

このアジア太平洋液体水素市場は何年間を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のアジア太平洋液体水素市場の過去の市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のアジア太平洋液体水素市場の規模も予測しています。。

最終更新日:

アジア太平洋液体水素産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のアジア太平洋地域の液体水素市場シェア、規模、収益成長率の統計。アジア太平洋地域の液体水素分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。