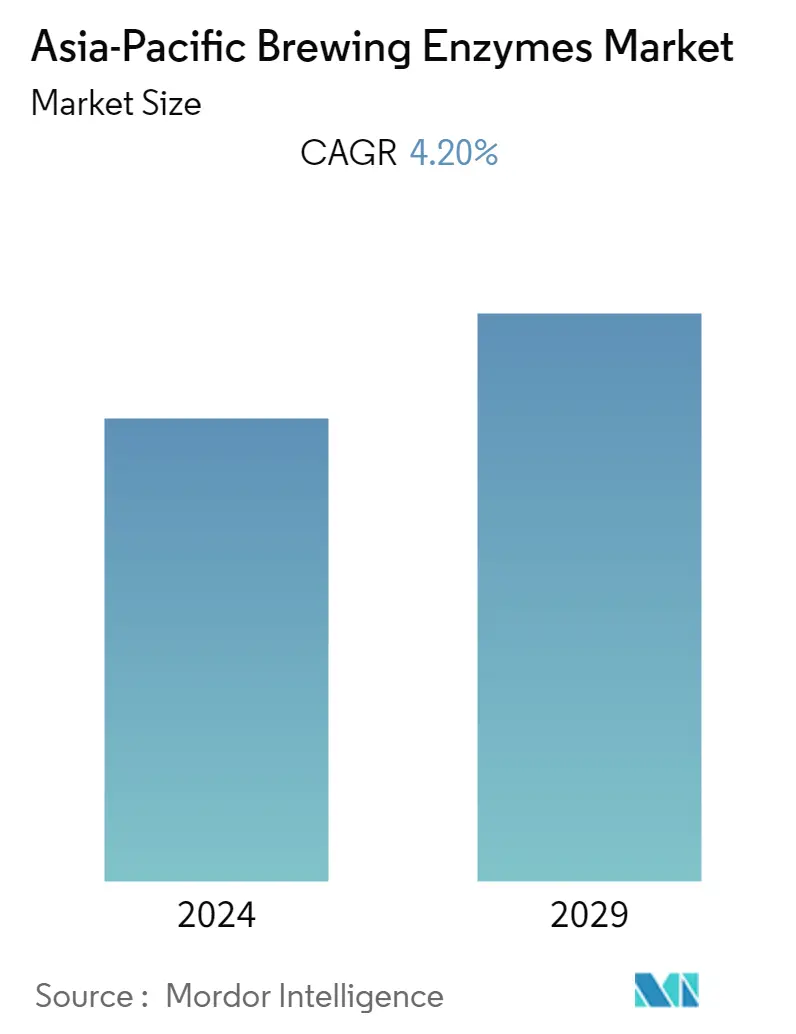

APACの醸造酵素市場規模

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| 予測データ期間 | 2024 - 2029 |

| 歴史データ期間 | 2019 - 2022 |

| CAGR | 4.20 % |

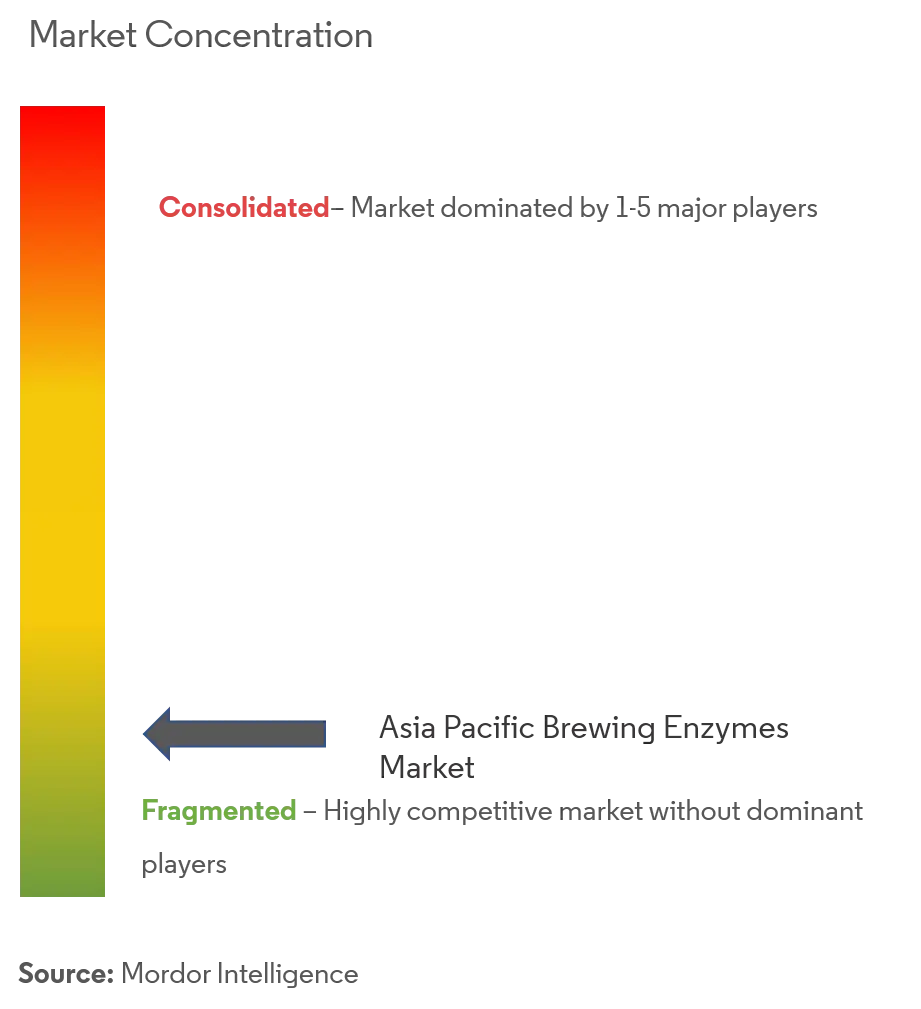

| 市場集中度 | 低い |

主なプレーヤー

*免責事項:主要選手の並び順不同 |

何かお手伝いできることはありますか?

APACの醸造用酵素市場分析

アジア太平洋地域の醸造用酵素市場は、予測期間中(4.2%年)に年平均成長率4.2%で成長すると予測されている。

- 市場を牽引するのは、ビールおよび工業用酵素市場における高い需要である。また、ビールの生産量と消費量の増加、地域全体での近年の醸造所数の増加が市場の成長を促進している。

- さらに、供給源別のセグメンテーションでは、生産と取り扱いが容易であるという利点から、微生物供給源が大きなシェアを占めると記録されている。これらは、安価な栄養素を消費しながら、温和な温度で目的の酵素を大量に生産するために容易に増殖させることができる。また、微生物源は植物源よりもコスト効率が高く、これがこのセグメントの成長をさらに促進している。タイプ別では、アミラーゼ・セグメントが、費用対効果の高いソリューションであることに加え、その機能的特性により、醸造用酵素の中で優位を占めると予測される。

- しかし、FDA、USDA、EUなどの規制機関が地域全体の醸造産業で使用される原料に課す規制は、醸造用酵素の市場成長を抑制すると予想される。

APACの醸造用酵素市場動向

ビール需要の高まり

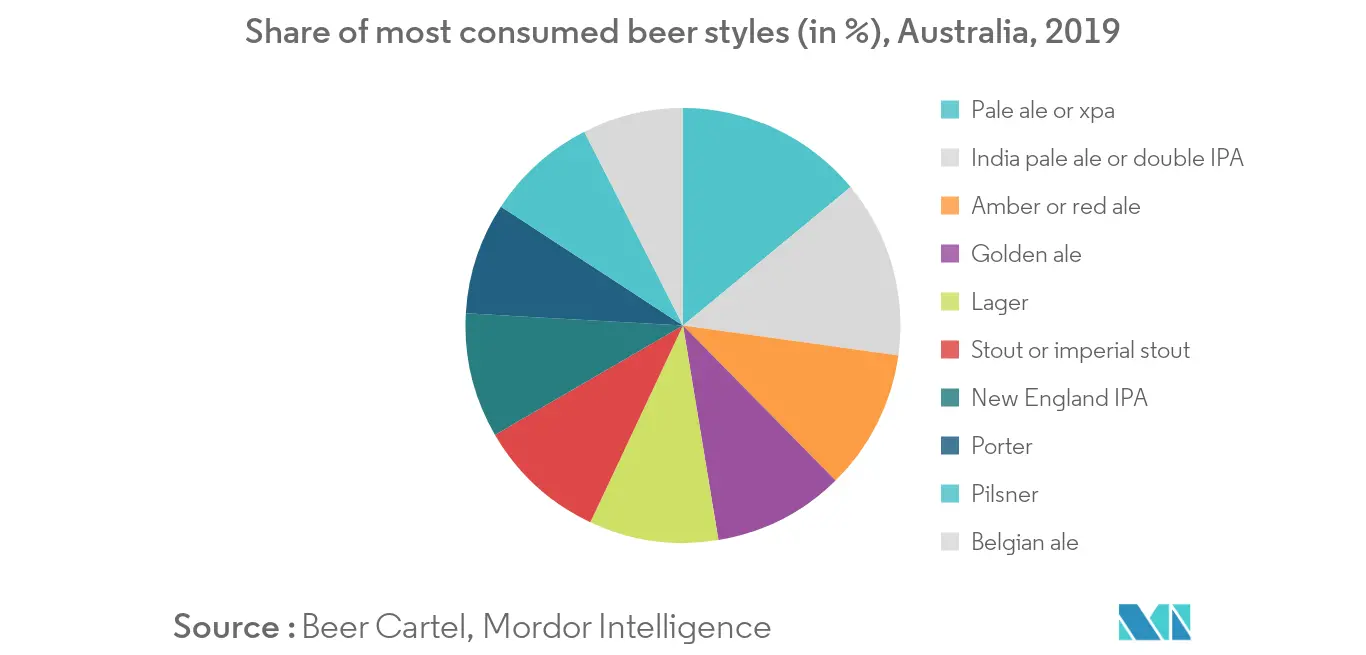

APAC地域のビール需要は大きく伸びると報告された。クラフト・ビールやフレーバー・ビールの導入や、市場におけるプレミアム・ビールの入手可能性の増加が、オーストラリア、日本、中国などの国々における消費者の嗜好の変化につながっている。このようなプレミアム化の傾向は、金額と数量の両面で市場の成長性を高めると予想される。また、インド、ベトナム、フィリピン、タイ、シンガポールといった国々では、その価格と手頃さから、APACビール市場において大量生産ビール・セグメントが最も高い市場シェアを占めている。

地域市場を牽引する中国

経済・所得成長、都市化、グローバル化の進展は、文化パターンの大きな変化をもたらし、ビールの消費を増加させ、アジア太平洋地域における醸造用酵素の需要を牽引している。また、地域全体で地ビール醸造所の数が増加していることも、APACビール市場の成長を支えている。Barth-Haas Groupによると、中国はアジア諸国の中で最大のビール生産国で、3億8120万ヘクトリットルを生産している。さらに、国内の小規模メーカーは、様々な地域での製造施設や技術サービスセンターの設立に投資することで、事業をグローバルに拡大する戦略を採用しており、集中的な研究開発インフラを通じて存在感を高めている。

APAC 醸造用酵素産業の概要

アジア太平洋地域の醸造用酵素市場は、各国の大手企業や国内企業が存在するため、断片化されている。消費者の間でブランドの存在感を高めるために大手企業が採用した戦略的アプローチとして、新製品の開発とともに企業の合併、拡大、買収、提携に重点が置かれている。アジア太平洋地域を支配する主要企業は、ABF Ingredients、DuPont de Nemours, Inc.、DSM、Novozymesなどである。

APAC醸造用酵素市場のリーダーたち

-

ABF Ingredients

-

DuPont de Nemours, Inc.

-

DSM

-

Novozymes

-

Megazyme Ltd.

*免責事項:主要選手の並び順不同

APAC醸造用酵素市場レポート-目次

-

1. 導入

-

1.1 研究成果物

-

1.2 研究の前提条件

-

1.3 研究の範囲

-

-

2. 研究方法

-

3. エグゼクティブサマリー

-

4. 市場ダイナミクス

-

4.1 市場の推進力

-

4.2 市場の制約

-

4.3 ポーターのファイブフォース分析

-

4.3.1 新規参入の脅威

-

4.3.2 買い手/消費者の交渉力

-

4.3.3 サプライヤーの交渉力

-

4.3.4 代替品の脅威

-

4.3.5 競争の激しさ

-

-

-

5. 市場セグメンテーション

-

5.1 ソース別

-

5.1.1 微生物

-

5.1.2 植物

-

-

5.2 タイプ別

-

5.2.1 アミラーゼ

-

5.2.2 アルファラーゼ

-

5.2.3 プロテアーゼ

-

5.2.4 その他

-

-

5.3 フォーム別

-

5.3.1 液体

-

5.3.2 ドライ

-

-

5.4 国別

-

5.4.1 中国

-

5.4.2 日本

-

5.4.3 インド

-

5.4.4 オーストラリア

-

5.4.5 残りのアジア太平洋地域

-

-

-

6. 競争環境

-

6.1 最も活発な企業

-

6.2 最も採用されている戦略

-

6.3 市場ポジション分析

-

6.4 会社概要

-

6.4.1 ABF Ingredients

-

6.4.2 DuPont de Nemours, Inc.

-

6.4.3 Koninklijke DSM N.V.

-

6.4.4 Novozymes

-

6.4.5 Megazyme Ltd.

-

6.4.6 suzhou Sino Enymes

-

6.4.7 Jiangsu Boli Bioproducts Co.,Ltd.

-

-

-

7. 市場機会と将来のトレンド

APAC 醸造用酵素産業のセグメンテーション

アジア太平洋地域の醸造酵素市場は、供給源別に微生物と植物、タイプ別にアミラーゼ、アルファーラーゼ、プロテアーゼ、その他、形態別(液体、乾燥)に区分されています。また、中国、日本、インド、オーストラリア、その他のアジア太平洋地域を含むアジア太平洋地域の新興市場および既存市場における醸造用酵素市場の分析も行っています。

| ソース別 | ||

| ||

|

| タイプ別 | ||

| ||

| ||

| ||

|

| フォーム別 | ||

| ||

|

| 国別 | ||

| ||

| ||

| ||

| ||

|

APACの醸造用酵素市場に関する調査FAQ

現在のアジア太平洋地域の醸造酵素市場規模はどれくらいですか?

アジア太平洋地域の醸造酵素市場は、予測期間(4.20%年から2029年)中に4.20%のCAGRを記録すると予測されています

アジア太平洋地域の醸造酵素市場の主要プレーヤーは誰ですか?

ABF Ingredients、DuPont de Nemours, Inc.、DSM、Novozymes、Megazyme Ltd.は、アジア太平洋地域の醸造酵素市場で活動している主要企業です。

このアジア太平洋地域の醸造酵素市場は何年を対象としていますか?

このレポートは、アジア太平洋地域の醸造酵素市場の歴史的な市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは、アジア太平洋地域の醸造酵素市場規模を2024年、2025年、2026年、2027年、2028年と予測しています。そして2029年。

アジア太平洋地域の醸造用酵素産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のアジア太平洋地域の醸造酵素市場シェア、規模、収益成長率の統計。アジア太平洋地域の醸造酵素分析には、2029 年までの市場予測見通しと歴史的概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。