アジア太平洋地域の生物農薬市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

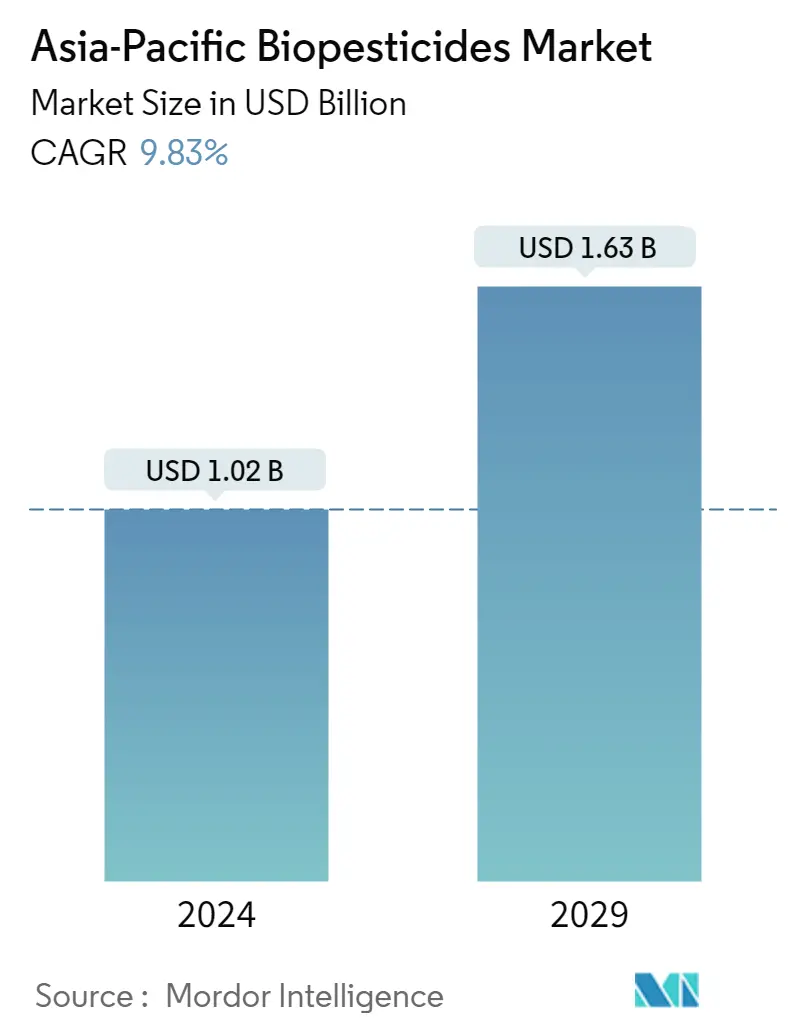

市場規模 (2024) | USD 10.2億ドル |

|

|

市場規模 (2029) | USD 16.3億ドル |

|

|

市場集中度 | 高い |

|

|

形態別最大シェア | 生物殺菌剤 |

|

|

CAGR(2024 - 2029) | 9.83 % |

|

|

国別最大シェア | 中国 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

アジア太平洋地域の生物農薬市場分析

アジア太平洋地域の生物農薬市場規模は、2024年に10億2,000万米ドルと推定され、2029年までに16億3,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に9.78%のCAGRで成長します。

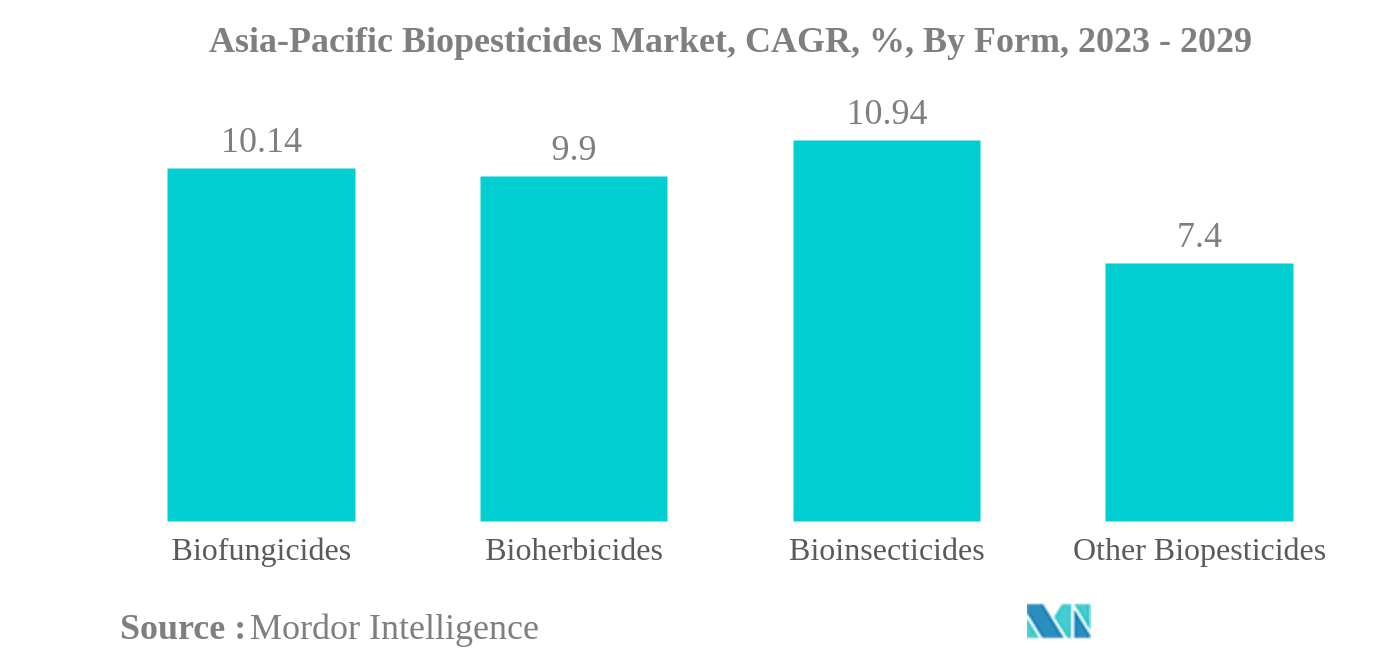

- 生物殺菌剤 が最大の形態 製品の入手可能性の増加と技術の進歩により、この地域では生物殺菌剤の使用が大幅に増加しています。製品開発プロセス

- 生物殺虫剤 は最も急速に増殖する形態です 細菌性殺虫剤であるバチルス チューリンゲンシスと昆虫病原性真菌であるボーベリア バッシアナは、以下の理由により最も主に使用されている生物殺虫剤です。それらの有効性

- ロウ作物 は最大の作物タイプです ロウ作物の優位性は、9.83% を占める広大な有機栽培面積に起因しています。 2022 年のこの地域の有機農地の総量のうち。

- 中国 は最大の国 中国は、穀物が国内に住む人々の主食であるため、穀物の大生産国です。 2022 年には世界の有機条作物栽培の約 78.3% を占めました。

バイオ殺菌剤は最大の剤形

- 生物農薬とは、動物、植物、昆虫、バクテリアや菌類を含む微生物に由来する天然由来の物質や薬剤のことである。農業害虫や感染症の管理に使用される。アジア太平洋地域の生物農薬市場は、2022年に8億5,420万米ドルと評価された。

- バイオ殺菌剤はこの地域で最もよく使用されている生物農薬である。2022年の市場シェアは36.8%であった。バチルス菌、トリコデルマ菌、ストレプトマイセス菌、シュードモナス菌は、農業で最も商業的に使用されている微生物種である。これらの生物殺菌剤は、Pythium、Rhizoctonia、Fusarium、Sclerotinia、Thielaviopsis、Botrytis、うどんこ病などの病原菌に対して効果的に作用する。

- バイオ殺虫剤の中でも、細菌殺虫剤であるバチルス・チューリンゲンシスは、胞子形成期にタンパク質を産生することで害虫を防除することができるため、農業で最も多く使用されている。バチルス・チューリンゲンシスは、幅広い種類の作物に影響を与える鱗翅目害虫の駆除に有効である。

- シュードモナス・フルオレッセンス(Pseudomonas fluorescens)とキサントモナス・カンペストリス(Xanthomonas campestrisundefined )は それぞれ真菌と細菌で、この地域ではバイオ除草剤として商業的に重要性を増している。これらの菌から放出される細胞外ペプチドやリポ多糖は雑草の成長を阻害し、Xanthomonasundefined campestrisは ウマノスズクサを効果的に防除することが知られている。

- 農業における生物ストレスを管理する持続可能なアプローチの必要性が、この地域における生物農薬使用の潜在的な原動力となっている。

中国は最大の国

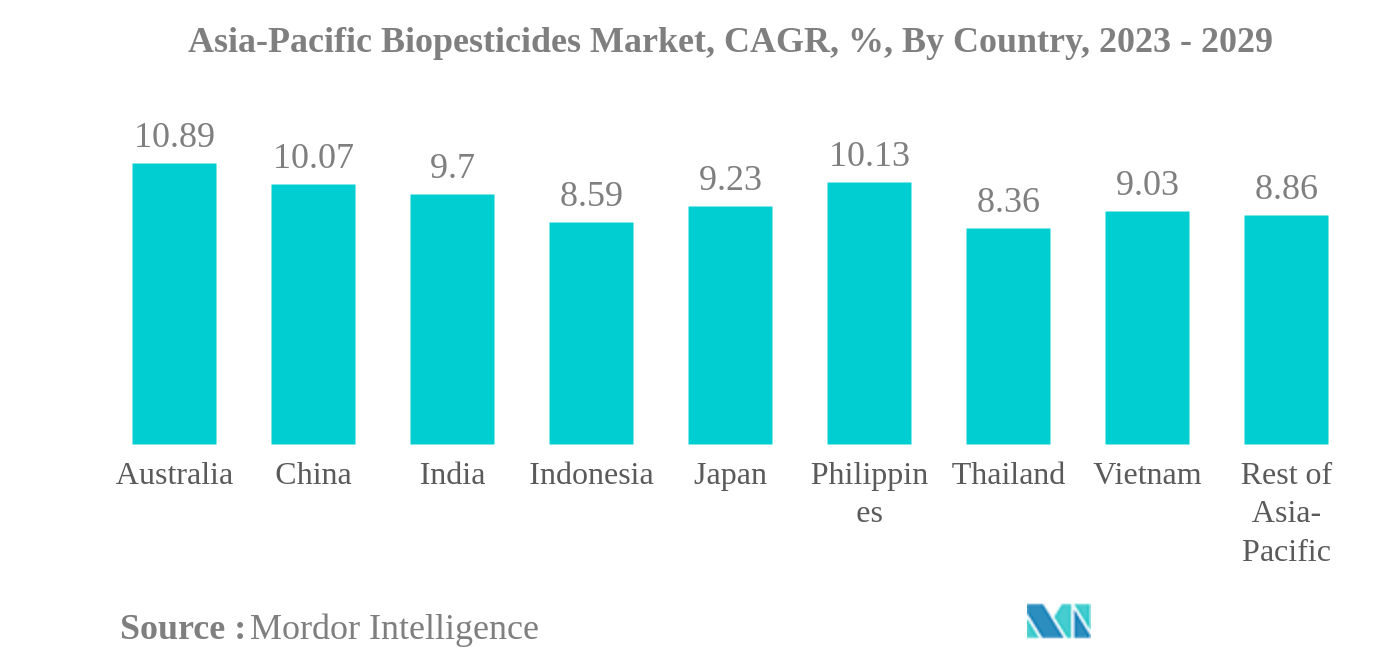

- アジア太平洋地域は、中国やインドといった国々が市場をリードし、持続可能な農業慣行への大きな転換が見られる。中国は現在、この地域で最大の生物農薬消費国であり、2022年には29.1%のシェアを占めている。

- 土壌汚染、汚染、食品中の残留化学物質に対する懸念の高まりを受けて、中国政府は有機投入物の使用を促進する積極的な対策を講じている。こうした取り組みには、有機認証取得費用の負担、農場内インフラや有機肥料への資金提供、研修、マーケティング支援、土地取得支援などが含まれる。有機栽培食品に対する需要の高まりを後押ししているのは、中間所得層と高所得層である。

- しかし、インドの有機栽培農家数は世界一であり、有機農地面積は世界第5位である。2021年から2022年にかけて、インドは幅広い食品を含む340万トン以上の有機認証製品を生産した。このような有機農法の採用率の高さが、同地域の生物農薬市場を牽引すると予想される。

- 生物農薬市場の主要な推進要因の1つは、L. rigidum、R. raphanustrum、Bromus spp.、Hordeum spp.などの除草剤耐性雑草の発生である。 これらの雑草は、ACCase阻害やALS阻害によって雑草を枯らす従来の化学除草剤に対する耐性を発達させており、防除を困難にしている。これは、農家がバイオ除草剤のような他の代替手段を採用する機会をもたらし、アジア太平洋地域の生物農薬市場を牽引している。同市場は予測期間中(2023~2029年)にCAGR 9.8%を記録すると推定される。

アジア太平洋地域の生物農薬産業の概要

アジア太平洋地域の生物農薬市場は断片化されており、上位5社で3.31%を占めている。この市場の主要プレーヤーは、Coromandel International Ltd、Gujarat State Fertilizers Chemicals Ltd、IPL Biologicals Limited、T.Stanes and Company Limited、Valent Biosciences LLCである(アルファベット順)。

アジア太平洋地域の生物農薬市場のリーダー

Coromandel International Ltd

Gujarat State Fertilizers & Chemicals Ltd

IPL Biologicals Limited

T.Stanes and Company Limited

Valent Biosciences LLC

*免責事項:主要選手の並び順不同

アジア太平洋地域の生物農薬市場ニュース

- April 2022 Liberty Pesticides and Fertilizers Limited(LPFL)とCoromandel SQM (India) Private Limited(CSQM)(完全子会社)の合併が承認され、2021年4月1日に発効した。この合併により、長期的にはバイオ農薬を含む製品ポートフォリオの拡大が期待される。

- 2022年1月 :Andermatt Biocontrol AGとAndermatt Group AGの合併を発表。合併後、すべての会社はアンデルマット・グループAGに直接報告し、経営の有効性を高め、会社の構造を簡素化する。

アジア太平洋地域の生物農薬市場レポート-目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 有機栽培地域

2.2. 一人当たりのオーガニック製品への支出

2.3. 規制の枠組み

2.4. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. 形状

3.1.1. 生物殺菌剤

3.1.2. 生物除草剤

3.1.3. 生物殺虫剤

3.1.4. その他の生物農薬

3.2. 作物の種類

3.2.1. 換金作物

3.2.2. 園芸作物

3.2.3. 列作物

3.3. 国

3.3.1. オーストラリア

3.3.2. 中国

3.3.3. インド

3.3.4. インドネシア

3.3.5. 日本

3.3.6. フィリピン

3.3.7. タイ

3.3.8. ベトナム

3.3.9. 残りのアジア太平洋地域

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Andermatt Group AG

4.4.2. Biobest Group NV

4.4.3. Biolchim SPA

4.4.4. Coromandel International Ltd

4.4.5. Gujarat State Fertilizers & Chemicals Ltd

4.4.6. Henan Jiyuan Baiyun Industry Co. Ltd

4.4.7. IPL Biologicals Limited

4.4.8. Koppert Biological Systems Inc.

4.4.9. T.Stanes and Company Limited

4.4.10. Valent Biosciences LLC

5. 農業生物製剤の CEO のための重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- アジア太平洋地域の生物農薬市場、有機栽培面積(ヘクタール)、2017~2022年

- 図 2:

- アジア太平洋地域の生物農薬市場、有機製品に対する1人当たり支出額(米ドル)、2017~2022年

- 図 3:

- アジア太平洋地域の生物農薬市場:数量、トン、2017年~2029年

- 図 4:

- アジア太平洋地域の生物農薬市場、金額、米ドル、2017年~2029年

- 図 5:

- アジア太平洋地域の生物農薬市場:形態別、数量、トン、2017年~2029年

- 図 6:

- アジア太平洋地域の生物農薬市場:形態別、金額、米ドル、2017年~2029年

- 図 7:

- アジア太平洋地域の生物農薬市場:数量シェア(%):形態別、2017~2029年

- 図 8:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2017~2029年

- 図 9:

- アジア太平洋地域の生物農薬市場:形態別、数量、トン、2017年~2029年

- 図 10:

- アジア太平洋地域の生物農薬市場:形態別、金額、米ドル、2017年~2029年

- 図 11:

- アジア太平洋地域の生物農薬市場:作物タイプ別シェア(%):2022~2029年

- 図 12:

- アジア太平洋地域の生物農薬市場:形態別、数量、トン、2017年~2029年

- 図 13:

- アジア太平洋地域の生物農薬市場:形態別、金額、米ドル、2017年~2029年

- 図 14:

- アジア太平洋地域の生物農薬市場:作物タイプ別シェア(%):2022~2029年

- 図 15:

- アジア太平洋地域の生物農薬市場:形態別、数量、トン、2017年~2029年

- 図 16:

- アジア太平洋地域の生物農薬市場:形態別、金額、米ドル、2017年~2029年

- 図 17:

- アジア太平洋地域の生物農薬市場:作物タイプ別シェア(%):2022~2029年

- 図 18:

- アジア太平洋地域の生物農薬市場:形態別、数量、トン、2017年~2029年

- 図 19:

- アジア太平洋地域の生物農薬市場:形態別、金額、米ドル、2017年~2029年

- 図 20:

- アジア太平洋地域の生物農薬市場:作物タイプ別シェア(%):2022~2029年

- 図 21:

- アジア太平洋地域の生物農薬市場:作物タイプ別、数量、トン、2017年~2029年

- 図 22:

- アジア太平洋地域の生物農薬市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 23:

- アジア太平洋地域の生物農薬市場:作物タイプ別数量シェア(%):2017~2029年

- 図 24:

- アジア太平洋地域の生物農薬市場:作物タイプ別シェア(%):2017~2029年

- 図 25:

- アジア太平洋地域の生物農薬市場:作物タイプ別、数量、トン、2017年~2029年

- 図 26:

- アジア太平洋地域の生物農薬市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 27:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 28:

- アジア太平洋地域の生物農薬市場:作物タイプ別、数量、トン、2017年~2029年

- 図 29:

- アジア太平洋地域の生物農薬市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 30:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 31:

- アジア太平洋地域の生物農薬市場:作物タイプ別、数量、トン、2017年~2029年

- 図 32:

- アジア太平洋地域の生物農薬市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 33:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 34:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 35:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 36:

- アジア太平洋地域の生物農薬市場:国別数量シェア(%)、2017年~2029年

- 図 37:

- アジア太平洋地域の生物農薬市場:国別シェア(%)、2017年~2029年

- 図 38:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 39:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 40:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 41:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 42:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 43:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 44:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 45:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 46:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 47:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 48:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 49:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 50:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 51:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 52:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 53:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 54:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 55:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 56:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 57:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 58:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 59:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 60:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 61:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 62:

- アジア太平洋地域の生物農薬市場:国別、数量、トン、2017年~2029年

- 図 63:

- アジア太平洋地域の生物農薬市場:国別、金額、米ドル、2017年~2029年

- 図 64:

- アジア太平洋地域の生物農薬市場:形態別シェア(%):2022~2029年

- 図 65:

- アジア太平洋地域の生物農薬市場、最も活発な企業、戦略的移動の回数別、2017-2022年

- 図 66:

- アジア太平洋地域の生物農薬市場、最も採用された戦略、2017-2022年

- 図 67:

- アジア太平洋地域の生物農薬市場シェア(%):主要プレーヤー別、2022年

アジア太平洋地域の生物農薬産業セグメンテーション

バイオ殺菌剤、バイオ除草剤、バイオ殺虫剤は形態別セグメントとしてカバーされている。 換金作物、園芸作物、連作作物は作物タイプ別セグメントに含まれる。 オーストラリア、中国、インド、インドネシア、日本、フィリピン、タイ、ベトナムは国別セグメントとしてカバーされている。| 形状 | |

| 生物殺菌剤 | |

| 生物除草剤 | |

| 生物殺虫剤 | |

| その他の生物農薬 |

| 作物の種類 | |

| 換金作物 | |

| 園芸作物 | |

| 列作物 |

| 国 | |

| オーストラリア | |

| 中国 | |

| インド | |

| インドネシア | |

| 日本 | |

| フィリピン | |

| タイ | |

| ベトナム | |

| 残りのアジア太平洋地域 |

市場の定義

- 平均投与量 - これは、それぞれの地域/国における農地1ヘクタール当たりの生物農薬の平均散布量を指す。

- 作物の種類 - 耕作作物穀類、豆類、油糧種子、飼料作物 園芸:果物、野菜、換金作物プランテーション作物およびスパイス

- 機能 - 生物農薬

- 市場推定レベル - 様々な種類の生物農薬の市場推定は製品レベルで行われている。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ-1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケートレポート、カスタムコンサルティング、データベース、サブスクリプションプラットフォーム。