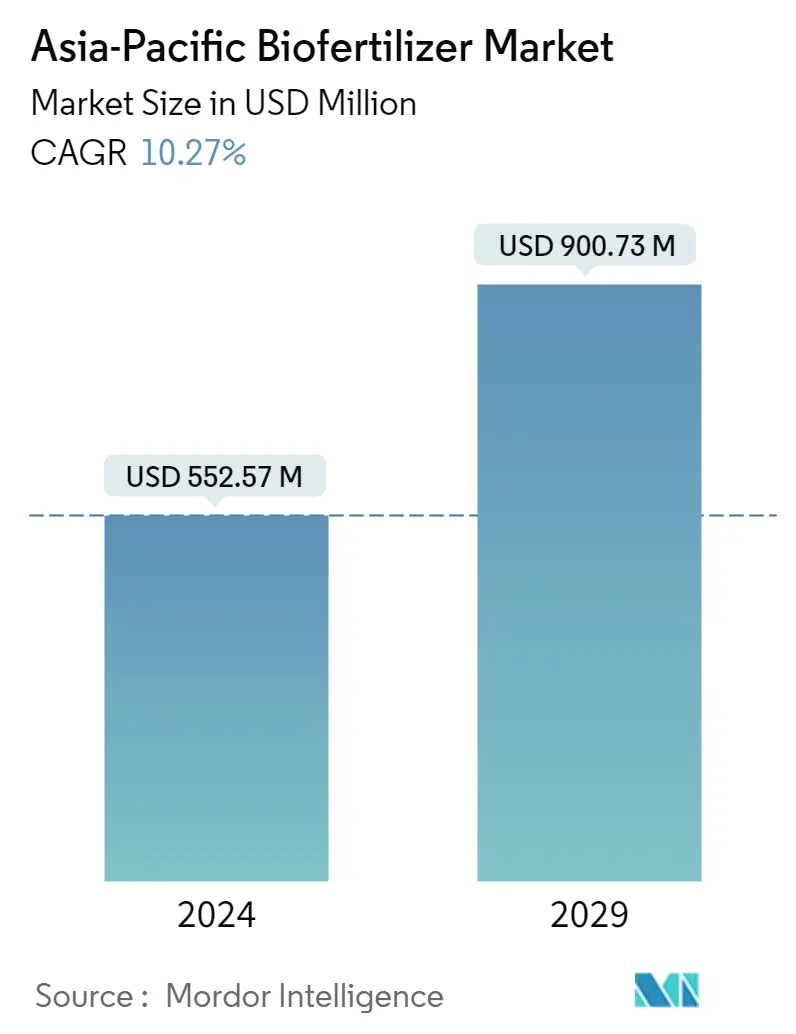

アジア太平洋地域のバイオ肥料市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

市場規模 (2024) | USD 5億5.257万ドル |

|

|

市場規模 (2029) | USD 9億73万ドル |

|

|

市場集中度 | 高い |

|

|

形態別最大シェア | アゾトバクター |

|

|

CAGR(2024 - 2029) | 10.27 % |

|

|

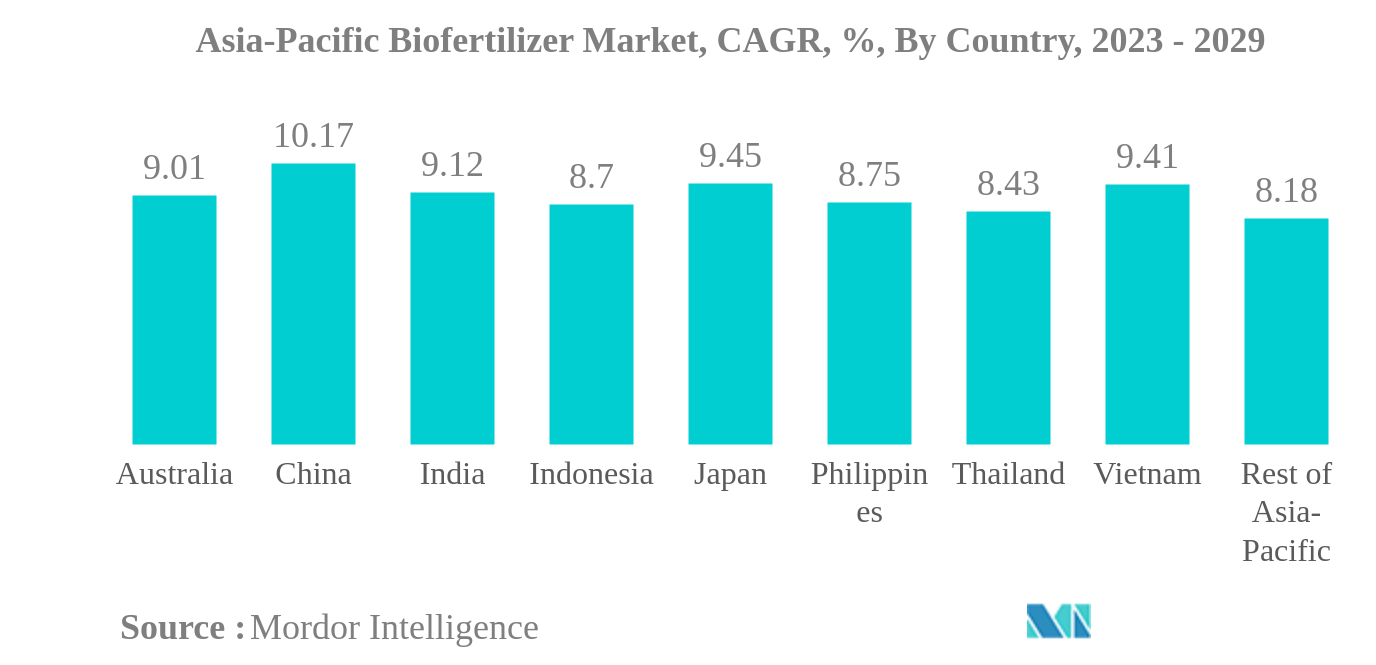

国別最大シェア | 中国 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

アジア太平洋地域のバイオ肥料市場分析

アジア太平洋地域のバイオ肥料市場規模は、2024年に5億5,257万米ドルと推定され、2029年までに9億73万米ドルに達すると予測されており、予測期間(2024年から2029年)中に10.08%のCAGRで成長します。

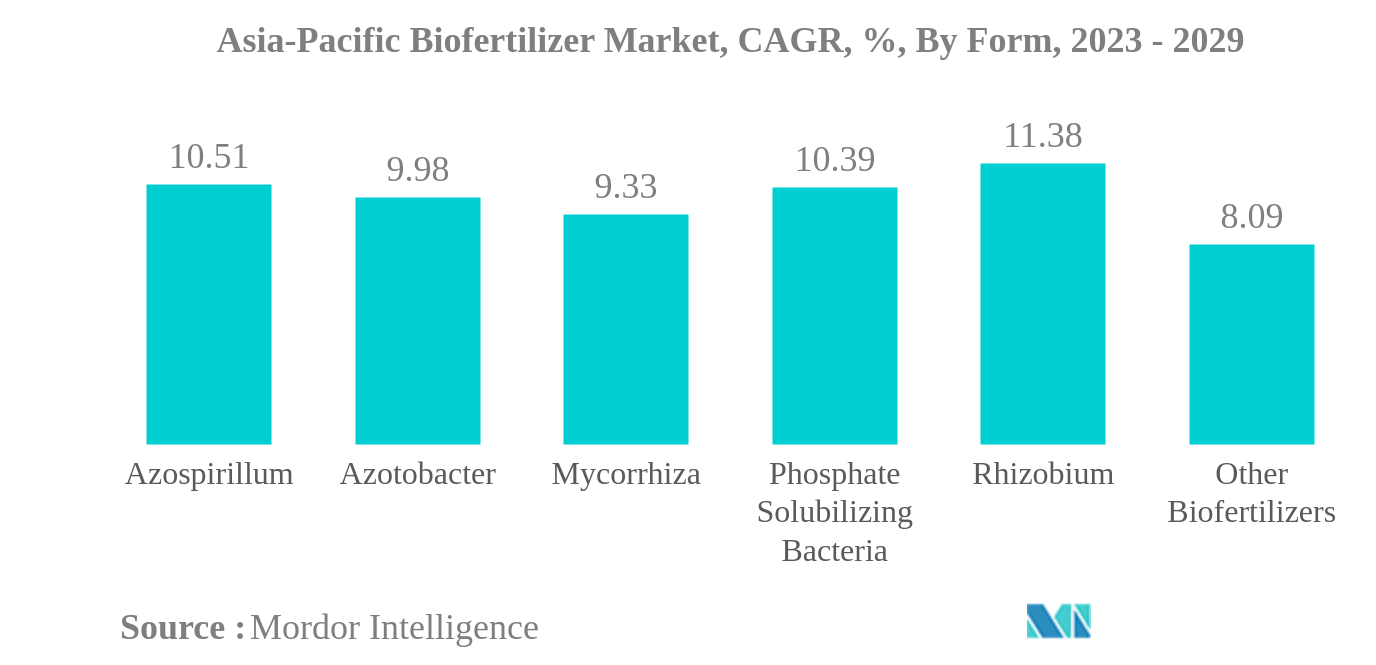

- アゾトバクター は最大の形態です アゾトバクターは非共生窒素固定細菌です。これは、すべての非マメ科植物、特に米、綿花、野菜の生物肥料として利用されています。

- 根粒菌 は最も速く成長する形態です 根粒菌は、マメ科植物の窒素固定を助ける土壌細菌であり、市販の窒素肥料に代わる可能性があります。根粒菌は農業の生産性を向上させます

- ロー作物 は最大の作物タイプです 米、小麦、キャノーラ、大麦、トウモロコシ、大豆が主なロー作物です。地域。アゾトバクターは条作物で優勢であり、2022 年の市場価値の 10.27% を占めました。

- 中国 は最大の国 アゾトバクターベースのバイオ肥料市場はこの国で支配的であり、市場の約 31.3% を占めています。価値、2022 年には約 1 億 3,710 万米ドルと評価されます

アゾトバクターは最大のフォーム

- バイオ肥料とは、土壌中の栄養分を動員または増加させることによって、植物の栄養を促進する生きた微生物のことである。菌根菌、アゾスピリラム、アゾトバクター、リゾビウム、リン酸可溶化細菌は、農業でバイオ肥料として最も一般的に利用されている微生物である。この地域のバイオ肥料市場は、2017年から2022年の歴史的期間に4.6%成長した。しかし、バイオ肥料の市場価値は予測期間(2023~2029年)の終わりまでに約77.9%増加すると予測されている。

- これらのバイオ肥料の中で、アジア太平洋地域で最も広く利用されているのはアゾトバクターであり、2022年には1億3,830万米ドルで市場の29.5%を占める。アゾトバクターは窒素固定細菌で、共生関係を必要とせず、大気中の窒素を固定して植物に利用できるようにする。アゾトバクターは、稲、綿花、野菜など、すべての非反芻性植物用のバイオ肥料として使用されている。

- バイオ肥料の消費は連作作物が中心で、2022年には約3億8,350万米ドルとなる。この地域で栽培されている主な連作作物には、コメ、小麦、大麦、トウモロコシ、大豆が含まれる。連作作物が優勢なのは、主に有機栽培面積が大きいためであり、2022年には同地域の有機作物栽培面積の約67.5%を占めている。

- 有機作物生産の拡大や国内外市場での有機製品に対する需要の高まりを受けて、有機農業や持続可能な農業を推進するための地域各国の政府の取り組みが増加している。これらの要因は、予測期間を通じて市場に影響を与える可能性がある。アジア太平洋地域のバイオ肥料市場は、予測期間末までに約77.9%増加し、CAGR 8.6%を記録すると予測される。

中国は最大の国

- アジア太平洋地域の有機栽培面積は、多くのアジア太平洋諸国における有機栽培食品への需要の高まりにより、2017年の310万ヘクタールから2022年には380万ヘクタールとなり、歴史的期間(2017~2022年)に大きく拡大した。その結果、アジア太平洋地域のバイオ肥料市場は歴史的期間に4.6%拡大した。

- アジア太平洋地域で最も人気のあるバイオ肥料はアゾトバクターであり、2022年には市場の29.6%を占め、1億3,440万米ドルとなった。アゾトバクターは、窒素固定能力とバクテリアの可溶化能力により、作物生産をより持続可能なものにするため、農業におけるバイオ肥料として使用することができる。

- バイオイノキュラントとしてのアゾトバクターは、ニコチン酸、ビオチン、ヘテロオーキシン、ビタミンB、ジベレリンなどの生物学的に活性な化合物を大量に合成し、根の発達とミネラル吸収をサポートすることで、農業生産性を10~12%向上させることが実証されている。イネ、コムギ、キビ、ワタ、トマト、キャベツ、マスタード、ベニバナなど、非イネ科作物の大半がアゾトバクターの使用を推奨されている。

- 中国は2022年のバイオ肥料市場全体の93.5%を占め、この地域の支配的な国となっている。2022年の中国のバイオ肥料市場は、連作作物が82.3%を占め、圧倒的であった。2022年には210万ヘクタールの有機栽培面積が確保された。

- 有機製品に対する消費者の関心の高まりにより、農家は農薬投入に頼ることのデメリットを認識するようになり、有機栽培面積が増加している。アジア太平洋地域のバイオ肥料の需要は予測期間を通じて増加し、年平均成長率は8.6%になると予想される。

アジア太平洋地域のバイオ肥料産業の概要

アジア太平洋地域のバイオ肥料市場は断片化されており、上位5社で36.97%を占めている。この市場の主要企業は、Biostadt India Limited、Gujarat State Fertilizers Chemicals Ltd、Indian Farmers Fertiliser Cooperative Limited、Kiwa Bio-Tech、The Fertilizers and Chemicals Travancore Limitedである(アルファベット順)。

アジア太平洋地域のバイオ肥料市場のリーダーたち

Biostadt India Limited

Gujarat State Fertilizers & Chemicals Ltd

Indian Farmers Fertiliser Cooperative Limited

Kiwa Bio-Tech

The Fertilizers and Chemicals Travancore Limited

*免責事項:主要選手の並び順不同

アジア太平洋地域のバイオ肥料市場ニュース

- 2022年9月 コルテバ・アグリスサイエンスがシンボーグ社の買収に合意、強力な販売網で世界的プレゼンスを強化。

- 2021年1月 :アトランチカ・アグリコラは、菌根菌、根粒菌、キレート化微量栄養素を主成分とするバイオスティミュラント「ミコミックスを開発。根圏にこれらの微生物が存在し発達することで、植物との共生関係が形成され、水とミネラル栄養素の吸収が促進され、水と塩ストレスに対する耐性が向上する。

- 2019年11月 IPL Biologicals Limitedはインドのマハラシュトラ州でNitrogcea、Phosphacea、Potacea、Zinkaaceaを含む4つの新しいバイオ肥料製品を発売した。

アジア太平洋地域のバイオ肥料市場レポート-目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 有機栽培地域

2.2. 一人当たりのオーガニック製品への支出

2.3. 規制の枠組み

2.4. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. 形状

3.1.1. アゾスピリルム

3.1.2. アゾトバクター

3.1.3. 菌根

3.1.4. リン酸可溶化菌

3.1.5. 根粒菌

3.1.6. その他のバイオ肥料

3.2. 作物の種類

3.2.1. 換金作物

3.2.2. 園芸作物

3.2.3. 列作物

3.3. 国

3.3.1. オーストラリア

3.3.2. 中国

3.3.3. インド

3.3.4. インドネシア

3.3.5. 日本

3.3.6. フィリピン

3.3.7. タイ

3.3.8. ベトナム

3.3.9. 残りのアジア太平洋地域

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Atlántica Agrícola

4.4.2. Biolchim SpA

4.4.3. Biostadt India Limited

4.4.4. Gujarat State Fertilizers & Chemicals Ltd

4.4.5. Indian Farmers Fertiliser Cooperative Limited

4.4.6. IPL Biologicals Limited

4.4.7. Kiwa Bio-Tech

4.4.8. Suståne Natural Fertilizer Inc.

4.4.9. Symborg Inc.

4.4.10. The Fertilizers and Chemicals Travancore Limited

5. 農業生物製剤の CEO のための重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- アジア太平洋地域のバイオ肥料市場、有機栽培面積(ヘクタール)、2017~2022年

- 図 2:

- アジア太平洋地域のバイオ肥料市場、有機製品に対する1人当たり支出額(米ドル)、2017~2022年

- 図 3:

- アジア太平洋地域のバイオ肥料市場:数量、トン、2017年~2029年

- 図 4:

- アジア太平洋地域のバイオ肥料市場、金額、米ドル、2017年~2029年

- 図 5:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 6:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 7:

- アジア太平洋地域のバイオ肥料市場:形態別数量シェア(%):2017~2029年

- 図 8:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2017~2029年

- 図 9:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 10:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 11:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2022~2029年

- 図 12:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 13:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 14:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2022~2029年

- 図 15:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 16:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 17:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2022~2029年

- 図 18:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 19:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 20:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2022~2029年

- 図 21:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 22:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 23:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2022~2029年

- 図 24:

- アジア太平洋地域のバイオ肥料市場:形態別、数量、トン、2017年~2029年

- 図 25:

- アジア太平洋地域のバイオ肥料市場:形態別、金額、米ドル、2017年~2029年

- 図 26:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2022~2029年

- 図 27:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、数量、トン、2017年~2029年

- 図 28:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 29:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別数量シェア(%):2017~2029年

- 図 30:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別シェア(%):2017~2029年

- 図 31:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、数量、トン、2017年~2029年

- 図 32:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 33:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 34:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、数量、トン、2017年~2029年

- 図 35:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 36:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 37:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、数量、トン、2017年~2029年

- 図 38:

- アジア太平洋地域のバイオ肥料市場:作物タイプ別、金額、米ドル、2017年~2029年

- 図 39:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 40:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 41:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 42:

- アジア太平洋地域のバイオ肥料市場:国別数量シェア(%):2017~2029年

- 図 43:

- アジア太平洋地域のバイオ肥料市場:国別シェア(%)、2017~2029年

- 図 44:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 45:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 46:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 47:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 48:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 49:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 50:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 51:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 52:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 53:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 54:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 55:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 56:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 57:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 58:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 59:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 60:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 61:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 62:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 63:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 64:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 65:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 66:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 67:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 68:

- アジア太平洋地域のバイオ肥料市場:国別、数量、トン、2017年~2029年

- 図 69:

- アジア太平洋地域のバイオ肥料市場:国別、金額、米ドル、2017年~2029年

- 図 70:

- アジア太平洋地域のバイオ肥料市場:形態別シェア(%):2022~2029年

- 図 71:

- アジア太平洋地域のバイオ肥料市場、最も活発な企業:戦略的移転の件数別、2017-2022年

- 図 72:

- アジア太平洋地域のバイオ肥料市場:最も採用された戦略(2017-2022年

- 図 73:

- アジア太平洋地域のバイオ肥料市場シェア(%):主要プレーヤー別、2022年

アジア太平洋地域のバイオ肥料産業セグメンテーション

アゾスピリラム、アゾトバクター、菌根菌、リン酸可溶化菌、根粒菌を形態別セグメントとしてカバー。 換金作物、園芸作物、連作作物は作物タイプ別セグメントとしてカバーされている。 オーストラリア、中国、インド、インドネシア、日本、フィリピン、タイ、ベトナムは国別のセグメントとしてカバーされている。| 形状 | |

| アゾスピリルム | |

| アゾトバクター | |

| 菌根 | |

| リン酸可溶化菌 | |

| 根粒菌 | |

| その他のバイオ肥料 |

| 作物の種類 | |

| 換金作物 | |

| 園芸作物 | |

| 列作物 |

| 国 | |

| オーストラリア | |

| 中国 | |

| インド | |

| インドネシア | |

| 日本 | |

| フィリピン | |

| タイ | |

| ベトナム | |

| 残りのアジア太平洋地域 |

市場の定義

- 平均投与量 - これは、それぞれの地域/国の農地1ヘクタールあたりに施用されるバイオ肥料の平均量を指す。

- 作物の種類 - 耕作作物穀類、豆類、油糧種子、飼料作物 園芸:果物、野菜、換金作物プランテーション作物およびスパイス

- 機能 - バイオ肥料

- 市場推定レベル - 様々な種類のバイオ肥料の市場推定は、製品レベルで行われている。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケートレポート、カスタムコンサルティング、データベース、サブスクリプションプラットフォーム。