APAC電池市場分析

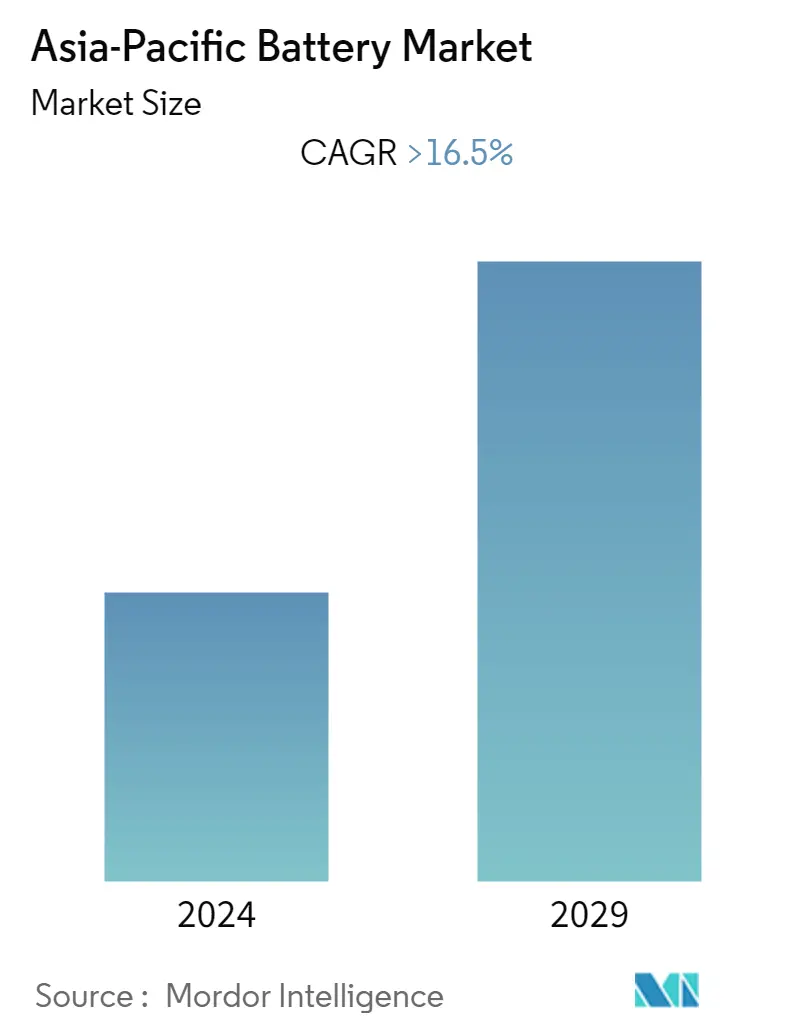

アジア太平洋地域の電池市場は、予測期間中に16.5%以上のCAGRを記録すると予想されている。

市場は2020年のCOVID-19によってマイナスの影響を受けた。現在、市場は流行前のレベルに達している。

- 中期的には、リチウムイオン電池の価格下落、電気自動車の急速な普及、再生可能エネルギー分野の成長、家電製品の販売増加などの要因が市場を牽引すると予想される。

- 一方、原材料の需給ミスマッチが今後数年間の市場成長を抑制する可能性が高い。

- とはいえ、この地域で生産される新車の需要が増加していることから、車載用電池部門は電池市場で最も急成長する部門になると予想される。このセグメントは、今後数年間、リチウムイオン電池の主要なエンドユーザーになると予想される。再生可能エネルギーを各国の送電網に統合する計画は、今後リチウムイオン電池メーカーやサプライヤーにとって大きなビジネスチャンスになると予想される。

- インドは、製造部門を奨励する政府の政策レベルの支援に基づき、アジア太平洋地域の電池市場で大きな成長を遂げる可能性が高い。

APACバッテリー市場動向

自動車用バッテリー部門が著しい成長を遂げる

- 自動車産業は、将来的にリチウムイオン電池の主要なエンドユーザー分野のひとつになると予想されている。電気自動車の普及は、リチウムイオン電池産業の成長に大きな弾みをつけるだろう。

- ハイブリッド電気自動車(HEV)、プラグインハイブリッド電気自動車、電気自動車(EV)など、ハイブリッド化と電動化の度合いが高まっているさまざまなタイプの自動車が現在世界的に販売されている。

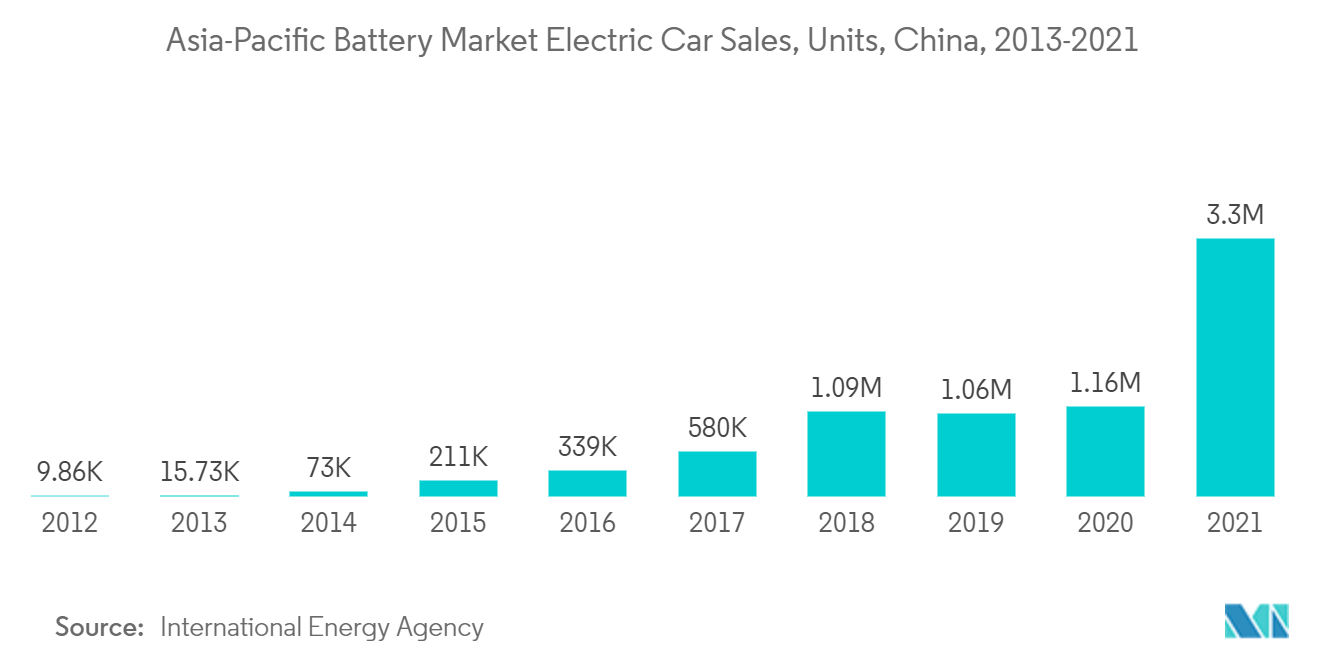

- 先進国でも発展途上国でも、電気自動車の普及率は高い。中国は世界のEV販売台数でリードしており、インドのような発展途上国では公共交通インフラをEV向けに変革している。

- 現在の市場シナリオでは、政策支援が電気自動車の採用を促進する上で重要な役割を果たしている。政策支援は、消費者に魅力的な自動車を提供し、投資家のリスクを軽減し、メーカーに電気自動車を大規模に開発するよう促すことで、市場の成長を可能にする。

- 電池価格の下落と技術の向上は、価格競争力のある電気自動車を市場にもたらし、電池技術に対する需要を生み出すと予想される。

- 電気自動車用バッテリーの世界生産はアジア太平洋地域に集中しており、中国、日本、韓国の企業がこの分野を独占し、その覇権を守るためにヨーロッパに工場を建設している。2021年現在、中国は電気自動車の最大市場であり、約3300,000台を販売している。また、同国は大気汚染レベルの削減に取り組んでおり、これが自動車用バッテリー分野をさらに押し上げると予想される。

- インド政府は電気自動車を促進するためにいくつかのイニシアチブをとっている。2019年4月には、「(ハイブリッド&)電気自動車の迅速な導入と製造(FAME)インドスキームのフェーズIIが3年間実施された。このスキームの主な目的は、電気自動車の購入にインセンティブを与え、電気自動車に必要な充電インフラを整備することで、電気自動車とハイブリッド車の迅速な普及を促進し、自動車用バッテリー部門を後押しすることである。

- FAMEインド・スキーム(2019年4月開始)は2022年までに終了する予定だった。しかし、管轄当局の承認を得て、2021年6月、連邦政府はFAMEインド・フェーズIIスキームを2年間、すなわち2024年3月まで延長することを決定した。2021年第1四半期、連邦政府は、幅広い普及を後押しするため、電動二輪車と電動三輪車に対する奨励金を増額した。一部の業界専門家によると、政府は過去2年間EVの販売が低迷していたため、FAMEスキームに充当された資金を活用したかったようだ。

- そのため、自動車用バッテリー部門は、電気自動車の普及が進むにつれて大きな成長を遂げるだろう。

著しい成長を遂げるインド

- アジア太平洋地域には、天然資源と人的資源に恵まれた複数の経済成長国がある。インドは、製造業を奨励する政府の政策レベルの支援に基づき、今後数年間で、電池企業にとって主要な投資ホットスポットになると予想される。

- インド市場を牽引しているのは、人口の増加、都市化、電子機器の低価格化、新しいスマートテクノロジーの導入、安価で利用可能なインターネットである。また、旧型スマートフォンから新型スマートフォンへの買い替えも市場成長の原動力になると予想される。

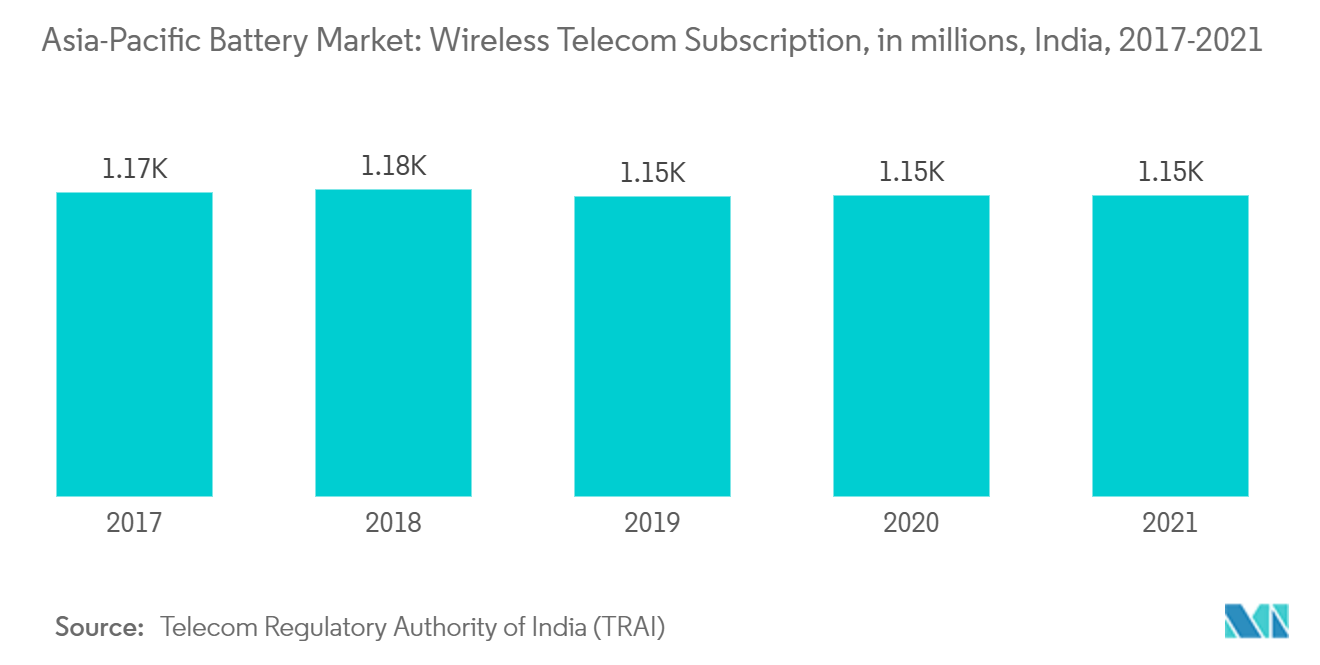

- 通信サービスの普及が進むことは、インドの通信市場成長の好機となる。そのため、加入者の増加に伴い、国内の通信塔の需要が増加し、バックアップ用に必要なバッテリーの需要がさらに高まると予想される。

- インドは世界のCO2排出量のトップ5に入る国である。大気汚染の問題を軽減するため、政府はEVの普及に有利な政策を率先して実施している。

- 政府は、EV充電ステーションの設置を計画している事業者は、同省の許認可を必要としない可能性があることを明らかにした。インド政府はまた、2030年以降に販売される新車を完全な電気自動車にするという野心的な目標を設定した。このような取り組みにより、同国でのバッテリー需要が高まることが期待される。

- インドでは、1日8時間以上の停電に直面する場所にある通信塔が50%を超えている。通信事業者は99.5%の稼働率を維持しなければ罰則を受ける。その結果、タワーはディーゼル発電機に大きく依存している。電気通信業界は、温室効果ガスの排出を削減するため、バッテリー蓄電システムとともに再生可能エネルギー、特に太陽光発電に移行している。

- このため、インド電気通信省は2020年2月、電気通信サービス・プロバイダーに対し、再生可能エネルギー・ソリューションとエネルギー効率の高い技術を使用するよう指示を出し、インドのバッテリー市場を後押ししている。

- 従って、このような要因から、インドは予測期間中にアジア太平洋地域の電池市場で大きな成長を遂げると予想される。

APAC電池産業概要

アジア太平洋地域のバッテリー市場は、もっとまとまりがあってもいい。主なプレーヤーは以下の通り(順不同)。Ltd.、BYD Co.Ltd.、Duracell Inc.、GS Yuasa Corporation、パナソニック株式会社。

APACバッテリー市場のリーダー

BYD Co. Ltd

Duracell Inc.

Panasonic Corporation

GS Yuasa Corporation

Contemporary Amperex Technology Co. Limited

- *免責事項:主要選手の並び順不同

APAC電池市場ニュース

- 2022年1月:中国リチウム電池科技は、中国南部の広東省の2つの都市と、年間生産能力50GWhの新しい生産施設を建設する契約を締結した。工場は広州市と江門市に建設される。

- 2022年1月:第一汽車と BYD が、中国北東部に年産能力 45GWh の電気自動車用電池生産工場を計画。BYD と第一汽車の合弁会社 FAW FinDreams New Energy Technology を設立し、資本金は 1.4億ユーロ。BYD が 51% を出資し、第一汽車グループが残りを保有。

APAC電池産業セグメント

電池は、酸化還元反応によって化学エネルギーを電気エネルギーに変換するエネルギー源であり、1つまたは2つの電気化学セルで構成される。

アジア太平洋地域の電池市場は、タイプ、技術、用途、地域によって区分される。タイプには一次電池と二次電池が含まれる。技術タイプ別では、鉛蓄電池、リチウムイオン電池、その他の技術に区分される。アプリケーションは、自動車用電池(HEV、PHEV、EV)、産業用電池(モーター、定置用(通信、UPS、エネルギー貯蔵システム(ESS))、携帯用電池(家電)、その他のアプリケーションで構成される。また、本レポートでは、アジア太平洋地域の電池市場について、主要な地域や国別の市場規模や予測を掲載しています。各セグメントについて、設置容量(メガワット)に基づいて市場規模を算出し、予測しています。

| 一次電池 |

| 二次電池 |

| 鉛蓄電池 |

| リチウムイオン電池 |

| その他の技術 |

| 自動車用バッテリー(HEV、PHEV、EV) |

| 産業用バッテリー (動力、定置型 (テレコム、UPS、およびエネルギー貯蔵システム (ESS))) |

| ポータブルバッテリー(家電製品) |

| その他の用途 |

| インド |

| 中国 |

| 日本 |

| 韓国 |

| 残りのアジア太平洋地域 |

| タイプ | 一次電池 |

| 二次電池 | |

| テクノロジー | 鉛蓄電池 |

| リチウムイオン電池 | |

| その他の技術 | |

| 応用 | 自動車用バッテリー(HEV、PHEV、EV) |

| 産業用バッテリー (動力、定置型 (テレコム、UPS、およびエネルギー貯蔵システム (ESS))) | |

| ポータブルバッテリー(家電製品) | |

| その他の用途 | |

| 地理 | インド |

| 中国 | |

| 日本 | |

| 韓国 | |

| 残りのアジア太平洋地域 |

APAC電池市場調査FAQ

現在のアジア太平洋地域のバッテリー市場規模はどれくらいですか?

アジア太平洋地域のバッテリー市場は、予測期間(16.5%年から2029年)中に16.5%を超えるCAGRを記録すると予測されています

アジア太平洋電池市場の主要プレーヤーは誰ですか?

BYD Co. Ltd、Duracell Inc.、Panasonic Corporation、GS Yuasa Corporation、Contemporary Amperex Technology Co. Limitedは、アジア太平洋のバッテリー市場で活動している主要企業です。

このアジア太平洋電池市場は何年を対象としていますか?

このレポートは、2021年、2022年、2023年のアジア太平洋電池市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のアジア太平洋電池市場の規模も予測しています。

最終更新日:

アジア太平洋電池産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のアジア太平洋地域のバッテリー市場シェア、規模、収益成長率の統計。アジア太平洋地域のバッテリー分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。