ASEAN廃棄物管理市場の分析

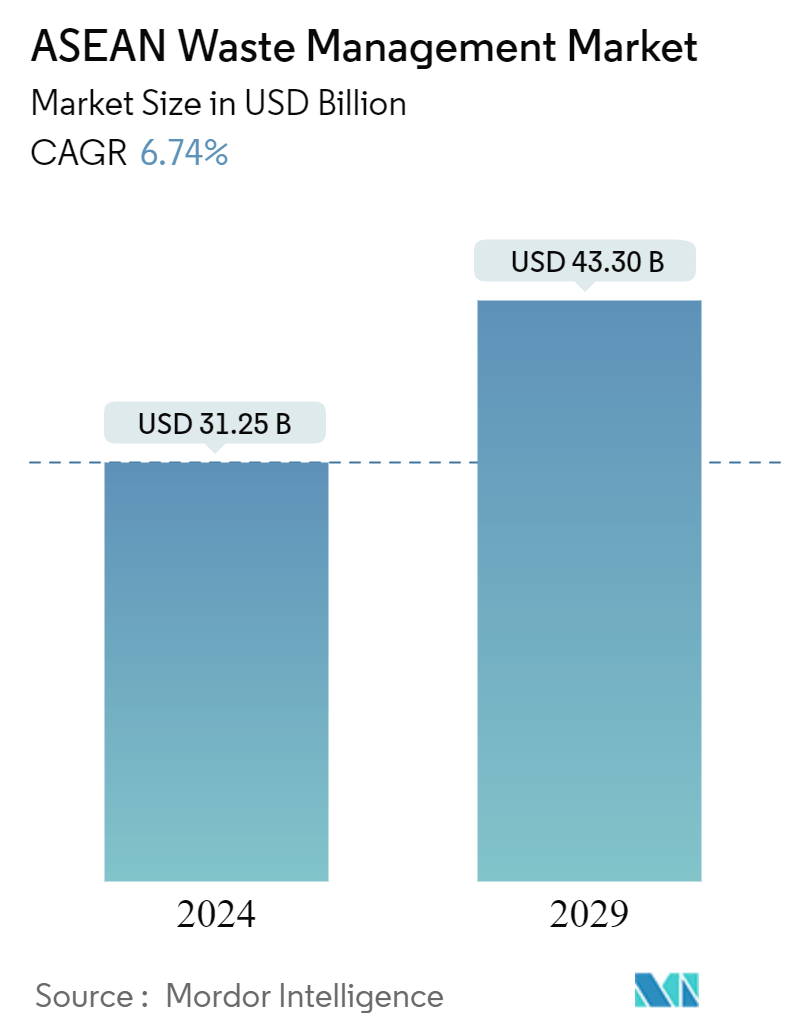

ASEAN廃棄物管理市場の市場規模は、2024時点でUSD 31.25 billionと推定され、予測期間中(2024~2029)に6.74%の年平均成長率で、2029までにUSD 43.30 billionに達すると予測されている。

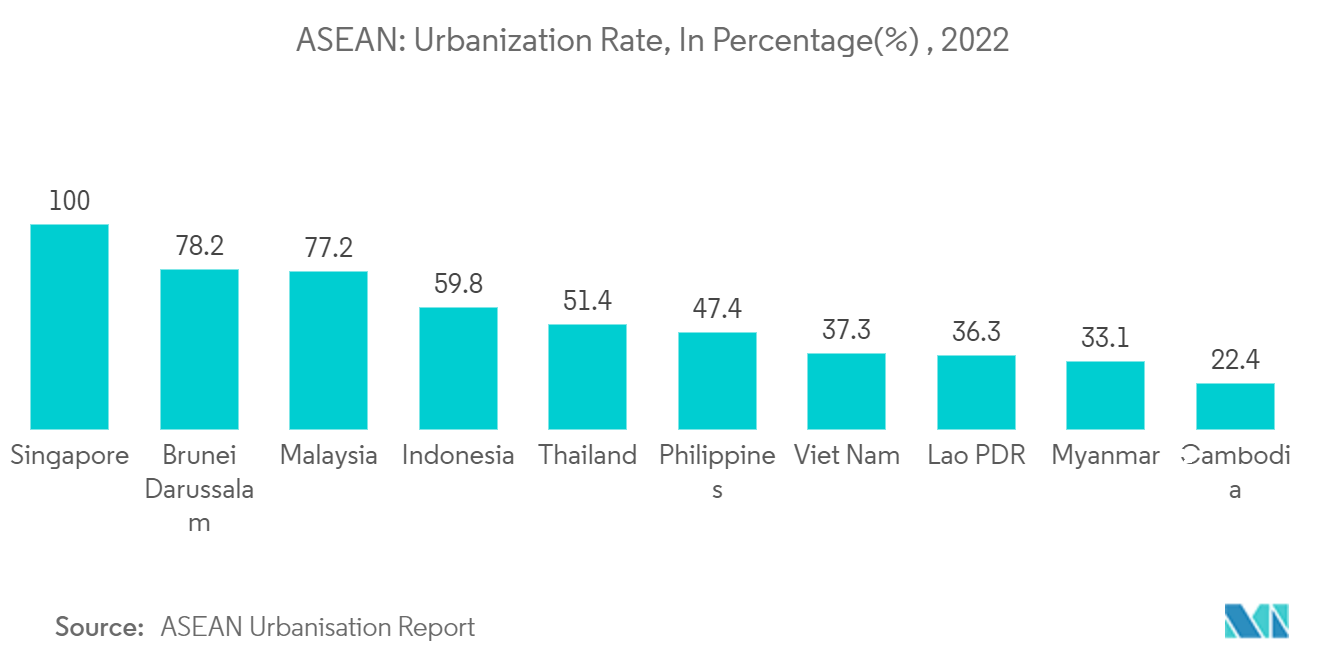

ASEANの廃棄物管理は、人口の増加、経済活動の活発化、都市化、工業化など、経済成長の著しい国々によって健全な成長を遂げている。

- 近年、マレーシア、ベトナム、タイ、インドネシアは、米国、日本、英国、欧州連合(EU)などからの合法・非合法両方の廃棄物の流入先として、東南アジアでトップとなっている。廃棄物輸入の突然の急増は、東南アジア諸国にとって困難なものとなった。東南アジア諸国は、廃棄物のコンテナを原産国に戻し、いくつかの種類の廃棄物の輸入禁止を発表し、規制を強化し、取締りを強化することで対応してきた。これらの措置により、自国に流入する廃棄物の量は減少した。

- 現在の努力にもかかわらず、不法な廃棄物が東南アジア諸国に流入し続けている。管理されていない不法な廃棄物の流れは、管理された、あるいは合法的な物資の越境移動の陰に隠れていることが多い。合法的な廃棄物取引活動と不法な廃棄物取引活動の境界線は非常に薄く、関係する活動、行為者、活動形態が重なることも多い。目的地となる国に、違法な廃棄物取引活動に対する執行能力および/または適切な制裁措置がない場合、その影響は拡大する。

- この地域における廃棄物排出量の増加に伴い、廃棄物の野外投棄や野外焼却は、ASEAN諸国の大部分で広く見られるようになっている。有機廃棄物の堆肥化や嫌気性消化、プラスチック、金属、紙などの有価リサイクル物の回収は、ASEANではごく一般的である。しかし、リサイクルはインフォーマル・セクターの手に委ねられている。とはいえ、シンガポールは他のASEAN諸国の例外であり、健全で構造化された廃棄物管理システムを備えている。シンガポールは、土地資源が限られているため、主要な廃棄物管理オプションとして焼却による廃棄物エネルギー化(WTE)を選択している。

- 東南アジアの現在の生産と消費の軌道は、その急速な成長の結果、ますます環境に負担をかけている。パンデミック(世界的大流行)を食い止めるための対策は、電子商取引ブームの結果、医療廃棄物、プラスチック、包装材の量が増加したことや、その他の資源ストレスによって、環境圧力を悪化させている。COVID-19の余波を受け、この地域の国々がグリーン復興アジェンダに着手するなか、「取る、作る、廃棄するという直線的な経済モデルから循環型システムへの転換が急務となっている。循環型経済は3つの原則に基づいている:(i)廃棄物と汚染の削減、(ii)製品と材料の再利用、(iii)自然生態系の再生である。

- 当地域は、循環型経済への転換を加速させる上で、貿易、技術革新、金融市場の重要性を強調する枠組みを構築した。以下に概説する5つの戦略的優先事項は、循環型経済への円滑な移行への道を開くものである。循環型製品とサービスの標準化と相互承認。

- ASEAN諸国は、循環型製品やサービスの取引を可能にし、バリューチェーンの統合を促進するために、様々な分野における既存の取り決めを見直し、基準を調和させなければならない。循環型経済を主流化し、規模を拡大するためには、企業がコンプライアンスコストや不必要な規制負担を軽減できるような分類法の開発を通じて、循環型製品・サービスの広く受け入れられた定義を確立すべきである。

ASEAN廃棄物管理市場の動向

インドネシア、官民パートナーシップによる廃棄物管理能力と能力の構築でプラスチック廃棄物ゼロの野望を推進

2022年6月20日、インドネシア政府は、国の「海のゴミ管理のための国家行動計画および「国家プラスチック行動パートナーシップで概説されたゴミ管理目標の達成に向けて、さらに重要な一歩を踏み出すことを宣言した。世界的な非営利団体であるプラスチックごみ撲滅同盟(Alliance to End Plastic Waste)は、海事投資省(CMMAI)、マラン県(Malang Regency)、その他の関係者と共同で、Bersih Indonesia Eliminasi Sampah Plastikイニシアチブを立ち上げた。世界最大級の官民廃棄物管理パートナーシップであるこのイニシアチブは、インドネシアにおけるプラスチックゴミの収集、分別、リサイクルを改善することを目的としている。さらに、商業的に実行可能なプラスチック廃棄物管理戦略をどのように拡大し、インドネシア国内外に適用できるかを示すことも意図している。

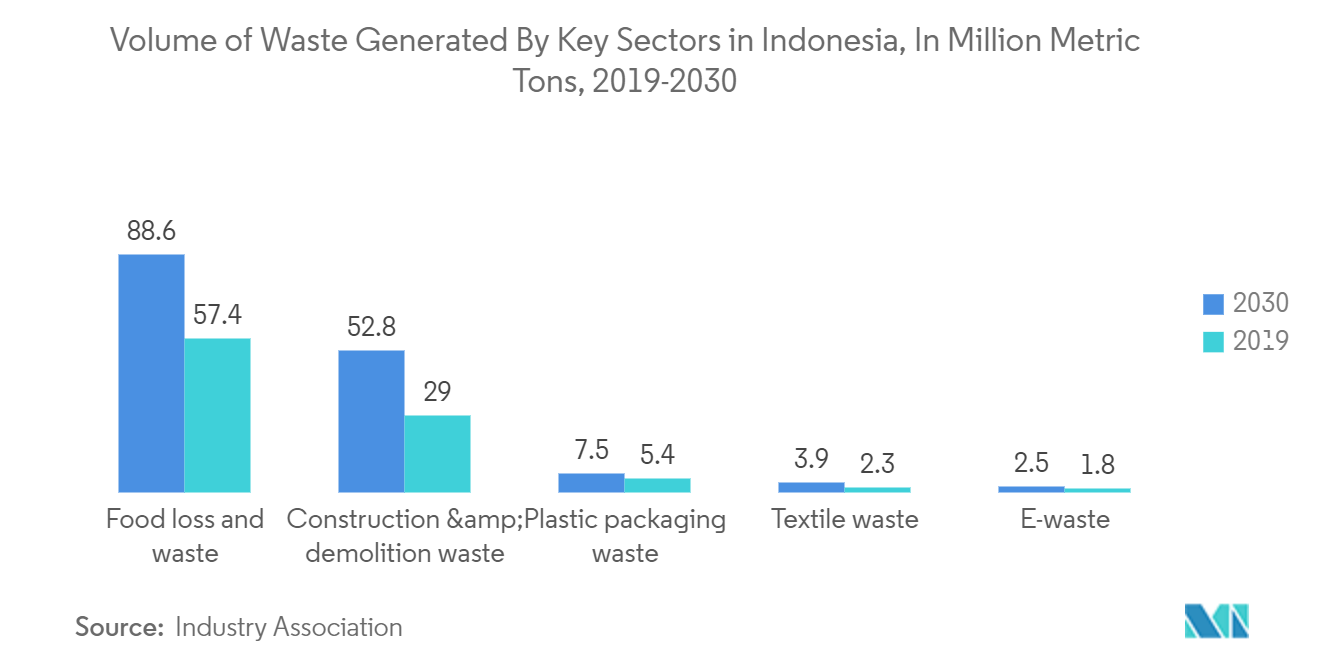

2億7,000万人以上の人口とASEAN最大の経済規模を持つインドネシアは、地域的・世界的規模でプラスチック廃棄物を最小化する取り組みにおいて、極めて重要なアクターである。2019年にグローバル・プラスチック・アクション・パートナーシップに参加し、最初の国としてナショナル・プラスチック・アクション・パートナーシップを立ち上げた。2025年までに海洋プラスチック廃棄物の流出量を70%削減し、2040年までにプラスチック廃棄物汚染をほぼゼロにする。これらの目標を達成するためには、廃棄物管理とリサイクルに2017年から2040年の間に約180億米ドルの設備投資が必要となる。また同年までに、固形廃棄物管理にはさらに10億米ドルの運営資金が必要となる。ベルシ・インドネシアは、収集、分別、処理、リサイクルを改善すると同時に、2つの側面から資金問題に取り組むために設立された。これを達成するために、運営経費を最適化し、リージェンシー全体の収集手数料と資材販売の増加を組み合わせることで収入源を改善した。

このプロジェクトは、ジャワ島のマラン、マゲラン、スカブミの3県で段階的に実施され、合計約650万人にサービスを提供する。この3つのシステムがフル稼働した場合、年間およそ14万トンのプラスチックごみを転換し、合わせて80万トン以上の都市固形廃棄物を回収することが期待され、最大8,000人の雇用を支える可能性がある。この複数年にわたるプロジェクトは、東ジャワ州で2番目に大きな県であるマランで開始された。フェーズ1は2,900万米ドルで建設され、全額がアライアンスによって賄われる。

地域協力で東南アジアのプラスチック廃棄物の流れを変える

各国政府は、最先端の技術を駆使して、陸上、河川、近海におけるプラスチックの流出を測定・監視している。市場ベースのツールや法律の使用は、世界的に成功した事例で示されている。カスタマイズを可能にするため、ASEAN諸国は方向性とベストプラクティスを模索している。20世紀半ばに驚異の素材と謳われたプラスチックは、今日では世界中の日常生活のあらゆる場面に浸透している。しかし、プラスチックごみの急速な増加は、環境、人間の健康、生活様式に深刻なリスクをもたらすだけでなく、関連する費用も増大させている。2022年7月現在、年間推定1,100万トンのプラスチックが海洋に流入している。

また、早急に対策を講じなければ、この総量は今後20年間で4倍になるという。東南アジアは、急速な都市化、中間層の増加、脆弱な廃棄物管理インフラのために、プラスチック汚染の主要な原因となっている。以下は、河川や海へのプラスチック流出の原因となっている上位10カ国のうちの5カ国である。さらに、COVID-19はプラスチックの大流行によって、マスク、除菌ボトル、インターネット配達の包装など、使い捨て製品の使用が急増している。取って、作って、廃棄するというサイクルは、プラスチック経済の典型である。

これは、年間800億米ドル(1,120億SDドル)から1,200億米ドルの間、プラスチック包装の価値のおよそ95%が廃棄物によって経済から失われていることを示している。使い捨てプラスチックが回収・リサイクルされずに捨てられると、マレーシア、フィリピン、タイでは、リサイクル可能なプラスチックの物質価値の約75%が失われる。これは年間60億米ドルの損失に相当する。

ASEAN地域行動計画には、加盟国にとって最優先の14項目が盛り込まれている。また、世界銀行は先月、プラスチックの製造と消費を管理する地域ルールの強化と調和を含むこれらのイニシアティブを支援するため、2,000万米ドルの助成金を承認した。

ASEAN廃棄物管理産業の概要

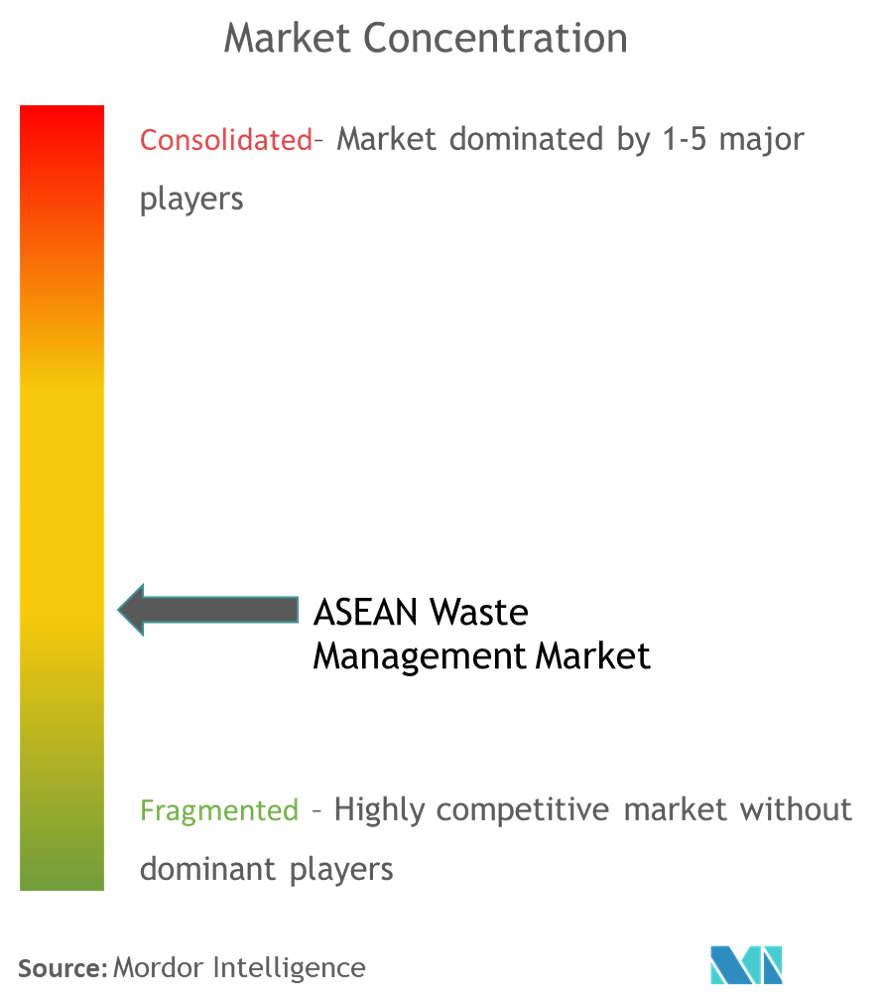

ASEANの廃棄物管理市場は、その性質上かなり断片化されており、価格競争も激しい。Sembcorp、REDWAVE、Joraform AB、Shred-Tech Corp、Erdwich Zerkleinerungs-Systeme GmbH、Lindner-Recyclingtech GmbH、PT Prasadha Pamunah Limbah Industri、PT Fajar Surya Wisesa Tbkなど、国内外に多数のライバルが存在するため、業界は非常に細分化されている。ASEAN諸国は、法律を遵守し、ゴミ問題、特に海洋プラスチック危機を効果的に管理する熟練した廃棄物管理企業を必要としている。

ASEAN廃棄物管理市場のリーダーたち

-

Sembcorp Environmental Management Pte. Ltd. (Singapore)

-

Veolia Environmental S.A

-

Colex Holdings Limited

-

REDWAVE

-

PT Prasadha Pamunah Limbah Industri

-

PT Fajar Surya Wisesa Tbk

- *免責事項:主要選手の並び順不同

ASEAN 廃棄物管理市場ニュース

- 2022年12月:Singapore Polytechnic (SP)とSembcorp Industries (Sembcorp)の100%子会社であるSembWasteの共同事業Rebottleが、Punggol Shore地区を皮切りに、シンガポールでのPETボトルリサイクル量の増加を目指す。

- 2022年6月:2022年6月30日(木)、ウィジャヤクスマ工業地区への駐在員事務所の導入が行われ、PT Prasadha Pamunah Waste Industries(PPLI)の歴史において重要な日となった。ウィジャヤクスマ工業団地の管理者であるPT KIWは、新たに設立されたPT PPLI駐在員事務所(Persero)にスペースを賃貸した。工業用地の販売、工場用建物(BPSP)の賃貸、事務所用スペースの賃貸は、すべてPT KIWの主要事業の一部である。PT PPLI-DESI駐在員事務所は、企業、インドネシア政府、その他のステークホルダーにとって頼れるパートナーとなり、インドネシアの経済と環境の成長に貢献することを意図して開設される。

ASEAN廃棄物管理産業セグメント

廃棄物管理(または廃棄物処理)とは、ゴミの発生地点から処分地点に至るまで、ゴミを管理するために必要なすべての手続きと行動を指す。これは、ゴミの収集、輸送、処理、処分のほか、廃棄物管理手順の監督や管理も含まれる。ASEAN廃棄物管理市場の完全な背景分析として、経済と経済における各部門の貢献度の評価、市場概要、主要セグメントの市場規模予測、市場セグメントにおける新興動向、市場ダイナミクス、地理的動向、COVID-19の影響などが含まれます。

ASEANの廃棄物管理市場は、廃棄物タイプ別(産業廃棄物、都市固形廃棄物、E廃棄物、その他の廃棄物タイプ)、処分方法別(収集、埋立地、その他)、地域別(インドネシア、タイ、マレーシア、シンガポール、ASEANのその他)に分類されています。本レポートでは、上記のすべてのセグメントについて、金額(10億米ドル)ベースの市場規模と予測を提供しています。

| 産業廃棄物 |

| 都市ごみ |

| 電子廃棄物 |

| その他の廃棄物の種類 |

| コレクション |

| 埋め立て地 |

| その他 |

| インドネシア |

| タイ |

| マレーシア |

| シンガポール |

| その他のASEAN |

| 廃棄物の種類別 | 産業廃棄物 |

| 都市ごみ | |

| 電子廃棄物 | |

| その他の廃棄物の種類 | |

| 廃棄方法別 | コレクション |

| 埋め立て地 | |

| その他 | |

| 地理別 | インドネシア |

| タイ | |

| マレーシア | |

| シンガポール | |

| その他のASEAN |

ASEAN廃棄物管理市場調査FAQ

ASEANの廃棄物管理市場の規模は?

ASEANの廃棄物管理市場規模は2024年に312.5億米ドルに達し、年平均成長率6.74%で成長し、2029年には433.0億米ドルに達すると予想される。

現在のASEAN廃棄物管理市場の規模は?

2024年には、ASEANの廃棄物管理市場規模は312億5000万米ドルに達すると予想される。

ASEAN廃棄物管理市場の主要プレーヤーは?

センブコープ・エンバイロメンタル・マネジメント社Ltd.(シンガポール)、Veolia Environmental S.A、Colex Holdings Limited、REDWAVE、PT Prasadha Pamunah Limbah Industri、PT Fajar Surya Wisesa TbkがASEAN廃棄物管理市場で事業を展開する主要企業である。

このASEAN廃棄物管理市場は何年を対象とし、2023年の市場規模は?

2023年のASEAN廃棄物管理市場規模は291億4000万米ドルと推定される。本レポートでは、ASEAN廃棄物管理市場の2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のASEAN廃棄物管理市場規模を予測しています。

ASEAN廃棄物管理市場が直面する課題とは?

ASEAN 廃棄物管理市場が直面している課題は、a) インフラの不足、限られた財源、適切な廃棄物管理の実践に関する認識や教育の低さ b) 複雑な規制環境、廃棄物管理に対する一般市民の態度や行動の変化である。

ASEANの廃棄物管理市場はどのようにセグメント化されているか?

ASEAN 廃棄物管理市場は、a) 廃棄物のタイプ別に区分される:産業廃棄物、都市固形廃棄物、E-waste b) 廃棄方法:収集および埋立

最終更新日:

胃がん治療産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年の胃癌治療市場シェア、規模、収益成長率の統計。胃癌治療の分析には、市場予測展望2029年と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。