ASEAN EV市場分析

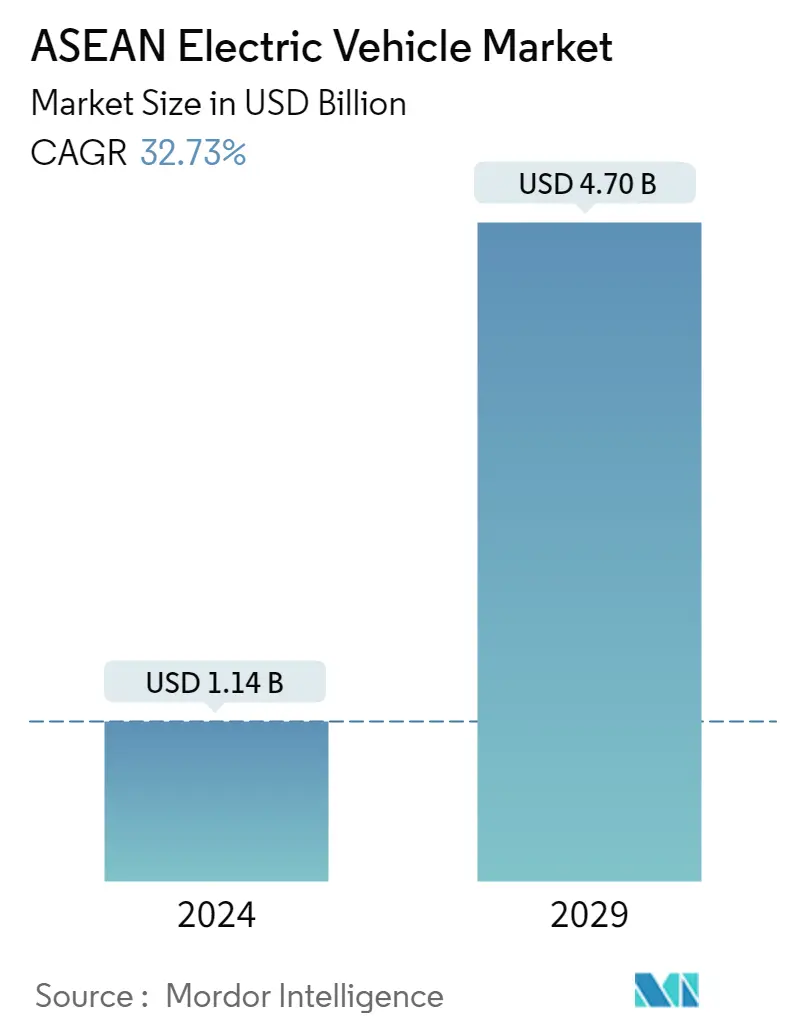

ASEANの電気自動車市場規模は2024年にUSD 1.14 billionと推定され、2029年にはUSD 4.70 billionに達し、予測期間中(2024~2029)に32.73%の年平均成長率で成長すると予測される。

新型コロナウイルス感染症(COVID-19)のパンデミックの影響で、2020年上半期には製造活動が数か月間停止した。また、2021年にはサプライチェーンの混乱とチップ不足が調査対象市場の成長に打撃を与えた。しかし、自動車業界は現在、損失から回復しており、全国の消費者からの需要の高まりに応える高品質の製品を導入する道を切り開いています。自動車業界は 2021 年に生産量が大幅に増加し、全国的に電気自動車の需要が増加する可能性があります。

電気自動車の成長を支援する政府の政策と電気自動車の充電インフラを拡大する計画は、予測期間中も引き続き主要な市場推進力となると予想されます。 ASEAN地域のいくつかの政府は、今後数年間で新車販売の一定部分を電動化する計画を発表した。

政府は、電気自動車の充電インフラの拡大を促進する上で重要な役割を果たしています。 ASEAN 各国政府がさらなる車両の電動化を推進する中、総所有コストを削減するか、顧客にとって電気自動車の運転をより便利にするような使用および購入のインセンティブが必要です。フィリピンには電気自動車や充電インフラの購入に対するインセンティブがほとんどありませんが、世界のニッケルとコバルト埋蔵量のそれぞれ5%と4%を保有しており、EV用バッテリー生産のバリューチェーンにもっと積極的に参加できる大きな潜在力を持っています。

インドネシアではEVの人気が高まっているが、これはGrabのような配車サービス会社のおかげで、同社は車両充電インフラを拡大するために地元の電力供給会社PLNとの協力を発表した。トランスジャカルタなどの公共交通機関は、今後数年間で電気バスの保有台数を1万台に増やしたいと考えている。このような事例は、地域全体の電気自動車市場の成長の兆候です。

ASEANのEV市場動向

市場を席巻するバッテリー電気自動車

電動モビリティは世界中で急速に成長しており、そのため貨物輸送会社も既存の車両を電気推進ベースの車両に転換している。

低燃費の電気自動車(EV)、自動運転車、車車間通信技術に対する消費者の嗜好の高まりが、予測期間中の市場成長を押し上げると予想される。

さらに、ASEAN諸国の規制機関は、燃料排出量の削減と交通安全の向上に関する厳しい規制を定めている。このため、ASEANの自動車業界全体が、増加する自動車車両へのEVセグメントの採用において同様の効果を経験している。

強固なインフラレイアウトと製造能力を持つ主要自動車メーカーは、歴史的にこの移行への道を開いてきた。

2040年までには、新車販売の54%近く、世界の自動車保有台数の33%が電気自動車になると予測されている。そのうち、50%以上がバッテリー式電気自動車になると予想されている。アセアン地域は、自動車フリート販売のホットスポットのひとつであり、同期間中に急成長が見込まれる。各国政府は、公害を最小限に抑えるため、電動モビリティの増加を支援している。さらに、電動モビリティの増加は、バッテリー電気自動車の販売を増加させる可能性が高い。

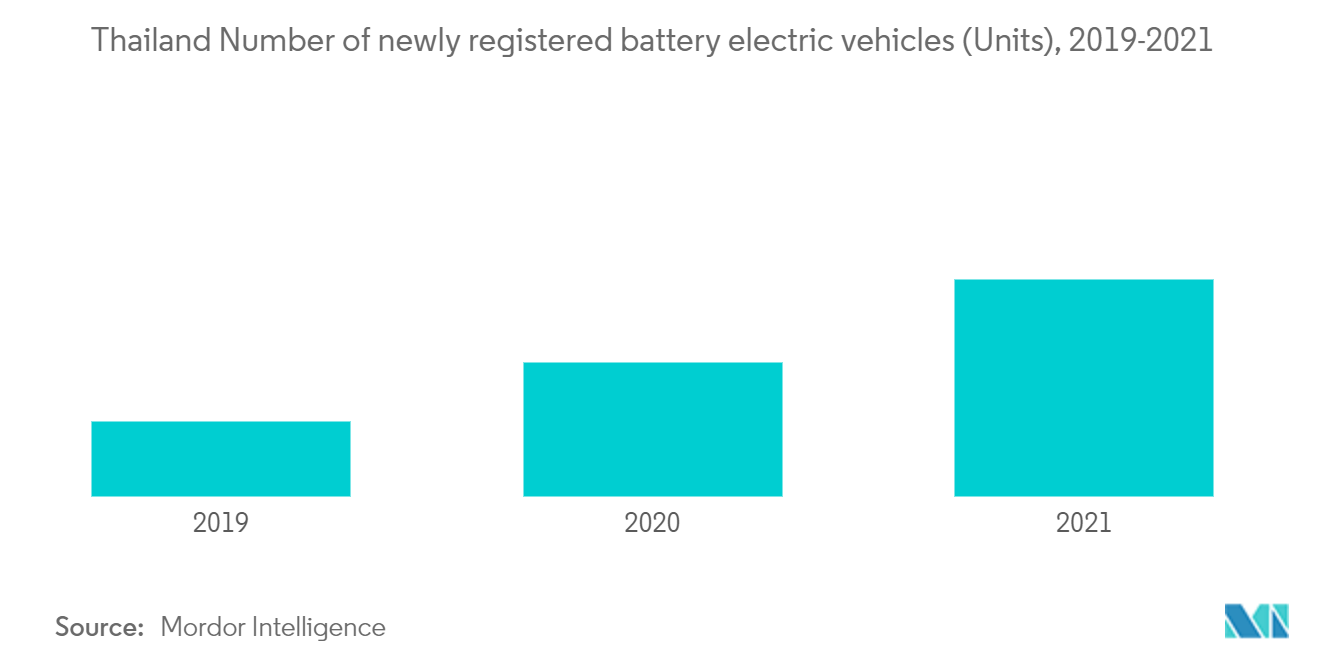

例えば、タイ政府は2022年3月、電気自動車への移行を加速させるための新たな政府インセンティブを採択した。この優遇措置は、2030年までに国内の自動車総生産台数の半分を電気自動車に転換するというタイ政府の計画の一環である。インドネシアは2025年までに新車の20%を電動化する計画だ。さらに同国は、2025年までに輸出総額の20%を電気自動車にすることを目指している。

前述の要因から、電気自動車製造への投資の増加と政府のEV支援政策が、予測期間中のASEAN電気自動車市場を牽引するとみられる。

シンガポールに期待される重要な役割

シンガポールはASEANにおけるEV充電インフラの最先端を走っており、1,800カ所以上の公共充電ポイントが利用可能だ。シンガポール政府は、2030年末までにさらに6万カ所の充電ポイントを設置する計画だ。

シンガポール政府は、消費者のEV普及を促進するため、2021年から2025年の間に2,200万米ドルの新たな目標を設定した。これは、充電インフラを強化するために、個人所有地での充電器の数を増やすものである。これと並行して、シンガポールはEV産業の重要な研究開発ホットスポットとしての地位を確立した。これは、シンガポールに強力なEVエコシステムを構築するため、複数の多国籍企業や新興企業の投資プロジェクトを促進することで実現した。

シンガポール政府は、公害を最小限に抑えるため、電動モビリティの増加を支援している。さらに、電動モビリティの増加により、電気自動車の販売台数も増加すると予想される。例えば、シンガポールは2040年までに内燃機関を段階的に廃止し、よりクリーンなエネルギー自動車に置き換えることを計画している。新たに設立された国家電気自動車センター(NEVC)は、2040年までに自動車をグリーンエネルギーで走行させるというシンガポールの目標に基づき、EVの普及を促進するキャンペーンを指揮している。これにより、シンガポールはEV関連の新技術を安全かつ革新的に開発することができる。

ASEAN EV産業の概要

様々な電気自動車ライドヘイリング新興企業や自動車メーカーの参入により、ASEAN電気自動車市場は、新興企業やICE車OEMを含む複数の活発なプレーヤーによって支配されている。市場の主要プレーヤーには、現代自動車、テスラ社、BMWグループ、MGモーターズ、三菱自動車などがある。地方政府は電気自動車の現地生産を拡大する準備を進めており、さまざまな自動車会社やライドヘイリング会社が市場の他のプレーヤーと戦略的提携を結んでいる。例えば、。

- 2022年9月、BYDはタイ初の電気自動車製造工場を発表した。同社は2024年に生産を開始し、年間約15万台の電気自動車を生産する予定である。

- 2022年3月、現代自動車グループはインドネシアで初の現地組立電気自動車を生産する新工場を立ち上げた。この構想は、インドネシアで完全なEVサプライチェーンを開発するというジョコ・ウィドド大統領の目標の一環である。

- 2022年3月、三菱自動車工業はPT Pos Indonesia、PT Haleyora Power、Go-Jek、DHL Supply Chain Indonesiaの4社と覚書を交わした。このプロジェクトは、電気商用車の利用に関するパイロット研究を実施することを目的としている。

- 2021年、アジア開発銀行とエネルギー・アブソリュートは、タイの全国的な電気自動車充電インフラに融資するため、4,800万米ドルのグリーンローン契約に調印した。

- 2020年、タイ政府はさまざまな国家機関を通じてEVを推進する新たなロードマップを発表した。2025年までに約25万台のEV(うち電気バスが3,000台、電気バイクが53,000台)を製造するという積極的な目標を掲げている。

ASEANのEV市場リーダー

-

Hyundai Motor Company

-

Tesla Inc.

-

Mitsubishi Motor Corporation

-

MG Motor

-

BMW AG

- *免責事項:主要選手の並び順不同

ASEAN EV市場ニュース

- 2022年7月:BYDはシンガポールでSUVのATTO 3を発売。ATTO 3は150kWの基本モーターを搭載し、0-100km/h加速は7.3秒。1回の充電での航続距離は480km。

- 2022年3月:ボルボがタイで電気自動車C40を発売。中国工場から輸入され、価格は275万バーツ。

- 2022年1月:トヨタは2022年末までにタイとシンガポールで電気自動車SUV BZX4の導入を計画。

- 2021年12月BMWグループ・アジアは、初の電気自動車BMW iXと新型BMW iX3をシンガポールで発売した。

ASEANのEV産業セグメント

電気自動車は、内燃エンジンの代わりに電気モーターを動力源とする。電気自動車は、電気モーターに電力を供給するために大型のトラクション・バッテリー・パックを使用し、充電設備に接続する必要がある。電気自動車は、鉛蓄電池、ニッケル水素電池、リチウムイオン電池などの電池を使用する。リチウムイオンバッテリーはエネルギー保持力に優れているため、電気自動車によく使われている。

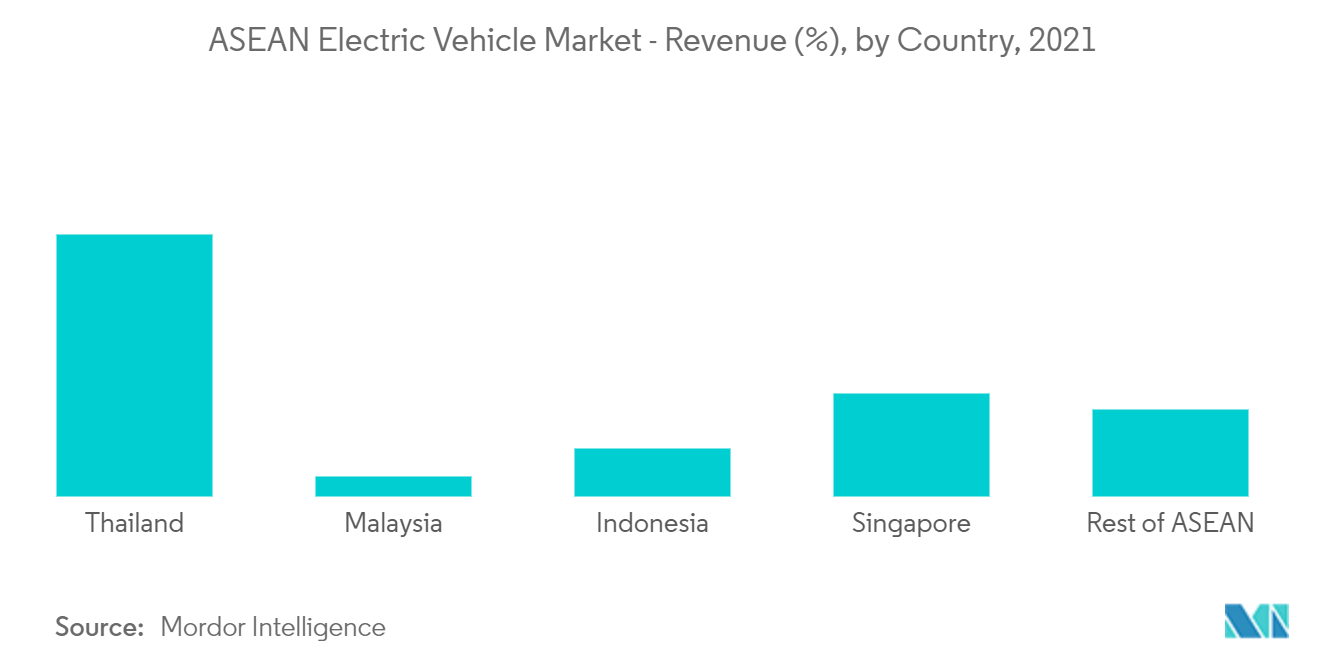

ASEANの電気自動車市場は、車両タイプ、ドライブトレイン技術タイプ、国別に区分される。車両タイプに基づくと、市場は乗用車と商用車に区分される。ドライブトレイン技術に基づくと、市場はバッテリー、プラグインハイブリッド、燃料電池電気自動車に区分される。国別では、タイ、マレーシア、インドネシア、シンガポール、その他のASEANに区分される。各セグメントについて、市場規模および予測は金額(百万米ドル)に基づいて算出されている。

| 乗用車 |

| 商用車 |

| バッテリー電気自動車 |

| プラグインハイブリッド電気自動車 |

| 燃料電池電気自動車 |

| タイ |

| マレーシア |

| インドネシア |

| シンガポール |

| ASEANの残りの地域 |

| 車種別 | 乗用車 |

| 商用車 | |

| ドライブトレインテクノロジーのタイプ別 | バッテリー電気自動車 |

| プラグインハイブリッド電気自動車 | |

| 燃料電池電気自動車 | |

| 国別 | タイ |

| マレーシア | |

| インドネシア | |

| シンガポール | |

| ASEANの残りの地域 |

ASEAN EV市場調査FAQ

ASEANの電気自動車市場はどのくらいの規模ですか?

ASEANの電気自動車市場規模は、2024年に11億4,000万米ドルに達し、32.73%のCAGRで成長し、2029年までに47億米ドルに達すると予想されています。

現在のASEAN電気自動車市場規模はどれくらいですか?

2024 年の ASEAN 電気自動車市場規模は 11 億 4,000 万ドルに達すると予想されています。

ASEAN電気自動車市場の主要プレーヤーは誰ですか?

Hyundai Motor Company、Tesla Inc.、Mitsubishi Motor Corporation、MG Motor、BMW AGは、ASEAN電気自動車市場で事業を展開している主要企業です。

このASEAN電気自動車市場は何年を対象とし、2023年の市場規模はどれくらいでしょうか?

2023 年の ASEAN 電気自動車市場規模は 8 億 6,000 万米ドルと推定されています。このレポートは、2019年、2020年、2021年、2022年、2023年のASEAN電気自動車市場の過去の市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のASEAN電気自動車市場の規模も予測します。

最終更新日:

ASEAN EV産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の ASEAN EV 市場シェア、規模、収益成長率の統計。 ASEAN EV 分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。