ASEAN商用車市場規模・シェア

モルドールインテリジェンスによるASEAN商用車市場分析

ASEAN商用車市場は2025年に471億3千万米ドルと評価され、2030年には628億7千万米ドルに達すると予測されており、年平均成長率5.93%を反映しています。インフラ投資の急増、国境を越えた貿易のデジタル化の急速な進展、車両電化の加速により、この地域は重要な生産・消費拠点として位置づけられています。地域の税関制度の統一により国境通過時間が短縮される一方、Eコマースプラットフォームがラストワンマイル配送パターンを再構成し、機敏な軽量車への需要を高めています。同時に、加盟国はユーロVI基準に沿って排出規制を強化し、動力系統のアップグレードの加速を促しています。中国系OEMは現地化を深化させ、コスト優位性と関税フリーのASEAN域内貿易を活用して、長年定着してきた日本ブランドの優位性を浸食しています。

主要レポート要点

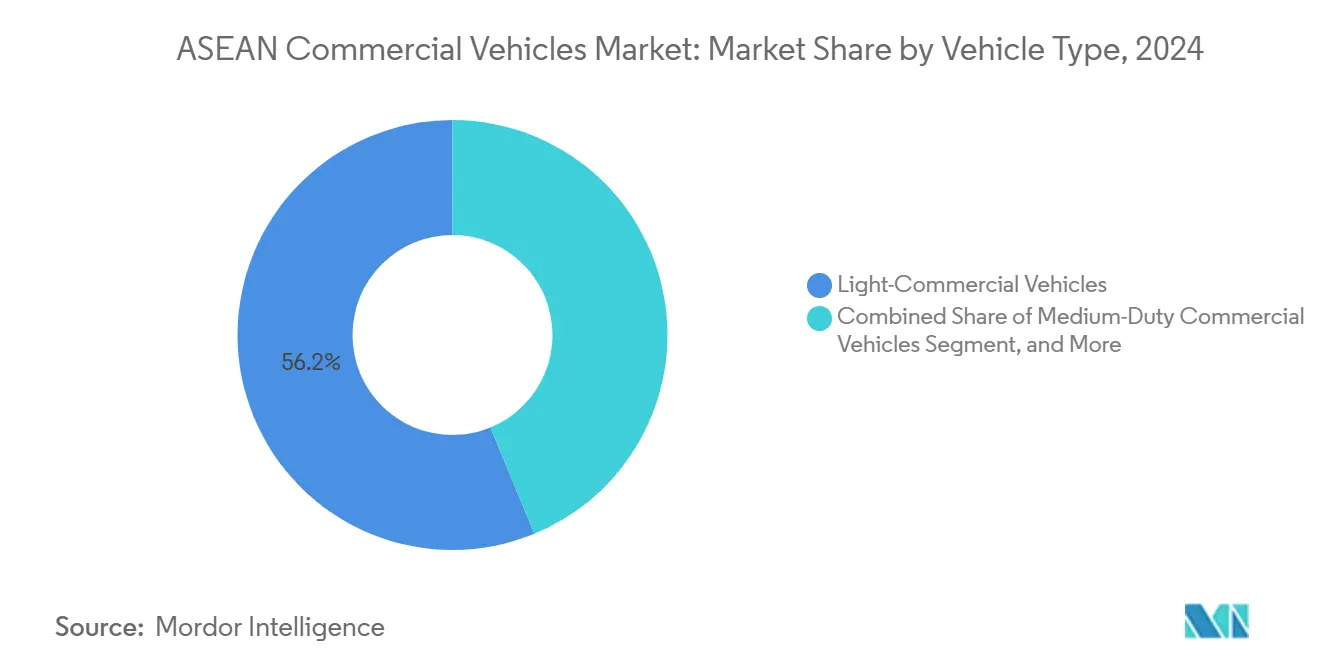

- 車両タイプ別では、軽商用車が2024年のASEAN商用車市場シェアの56.25%を占め、大型トラックは中程度の単桁CAGR成長率に留まっています

- 推進力別では、内燃機関モデルが2024年のASEAN商用車市場規模の94.26%のシェアを保持しており、バッテリー電気自動車は2030年まで年平均成長率10.23%で拡大すると予測されています

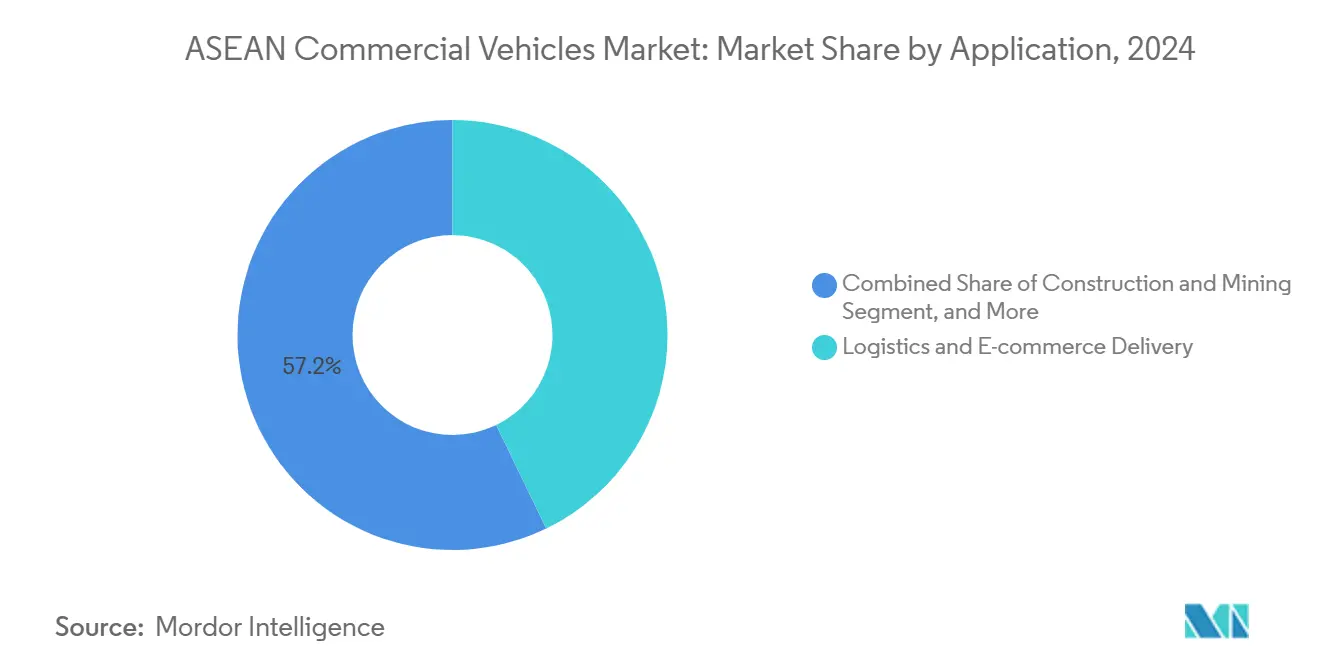

- 用途別では、物流・Eコマースが2024年のASEAN商用車市場規模の42.28%のシェアを獲得しており、公共交通機関は2030年まで年平均成長率9.37%が見込まれています

- 車体構成別では、リジッドトラック・バンが2024年のASEAN商用車市場規模の45.56%を占めており、冷凍車体は年平均成長率10.24%で上昇する予定です

- 地域別では、タイが2024年に収益シェアの38.24%を占めており、シンガポールは2030年まで年平均成長率10.26%で成長すると予測されています

ASEAN商用車市場のトレンド・インサイト

推進要因インパクト分析

| 推進要因 | CAGR予測への影響(約%) | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| Eコマースブーム・ラストワンマイル物流 | +1.2% | タイ、インドネシア、ベトナム | 短期(2年以下) |

| インフラ大型プロジェクトパイプライン | +0.9% | タイ、インドネシア、マレーシア、ベトナム | 中期(2〜4年) |

| ASEAN域内貿易成長 | +0.8% | 地域全域 | 中期(2〜4年) |

| 中国系EV商用車OEMによる現地化 | +0.7% | タイ、インドネシア、マレーシア | 短期(2年以下) |

| コールドチェーン需要急増 | +0.5% | ベトナム、タイ、インドネシア | 長期(4年以上) |

| カーボンクレジット・グリーンフリート義務化 | +0.4% | シンガポール、タイ、マレーシア | 長期(4年以上) |

| 情報源: Mordor Intelligence | |||

Eコマースブーム・ラストワンマイル物流

爆発的なオンライン小売成長により出荷プロファイルが書き換えられ、フリート運営者は混雑した都市中心部を縫って走行できるコンパクトバン、ピックアップ、二輪貨物運搬車を選好するようになりました。タイの宅配ネットワークは2024年にサービス拠点を2倍に拡大し、運営者がフルフィルメント時間短縮への緊急性を浮き彫りにしました。モジュール式貨物スペースを備えた専用電気軽トラックが注目を集めており、特にディーゼル車へのアクセス制限がある地域で人気があります。配車プラットフォームと地元組立業者の提携により、アイドル時間を短縮し資産寿命を延ばすバッテリー交換式オートバイが1,000米ドル未満で実現しました。ソーシャルコマースプラットフォームが生鮮食品スループットを高めるにつれて、需要は温度制御マイクロ配送ユニットにも傾いています。これらの変化は総合的に軽商用プラットフォームの調達を拡大し、マルチドロップルーティングを最適化できるテレマティクス供給業者に機会をもたらしています。

インフラ大型プロジェクトパイプライン

タイ、インドネシア、マレーシア、ベトナムにおいて、2035年まで道路・橋梁関連で43兆米ドル以上の支出が予定されており、これはアジア太平洋地域の交通関連配分の63%に相当します[1]"Meeting Asia's Infrastructure Needs,", Asian Development Bank, adb.org。高速道路のアップグレードと採石場の拡張により、ダンプトラック、コンクリートミキサー車、重量級鉱業運搬車への即座の需要が高まります。レムチャバンやクランを中心とした港湾中心の物流回廊の出現も、コンテナトラクターを押し上げています。プロジェクト承認が安定した基盤を創出する一方、土地取得や財政制約に関連する遅延により四半期ごとの需要変動が生じ、OEMはモジュール式車体プログラムと柔軟なシフトパターンを追求することが求められています。フリート所有者が取得コストよりも稼働時間を優先する中、駆動系耐久性ソリューションおよび現場メンテナンスサービスの供給業者が恩恵を受けています。

ASEAN域内貿易成長

ASEANカスタムトランジットシステムは現在、複数の国境を通過する車両に対して単一の電子申告を認識し、書類作業を削減し滞留時間を短縮しています[2]"ASEAN Customs Transit System Overview,", Singapore Customs, customs.gov.sg。したがって、国境を越えるフリートには、様々な国家規則に準拠するためのジオフェンシング、セキュリティロック、コールドチェーン認証を装備したトラクターが必要になります。タイとインドネシアの製造拠点は、関税ゼロのASEAN自由貿易地域規定を活用してブロック全域にセミノックダウンキットを輸出し、企業内物流需要を刺激しています。経済統合により貨物フローは増加する一方、ジョホールやポイペト国境での残存ボトルネックは、デジタル待機列管理と調和された軸荷重規則の必要性を明らかにしています。

中国系EV商用車OEMによる現地化

過去2年間で、BYDやフォトンが率いる中国系参入企業は、タイとインドネシアの組立工場に14億米ドル以上を投入しました。現地生産により輸入関税を回避し、地域全体の関税免除の恩恵を受け、グリーンフリートインセンティブの対象となります。BYDだけで2024年にラヨーン工場(4億8,600万米ドル投資)を開設後、タイのバッテリー電気商用車販売の3分の1以上を獲得しました。高エネルギー密度バッテリーラインが地域サプライチェーンの成熟度を加速し、パックコストを押し下げ、既存の日本ブランドに電化ロードマップの迅速化を強いています。中国の現地化は、新しい熱管理・インホイールモーター技術へのアクセスを得る地元第2次供給業者の育成にもつながっています。

コールドチェーン需要急増

一人当たり所得の増加とデジタル食料品導入により、温度制御輸送の必要性が高まっています。ベトナムの冷蔵倉庫スループットギャップ1,760万トンが、密集地区を移動できる小型冷凍バンへの需要を牽引しています。特にmRNAワクチンや生物製剤に関する医薬品流通義務により、遠隔温度記録機能を備えたATP認証車体への需要がさらに促進されています。地元のコンバージョン業者は断熱パネル供給業者やHVAC専門業者と提携してリードタイムを短縮し、より厳格な食品安全規則に対応しています。工場出荷時にチラーユニットを統合するOEMは、フリート管理者が保証調整と単一窓口サービスを優先する中で優位性を獲得しています。

制約要因インパクト分析

| 制約要因 | CAGR予測への影響(約%) | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| より厳格なユーロVI相当基準 | -0.8% | タイ、インドネシア、マレーシア、フィリピン | 中期(2〜4年) |

| EV商用車充電・TCO障壁 | -0.6% | インドネシア、フィリピン | 短期(2年以下) |

| 高度動力系アフターセールスの分散化 | -0.4% | 地域全域 | 中期(2〜4年) |

| フリート更新のためのSME与信引き締め | -0.5% | タイ、マレーシア、インドネシア | 短期(2年以下) |

| 情報源: Mordor Intelligence | |||

より厳格なユーロVI相当基準

タイは2024年1月にユーロ5ディーゼル仕様を施行し、2030年までにユーロVI準拠を示唆しており、カンボジアとフィリピンもこの動きに追随しています[3]"South-East Asia Euro VI Roadmap,", Climate and Clean Air Coalition, ccacoalition.org。環境面での利益は明確ですが、アップグレードによりエンジンと排気後処理コストが15〜20%上昇し、少量組立業者のマージンを圧迫します。加盟国間のディーゼル硫黄含有量の格差により調整作業が複雑化し、型式認定サイクルが長期化しています。選択還元触媒ポートフォリオを持つOEMは量的利益を得る立場にありますが、資本支出要求がバランスシート容量を上回るため、小規模事業者は撤退リスクに直面しています。

EV商用車充電・TCO障壁

3桁成長にもかかわらず、インドネシアは2024年にバッテリー電気自動車普及率が5%未満に留まり、都市部拡大に対して急速充電インフラ密度が遅れています。タイは2024年中期までに公共充電器を600台未満しか追加せず、小規模貨物運営者を躊躇させる航続距離不安を生じさせています。バッテリーパックは依然として車両コストの35%以上を占め、通常の3年リース期間を超えてペイバック期間が延長されています。いすゞと三菱が推進するパイロットバッテリー交換スキームは都市配送ルートを対象としていますが、土地リースと基準調和の障壁に直面しています。バンドル型金融・サービスとしてのエネルギー契約なしには、大規模電気トラック導入は理想にとどまります。

セグメント分析

車両タイプ別:電化の中での軽商用車の優位性

軽商用車は2024年にASEAN商用車市場シェアの56.25%を保持し、宅配便配送の勢いと重量級ディーゼル車への市町村規制により押し上げられました。セグメント収益は2030年まで年率6.78%で複合成長し、ASEAN商用車市場全体を上回ると予測されています。中国系挑戦者は従来製品を20%下回るバッテリー電気ピックアップを導入し、日本系既存企業はマイルドハイブリッドアップグレードで対抗しています。バンコクとホーチミン市周辺で都市統合センターが拡散し、工場取付棚とテレマティクスバンドルを装備したパネルバンへの需要を触媒しています。

中型車コホートは建設物流と廃棄物管理ニッチにサービスを提供し、改良されたトルクカーブと自動変速機に依存して混雑を乗り切ります。重量級トラクターはASEAN域内貨物回廊にとって不可欠なままですが、本土ルートで鉄道パイプラインが牽引力を得るにつれて成長は鈍化します。したがって、軽量複合材料と空力性能向上を探求するシャーシメーカーは、資本に対する迅速なリターンを求める燃費重視フリートで競争優位性を確保します。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

推進力別:ICE優位性が電気による破壊に直面

内燃機関は2024年のASEAN商用車市場規模の94.26%を占めますが、政策インセンティブがフリート経済性を傾けるにつれてそのシェアは侵食されています。低いベースから始まったバッテリー電気モデルは、2030年まで年平均成長率10.23%を記録し、ASEAN商用車市場内での貢献度を倍増させると予想されています。タイのEV3.5スキームは、OEMの陸揚げコストを削減する物品税免除を付与し、モデルライン追加を加速しています。インドネシアの2030年までに電気自動車60万台という意欲的な目標は、ニッケル豊富な国内バッテリー供給に結び付いたベンダーファイナンスパッケージを刺激しています。

プラグインハイブリッドは、関税優遇措置が低炭素でありながら航続距離延長ソリューションを支持する場合の橋渡し役を担います。燃料電池プロトタイプは主にマレーシアとシンガポール間の国境越え輸送パイロットで表面化し、港湾当局と共同開発された短距離水素回廊を活用しています。ICE保持者にとって、ユーロVIハードウェアと合成ディーゼル互換性は、顧客が将来の転売価値と短期資本支出を比較検討する中での販売ポイントとなります。

用途別:物流リーダーシップが市場発展を牽引

物流・Eコマースは2024年にASEAN商用車市場規模の42.28%を生成し、最大の需要プールであり続けています。ルート計画ソフトウェア統合、積載率期待の上昇、配送時間保証により、運営者は接続された軽バンとマイクロトラックに向かっています。公共交通機関フリートは、ジャカルタ、マニラ、クアラルンプールがネットゼロロードマップに沿った電気バス入札を拡大する中で、年平均成長率9.37%で拡大すると予測されています。建設・鉱業は、特にバッテリー価値連鎖に結び付いた石灰石・ニッケル抽出ゾーンで、安定した重量級需要を下支えしています。

農業機械化は収穫サイクル中に中型車需要の散発的急増を促進し、市町村公益事業は都市大気質基準を満たすためCNG塵芥車を支持しています。コールドチェーンは医薬品と生鮮食品にわたって出現し、高度断熱複合材を備えた冷凍装置付き車体を採用しています。その後のアフターマーケット機会は、テレマティクス改造と戸別保証プログラムで発生します。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

車体構成別:リジッドトラックが専門化成長をリード

リジッドトラック・バンは2024年にASEAN商用車市場規模の45.56%を獲得し、汎用性とより簡単なライセンスで支持されています。製造業者は、大容量Eコマース小包と冷凍キットに対応するためホイールベース製品を拡大しています。年平均成長率10.24%で成長する冷凍セグメントは、ベトナムメコンデルタからの大量ワクチン流通と温度敏感海産物輸出の恩恵を受けています。トラクター・トレーラー組み合わせはASEANカスタムトランジットデジタル化から段階的追い風を得ますが、国境を越えるフリート計画を複雑化する軸荷重調和遅延に直面しています。

ダンプ・投棄構成はインフラ大型プロジェクトに供給され、合金車体ユニットはより高いペイロードを運ぶために自重を400kg削減しています。インドネシアの市バス向け免税バッテリー輸入により支えられ、州間観光再開に伴いバス・コーチ生産が回復しています。クイック交換バッテリーデッキと低床シャーシに投資する製造業者は、ユニバーサルデザイン準拠を求める交通機関の間で先行者地位を確保します。

地域分析

タイは2024年にASEAN商用車市場シェアの38.24%を占め、年間180万台の車両生産と密集したサプライヤークラスターにより維持されています。政府のEV3.5インセンティブパッケージは、BYDやフォトンなどの中国系OEMを14億米ドルの現地組立投資に引き寄せる物品税リベートを付与し、国の電化エコシステムを深化させています。しかし、金利上昇と11ヶ月の販売下落により販売店は在庫増加を抱え、割引マージンに圧力をかけています。2024年1月からの義務的ユーロ5ディーゼルは規制遵守コストを追加しますが、タイをASEAN商用車市場全体の規制ベンチマークとして位置づけています。

インドネシアは、2023年の生産が215,362台に15.8%減少したにもかかわらず、ASEAN商用車市場におけるボリューム機会を代表しています。有料道路拡張と2024年までに41,000台のeバス配備目標は、重量級・公共交通シャーシの長期需要を強化しています。フリート所有者は列島の道路条件に耐える頑丈な駆動系を支持しますが、ニッケル豊富なバッテリーサプライチェーンが鉱業物流に結び付いたパイロット電気トラック注文を促しています。小規模ながらシンガポールは、2025年に発効するディーゼル登録禁止により大規模フリート電化を促進し、2030年まで最速の年平均成長率10.26%を示しています。高い購買力と信頼性のあるグリッド容量により、都市国家はオーバーザエア・ソフトウェアと自律配送パイロットの実証場となっています。

ベトナムの2025年第1四半期軽自動車販売は24%跳躍し、チェリーや吉利などの新規参入企業が国内商用シャーシ生産を押し上げるCKD工場を委託しました。政府の産業政策はVinFastの電気トラック進出を支援し、2030年までに628億7千万米ドルに上昇する予定のASEAN商用車市場規模のより大きなスライスを獲得するよう国を位置づけています。マレーシアはタイとシンガポール間の貿易回廊の利点を享受していますが、2025年2月からのクランバレー高速道路のピーク時間禁止により、需要はより小型のリジッドトラックにリダイレクトされています。フィリピンは免税EV輸入とタックスホリデーを活用して組立プロジェクトを誘致し、カンボジアの新しいトヨタ通商ピックアップラインは、より小さな経済全体で萌芽的現地化が広がることを示しています。

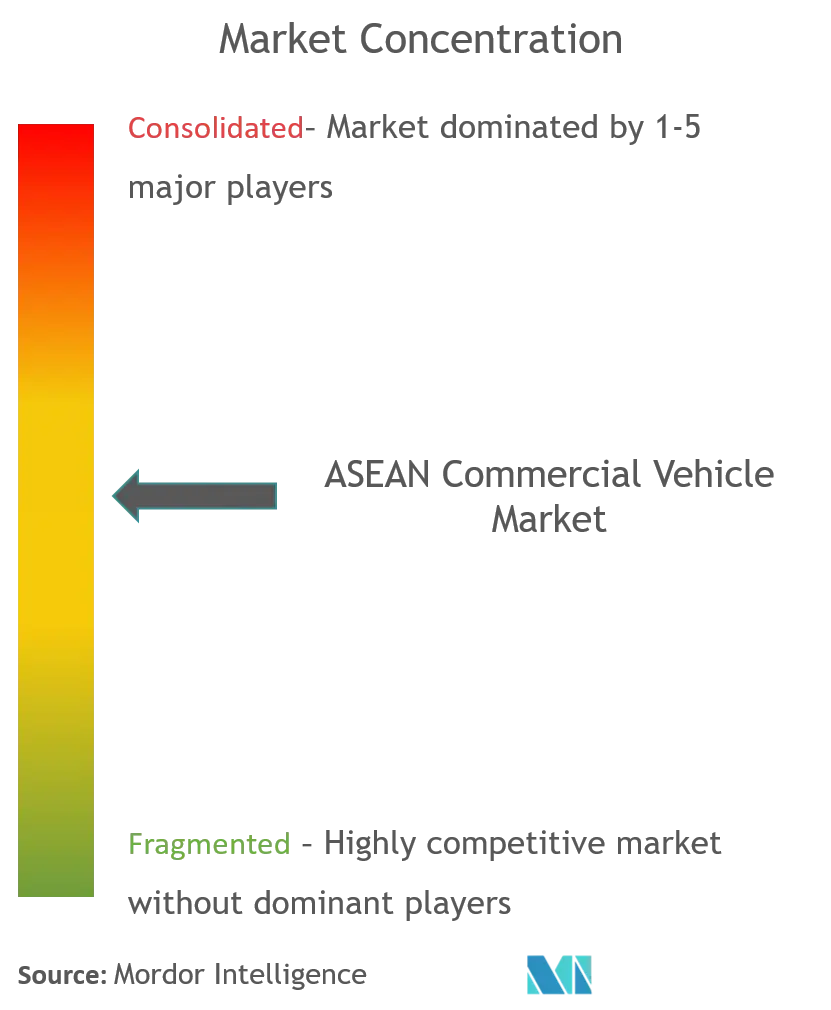

競争環境

ASEAN商用車市場は適度に集中しています。日本の既存企業いすゞとトヨタは長年組立ネットワークを支配してきましたが、バッテリー補助金の膨張と関税免除により、現在その価格決定力が侵食されています。トヨタはタイで2024年に26.2%の販売低下を報告し[4]"2024 Sales Performance Release,", Toyota Motor Thailand, toyota.co.th、いすゞのピックアップ配送は2024年4月に前年同期比21%減少し、レガシーポートフォリオへの圧力を浮き彫りにしています。勢いを取り戻すため、トヨタとダイムラーは日野と三菱ふそうの事業を2026年上場予定の単一持株会社に統合し、ゼロエミッショントラック向けR&Dをプールしています。

中国系挑戦者はコスト効率的なバッテリーと現地工場を展開して地位を奪取し、BYDは4億8,600万米ドルをラヨーン施設に投資し、すでにタイの電気トラックセグメントの3分の1以上を確保しています。フォトンは2024年11月にタイで海外車両100万台目を記録し、積極的な保証プログラムとフリートファイナンス提供を下支えする規模を示唆しています。これらの参入企業はASEAN自由貿易地域特権を利用して国境を越えてキットをルーティングし、リードタイムを短縮し、既存企業の優位性を薄めるローカライゼーション率を向上させています。彼らの上昇は軽商用セグメントで価格圧迫を促進しますが、同時に広範なASEAN商用車市場全体で技術普及を加速しています。

欧州企業ダイムラートラック、ボルボ、スカニアは高マージンの重量級トラクターとマレーシア・シンガポール間を結ぶパイロット水素回廊に集中しています。ダイムラートラックのトヨタとの提携も、自律運転センサーとバッテリーセルの購買力強化を目的としています。インド系OEMアショックレイランドとタタモーターズは、タイの契約製造と新興バッテリー交換パートナーシップを組み合わせてSMEフリートの航続距離不安を緩和し、ホワイトスペースニッチを追求しています。流通レベルでは、販売店はオーバーザエア・ソフトウェアアップデートが標準となる中で、アフターマーケットシェアを守るためモバイルサービスユニットと予知保全プラットフォームを拡大しています。フィンテックリーシングスタートアップは使用ベース保険とカーボンクレジット収益化をバンドルし、ASEAN商用車市場への参加を熱望する小規模運送業者の参入障壁を下げながら競争チャーンを高めています。

ASEAN商用車業界リーダー

-

いすゞ自動車株式会社

-

トヨタ自動車株式会社

-

UDトラックス

-

フォードモーターカンパニー

-

ABボルボ

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年6月:ダイムラートラックとトヨタが、2026年東京上場を目標とする持株会社内での三菱ふそうと日野の統合を完了。

- 2024年10月:アショックレイランドが年産5,000台の中・重型電気トラックラインをホスールで開設。

- 2024年8月:いすゞと三菱がグローバルサウス未来志向共創プロジェクト下でタイにおけるバッテリー交換パイロットを開始。

- 2024年7月:BYDが4億8,600万米ドル投資でタイのラヨーン県に東南アジア初の工場を開設。

ASEAN商用車市場レポート範囲

商用車は乗客ではなく商品や材料の輸送を許可された車両です。軽・中型商用車は比較的軽い商品の輸送に使用されます。

ASEAN商用車市場は車両タイプ、推進力、国別にセグメント化されています。車両タイプ別では、市場は軽商用車、中型商用車、重型商用車にセグメント化されています。推進力別では、市場は内燃機関、バッテリー電気自動車、プラグインハイブリッド電気自動車、燃料電池電気自動車にセグメント化されています。国別では、市場はインドネシア、タイ、ベトナム、シンガポール、マレーシア、フィリピン、その他ASEAN諸国にセグメント化されています。レポートは上記すべてのセグメントについて価値(USD)および数量(台数)での市場規模と予測を提供します。

| 軽商用車 |

| 中型商用車 |

| 重型商用車 |

| 内燃機関 |

| バッテリー電気自動車 |

| プラグインハイブリッド電気自動車 |

| 燃料電池電気自動車 |

| 物流・Eコマース配送 |

| 建設・鉱業 |

| 農業・林業 |

| 公共交通機関(バス・コーチ) |

| 公益・市町村サービス |

| リジッドトラック・バン |

| トラクター・トレーラー |

| バス・コーチ |

| ダンプ・投棄 |

| 冷凍 |

| インドネシア |

| タイ |

| ベトナム |

| マレーシア |

| フィリピン |

| シンガポール |

| その他ASEAN諸国 |

| 車両タイプ別 | 軽商用車 |

| 中型商用車 | |

| 重型商用車 | |

| 推進力別 | 内燃機関 |

| バッテリー電気自動車 | |

| プラグインハイブリッド電気自動車 | |

| 燃料電池電気自動車 | |

| 用途・エンドユース別 | 物流・Eコマース配送 |

| 建設・鉱業 | |

| 農業・林業 | |

| 公共交通機関(バス・コーチ) | |

| 公益・市町村サービス | |

| 車体構成別(新規) | リジッドトラック・バン |

| トラクター・トレーラー | |

| バス・コーチ | |

| ダンプ・投棄 | |

| 冷凍 | |

| 国別 | インドネシア |

| タイ | |

| ベトナム | |

| マレーシア | |

| フィリピン | |

| シンガポール | |

| その他ASEAN諸国 |

レポートで回答される主要質問

ASEAN商用車市場の現在価値は?

市場は2025年に471億3千万米ドルと評価され、2030年には628億7千万米ドルに達すると予測されています。

ASEAN商用車市場で最大シェアを占めるセグメントは?

軽商用車がEコマースと都市配送需要に牽引され、2024年に56.25%のシェアでリードしています。

ASEANで電気商用車はどの程度の速さで成長していますか?

バッテリー電気モデルは2030年まで年平均成長率10.23%を記録し、最も急成長する推進力カテゴリーとなると予想されています。

より厳格な排出規制は市場にどのような影響を与えますか?

ユーロVI基準に準拠した規制は規制遵守コストを上昇させ、クリーン技術アップグレードに資金提供するのに苦労する小規模組立業者として潜在的に統合を促す可能性があります。

商用フリートの電化における主な課題は何ですか?

限定された充電インフラ、高い車両初期費用、分散化されたアフターセールスサポートが、政策インセンティブにもかかわらず普及を遅らせています。

最終更新日: