防護材料市場規模とシェア

モルドール・インテリジェンスによる防護材料市場分析

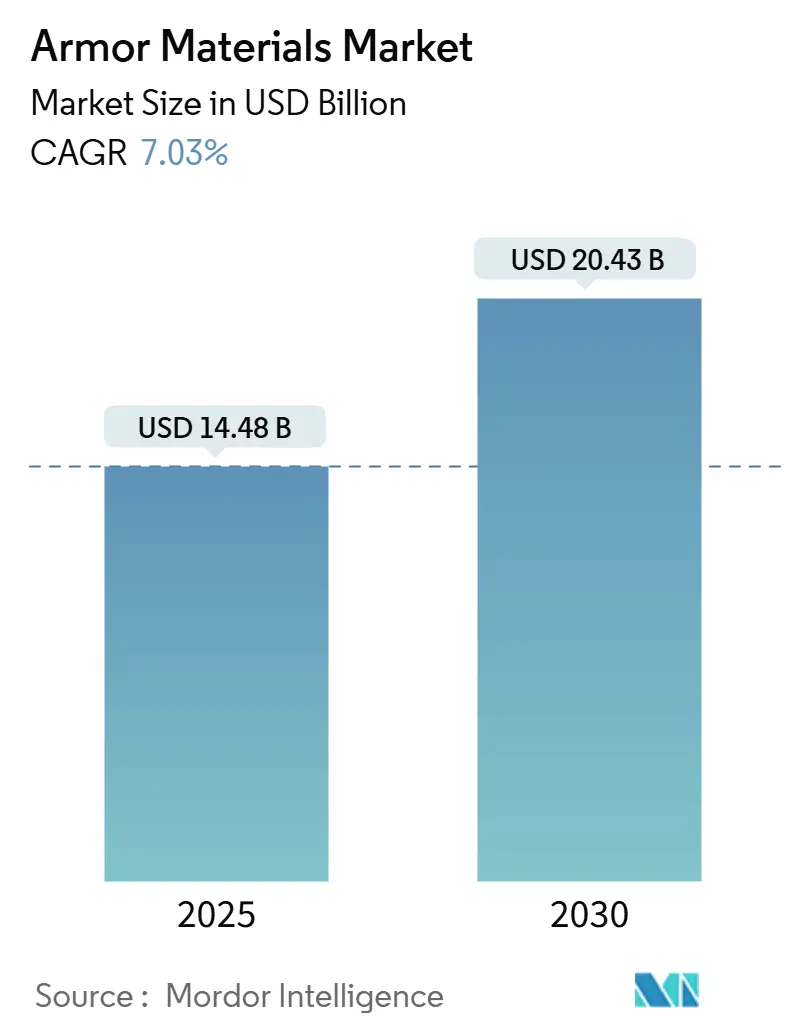

防護材料市場は2024年に144億8000万米ドルと評価され、2030年までに204億3000万米ドルに達すると予測されており、2025年から2030年にかけて年平均成長率7.03%で拡大している。現在の需要は、軍事、法執行機関、重要インフラ環境における脅威レベルの高まりと、セラミック、金属マトリックス複合材、超高分子量ポリエチレン(UHMWPE)の急速な進歩によって牽引されている。軽量ハイブリッドソリューションの採用加速、警察官向け防護装備への政府補助プログラム、海軍・宇宙プログラムの加速により、調達予算の増加が続いている。一方、チタンや炭化ホウ素などの戦略的鉱物の供給不安により、購入者は材料ポートフォリオの再設計と緊急在庫の構築を余儀なくされ、リサイクル業者や二次処理業者にニッチな機会を提供している。競争活動は中程度である。大手化学・先端材料会社が依然として優位を占めているが、ナノ強化セラミックを専門とするスタートアップ企業が、特に持続可能性の実績と循環経済サービスが重要な分野で支持を獲得している。

主要レポート要点

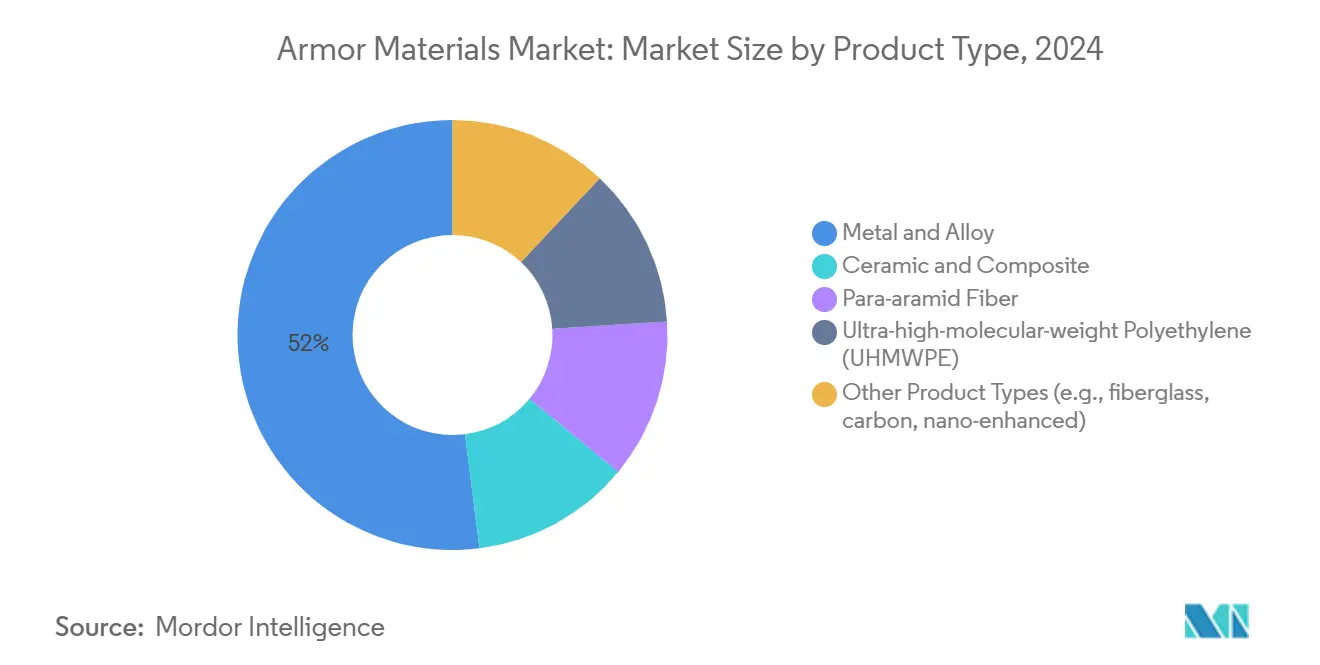

- 製品タイプ別では、金属・合金が2024年の売上シェア52%で首位を占め、一方でセラミック・複合材料は2030年まで年平均成長率7.22%で成長すると予測される。

- 用途別では、ボディアーマーが2024年の防護材料市場シェアの42%を占め、2030年まで年平均成長率7.17%で拡大する見込み。

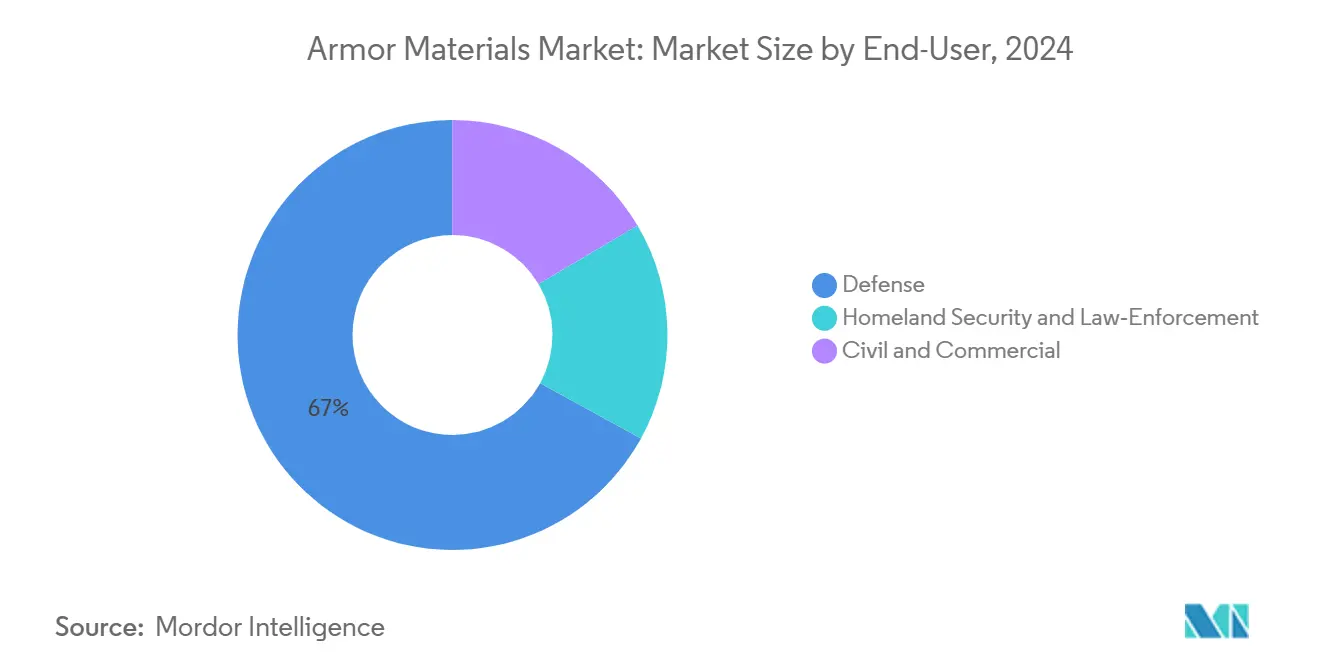

- エンドユーザー別では、防衛が2024年の防護材料市場規模の67%を占める。国土安全保障・法執行機関需要が2030年まで年平均成長率7.26%で最も急速に成長している。

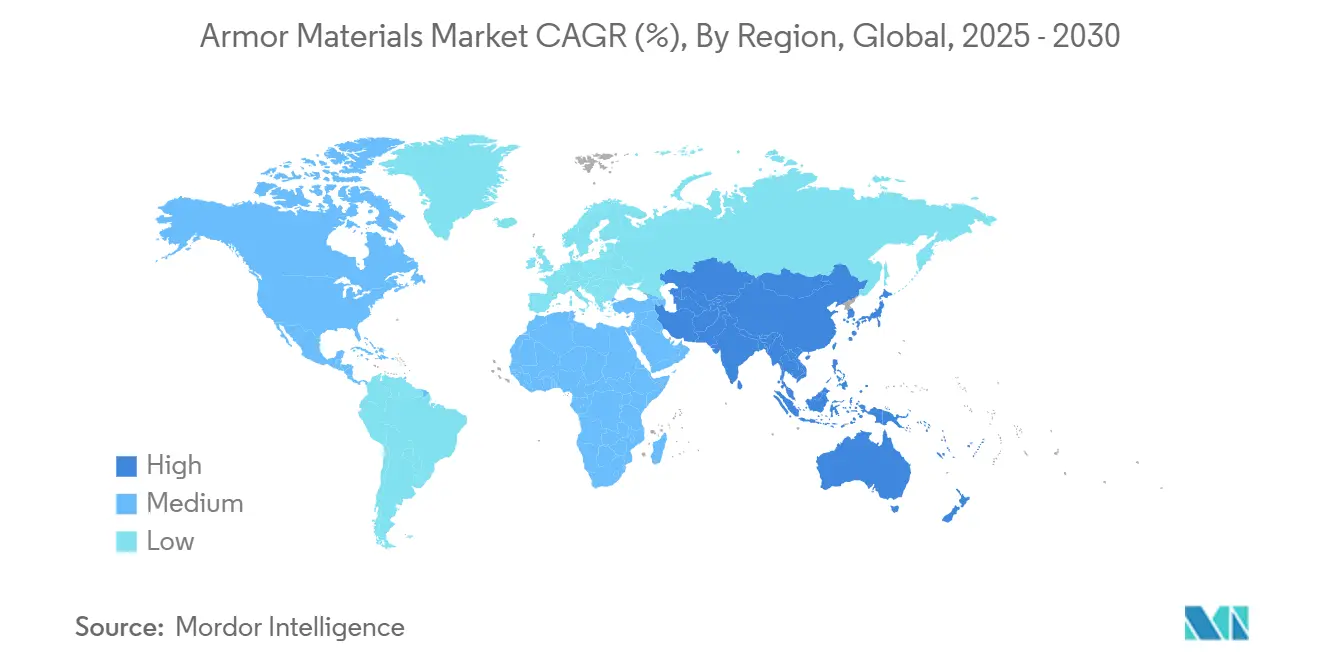

- 地域別では、北米が2024年売上の38%を占める一方、アジア太平洋地域が予測期間中に年平均成長率7.45%で最も急成長している地域である。

世界の防護材料市場トレンドと洞察

ドライバー影響分析

| ドライバー | 年平均成長率予測への(~)%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| ボディアーマーと先進兵器の開発 | +0.19% | 世界、北米・欧州に集中 | 中期(3~4年) |

| 国土安全保障懸念の高まり | +0.14% | 世界、特に北米、欧州、アジア太平洋 | 短期(2年以下) |

| 非対称戦争・IED脅威の増加により耐爆車両装甲需要が高まる | +0.23% | 中東、アフリカ、アジア太平洋、世界市場への波及 | 中期(3~4年) |

| 商用宇宙飛行・準宇宙観光の拡大により微小隕石遮蔽材料が必要 | +0.12% | 北米、欧州、中国・UAEでの新興関心 | 長期(5年以上) |

| 海軍艦隊の近代化加速により耐食装甲鋼材需要が拡大 | +0.17% | アジア太平洋、北米、欧州 | 中期(3~4年) |

| 情報源: Mordor Intelligence | |||

ボディアーマーと先進兵器の開発

エンジェル・アーマーの2024年Truth SNAPプレートシステムは、磁気カップリングがモジュール性を提供し、0.65ポンドという軽量プレートがオペレーターの機敏性を維持する方法を実証した。UHMWPE/炭素繊維強化プラスチック(CFRP)などのハイブリッド積層構造は、従来の積層材より28%低い背面変形を実現し、多材料スタックが低重量でレベルIV保護に匹敵することを証明している。フィールドテストでは、セラミック-UHMWPE ハイブリッドが複数弾命中に耐え、アルミニウム-炭化チタン金属マトリックス複合材は圧延均質装甲と比較して弾道限界速度を30%向上させることが確認されている。これらの革新は防護材料市場の性能上限を押し上げ、生存性を犠牲にすることなくより軽量な構成への調達を促進している。

国土安全保障懸念の高まり

連邦・州資金が地方機関に直接流れている。FBI レガシー・ボディアーマー・プログラムは、以前に41%の警察官が義務着用方針を持たなかった小規模部署に対し、すでに約70万米ドル相当のプレートとベストを移転している。米国国土安全保障省は2025年度に1074億米ドルを要求しており、防護装備アップグレード用に10億800万米ドルを割り当てる補助金を含んでいる[1]米国国土安全保障省「将来年次国土安全保障プログラム 2025-2029年度 エグゼクティブサマリー」dhs.gov 。欧州やアジア各地の類似制度が購入サイクルを加速し、防護材料市場の持続的な数量成長を支えている。

非対称戦争・IED脅威の増加

車両メーカーは、Ti-6Al-4V外板、炭化チタン強化金属マトリックス・コア、エネルギー吸収多孔質層を組み合わせた4層装甲スタックを採用している。7.62mm AP弾に対する弾道試験では、これらのシステムは面密度を2.82g/cm³に抑えながら発射体の運動エネルギーを吸収し、厳格な重量上限を満たす必要がある耐地雷車両に適している。中東・アフリカ各国の国防省からの強い需要が、爆発防護ニッチにおける防護材料市場を推進している。

海軍艦隊の近代化加速

世界的な海軍近代化プログラムが、特殊海洋装甲材料への需要増を牽引している。米海軍の2025年度予算は造船・改修に323億8000万米ドルを配分し、コロンビア級潜水艦とアーレイ・バーク級駆逐艦に対する大幅な資金投入を行っている。この投資は海軍作戦における先進装甲材料の重要性の高まりを強調している。

海洋装甲技術の最近の進歩には、六方晶窒化ホウ素(hBN)コーティングの開発が含まれる。ステンレス鋼やその他の金属合金に適用されるこれらのコーティングは、耐久性を大幅に向上させ、摩擦を減少し、腐食と高温酸化への耐性を改善する。このような革新は、腐食耐性が弾道防護と同じく重要な海軍用途において特に重要である。

制約要因影響分析

| 制約要因 | 年平均成長率予測への(~)%影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| チタン・炭化ホウ素原料価格の変動により生産コストが上昇 | -0.21% | 世界、欧州・北米で深刻な影響 | 短期(2年以下) |

| 厳格な輸出管理規制により国境を越えた技術移転が制限 | -0.18% | 世界、特に新興市場に影響 | 中期(3~4年) |

| 複合装甲材料のリサイクル・使用終了時の課題 | -0.15% | 欧州、北米、アジア太平洋で懸念拡大 | 長期(5年以上) |

| 情報源: Mordor Intelligence | |||

チタン・炭化ホウ素原料価格の変動

2025年米国地質調査所要約では、少数の生産者への供給集中により引き起こされる、チタンスポンジを含む戦略的金属のスポット価格の頻繁な変動に注目している[2]米国地質調査所「鉱物商品要約 2025年」usgs.gov 。一方、GAOデータは国防省が99件の材料不足を記録し、2019年比167%増となったことを示しており、炭化ホウ素が繰り返し「単一供給源」として指摘されている。供給業者が追加料金を課すため、装甲メーカーは迅速に調整されることが稀なコストプラス契約に苦慮し、防護材料市場全体でマージンが侵食されている。

厳格な輸出管理規制

ITAR改正(2025年1月)は弾道級繊維およびセラミックの国境を越えた移転を規制している。英国・EUの並行枠組みでは、デュアルユース耐摩耗パネルでさえライセンスが必要である。コンプライアンス費用は新興経済国からの新規参入者への障壁を高め、共同開発プログラムを数四半期遅らせる可能性があり、防護材料市場の国際展開速度を抑制している。

セグメント分析

製品タイプ別:セラミック・複合材料が金属に対してシェア拡大

金属・合金は2024年に売上の52%を維持したが、セラミック・複合材ラインが年平均成長率7.22%で防護材料市場全体をリードしている。炭化ケイ素タイルは現在、密度3.2g/cm³以下で同等の弾道耐性を提供し、戦闘員の装備負荷を胴体キット当たり数キログラム削減している。千鳥配置ハーフラップ継手設計に関する研究結果は、最適化されたセラミック形状がより薄い厚さで米軍プロトコルへの完全準拠を実現することを確認している。その結果、調達機関は仕様をより軽量なプレートに向けて再調整し、この傾向が防護材料市場内のサプライヤー構成を再構築している。

構造セラミックはUHMWPE裏地とよく組み合わさり、35%の多弾命中能力向上をもたらしている。Elium熱可塑性樹脂を使用したケブラー/UHMWPE積層材の並行研究では、25%高いエネルギー吸収と22.44%の重量削減が記録され、法執行機関が疲労ペナルティなしにパトロール持続時間を延長できることが実証されている。パラ系アラミド繊維採用の成長は安定しているが、UHMWPE繊維が優れた引張強度と改善された熱老化特性により現在最も急速な普及を示している。これらの動向が相まって、従来の鋼材からハイブリッドスタックへの投資シフトを促進し、防護材料市場の先進複合材への転換を確実にしている。

注記: 個別セグメント全てのセグメントシェアはレポート購入時に利用可能

用途別:ボディアーマーの進歩、車両防護の発展

ボディアーマーの防護材料市場規模は2024年に売上の42%を維持し、個人防護義務化と新しいNIJ標準0101.07テスト制度に支えられて年平均成長率7.17%で順調に推移している[3]米国司法研究所「ボディアーマーの弾道耐性、NIJ標準0101.07」nij.ojp.gov 。ExMエクソスケルトンなどの製品は運搬荷重の70%を再分散しながら7.62mm弾を阻止し、人間工学的利点と弾道能力が共存できることを証明している。改訂されたNIJ脅威レベルによって推進される女性専用パネル形状は、未開拓の顧客層を開拓し、増分売上が直接防護材料市場に流れ込んでいる。

炭化チタンとイットリアを注入したナノ強化アルミニウム-ニッケル-リン青銅マトリックスは、NATO STANAG爆発ベンチマークに準拠しながら圧延均質装甲と比較して質量を最大45%削減している。地雷耐性待ち伏せ防護(MRAP)車両群での採用は、軽量システムがペイロード、航続距離、モジュラーセンサーキットを解放する方法を実証している。航空宇宙用途の防護材料市場シェアは小さいが、商用宇宙飛行の加速に伴い急速に動いている。再利用可能カプセル周辺で微小隕石シールド需要が増加し、インピーダンス段階的Ti/Alバンパーが粒子雲を阻止し、ミッション間の修理サイクルを短縮している。

エンドユーザー別:防衛が優位、国土安全保障が上昇

防衛調達は2024年の防護材料市場規模の67%を占めた。米国の2025年度防衛要求は8498億米ドルを配分し、先進材料への明示的資金提供により前線需要を安定させている。日本、インド、オーストラリアの類似近代化プログラムが複合装甲採用を加速し、特に次世代駆逐艦と歩兵戦闘車両で顕著である。

都市機関が弾道ベストと戦術シールドを更新するため、国土安全保障・法執行機関の受注は年平均成長率7.26%で増加している。DHS補助金の適格性が更新サイクルを7年から4年に加速し、防護材料市場に流れ込む生涯数量を大幅に拡大している。民間・商業購入者(民間警備、建設爆破作業員、高リスク物流を含む)はニッチながら安定しており、脅威レベルが上昇した際にレベルIII+にアップグレード可能なモジュラープレートキャリアを好む傾向がある。

注記: 個別セグメント全てのセグメントシェアはレポート購入時に利用可能

地域分析

北米は米国防衛予算と活発なR&Dに支えられて2024年売上の38%を獲得した。進行中の空軍研究所プログラムが高エントロピー合金とナノ工学セラミックの画期的発見を直接生産に投入し、技術移行タイムラインを短縮している。連邦バイアメリカン法がさらに地域供給業者を保護し、防護材料市場を安定化している。

アジア太平洋は年平均成長率7.45%で最も急成長のクラスターである。中国は国産炭化ケイ素焼結に大幅なリソースを投入し、インドのDRDOは高温気候に適応した繊維強化ポリマー複合材を進歩させている。韓国・オーストラリアの並行海軍調達が耐食装甲鋼材と複合船首インサートの需要を押し上げ、地域顧客基盤を拡大している。

欧州は戦略鉱物へのアクセスに苦慮している。EU重要原材料法は2030年までに40%の国内処理と15%のリサイクル率を目標とし、炭化ホウ素回収とチタンスクラップアップグレードへの新たな投資を促進している。恒久構造化協力(PESCO)枠組み下の国境を越えた協力が次世代ヘルメットプログラムを加速し、厳しい予算にもかかわらず防護材料市場の革新性を維持している。

中東・アフリカは中程度の成長を記録している。調達は対IED車両キットとエネルギー施設の周辺要塞化が中心である。UAEなどの国々は計画中の準宇宙観光向け微小隕石遮蔽研究にも資金提供し、防護材料市場を新興航空宇宙領域まで拡張している。

競合環境

確立された多国籍企業は規模の優位性を維持しているが、革新は機敏な専門企業に傾いている。デュポンはケブラーEXOプラットフォームを使用してフェルトパッケージの厚さを30%削減しながら従来の阻止力を維持している。同社は2019年から2024年にかけてスコープ1・2排出量の58%削減も報告している。モルガン・アドバンスト・マテリアルズは2024年に11億ポンドの売上を計上し、売上の8.7%を反応結合炭化ケイ素タイルの生産能力に再投資し、プレミアム装甲セラミックの長期マージン潜在性を強調している。

SINTXテクノロジーズは炭化ホウ素資産を買収して100% B4Cプレートの商業販売を加速し、集中的IP戦略が収益性の高いニッチを切り開く方法を示している。金属側では、ノルスク・チタンがTi-6Al-4V装甲ノードのプラズマアーク蒸着を推進し、機械加工スクラップを30%削減するニアネット形状を実現している。協力構造が支配的である:プライム契約者が化学専門家とロボティクス企業を結集して持続可能性義務とITARコンプライアンスを満たしている。その結果、防護材料市場はR&Dの活力、国内生産、使用終了サービスを融合する企業に報いている。

規制レバーも競争を形作っている。米国の2024年度国防権限法は国内処理された重要鉱物の複数年調達を奨励し、垂直統合された生産者を優遇している。対照的に、欧州の輸出業者はより厳格な拡大生産者責任規則を満たすため、川下リサイクルに焦点を当てている。すべての地域で、企業ポジショニングは現在、検証済みの軽量システムと信頼性の高いリサイクル経路を提供する能力にかかっている。

防護材料産業のリーダー

3M

BAEシステムズ

CeramTec GmbH

デュポン

ハネウェル・インターナショナル社

- *免責事項:主要選手の並び順不同

最近の産業動向

- 2025年1月:DSM firmenich(エイビエント)は第3世代UHMWPEシートであるダイニーマHB330/332を導入し、ハードインサート、ヘルメット、車両アプリケーションパネルで最大45%の重量削減を可能にした。この革新は防護材料市場の進歩を推進すると期待される。

- 2025年1月:CPSテクノロジーズは、生産における熱予算を削減しながら高い圧縮強度を維持する超低温焼結セラミック装甲を設計するため、米陸軍からフェーズI SBIR契約を獲得した。

世界防護材料市場レポート範囲

装甲は、人間や発射体によって与えられる損傷、および危険な環境や作業によって引き起こされる損傷を防ぐために使用される防護覆いである。個人装甲は兵士や軍用動物の保護に使用される。車両装甲は装甲戦闘車両と軍艦に使用される。防護材料市場は製品タイプ、用途、地域によって区分される。製品タイプ別では、市場は金属・合金、セラミック・複合材、パラ系アラミド繊維、超高分子量ポリエチレン、その他製品タイプに区分される。用途別では、市場は航空宇宙、ボディアーマー、民間装甲、海洋装甲、車両装甲に区分される。本レポートは主要地域の15か国における防護材料市場の市場規模と予測も対象としている。各セグメントについて、市場規模算定と予測は売上(米ドル)ベースで行われている。

| 金属・合金 |

| セラミック・複合材 |

| パラ系アラミド繊維 |

| 超高分子量ポリエチレン(UHMWPE) |

| その他製品タイプ(例:ガラス繊維、炭素、ナノ強化) |

| ボディアーマー |

| 車両装甲 |

| 航空宇宙 |

| 海洋装甲 |

| 民間装甲 |

| 防衛 |

| 国土安全保障・法執行機関 |

| 民間・商業 |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| その他アジア太平洋 | |

| 北米 | 米国 |

| カナダ | |

| メキシコ | |

| 欧州 | ドイツ |

| 英国 | |

| フランス | |

| イタリア | |

| スペイン | |

| その他欧州 | |

| 南米 | ブラジル |

| アルゼンチン | |

| その他南米 | |

| 中東・アフリカ | サウジアラビア |

| 南アフリカ | |

| その他中東・アフリカ |

| 製品タイプ別 | 金属・合金 | |

| セラミック・複合材 | ||

| パラ系アラミド繊維 | ||

| 超高分子量ポリエチレン(UHMWPE) | ||

| その他製品タイプ(例:ガラス繊維、炭素、ナノ強化) | ||

| 用途別 | ボディアーマー | |

| 車両装甲 | ||

| 航空宇宙 | ||

| 海洋装甲 | ||

| 民間装甲 | ||

| エンドユーザー別 | 防衛 | |

| 国土安全保障・法執行機関 | ||

| 民間・商業 | ||

| 地域別 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| その他アジア太平洋 | ||

| 北米 | 米国 | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| 英国 | ||

| フランス | ||

| イタリア | ||

| スペイン | ||

| その他欧州 | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| その他南米 | ||

| 中東・アフリカ | サウジアラビア | |

| 南アフリカ | ||

| その他中東・アフリカ | ||

レポートで回答された主要質問

防護材料市場の現在規模は?

市場は2025年に144億8000万米ドルとなり、2030年までに204億3000万米ドルに達すると予測される。

防護材料市場で最も急成長するセグメントは?

セラミック・複合製品が年平均成長率7.22%で拡大し、金属・ポリマーを上回っている。

なぜアジア太平洋地域が最も急成長する地域なのか?

防衛近代化、国土安全保障予算の増加、軽量複合材への地域R&Dにより、アジア太平洋地域は2030年まで年平均成長率7.45%となる。

サプライチェーンリスクは価格にどう影響するか?

チタンと炭化ホウ素の供給源が限られているため価格変動が生じ、予測年平均成長率から0.21%ポイント削減される。

新しいボディアーマー製品を規制する基準は?

2024年後期にリリースされたNIJ標準0101.07は、すべての米国法執行機関用プレートが満たすべき更新された脅威レベルとテストプロトコルを導入している。

複合装甲のリサイクルソリューションは利用可能か?

初期段階の化学プロセスで一部の繊維と樹脂を回収できるようになったが、大規模リサイクルは開発中のため、メーカーはより簡単な分解を考慮した設計を行っている。

最終更新日: