アンモニア市場分析

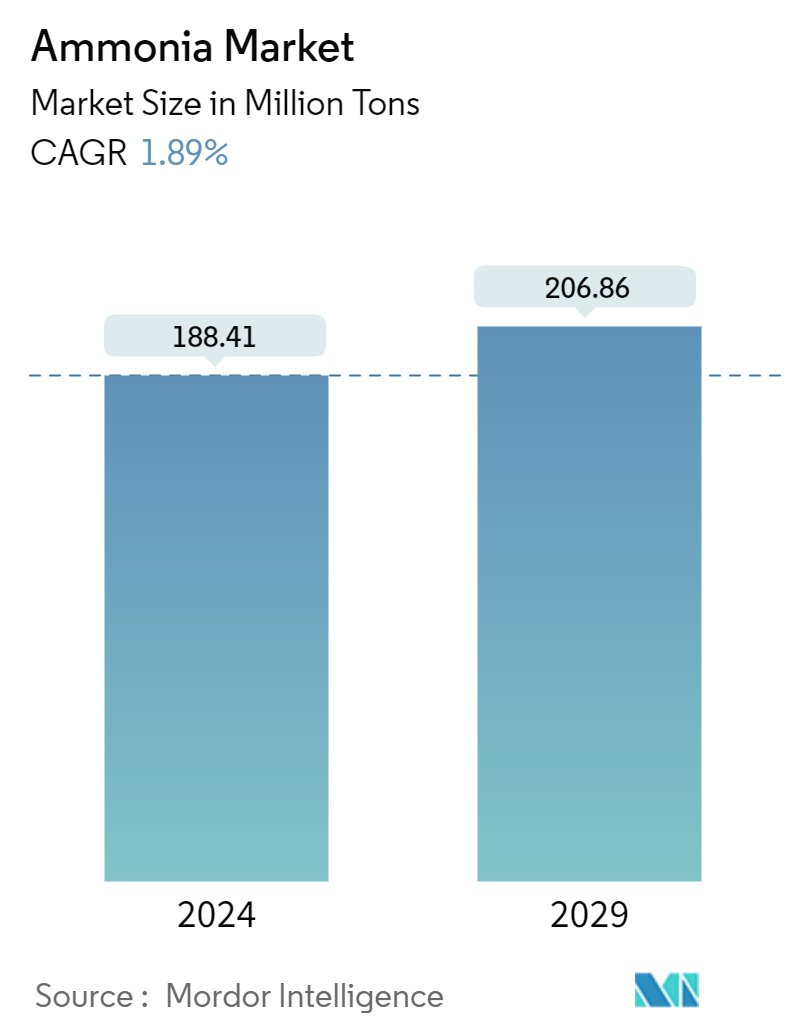

アンモニア市場規模は2024年に188.41 Million tonsと推定され、2029年には206.86 Million tonsに達し、予測期間中(2024-2029)に1.89%のCAGRで成長すると予測される。

COVID-19の大流行時には、農業、繊維、鉱業、その他のエンドユーザー産業が大きな影響を受けたため、アンモニア市場には世界的にマイナスの影響があった。しかし、医薬品分野の成長が業界内で改善しつつあり、これが市場発展の一助となることが期待されている。現在、アンモニア市場はパンデミックから回復し、大きく成長している。

- 短期的には、肥料産業における豊富な使用量と、火薬の生産におけるアンモニアの使用量の増加が、予測期間中の市場成長を促進すると予測される。

- しかし、濃縮された状態のアンモニアの危険な影響は、市場の成長を妨げる可能性が高い。

- とはいえ、冷媒としてのアンモニアの使用とグリーン・アンモニアの採用拡大が、2024年から2029年にかけて市場の機会として作用する可能性が高い。

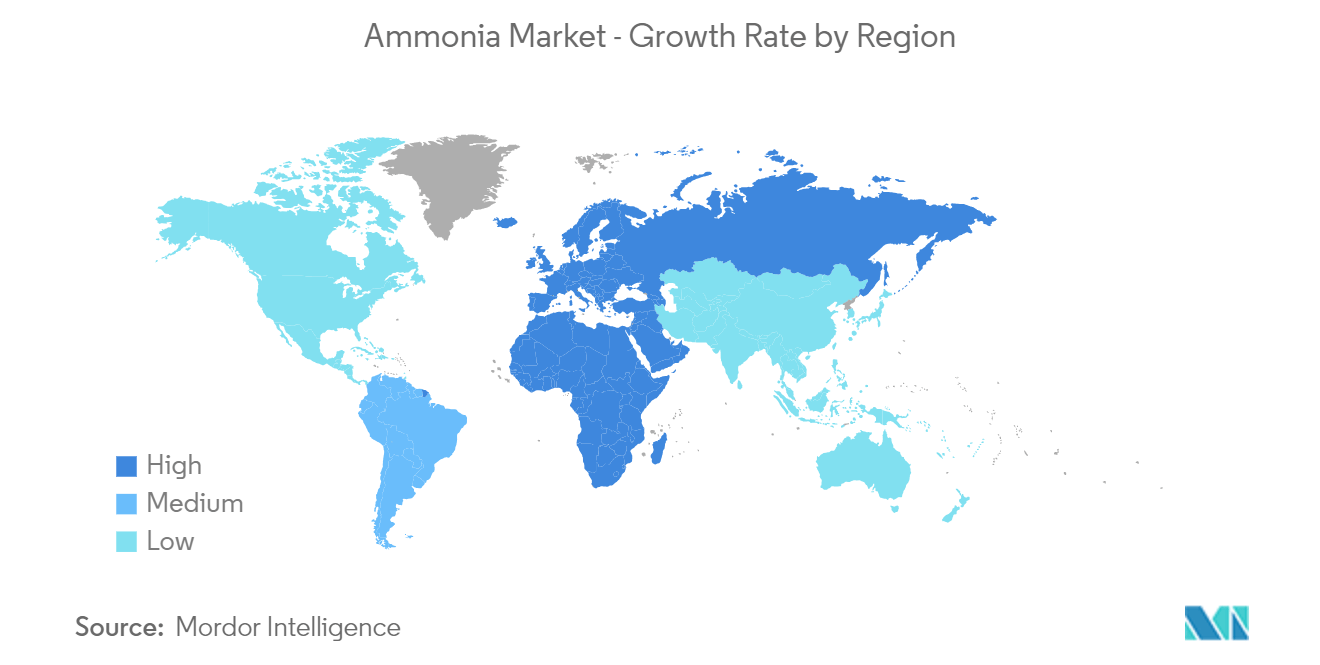

- アジア太平洋地域が市場を支配し、2024年から2029年にかけて最も高いCAGRを記録すると予想される。

アンモニア市場動向

農業産業が市場を支配する見込み

- 世界経済フォーラムによると、アンモニアは農業と世界の食料サプライチェーンに不可欠である。アンモニアはまた、クリーンな水素の将来のエネルギー源としても認識されている。

- アンモニアは大気中の窒素と結合し、吸収された窒素を使って作物の主要な栄養素を生産し、それを使って窒素肥料を生産する。肥料製造に不可欠な原料として、アンモニアは作物の健康状態を改善し、長期的には土壌の肥沃度を維持・向上させる。

- 国連によると、世界人口は増え続け、2050年には90億人に達するという。その頃には、同じ土地面積で、食糧生産に対する需要は60%増加すると予想されている。食料安全保障を達成するためには、十分な栄養価のある食料を手ごろな価格で入手できることが必要である。これは、最適化された肥料の使用によって達成することができる。

- 加えて、米国は3大肥料成分のトップ輸入国のひとつである。主要肥料成分の主な生産国は、中国、ロシア、カナダ、モロッコなどである。2023年3月、米国農務省(USDA)は、47の州と2つの準州における国内肥料生産能力を革新的に拡大するための新しい助成金プログラムの最初の2ラウンドを発表した。米国農務省はさらに、350以上の独立系企業から30億米ドルの申請があったことを発表し、国内の肥料産業が大きく回復していることを強調した。

- さらに米国農務省は、第1回目の助成金として2900万米ドルを提供することも発表した。この助成金は、独立系企業がアメリカ製肥料の生産を増やし、健全な競争を促進するのに役立つだろう。

- 2023年3月、CBHグループは、西オーストラリア州の穀物農家に多大な利益をもたらす新しいクウィナナ肥料工場の開設を発表した。このプロジェクトは、CBHの液体肥料事業の開始を意味し、粒状肥料の生産能力を15,000増加させる。新施設は、3万2,000トンの硝酸尿素アンモニウム(UAN)貯蔵能力と5万5,000トンの粒状バルク肥料を備えている。

- したがって、前述のすべての要因によって、2024年から2029年の間に農業業界からのアンモニア需要が高まると予想される。

アジア太平洋地域が市場を支配する見込み

- アジア太平洋地域は、中国、インド、日本などの国々からの大量消費により、アンモニア市場を支配している。

- 中国は世界最大のアンモニア生産・消費国である。米国地質調査所(USGS)によると、同国は2023年に4300万トンのアンモニアを生産した。同国におけるアンモニアの需要は、肥料、繊維、医薬品、鉱業などの農業産業における用途の増加により高まっている。

- 中国は世界全体の農地面積の約7%を占め、世界人口の22%を養っている。同国は、米、綿花、ジャガイモなど、さまざまな作物の最大の生産国である。そのため、大規模な農業活動により、肥料として使用されるアンモニアの需要が急増している。

- さらに、インドは農業に大きく依存している経済のひとつである。人口の55%以上が依然として農業で生計を立てている。肥料省の発表によると、2023年度の尿素生産量は約2,800万トンで、前年度は2,572万トンであった。インドの尿素生産量は増加傾向にある。

- 繊維産業もアンモニアの能力の恩恵を受けている。繊維製品の染色における染料の使用と同様に、なめし加工における液体アンモニアの使用は広く普及している。液体アンモニアは合成繊維の開発において重要な役割を果たしている。アンモニアの溶液は、ほとんどすべての色を実現する布地着色を可能にする。

- 日本は繊維生産において長い伝統を持ち、テクニカル・テキスタイルの最大手メーカーのひとつである。中国やその他の新興国からの安価な繊維製品で溢れる世界市場で競争力を維持するために、日本の繊維産業は技術的でスマートな繊維製品に特化した産業へと変貌を遂げつつある。合成クモ糸やウェアラブル健康モニターなどのイノベーションは、日本の繊維産業を差別化する努力のひとつである。

- また、インド・ブランド・エクイティ財団によると、2023年4月から2023年10月までのインドの繊維・アパレル輸出(手工芸品を含む)は211億5,000万米ドルであった。2025-26年には1,900億米ドルに達すると予想されている。

- したがって、上記のすべての要因が、2024年から2029年の間にアンモニア市場の需要増加をもたらす可能性が高い。

アンモニア産業

アンモニア市場は非常に細分化されている。主なプレーヤー(順不同)には、CF Industries Holdings Inc.、Yara、Nutrien Ltd.、OCI、Qatar Fertiliser Company(QAFCO)などがある。

アンモニア市場のリーダー

-

CF Industries Holdings Inc.

-

Yara

-

Nutrien Ltd

-

OCI

-

Qatar Fertiliser Company (QAFCO)

- *免責事項:主要選手の並び順不同

アンモニア市場ニュース

- 2024年3月ヤラはアクメ・クリーンテックの完全子会社であるGHC SAOCと提携。この提携により、ACMEはCO2排出量を削減したアンモニアをYARAに供給する。年間10万トンの再生可能アンモニアを供給する。

- 2023年12月CFインダストリーズ・ホールディングスは、インシテック・ピボット・リミテッド(IPL)のワガマンアンモニア製造施設の買収を16億7,500万米ドルで完了。この買収により、同社の既存の生産能力に年間88万トンのアンモニア生産が加わる。

アンモニア産業のセグメント化

アンモニアは、窒素原子1個と水素原子3個が共有結合した無機化合物であり、アミダーゼ阻害剤であり、神経毒である。さらに、工業的に生産されるアンモニアの80%以上は、農業の肥料として使用される。また、冷媒ガスとして、浄水用として、プラスチック、爆薬、繊維製品、殺虫剤、染料、その他の化学物質の生産にも使用される。

アンモニア市場は、タイプ、エンドユーザー産業、地域によって区分される。タイプ別では、市場は液体と気体に区分される。エンドユーザー産業別では、市場は農業、繊維、鉱業、製薬、冷凍、その他のエンドユーザー産業に区分される。また、主要地域15カ国におけるアンモニア市場の市場規模と予測もカバーしています。各セグメントについて、市場規模と予測は数量(トン)ベースで行っている。

| タイプ | 液体 | ||

| ガス | |||

| エンドユーザー業界 | 農業 | ||

| 繊維 | |||

| 鉱業 | |||

| 製薬 | |||

| 冷凍 | |||

| その他のエンドユーザー産業(食品・飲料、ゴム、水処理、石油、パルプ・製紙産業) | |||

| 地理 | アジア太平洋 | 中国 | |

| インド | |||

| 日本 | |||

| 韓国 | |||

| その他のアジア太平洋地域 | |||

| 北米 | アメリカ合衆国 | ||

| カナダ | |||

| メキシコ | |||

| ヨーロッパ | ドイツ | ||

| イギリス | |||

| フランス | |||

| イタリア | |||

| その他のヨーロッパ | |||

| 南アメリカ | ブラジル | ||

| アルゼンチン | |||

| 南米のその他の地域 | |||

| 中東およびアフリカ | サウジアラビア | ||

| 南アフリカ | |||

| その他の中東およびアフリカ | |||

アンモニア市場調査FAQ

アンモニア市場の規模は?

アンモニア市場規模は、2024年には1億8,841万トンに達し、年平均成長率1.89%で成長し、2029年には2億686万トンに達すると予想される。

現在のアンモニア市場規模は?

2024年のアンモニア市場規模は1億8,841万トンに達すると予想される。

アンモニア市場の主要プレーヤーは?

CF Industries Holdings Inc.、Yara、Nutrien Ltd、OCI、Qatar Fertiliser Company (QAFCO)がアンモニア市場で事業を展開している主要企業である。

アンモニア市場で最も急成長している地域はどこか?

中東・アフリカは予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

アンモニア市場で最大のシェアを持つ地域はどこか?

2024年には、アジア太平洋地域がアンモニア市場で最大のシェアを占める。

このアンモニア市場は何年をカバーし、2023年の市場規模は?

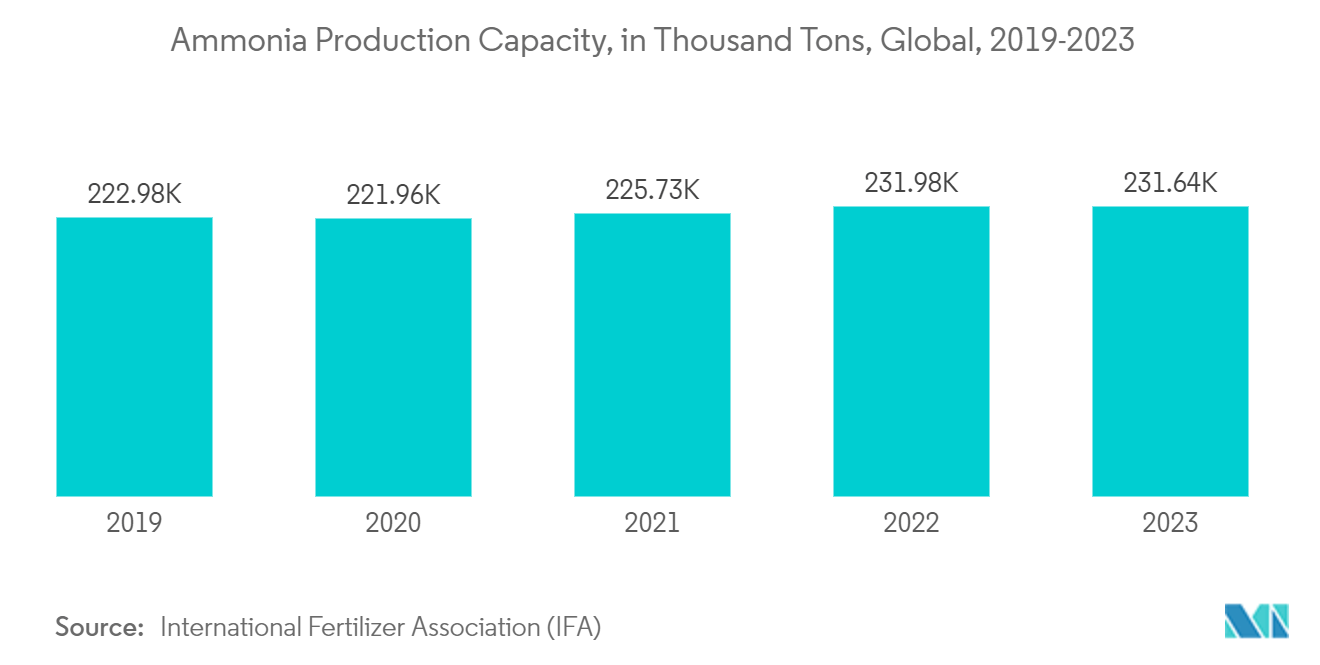

2023年のアンモニア市場規模は1億8485万トンと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年のアンモニア市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のアンモニア市場規模を予測しています。

アンモニア業界における持続可能性に関する主な課題とは?

アンモニア産業における持続可能性に関する主な課題 a) アンモニア生産施設は、大気汚染や騒音汚染など、周辺地域社会に悪影響を及ぼす可能性がある b) アンモニアの貯蔵や輸送による不適切な廃棄物管理や流出は、土壌や水質の汚染につながる可能性がある。

アンモニア業界における持続可能性に関する主な課題とは?

アンモニア産業における持続可能性に関する主な課題 a) アンモニア生産施設は、大気汚染や騒音汚染など、周辺地域社会に悪影響を及ぼす可能性がある b) アンモニアの貯蔵や輸送による不適切な廃棄物管理や流出は、土壌や水質の汚染につながる可能性がある。

アンモニア業界における持続可能性に関する主な課題とは?

アンモニア産業における持続可能性に関する主な課題 a) アンモニア生産施設は、大気汚染や騒音汚染など、周辺地域社会に悪影響を及ぼす可能性がある b) アンモニアの貯蔵や輸送による不適切な廃棄物管理や流出は、土壌や水質の汚染につながる可能性がある。

私たちのベストセラーレポート

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

アンモニア産業レポート

世界のアンモニア市場は、農業、食品生産、繊維、ライフ・サイエンス、医薬品、プラスチック、染料、殺虫剤、ゴム、パルプ・製紙など、さまざまな産業での需要の増加により、大きな成長が見込まれている。特に肥料産業は、世界的な人口増加と食糧需要に後押しされ、この市場成長の主要な原動力となっている。アンモニアはまた、様々な液体肥料溶液の製造にも不可欠である。アンモニアとグリーン水素は、純炭素排出量ゼロの達成に重要な役割を果たすと期待されている。

市場は、液体、粉末、ガスなどのアンモニアタイプに基づいて分類され、液体タイプは主に住宅・商業施設の清掃や肥料に使用される。また、市場はエンドユーザー別に直接販売と流通販売に分けられ、直接販売分野は安定した成長が見込まれている。アジア太平洋地域は、インドや中国のような国の肥料産業からの需要が高まっているため、最も速い成長が見込まれている。

この調査レポートは、アンモニア市場の包括的な市場展望を提供し、市場規模、市場価値、市場区分について詳述しています。市場動向と市場成長を強調し、徹底的な市場分析を提供しています。業界レポートには、詳細な業界分析、業界展望、業界動向が含まれ、貴重な業界情報と業界統計を提供します。市場予測と市場予測もカバーしており、市場データと市場レビューの概要を提供します。

レポート例とレポートpdfは、業界研究と業界販売に焦点を当て、市場リーダーや調査会社についての洞察を提供します。業界規模と市場概要を市場の成長率とともに詳述しています。徹底的な分析pdfと分析レポートが含まれており、アンモニア市場を理解するための貴重な資料となります。