市場規模 の アルゴリズム取引 産業

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| CAGR | 8.53 % |

| 最も成長が速い市場 | アジア太平洋地域 |

| 最大の市場 | 北米 |

| 市場集中度 | 低い |

主要プレーヤー

*免責事項:主要選手の並び順不同 |

コロナウイルスがこの市場とその成長にどのような影響を与えたかを反映したレポートが必要ですか?

アルゴリズム取引市場分析

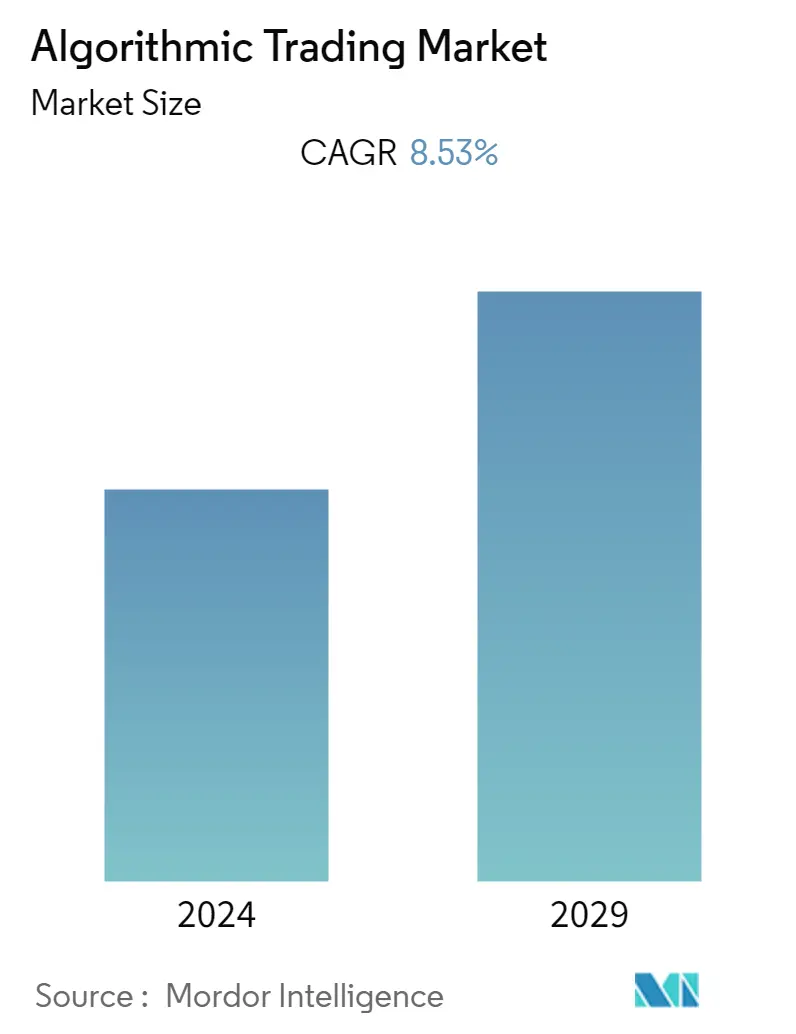

アルゴリズム取引市場規模は、2023年の157億7,000万米ドルから2028年には237億4,000万米ドルに成長し、予測期間(2023-2028年)の年平均成長率は8.53%になると予測される

トレーダーは従来から、取引業務や投資ポートフォリオを把握するために市場監視技術を利用してきた。アルゴリズム取引のようなインテリジェンスを内蔵したアプリケーションは、ユーザーが指定した利回りやその他のパラメーターに基づいて、さまざまな機会を求めて市場を探索することができる

- アルゴリズミック・トレーディング業界に対するニーズは、有利な政府規制、迅速で信頼性が高く効率的な注文執行に対する需要の高まり、市場監視に対する需要の増加、取引コストの低下によって牽引されると予想される。大手証券会社や機関投資家は、大量取引にかかる費用を削減するためにアルゴリズム取引を利用している。加えて、人工知能(AI)と金融サービス・アルゴリズムの発展により、魅力的な市場拡大機会が生まれると予想される。クラウドベースのソリューションに対する需要の高まりも、アルゴリズム取引市場の成長を後押しすると予想される。

- 近年、特に過去10年間で、金融業界の能力を高めるためにFinTechツールが大幅に開発され、アルゴリズム取引が資本市場、特にトレーディング・ビジネスを席巻している。現在、一般の人々はデータ・サイエンス・ツール、高速インターネット、コンピューティング・パワーを利用できる。オンライントレーディングプラットフォームやアプリの普及により、金融アイテムの取引へのアクセシビリティが向上した。株や通貨の取引は、マウスを数回クリックするだけだ。

- アルゴリズム取引の市場成長は、金融サービス業界がAI、ML、ビッグデータを幅広く導入していることに大きく影響されると予測される。技術の向上により、規制当局は消費者が市場とどのように接するかに注目するようになった。世界の中央銀行の中には、アルゴ取引を推進するためにこうした技術を採用し始めたところもある。さらに、アルゴリズム取引は、人の手を介さずに素早く売買注文を出すため、極めて高い市場流動性を維持することができる。アセットクラスを横断するアルゴリズム、特にクロスアセットの自動化の適用の増加は、過去2年間のトレンドであった。

- TRADEが2022年1月に実施したアルゴリズム取引調査によると、ヘッジファンドはそのポートフォリオのほとんどをアルゴリズムで取引するようになっている。マルチアセット・ポートフォリオの場合、ヘッジファンドはより多くのサプライヤーに依存している。アルゴリズム・プロバイダーは、ヘッジファンドからの需要に対応するため、マルチアセット・ソリューションを重視している。調査によると、アルゴリズム導入の不十分さとして、単一銘柄(53.14%)、VWAP(54.71%)、ダーク・リクイディティ・シーク(72.94%)の3つが最も採用されている。さらに、アルゴを利用する主な理由としては、トレーダーの生産性向上(10.32%)、マーケットインパクトの低減(10.45%)、約定パフォーマンスの一貫性(10.19%)、使いやすさ(12.04%)、手数料の低さ(8.69%)などが挙げられる。また、自動化・電子化の全体的な進展も顕著である。さらに、市場のボラティリティが高まったことで、アルゴリズミック・トレーディングのサービスやソリューションに対するニーズが最大化した。

- アルゴリズム取引が増加したのは、不安定な市場環境、大量の取引量、離れた職場環境に対応するための迅速なデジタル変革の必要性などが理由である。COVID-19の大流行時には、トレーダーを支援し流動性を提供するためのより高度なルーティングや電子的なアルゴリズムが必要とされず、地理的に分散した取引が効果的に機能する方法がなかったため、アルゴリズム取引の必要性が拡大した。さらに、人為的なミスを最小限に抑えながら迅速な意思決定を行うアルゴリズム取引の傾向が強まったため、パンデミックはアルゴリズム取引分野の成長率にプラスの影響を与えた。