農業燻蒸剤市場分析

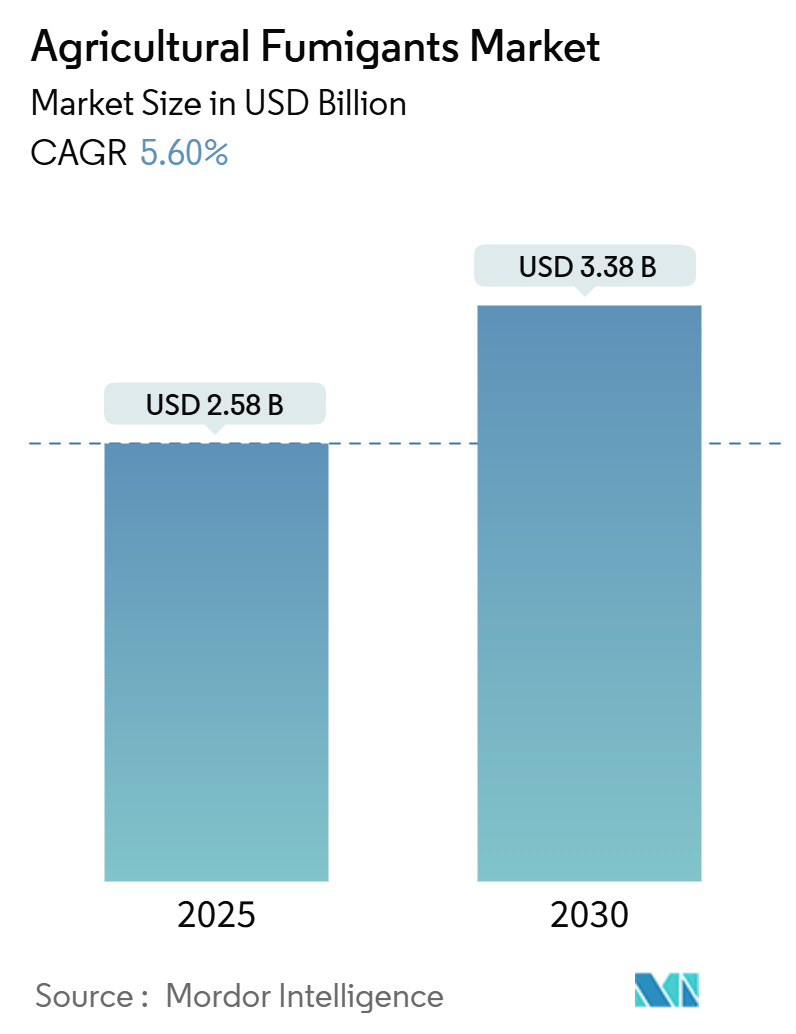

農業用燻蒸剤の市場規模は2025年に25.8億米ドルと推定され、予測期間中(2025-2030年)の年平均成長率は5.60%で、2030年には33.8億米ドルに達すると予測されている。

世界の農業用燻蒸剤市場は、プレハーベストとポストハーベストの両段階における効果的な害虫駆除ソリューションの必要性によって、大きな成長を遂げている。農業用燻蒸剤は、作物を害虫、病原菌、雑草から保護し、より良い収量と品質を保証する。これらの製品はポストハーベストの損失を防ぎ、貯蔵作物の栄養価を維持するため、現代の農業慣行において不可欠なものとなっている。

人口増加と都市化に牽引された世界的な食糧需要の高まりが、市場の主な推進要因である。国連は、2050年までに世界人口が約97億人に達し、食糧生産が70%増加すると予測している。農業用燻蒸剤は、害虫の侵入による作物の損失を最小限に抑えることで、この目標の達成に貢献する。また、穀物、果物、野菜の貯蔵条件を向上させ、保存期間を延ばし、食品廃棄物を削減する。

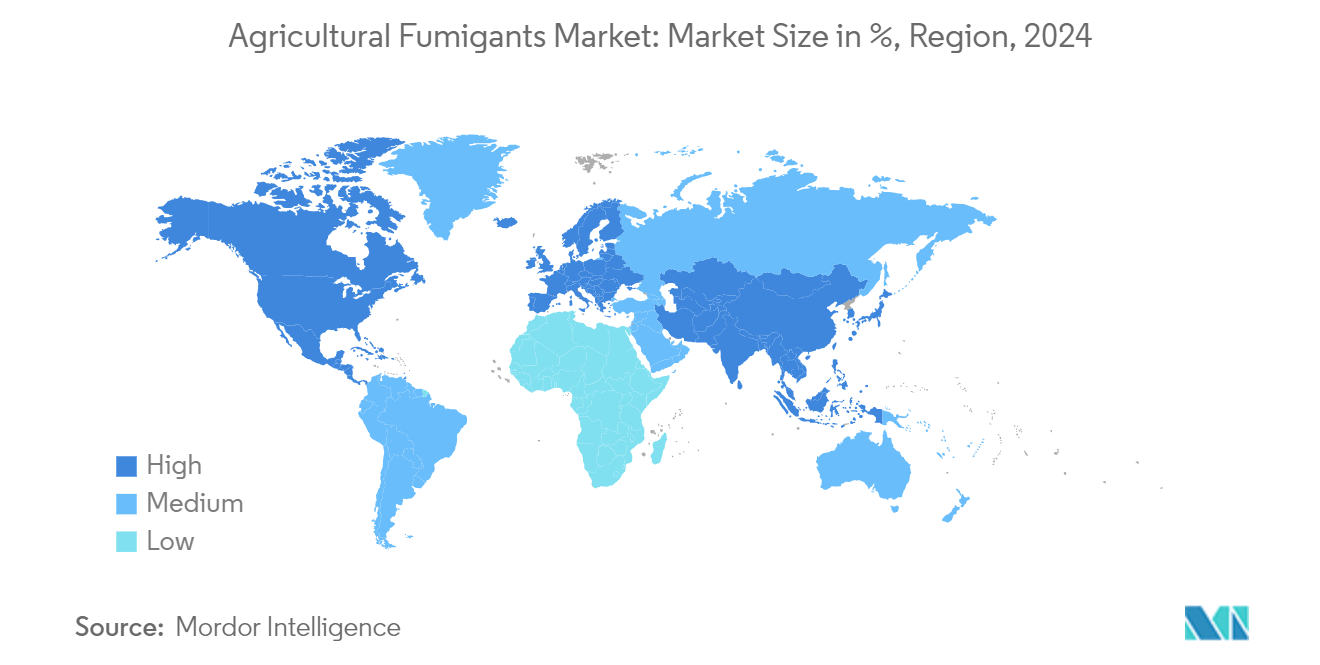

アジア太平洋地域は、広範な農業活動と貯蔵穀物・穀類に対する高い需要のため、最も急成長している市場である。インド、中国、インドネシアなどの国々は、貯蔵と輸送中の作物の品質を維持するために燻蒸剤に依存している。FAOSTATSによると、アジアの穀物生産量は2022年の14.9億トンから2023年には15.2億トンに増加する。北米と欧州では、厳格な食品安全規制、消費需要の増加、高度な保管インフラが燻蒸剤の採用を促進している。米国農務省の報告によると、米国のコメ消費量は2022年の460万7,000トンから2023年には514万4,000トンに増加する。中南米とアフリカは、農産物輸出の拡大と害虫駆除意識の高まりにより、重要な市場として浮上している。

燻蒸装置の改良により、散布の効率と精度が向上している。こうした技術革新は無駄を省き、安全性を向上させ、均一な分配を保証する。精密農業と総合的有害生物管理(IPM)の採用により、農業用燻蒸剤の需要が増加している。政府の取り組みは、貿易強化策を通じて市場の成長を支えている。例えば、2022年6月、南アフリカ政府は中国への大豆輸出のための植物検疫要件議定書に調印した。したがって、世界の農業用燻蒸剤市場は、食糧需要の増加、農法の進歩、ポストハーベスト・ロスの削減努力に支えられて拡大を続けている。

農業用燻蒸剤の市場動向

成長する農業生産

世界的な農業生産の拡大が農業用燻蒸剤市場の成長を牽引している。世界人口の増加により、食料、飼料、繊維に対する需要が高まっている。これらの要求を満たすため、農業生産性の最適化が燻蒸剤の普及につながっている。これらの化学薬品は作物を害虫や病原体から守り、収量の増加と農産物の品質向上を保証する。

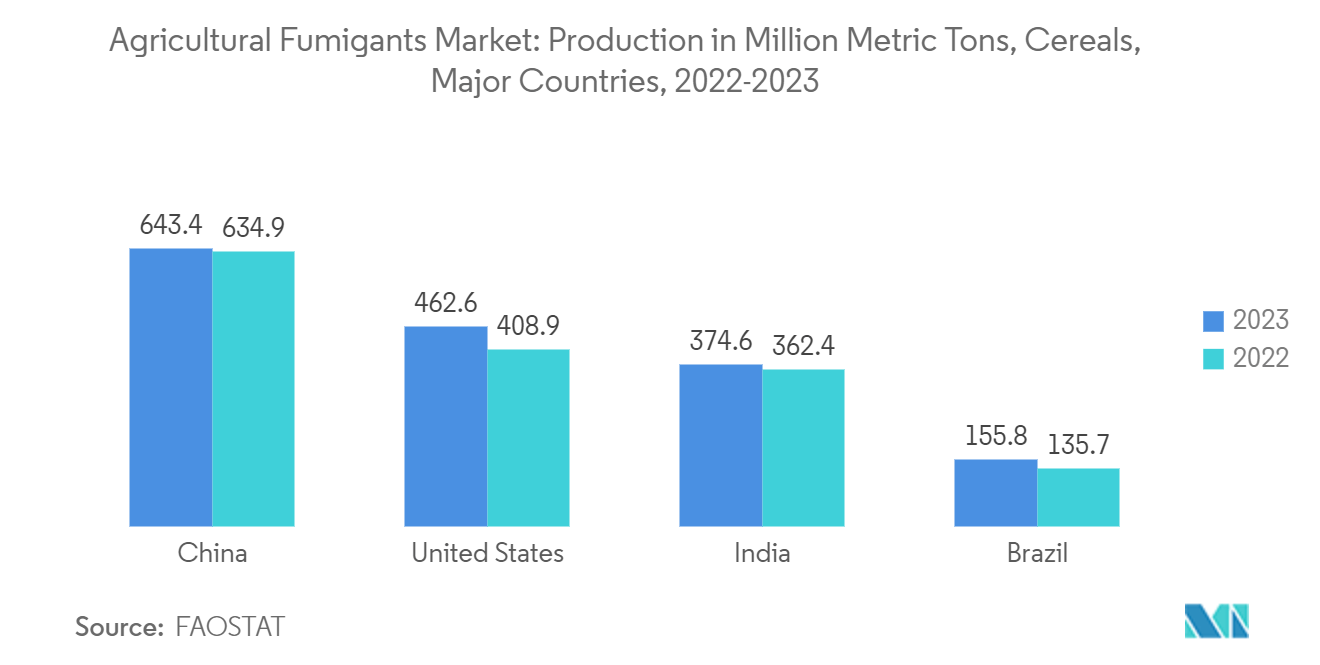

農業生産の伸びは、アジア太平洋、中南米、アフリカなどの発展途上地域で顕著である。これらの地域では、国内消費と輸出のために穀物、果物、野菜の栽培が増加している。FAOSTATSによると、中国、インド、ブラジルの穀物生産量は、2022年の6億3,490万トン、3億6,240万トン、1億3,570万トンから、2023年には6億4,340万トン、3億7,460万トン、1億5,580万トンに達する。燻蒸剤は、これらの地域における収穫前および収穫後の損失を防ぐ。害虫の影響を受けやすい貯蔵穀物では、燻蒸剤は品質の維持と貯蔵期間の延長に役立ち、経済的損失を削減する。

高価値作物栽培の増加により、燻蒸剤の需要が増加している。FAOSTATSのデータによると、欧州ではトマトの収穫面積が2022年の374.9千ヘクタールから2023年には395.5千ヘクタールに増加し、ブルーベリーの栽培面積は30.5千ヘクタールから32.6千ヘクタールに増加した。これらの作物は、品質を維持し輸出基準を満たすために効果的な害虫駆除対策が必要である。燻蒸により、作物は害虫のない状態を維持し、国際市場の要件に適合する。

近代的な農法が農業生産の増加に寄与し、燻蒸剤の市場需要が増加している。補助金、研修プログラム、インフラ整備を通じた政府の支援により、農業生産高は向上している。南アフリカ財務省は、大統領雇用刺激策の下、2023年/2024年に420億レアル(21億米ドル)を高度農業投入資材の農民トレーニングに割り当てた。さらに、農業農村開発省(Department of Agriculture and Rural Development)のフェツァ・ツララ・プログラム(Fetsa Tlala Program)は、2030年までに100万ヘクタールの耕作地利用を目標に零細農家を支援し、燻蒸剤を含む農業投入資材の導入拡大を可能にすることを目指している。世界的な食糧安全保障の重視は、農業生産の成長とともに、予測期間中も燻蒸剤需要を牽引し続け、効率的な食糧サプライチェーンの維持における燻蒸剤の重要性を強めている。

世界市場をリードする北米

北米は、先進的な農業慣行、広範な貯蔵インフラ、厳格な食品安全規制により、世界の農業用燻蒸剤市場を支配している。この地域の農業セクターは、害虫や病気から作物を守り、より高い収量と高品質の農産物を確保するために燻蒸剤に依存している。

米国とカナダは、主要な農産物生産・輸出国として北米市場の地位を牽引している。米国は、効果的な害虫駆除対策を必要とする広範な貯蔵施設と輸出ルートを維持している。ITC Tradeによると、米国のコメ輸出額は2022年の17億米ドルから2023年には20億1,000万米ドルに増加し、市場の成長を支えている。燻蒸剤は、国内消費と輸出のために貯蔵作物の品質と安全性を維持する上で重要な役割を果たしている。この地域では精密農業と総合的害虫管理(IPM)の導入が進んでおり、燻蒸剤の使用が強化されている。穀物の生産増加が市場拡大をさらに後押ししている。FAOSTATSによると、米国の穀物生産量は2022年の4億890万トンから2023年には4億6,260万トンに増加し、メキシコの生産量は3,630万トンから3,700万トンに増加した。

同地域の厳格な規制の枠組みと食品安全重視の姿勢は、同市場のリーダーシップに貢献している。米国環境保護庁(EPA)とカナダ食品検査庁(CFIA)は、農産物に厳格な害虫駆除基準を課している。これらの規制は、国内外の食品安全要件を満たすために効果的な燻蒸方法を必要としている。研究開発投資は、北米の市場での地位を高めている。燻蒸剤の製剤と散布技術の改善により、環境への影響を抑えながら効率と安全性が向上している。この地域の低温貯蔵施設と輸出志向の農業部門が燻蒸剤需要を牽引している。トウモロコシ、大豆、小麦、果物などの主要作物は、世界市場向けに害虫の侵入を防ぎ品質を維持するため、貯蔵・輸送中の保護が必要である。

そのため北米は、先進的な農法、包括的な保管インフラ、厳格な規制を通じて、農業用燻蒸剤市場の主導権を維持している。同地域の技術革新と持続可能性への取り組みは、世界市場での地位を強化している。

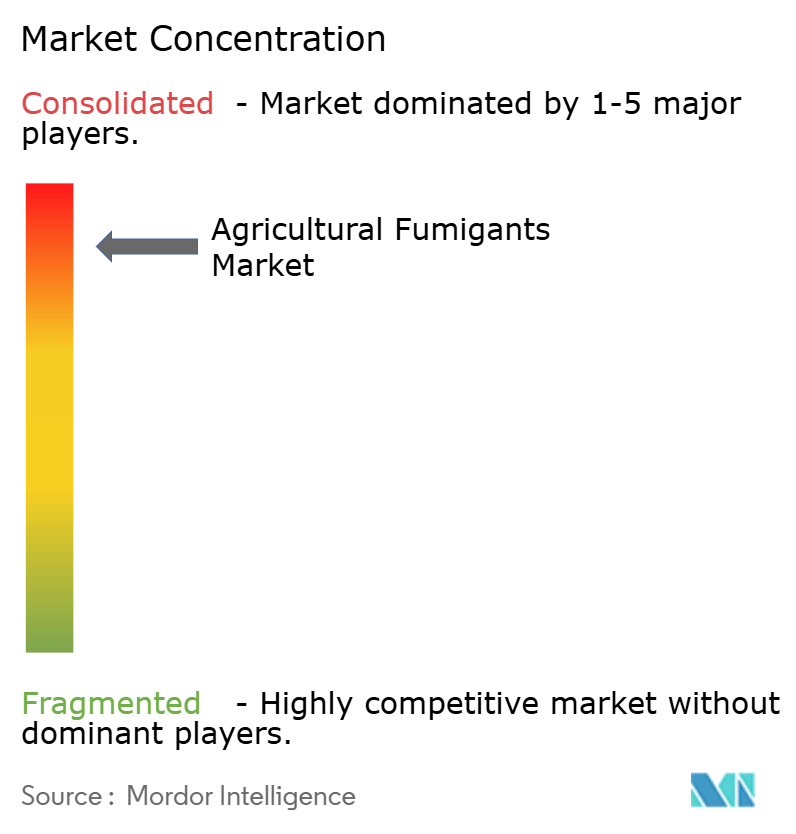

農業用燻蒸剤産業の概要

農業用燻蒸剤市場は、Syngenta Group、Bayer AG、Corteva Agriscience、BASF SE、UPL Limitedなどの主要プレーヤーによって統合されている。各プレイヤーは事業拡大のため、新製品や製品の改良、提携、拡大、買収に投資している。

農業用燻蒸剤市場のリーダー

-

Corteva Agriscience

-

BASF SE

-

Syngenta Group

-

Bayer Group

-

UPL Limited

- *免責事項:主要選手の並び順不同

農業燻蒸剤市場ニュース

- 2023年5月インド政府は、国内の食糧穀物貯蔵能力不足に対処するため、パイロット・プロジェクトとして「協同組合セクターにおける世界最大の穀物貯蔵計画を実施した。この貯蔵計画にはポストハーベスト燻蒸が必要であり、これが市場の需要をさらに押し上げる。

- 2023年1月:バイエルは、作物保護技術を強化し、より環境に優しい作物保護ソリューションを創出するため、Oerth Bio社と新たな提携を結ぶ。

- 2022年9月:UPL Ltd.は、子会社を通じてポストハーベスト事業を展開するDECCOがTeleSenseの事業を買収したと発表した。

農業用燻蒸剤の産業区分

燻蒸剤とは、土壌や倉庫に生息する害虫を防除するために有毒ガスを放出し、穀物の品質劣化や作物の損失を防ぐ薬剤である。 農業用燻蒸剤市場は、タイプ(臭化メチル、クロルピクリン、ホスフィン、メタムナトリウム、1,3-ジクロロプロペン、その他農業用燻蒸剤)、適用方法(土壌、倉庫)、用途(作物ベース、非作物ベース)、地域(北米、欧州、アジア太平洋、南米、アフリカ)で区分される。本レポートでは、上記のすべてのセグメントについて、金額(米ドル)ベースの市場規模と予測を提供しています。

| 臭化メチル |

| クロロピクリン |

| ホスフィン |

| 目標はナトリウムです |

| 1,3-ジクロロプロペン |

| その他の農業用燻蒸剤 |

| 土壌 |

| 倉庫 |

| 作物ベース |

| 非作物ベース |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| 北米のその他の地域 | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| ロシア | |

| スペイン | |

| イタリア | |

| その他のヨーロッパ | |

| アジア太平洋 | 中国 |

| 日本 | |

| インド | |

| オーストラリア | |

| その他のアジア太平洋地域 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南米のその他の地域 | |

| アフリカ | 南アフリカ |

| その他のアフリカ |

| タイプ | 臭化メチル | |

| クロロピクリン | ||

| ホスフィン | ||

| 目標はナトリウムです | ||

| 1,3-ジクロロプロペン | ||

| その他の農業用燻蒸剤 | ||

| 申請方法 | 土壌 | |

| 倉庫 | ||

| 作物への施用 | 作物ベース | |

| 非作物ベース | ||

| 地理 | 北米 | アメリカ合衆国 |

| カナダ | ||

| メキシコ | ||

| 北米のその他の地域 | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| ロシア | ||

| スペイン | ||

| イタリア | ||

| その他のヨーロッパ | ||

| アジア太平洋 | 中国 | |

| 日本 | ||

| インド | ||

| オーストラリア | ||

| その他のアジア太平洋地域 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南米のその他の地域 | ||

| アフリカ | 南アフリカ | |

| その他のアフリカ | ||

農業用燻蒸剤市場に関する調査FAQ

農業用燻蒸剤の市場規模は?

農業用燻蒸剤の市場規模は2025年に25.8億ドルに達し、年平均成長率5.60%で成長して2030年には33.8億ドルに達すると予測される。

現在の農業用燻蒸剤の市場規模は?

2025年には、農業用燻蒸剤の市場規模は25.8億ドルに達すると予想される。

農業用燻蒸剤市場の主要プレーヤーは?

コルテバ・アグリスサイエンス(Corteva Agriscience)、BASF SE、シンジェンタ・グループ(Syngenta Group)、バイエル・グループ(Bayer Group)、UPLリミテッド(UPL Limited)が農業用燻蒸剤市場で事業を展開する主要企業である。

農業用燻蒸剤市場で最も成長している地域はどこか?

アジア太平洋地域は、予測期間(2025-2030年)に最も高いCAGRで成長すると推定される。

農業用燻蒸剤市場で最大のシェアを占める地域は?

2025年には、北米が農業燻蒸剤市場で最大の市場シェアを占める。

この農業用燻蒸剤市場は何年をカバーし、2024年の市場規模は?

2024年の農業用燻蒸剤市場規模は24.4億米ドルと推定される。本レポートでは、農業用燻蒸剤市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年、2024年の各年について調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年の農業用燻蒸剤市場規模を予測しています。

最終更新日:

農業燻蒸剤産業レポート

Mordor Intelligence™ Industry Reportsが作成した2025年の農業用燻蒸剤の市場シェア、規模、収益成長率の統計。農業用燻蒸剤の分析には、2025年から2030年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。