アフリカの動物性タンパク質市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

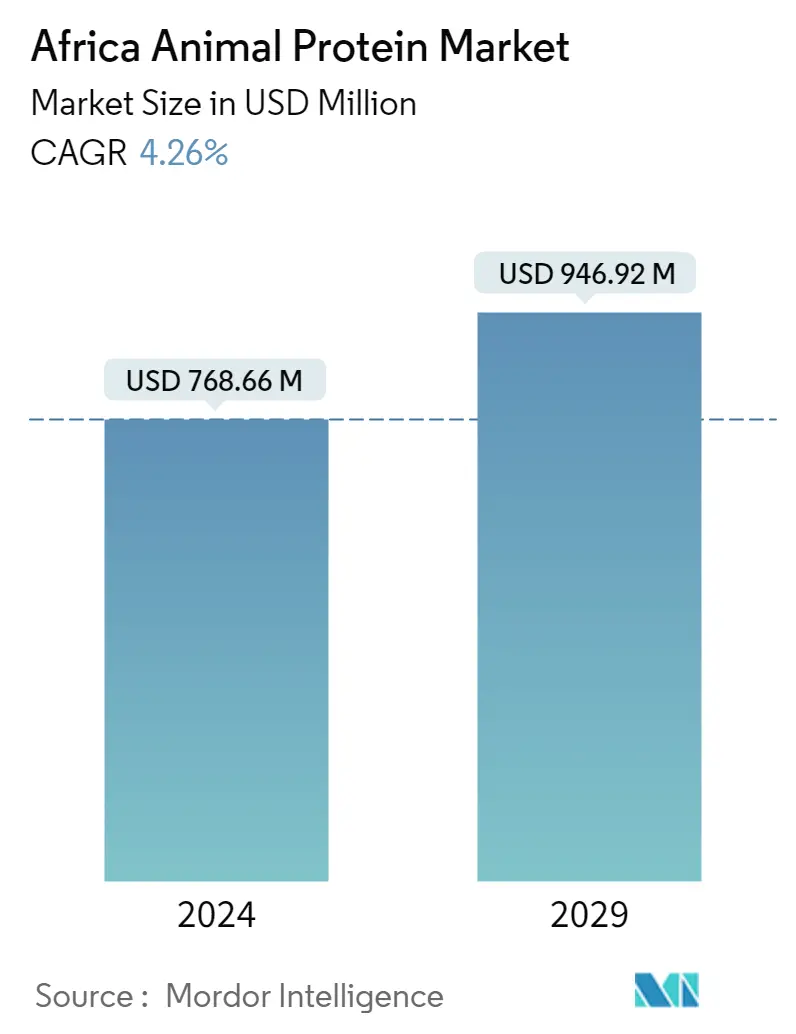

市場規模 (2024) | USD 7億6.866万ドル |

|

|

市場規模 (2029) | USD 9億4.692万ドル |

|

|

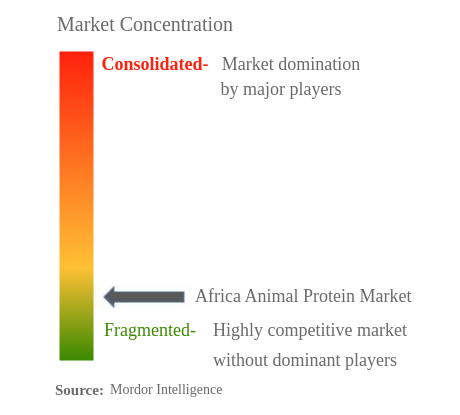

市場集中度 | 低い |

|

|

エンドユーザー別最大シェア | 食品と飲料 |

|

|

CAGR(2024 - 2029) | 4.26 % |

|

|

国別最大シェア | ナイジェリア |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

アフリカの動物性タンパク質市場分析

アフリカの動物性タンパク質市場規模は、4.26%年に7億6,866万米ドルと推定され、2029年までに9億4,692万米ドルに達すると予測されており、予測期間(2024年から2029年)中に4.02%のCAGRで成長します。

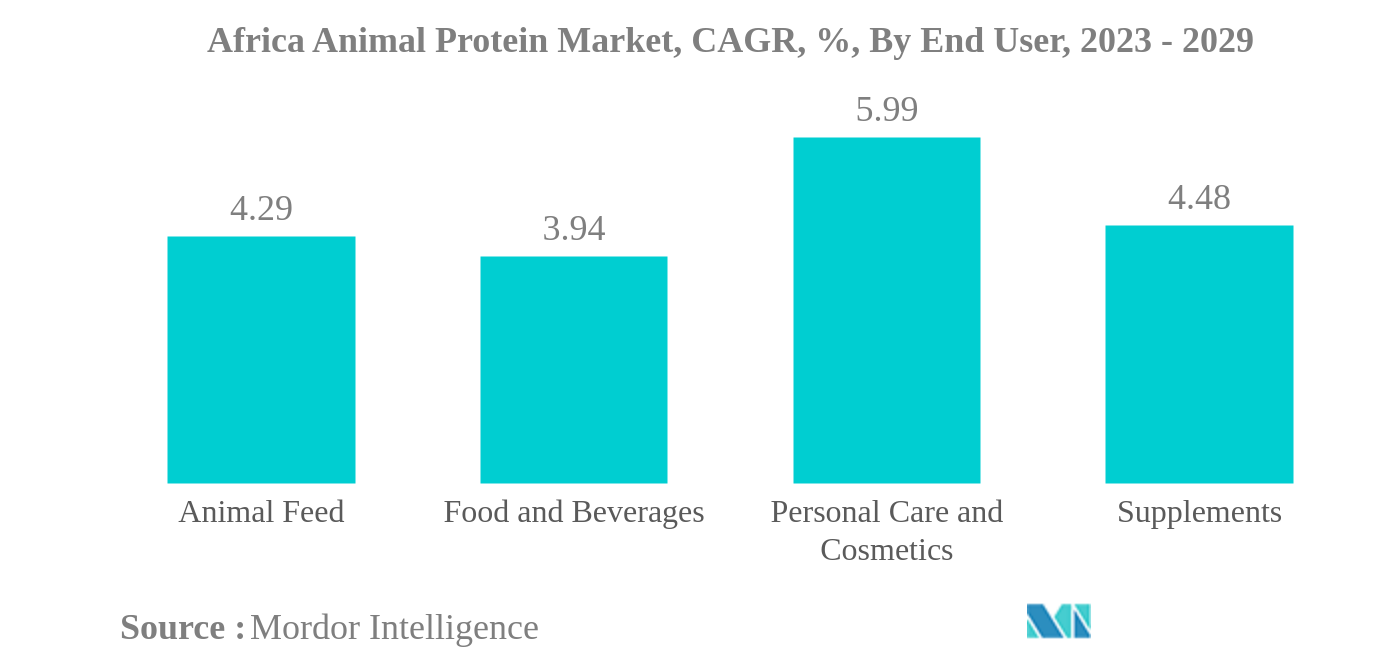

食品・飲料が最大のエンドユーザー

- 用途別では、食品・飲料セグメントが2022年の動物性タンパク質のこの地域の主要エンドユーザー・セグメントであった。ベーカリーおよびスナックのサブセグメントは、2022年にそれぞれ27.14%および23.58%という、食品・飲料セグメントにおける主要な数量シェアを占めた。健康的な間食、冷凍スナック需要の増加、手頃な価格で高品質なプライベートブランド製品の流入増加がスナックサブセグメントの成長に寄与している。南アフリカでは、ゼラチンや乳清タンパク質は栄養価が高く消化器系の健康増進に役立つと考えられているため、健康志向がヨーグルトやその他の冷凍スナック製品の成長を支え続けている。このため、スナックのサブセグメントは予測期間中、金額ベースでCAGR 3.55%を記録すると予測される。

- しかし、パーソナルケア・セグメントは予測期間中、金額ベースで5.95%のCAGRを記録すると予測される。美容クリニックの増加、身だしなみに対する一人当たり支出の増加、強固な規制枠組み、美容・化粧品市場の成長が、この地域のコラーゲン原料需要を促進している。

- サプリメントは同市場の第2位を占めている。最も急速に成長しているスポーツ・パフォーマンス栄養サブセグメントは、サプリメントの成長を支援している。予測期間中のCAGRは金額ベースで4.05%を記録すると予測されている。アフリカの消費者は、ランニングやサッカーなどのスポーツに積極的である。同地域では、スポーツジムの会員になっている消費者がかなりの割合を占めている。例えば、2020年には南アフリカには約2,450のヘルスクラブがあった。ヘルス&フィットネスセンターの増加は、サブセグメントの成長にプラスの影響を与えている。

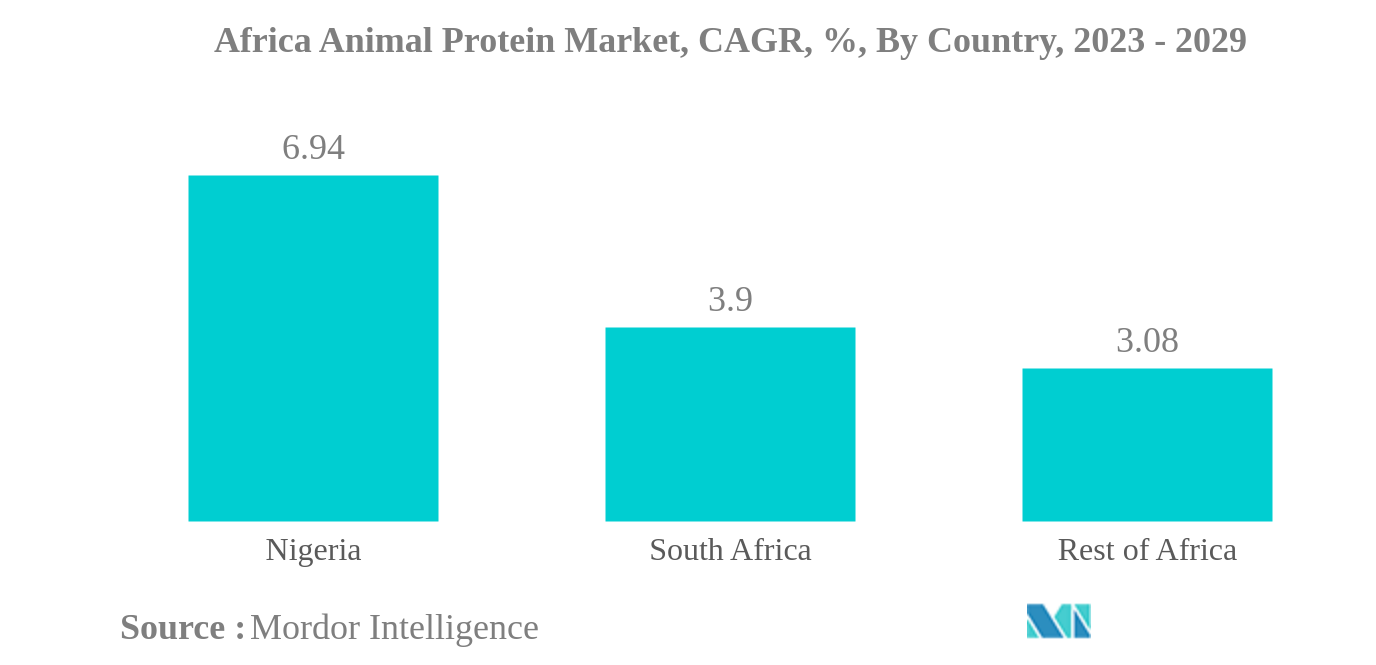

ナイジェリアは最大の国

- その他のアフリカ地域(エチオピア、ケニア、ガーナ、ギニア、コートジボワールを含む)は、2022年の動物性タンパク質市場を牽引した。タンパク質の種類別では、乳清タンパク質が2022年の数量シェア32.30%で市場を支配した。市場の需要が最も高かったのは、乳清タンパク質をベースにした機能性スナックであった。これらの国の消費者は健康的な食事への関心が高まっており、ホエイプロテインベースの食事を好むようになっている。消費者は栄養要求を満たすために、スナックバー、タンパク質強化クッキーなどの製品を選び、サブセグメントの成長を後押ししている。

- しかし、ナイジェリアは動物性タンパク質で最も急成長している国であり、予測期間中のCAGRは6.94%を記録すると予測されている。同国で2022年に最も消費されたタンパク質はゼラチンで、金額シェアは27%であった。ゼラチンは消化しやすいタンパク質で、体重管理に対応し、健康な免疫システムを維持する。こうした利点がナイジェリアの動物性タンパク質市場での需要を促進している。動物性ゼラチン、特に牧草飼育牛のゼラチンは、遺伝子組み換え作物、農薬、ホルモン、抗生物質、化学添加物などの危険な汚染物質を含まないため、市場を支配している。

- 南アフリカは、アフリカの動物性タンパク質市場においてマイナーなシェアを占めている。ホエイたん白は、他の動物性たん白の中で同国の主要なたん白のひとつに浮上している。ホエイ・プロテインは、筋肉のリハビリテーションや運動前のエクササイズに理想的であるため、サプリメント分野、特にスポーツ栄養サブセグメントにおいて主要な用途を持つ。

アフリカ動物性タンパク質産業概要

アフリカ動物性タンパク質市場は断片化されており、上位5社で11.97%を占めている。この市場の主要プレーヤーは、Amesi Group、Fonterra Co-operative Group Limited、Hilmar Cheese Company Inc.、Kerry Group plc、Royal FrieslandCampina N.V(アルファベット順)である。

アフリカ動物性タンパク質市場のリーダー

Amesi Group

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

Kerry Group plc

Royal FrieslandCampina N.V

*免責事項:主要選手の並び順不同

アフリカ動物性タンパク質市場ニュース

- 2021年2月 :プロラクタル社は、オーガニックミルクとホエイプロテインの柔軟な新ラインであるPRORGANICを発表した。このラインのプロテインは、スポーツドリンク、ギリシャ風ヨーグルト、ソフトチーズなどの有機乳製品の強化に使用できる。

- 2021年2月 :FrieslandCampina Ingredients社はCayuga Milk Ingredients社とRefitミルクプロテイン、MPI 90とMPC 85の生産で提携。

- 2020年4月 :FrieslandCampina Ingredients社は、Nutri Whey Isolate Clear成分を配合した新しい高タンパク質スポーツジェルコンセプトを発表した。この高タンパク質コンセプトは、便利なフォーマットで最大15%のタンパク質含量を提供する。同社によれば、この製品は500mlのスポーツドリンクと同量の高品質タンパク質を提供できる。同社が考案したこのコンセプトは、最近発売されたニュートリ・ホエイ・アイソレートを宣伝し、食品メーカーの間でその用途に関する認識を高めることを目的としている。

アフリカ動物性タンパク質市場レポート-目次

エグゼクティブサマリーと主な調査結果

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. エンドユーザー市場のボリューム

2.2. タンパク質消費の傾向

2.3. 生産動向

2.4. 規制の枠組み

2.5. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. タンパク質の種類

3.1.1. カゼインとカゼイン

3.1.2. コラーゲン

3.1.3. 卵のたんぱく質

3.1.4. ゼラチン

3.1.5. 昆虫タンパク質

3.1.6. ミルクプロテイン

3.1.7. 乳漿タンパク

3.1.8. その他の動物性タンパク質

3.2. エンドユーザー

3.2.1. 動物の飼料

3.2.2. 食品と飲料

3.2.2.1. サブエンドユーザー別

3.2.2.1.1. ベーカリー

3.2.2.1.2. 飲料

3.2.2.1.3. 朝食用シリアル

3.2.2.1.4. 調味料・ソース

3.2.2.1.5. 菓子

3.2.2.1.6. 乳製品および乳製品代替品

3.2.2.1.7. RTE/RTC食品

3.2.2.1.8. おやつ

3.2.3. パーソナルケアと化粧品

3.2.4. サプリメント

3.2.4.1. サブエンドユーザー別

3.2.4.1.1. 離乳食と乳児用ミルク

3.2.4.1.2. 高齢者の栄養と医療栄養

3.2.4.1.3. スポーツ/パフォーマンス栄養学

3.3. 国

3.3.1. ナイジェリア

3.3.2. 南アフリカ

3.3.3. アフリカの残りの部分

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Amesi Group

4.4.2. Fonterra Co-operative Group Limited

4.4.3. Hilmar Cheese Company Inc.

4.4.4. Kerry Group plc

4.4.5. ラクトプロット ドイチュランド GmbH

4.4.6. Prolactal

4.4.7. Royal FrieslandCampina N.V

5. タンパク質原料業界のCEO向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- アフリカのベビーフード/乳児用調製粉乳市場:数量(トン)、2017年~2029年

- 図 2:

- アフリカのベーカリー市場:数量(トン)、2017年~2029年

- 図 3:

- アフリカ飲料市場:数量(トン)、2017年~2029年

- 図 4:

- アフリカの朝食用シリアル市場:数量(トン)、2017年~2029年

- 図 5:

- アフリカの調味料/ソース市場:数量(トン)、2017年~2029年

- 図 6:

- アフリカの菓子市場:数量(トン)、2017年~2029年

- 図 7:

- アフリカの乳製品および乳製品代替製品市場:数量(トン)、2017年~2029年

- 図 8:

- アフリカの高齢者向け栄養・医療用栄養市場:数量(トン)、2017年~2029年

- 図 9:

- アフリカの食肉/鳥肉/魚介類および食肉代替製品市場:数量(トン)、2017年~2029年

- 図 10:

- アフリカのrte/rtc食品市場:数量(トン)、2017年~2029年

- 図 11:

- アフリカのスナック菓子市場:数量(トン)、2017年~2029年

- 図 12:

- 南アフリカのスポーツ/パフォーマンス栄養市場:数量(トン)、2017年~2029年

- 図 13:

- アフリカの動物飼料市場:数量(トン)、2017年~2029年

- 図 14:

- アフリカのパーソナルケアと化粧品市場:数量(トン)、2017年~2029年

- 図 15:

- アフリカの1人当たり動物性蛋白質消費量(グラム)、2017年~2029年

- 図 16:

- アフリカの動物性蛋白質原料生産量(トン)、2017~2021年

- 図 17:

- アフリカの動物性タンパク質市場、2015-2026年

- 図 18:

- アフリカの動物性タンパク質市場、2015-2026年

- 図 19:

- アフリカ動物性タンパク質市場:タンパク質タイプ別数量(トン)、2017年~2029年

- 図 20:

- アフリカの動物性蛋白質市場:蛋白質タイプ別、金額(米ドル)、2017~2029年

- 図 21:

- アフリカ動物性蛋白質市場:蛋白質タイプ別シェア(%)、2017年 vs 2023年 vs 2029年

- 図 22:

- アフリカ動物性蛋白質市場:蛋白質タイプ別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 23:

- アフリカの動物性タンパク質市場:数量(トン)、カゼインおよびカゼイネート、2017年~2029年

- 図 24:

- アフリカの動物性タンパク質市場:金額(米ドル)、カゼインおよびカゼイネート、2017年~2029年

- 図 25:

- アフリカ動物性蛋白質市場:カゼインとカゼイネート、エンドユーザー別シェア(%):2022 vs 2029年

- 図 26:

- アフリカの動物性タンパク質市場:数量(トン)、コラーゲン、2017年~2029年

- 図 27:

- アフリカの動物性タンパク質市場:金額(米ドル)、コラーゲン、2017年~2029年

- 図 28:

- アフリカ動物性タンパク質市場:コラーゲン:エンドユーザー別シェア(%):2022 vs 2029年

- 図 29:

- 南アフリカの動物性タンパク質市場:数量(トン)、卵タンパク質、2017年~2029年

- 図 30:

- 南アフリカの動物性タンパク質市場:金額(米ドル)、卵タンパク質、2017年~2029年

- 図 31:

- アフリカ動物性タンパク質市場:卵タンパク質のエンドユーザー別シェア(%):2022 vs 2029年

- 図 32:

- アフリカの動物性タンパク質市場:量(トン)、ゼラチン、2017年~2029年

- 図 33:

- アフリカの動物性タンパク質市場:金額(米ドル)、ゼラチン、2017年~2029年

- 図 34:

- アフリカ動物性タンパク質市場:ゼラチンのエンドユーザー別シェア(%):2022 vs 2029年

- 図 35:

- アフリカの動物性タンパク質市場:数量(トン)、昆虫タンパク質、2017年~2029年

- 図 36:

- アフリカの動物性タンパク質市場:金額(米ドル)、昆虫タンパク質、2017~2029年

- 図 37:

- アフリカ動物性タンパク質市場:昆虫タンパク質:エンドユーザー別シェア(%):2022 vs 2029年

- 図 38:

- アフリカの動物性タンパク質市場:乳タンパク質(数量トン)、2017年~2029年

- 図 39:

- アフリカの動物性タンパク質市場:金額(米ドル)、乳タンパク質、2017年~2029年

- 図 40:

- アフリカ動物性蛋白質市場:乳蛋白質:エンドユーザー別シェア(%):2022 vs 2029年

- 図 41:

- アフリカの動物性タンパク質市場:数量(トン)、乳清タンパク質、2017年~2029年

- 図 42:

- アフリカの動物性タンパク質市場:金額(米ドル)、乳清タンパク質、2017年~2029年

- 図 43:

- アフリカ動物性タンパク質市場:乳清タンパク質のエンドユーザー別シェア(%):2022 vs 2029年

- 図 44:

- アフリカの動物性蛋白質市場:その他の動物性蛋白質(数量トン)、2017~2029年

- 図 45:

- アフリカの動物性蛋白質市場:その他の動物性蛋白質(金額:米ドル)、2017~2029年

- 図 46:

- アフリカ動物性蛋白質市場:その他動物性蛋白質:エンドユーザー別シェア(%)、2022 vs 2029年

- 図 47:

- アフリカ動物性タンパク質市場:エンドユーザー別数量(トン)、2017年~2029年

- 図 48:

- アフリカの動物性タンパク質市場:エンドユーザー別:金額(米ドル)、2017年~2029年

- 図 49:

- アフリカ動物性タンパク質市場:エンドユーザー別シェア(%):2017年 vs 2023年 vs 2029年

- 図 50:

- アフリカ動物性蛋白質市場:エンドユーザー別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 51:

- アフリカの動物性タンパク質市場:数量(トン)、動物飼料、2017年~2029年

- 図 52:

- アフリカの動物性タンパク質市場:金額(米ドル)、動物飼料、2017年~2029年

- 図 53:

- アフリカ動物性タンパク質市場:動物飼料、タンパク質タイプ別シェア(%):2022 vs 2029年

- 図 54:

- アフリカ動物性タンパク質市場:サブエンドユーザー別数量(トン)、2017年~2029年

- 図 55:

- アフリカ動物性タンパク質市場:サブエンドユーザー別:金額(米ドル)、2017年~2029年

- 図 56:

- アフリカ動物性タンパク質市場:サブエンドユーザー別金額シェア(%):2017年 vs 2023年 vs 2029年

- 図 57:

- アフリカ動物性蛋白質市場:サブエンドユーザー別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 58:

- アフリカの動物性タンパク質市場:数量(トン)、ベーカリー、2017年~2029年

- 図 59:

- アフリカの動物性タンパク質市場:金額(米ドル)、ベーカリー、2017年~2029年

- 図 60:

- アフリカ動物性蛋白質市場:ベーカリー、蛋白質タイプ別シェア(%):2022 vs 2029年

- 図 61:

- アフリカの動物性タンパク質市場:数量(トン)、飲料、2017年~2029年

- 図 62:

- アフリカの動物性タンパク質市場:金額(米ドル)、飲料、2017年~2029年

- 図 63:

- アフリカ動物性タンパク質市場:飲料、タンパク質タイプ別シェア(%):2022 vs 2029年

- 図 64:

- アフリカの動物性タンパク質市場:数量(トン)、朝食用シリアル、2017年~2029年

- 図 65:

- アフリカの動物性タンパク質市場:金額(米ドル)、朝食用シリアル、2017年~2029年

- 図 66:

- アフリカの動物性蛋白質市場、朝食用シリアル、蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 67:

- アフリカの動物性タンパク質市場:数量(トン)、調味料/ソース:2017年~2029年

- 図 68:

- アフリカの動物性タンパク質市場:金額(米ドル)、調味料/ソース:2017年~2029年

- 図 69:

- アフリカ動物性蛋白質市場:調味料/ソース、蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 70:

- アフリカの動物性タンパク質市場:数量(トン)、菓子:2017~2029年

- 図 71:

- アフリカの動物性タンパク質市場:金額(米ドル)、菓子:2017~2029年

- 図 72:

- アフリカ動物性蛋白質市場:菓子:蛋白質タイプ別シェア(%):2022 vs 2029年

- 図 73:

- アフリカ動物性タンパク質市場:乳製品および乳製品代替製品の数量(トン)、2017年~2029年

- 図 74:

- アフリカの動物性タンパク質市場:金額(米ドル)、乳製品および乳製品代替製品、2017年~2029年

- 図 75:

- アフリカ動物性蛋白質市場、乳製品と乳製品代替製品、蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 76:

- アフリカの動物性タンパク質市場:数量(トン)、rte/rtc食品、2017年~2029年

- 図 77:

- アフリカの動物性タンパク質市場:金額(米ドル)、rte/rtc食品、2017年~2029年

- 図 78:

- アフリカの動物性蛋白質市場、rte/rtc食品、蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 79:

- アフリカの動物性タンパク質市場:量(トン)、スナック菓子、2017年~2029年

- 図 80:

- アフリカの動物性タンパク質市場:金額(米ドル)、スナック菓子、2017年~2029年

- 図 81:

- アフリカ動物性タンパク質市場:スナック:タンパク質タイプ別シェア(%):2022 vs 2029年

- 図 82:

- アフリカの動物性タンパク質市場:数量(トン)、パーソナルケアと化粧品、2017年~2029年

- 図 83:

- アフリカの動物性タンパク質市場:金額(米ドル)、パーソナルケアと化粧品、2017~2029年

- 図 84:

- アフリカの動物性蛋白質市場:パーソナルケアと化粧品、蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 85:

- アフリカ動物性タンパク質市場:サブエンドユーザー別数量(トン)、2017年~2029年

- 図 86:

- アフリカ動物性タンパク質市場:サブエンドユーザー別:金額(米ドル)、2017年~2029年

- 図 87:

- アフリカ動物性タンパク質市場:サブエンドユーザー別金額シェア(%):2017年 vs 2023年 vs 2029年

- 図 88:

- アフリカ動物性蛋白質市場:サブエンドユーザー別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 89:

- アフリカの動物性タンパク質市場:ベビーフード/乳児用調製粉乳(数量トン)、2017~2029年

- 図 90:

- アフリカの動物性タンパク質市場:ベビーフードおよび乳児用調製粉乳、金額(米ドル)、2017~2029年

- 図 91:

- アフリカ動物性タンパク質市場:ベビーフード/乳児用調製粉乳、タンパク質タイプ別シェア(%):2022 vs 2029年

- 図 92:

- アフリカの動物性タンパク質市場:数量(トン)、高齢者栄養、医療栄養:2017年~2029年

- 図 93:

- アフリカの動物性タンパク質市場:金額(米ドル)、高齢者栄養と医療栄養:2017年~2029年

- 図 94:

- アフリカ動物性蛋白質市場:高齢者栄養と医療栄養:蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 95:

- アフリカの動物性タンパク質市場:数量(トン)、スポーツ/パフォーマンス栄養:2017年~2029年

- 図 96:

- アフリカの動物性タンパク質市場:金額(米ドル)、スポーツ/パフォーマンス栄養:2017年~2029年

- 図 97:

- アフリカの動物性蛋白質市場、スポーツ/パフォーマンス栄養:蛋白質タイプ別シェア(%)、2022 vs 2029年

- 図 98:

- アフリカ動物性タンパク質市場:国別数量(トン)、2017年~2029年

- 図 99:

- アフリカ動物性タンパク質市場:金額(米ドル)、国別、2017年~2029年

- 図 100:

- アフリカ動物性タンパク質市場:金額シェア(%):国別、2017年 vs 2023年 vs 2029年

- 図 101:

- アフリカ動物性蛋白質市場:国別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 102:

- アフリカ動物性タンパク質市場:数量(トン)、ナイジェリア、2017年~2029年

- 図 103:

- アフリカの動物性タンパク質市場:金額(米ドル)、ナイジェリア、2017年~2029年

- 図 104:

- アフリカ動物性蛋白質市場:蛋白質タイプ別シェア(%)(ナイジェリア) 2022 vs 2029年

- 図 105:

- 南アフリカの動物性タンパク質市場:数量(トン)、2017年~2029年

- 図 106:

- 南アフリカの動物性タンパク質市場:金額(米ドル)、2017年~2029年

- 図 107:

- 南アフリカの動物性蛋白質市場:蛋白質タイプ別シェア(%):2022 vs 2029年

- 図 108:

- アフリカの動物性タンパク質市場:数量(トン)、その他のアフリカ、2017年~2029年

- 図 109:

- アフリカの動物性タンパク質市場、金額(米ドル)、その他のアフリカ、2017年~2029年

- 図 110:

- アフリカ動物性蛋白質市場:金額シェア(%):その他のアフリカ、蛋白質タイプ別、2022 vs 2029年

- 図 111:

- アフリカ動物性タンパク質市場:最も活発な企業:戦略的移転件数別、2017年~2022年

- 図 112:

- アフリカの動物性タンパク質市場:戦略的移転の総件数、2017年~2022年

- 図 113:

- 2021年アフリカ動物性蛋白質市場シェア(主要企業別

アフリカの動物性タンパク質産業セグメント

カゼインとカゼイネート、コラーゲン、エッグプロテイン、ゼラチン、昆虫プロテイン、ミルクプロテイン、ホエイプロテインはプロテインタイプ別セグメントとしてカバーされている。 エンドユーザー別では、動物飼料、食品・飲料、パーソナルケア・化粧品、サプリメントが対象となる。 ナイジェリア、南アフリカは国別セグメントとしてカバーされている。| タンパク質の種類 | |

| カゼインとカゼイン | |

| コラーゲン | |

| 卵のたんぱく質 | |

| ゼラチン | |

| 昆虫タンパク質 | |

| ミルクプロテイン | |

| 乳漿タンパク | |

| その他の動物性タンパク質 |

| エンドユーザー | ||||||||||||

| 動物の飼料 | ||||||||||||

| ||||||||||||

| パーソナルケアと化粧品 | ||||||||||||

|

| 国 | |

| ナイジェリア | |

| 南アフリカ | |

| アフリカの残りの部分 |

市場の定義

- エンドユーザー - プロテイン原料市場はB2Bベースで運営されている。食品、飲料、サプリメント、動物飼料、パーソナルケア&化粧品メーカーが調査対象市場の最終消費者と見なされる。結合剤や増粘剤、その他タンパク質以外の用途に使用される液体/乾燥ホエイを購入するメーカーは対象外とする。

- 普及率 - 普及率は、エンドユーザー市場全体に占めるプロテイン強化食品エンドユーザー市場規模の割合として定義される。

- 平均タンパク質含有量 - これは、本レポートの対象範囲に含まれるすべてのエンドユーザー企業が製造した製品100gあたりに含まれるタンパク質の平均含有量である。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:キー変数の特定: 特定の製品セグメントと国に関連する定量化可能な主要変数(業界および外部)は、デスクトップ調査と文献レビューに基づいて、関連する変数と要因のグループから選択されます。主要な専門家の入力。これらの変数は、回帰モデリング(必要に応じて)によってさらに確認されます。

- ステップ2:市場モデルを構築する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な歴史的市場数に対してテストされます。反復的なプロセスを通じて、市場予測に必要な変数が設定され、これらの変数を基にモデルが構築されます。

- ステップ3:検証して最終化する: この重要なステップでは、市場調査の専門家の広範なネットワークを介して、すべての市場数値、変数、アナリストの呼び出しが検証されます。回答者は、調査対象市場の包括的な画像を生成するために、レベルと機能を横断して選択されます。

- ステップ4:研究成果: シンジケートレポート、カスタムコンサルティングアサインメント、データベース&サブスクリプションプラットフォーム。