アクリルアミド市場分析

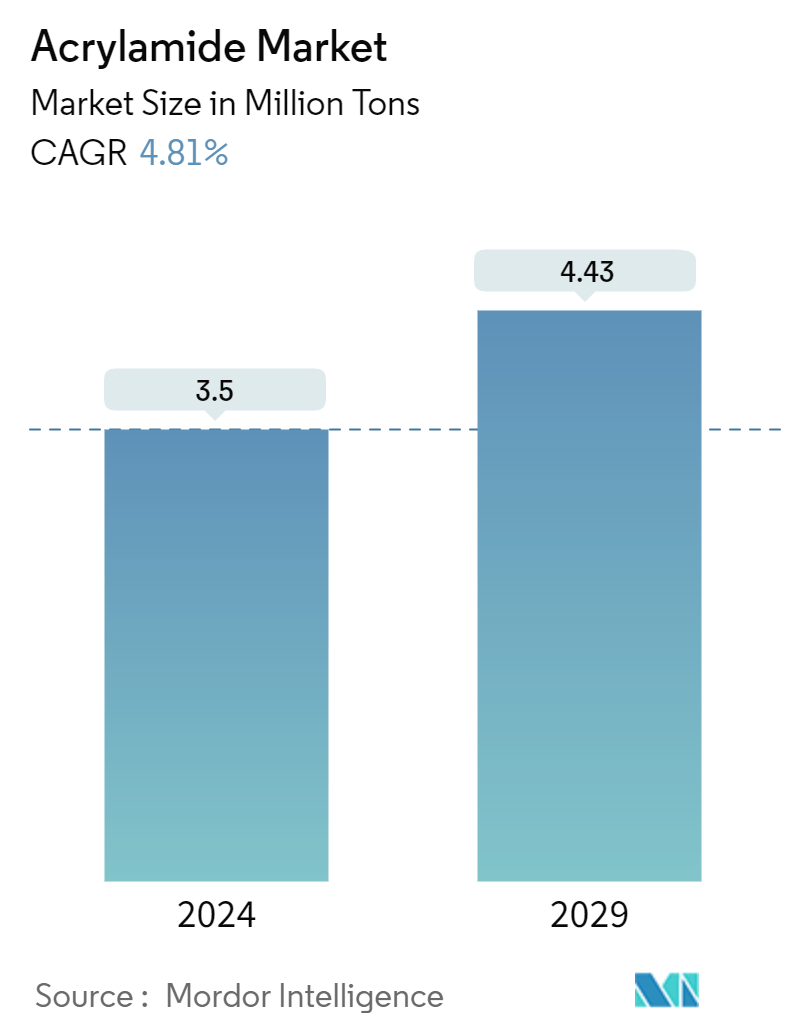

アクリルアミドの市場規模は、2024時点で3.5 Million tonsと推定され、2029までには4.43 Million tonsに達し、予測期間中(2024-2029)に4.81%のCAGRで成長すると予測される。

COVID-19のパンデミックは2020年の市場にマイナスの影響を与えた。パンデミックの影響で、ウイルスの蔓延を抑えるために世界数カ国で閉鎖措置がとられた。これによって需給チェーンが完全に混乱し、市場に悪影響を及ぼした。その後、市場は回復し、かなりの勢いで成長し始めた。

- ポリアクリルアミドを大量に使用する石油増進回収(EOR)プロセスの需要が高まっているため、市場は短期的に成長すると予想される。長期的には、水処理にアクリルアミドを多用する欧州の水規制が厳しいため、市場が拡大する可能性がある。

- しかし、アクリルアミドは加熱された食事やタバコの煙との相互作用によって得られる。この暴露による健康への好ましくない影響は、世界のアクリルアミド産業にとって重要なハードルになると予測されている。

- 中国のような国では水処理への投資が増加しており、市場成長の絶大な機会を生み出すと予想される。

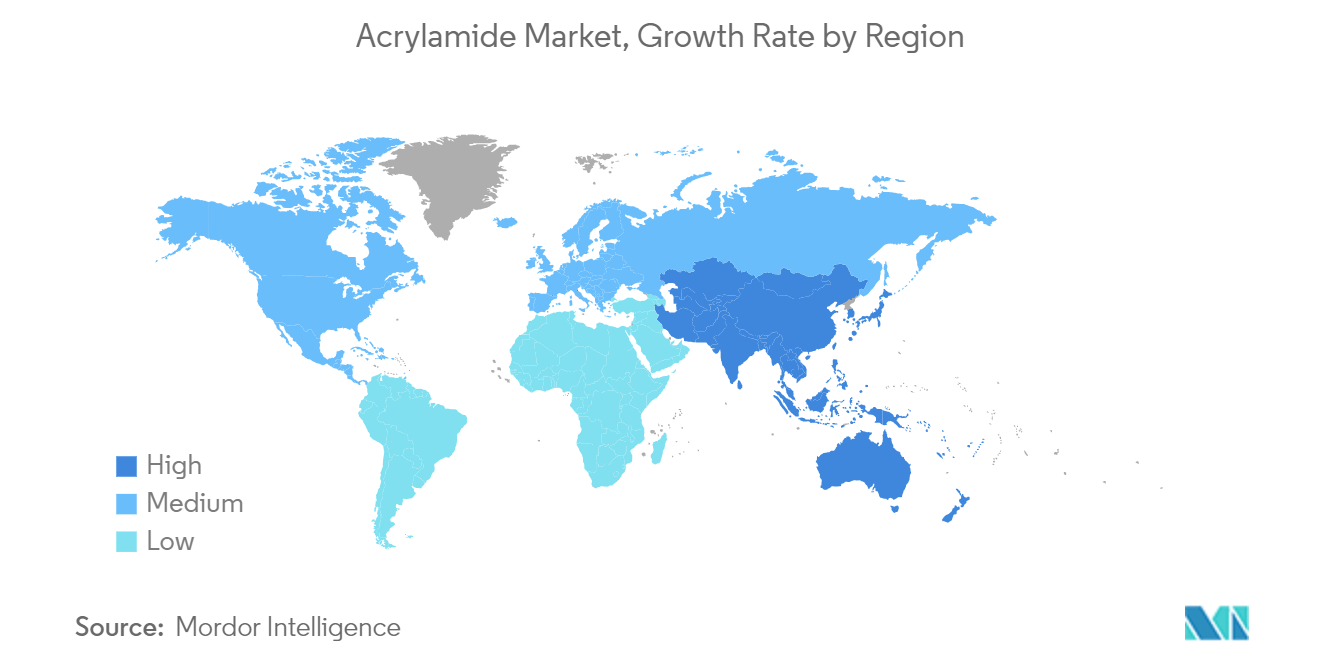

- アジア太平洋地域が大きな市場シェアを占め、北米と欧州がそれに続く。

アクリルアミド市場動向

市場を支配する水処理用途

- アクリルアミドは、表面の粒子に付着するアミド基を持つモノマー単位からなる線状ポリマーである。広範なポリマー鎖がこれらの粒子をつなぐ。このプロセスは凝集と呼ばれ、廃水処理法で広く利用されている。

- アクリルアミドまたはポリアクリルアミド(PAM)水溶液を下水と混合すると、より大きなフロックが形成され、清澄機での沈降速度、溶存空気浮遊(DAF)システムでの浮遊速度、汚泥濃縮装置での水除去率を向上させることができる。ポリアクリルアミドは、下水処理、パルプ・製紙、化学、石油化学、繊維、オイルサンド、鉱業などの産業で多く使用されている。

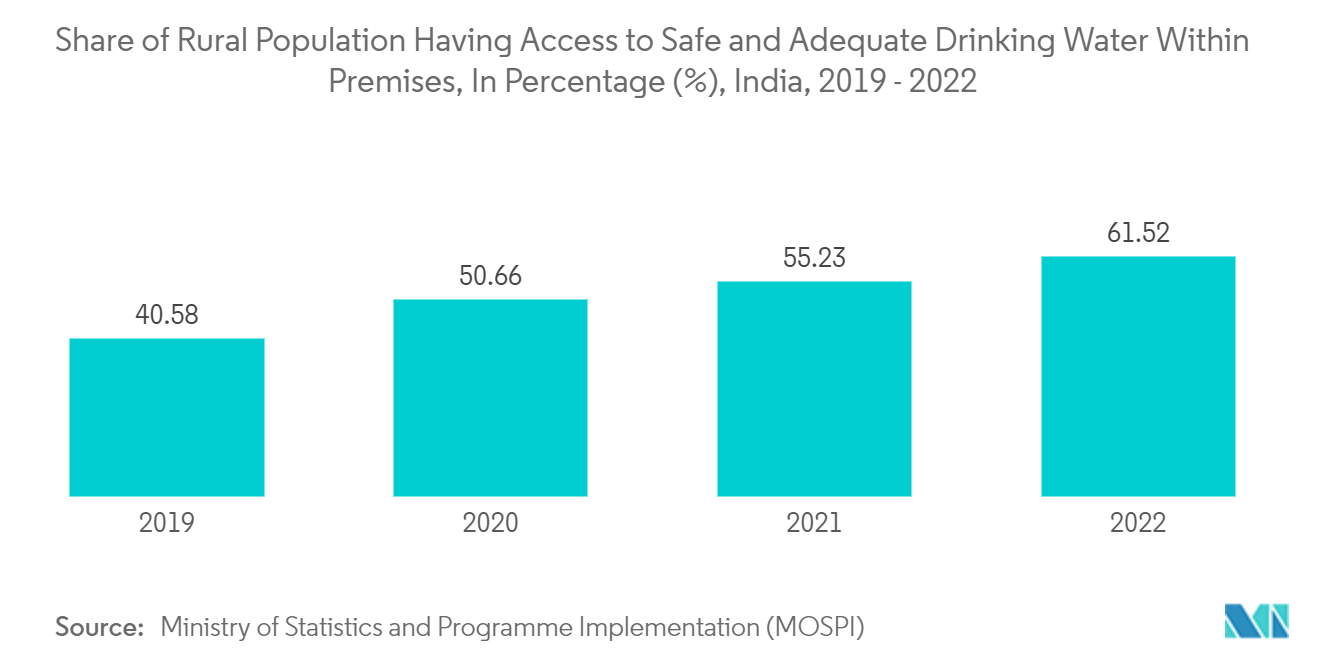

- 水処理業界の力強い成長の主な原動力となっているのは、水に対する産業需要の増加である。電力、鉄鋼、鉱業・冶金、石油化学、石油・ガス、食品・飲料、繊維・染料など数多くの産業で水が大量に使用されるため、世界各国の政府は、水を環境に戻す前にこれらの産業で廃水処理に関する規制を実施している。

- 下水処理では、下水システムが酸性である場合、非イオン性ポリアクリルアミドが代替品よりも好まれる。さらに、無機凝集剤であるポリアルミニウムや硫酸アルミニウムは、水処理プロセスにおいてより優れた性能を発揮する。

- カチオン性ポリアクリルアミドは水への溶解性が高く、凝集効果に優れている。都市下水処理、製紙、冶金・石油化学処理、食品加工、染色、鉱山選鉱、工業廃水処理など、さまざまな用途で使用されている。

- 米国テキサス州のノースイースト浄水場(NEWPP)拡張フェーズ2、米国オレゴン州のブルランろ過プロジェクト、オーストラリア・クイーンズランド州南東部のリンビル浄水場改築プロジェクトなどは、ポリマーの需要に影響を与える可能性のある今後のプロジェクトの一部である。

- ヒューストン市の北東浄水場(NEWPP)拡張プロジェクトは、2025年までに既存の浄水場の能力を日量4億ガロン(MGD)増強する設計施工プロジェクトである。ヒューストン・パブリック・メディアによると、このプロジェクトにより、市と地域の水道機関は予測される需要を満たすことができるようになる。

- 従って、このようなプロジェクトの稼動が予想されることから、予測期間中、アクリルアミドの需要は水処理用途で増加する可能性が高い。

アジア太平洋地域が市場を支配する

- アジア太平洋地域は、予測期間を通じて緩やかなペースで増加すると予測されている。新興諸国における可処分所得の増加は、便利なアイテムへの需要を促進し、世界のアクリルアミド市場の成長を支援している。中国は最大の市場シェアを持ち、急成長する開発により予測期間中アクリルアミドユーザーのトップになるだろう。

- 例えば、中国では2021年から2025年にかけて、石油・ガス需要の高まりから、掘削された開発・探査井戸の累計数が11万8,000に達すると予想されている。

- 中国国家統計局によると、同国は2022年、工業生産による廃水汚染を処理するために約37億7,000万人民元(5億2,400万米ドル)を支出した。さらに、2025年までに中国の工業廃水市場は194億米ドルに達すると予想されている。同国は、2025年までに約80,000kmの下水収集パイプライン網を改修または建設する計画に取り組んでいる。

- 2022年初め、中国は新たな廃水再利用ガイドラインを承認し、2025年までに下水の25%を再利用基準で処理することを義務付けた。これは、処理能力の拡大から脱却し、処理された排水の質に重点を置くという中国の狙いを反映している。このプロジェクトの一環として、中国は今後5年間で8万kmの廃水収集パイプの建設と改修を目指している。

- 同国では他の地域ほど石油増進回収やフラッキングが行われていないため、アクリルアミドは他の地域に比べて石油・ガス産業ではあまり使用されていない。一方、中国のエネルギー大手は、シェール岩層から天然ガスを取り出すことで進歩を遂げている。

- 上記のような要因から、アジア太平洋地域のアクリルアミド市場は将来的に需要が増加すると予測されている。

アクリルアミド産業の概要

アクリルアミド市場は統合されており、少数の企業が市場シェアの大半を占めている。同市場に進出している主な企業(順不同)は、SNFグループ、CNPC、BASF SE、三井化学、北京恒州化工集団公司、アシュランドである。

アクリルアミド市場のリーダー

-

SNF Group

-

BASF SE

-

Mitsui Chemicals, Inc.

-

Beijing Hengju Chemical Group Corporation

-

Ashland

- *免責事項:主要選手の並び順不同

アクリルアミド市場ニュース

- 2023年8月三井化学は、ポラリス化学がアクリルアミド製造に使用する生体触媒の生産を開始したと発表した。

- 2022年11月:ケリー社は、同社の特徴であるアクリルアミドを還元する非遺伝子組み換え(Non-GMO)酵母「アクリリアストの進化版である「アクリリアスト・プロを発表。

- 2022年3月:ルネッサンス・バイオサイエンス社がインド、中国、オーストラリア、ベトナム、ロシアで非遺伝子組み換えアクリルアミド低減酵母(ARY)の新しい特許を取得。

アクリルアミド産業のセグメント化

ニトリルヒドラターゼがアクリロニトリルを加水分解すると、アクリルアミドという化合物になる。アクリルアミドは、水溶性増粘剤であるポリアクリルアミドを製造するために、工業的に最も一般的に使用されている。ポリアクリルアミドはアクリルアミド全体の消費量の約90%を占めている。タバコの煙にも含まれている。アクリルアミドは炭水化物を加熱する際に生成される。

アクリルアミド市場は用途と地域によって区分される。用途別では、水処理用凝集剤、石油増進回収剤、パルプ・製紙製造、その他の用途(土壌改良、鉱石処理など)に区分される。また、主要地域27カ国の市場規模と予測も掲載しています。各セグメントについて、市場規模および予測は数量(トン)ベースで行われた。

| アプリケーション別 | 水処理用凝集剤 | ||

| パルプおよび製紙製造 | |||

| 石油回収の強化 | |||

| その他のアプリケーション | |||

| 地理別 | アジア太平洋 | 中国 | |

| インド | |||

| 日本 | |||

| 韓国 | |||

| タイ | |||

| インドネシア | |||

| ベトナム | |||

| マレーシア | |||

| その他のアジア太平洋地域 | |||

| 北米 | アメリカ合衆国 | ||

| カナダ | |||

| メキシコ | |||

| ヨーロッパ | ドイツ | ||

| イギリス | |||

| フランス | |||

| イタリア | |||

| スペイン | |||

| ノルディック | |||

| ロシア | |||

| 七面鳥 | |||

| その他のヨーロッパ | |||

| 南アメリカ | ブラジル | ||

| アルゼンチン | |||

| コロンビア | |||

| 南米のその他の地域 | |||

| 中東およびアフリカ | サウジアラビア | ||

| 南アフリカ | |||

| アラブ首長国連邦 | |||

| エジプト | |||

| ナイジェリア | |||

| カタール | |||

| その他の中東およびアフリカ | |||

アクリルアミド市場調査FAQ

アクリルアミド市場の規模は?

アクリルアミド市場規模は、2024年には350万トンに達し、CAGR 4.81%で成長し、2029年には443万トンに達すると予想される。

現在のアクリルアミド市場規模は?

2024年のアクリルアミド市場規模は350万トンに達すると予想される。

アクリルアミド市場の主要プレーヤーは?

SNFグループ、BASF SE、三井化学、Beijing Hengju Chemical Group Corporation、Ashlandがアクリルアミド市場で事業を展開している主要企業である。

アクリルアミド市場で最も急成長している地域はどこか?

北米は予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

アクリルアミド市場で最大のシェアを占める地域は?

2024年には、アジア太平洋地域がアクリルアミド市場で最大の市場シェアを占める。

このアクリルアミド市場は何年をカバーし、2023年の市場規模は?

2023年のアクリルアミド市場規模は333万トンと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年のアクリルアミド市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のアクリルアミド市場規模を予測しています。

私たちのベストセラーレポート

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

アクリルアミド産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のアクリルアミド市場シェア、規模、収益成長率の統計。アクリルアミドの分析には、2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。