3D TSVと2.5D市場分析

3D TSVと2.5Dの市場規模は、2024ではUSD 46.06 billionと推定され、2029までにはUSD 223.33 billionに達し、予測期間中(2024-2029)には30.10%のCAGRで成長すると予測されている。

半導体産業におけるパッケージングは、継続的な変貌を遂げている。半導体アプリケーションの成長に伴い、CMOSスケーリングの鈍化と価格の高騰により、業界はICパッケージングの進歩に頼らざるを得なくなっている。3D積層技術は、AI、ML、データセンターなどのアプリケーションの要求性能を満たすソリューションである。したがって、高性能コンピューティング・アプリケーションに対する要求の高まりが、予測期間にわたって主にTSV(Through Silicon Via)市場を牽引している。

- また、3D TSVパッケージング技術も牽引役となっている。現在のワイヤーボンディング技術と比較してチップ間のデータ伝送時間が短縮されるため、高速化とともに消費電力が大幅に削減される。2022年10月、TSMCは独創的な3DFabric Allianceの立ち上げを発表した。これはTSMCのオープンイノベーションプラットフォーム(OIP)のかなりの導入であり、顧客が半導体およびシステムレベルの設計課題の急増するハードルを克服するのに役立つ。また、TSMCの3DFabric技術を使用した次世代HPCおよびモバイル技術の進歩の迅速な統合の獲得にも貢献します。

- 電子機器に対する消費者需要の高まりは、さまざまな新機能を実現する高度な半導体デバイスの必要性に火をつけた。半導体機器に対する要求が一貫して強まる中、先進的なパッケージング技術は、今日のデジタル化された世界に必要なフォームファクタと処理能力を提供している。例えば、半導体産業協会によると、2022年8月の世界半導体産業売上高は474億米ドルで、2021年8月の合計473億米ドルから0.1%の微増となった。

- また、GSM協会によると、2025年までに米国は世界で最もスマートフォンの普及率が高くなると予想されている(接続の49%)。米国IoT協会によると、世帯当たりのスマートホームデバイス比率が最も高く、2~3のユースケース(エネルギー、セキュリティ、家電)にまたがる家電製品を所有する消費者の傾向が最も顕著である。

- さらに、2022年9月、バイデン政権は、米国が国家安全保障に不可欠な世界の最先端チップの生産量ゼロ、消費量25%であることから、中国依存に対抗するため、国内半導体産業の育成に500億米ドルを投資すると発表した。ジョー・バイデン大統領は2022年8月、中国に対する米国の競争力強化の一環として、国内のハイテク製造業を後押しするため、2800億米ドルのCHIPS法案に署名した。このような半導体分野への旺盛な投資は、研究市場の成長に有利な機会をもたらすだろう。

- MEMSとセンサーの成長は、自動車や産業オートメーションなど様々な用途でセンサーやディスプレイの需要が急速に高まっていることに起因している。2022年8月、MEMSのメーカーであり、世界の半導体産業の重要なプレーヤーであるSTマイクロエレクトロニクスは、消費者向けスマート産業、モバイル機器、ヘルスケア、小売分野向けに設計された第3世代のMEMSセンサを発表した。堅牢なチップ・サイズのモーション・センサおよび環境センサは、今日のスマートフォンのユーザー・フレンドリーな状況認識機能を実現し、ウェアラブル端末はMEMS技術で作られています。STの最新のMEMSセンサ世代は、出力精度と消費電力に関する技術的な限界を押し広げ、性能を新たなレベルに引き上げています。

- さらに、TSVデバイスの製造に関連する高コストが市場の成長を制限しています。これには、デバイスのコストだけでなく、デバイスが適切に機能するために必要な付属品や消耗品のコストも含まれる。さらに、TSVデバイスの製造に関する厳しいガイドラインや規制もコストに拍車をかけている。

- さらに、世界的な半導体不足は、パンデミック後の生産能力拡大に注力するプレイヤーを後押しした。例えば、SMICは、さまざまな都市に独自のチップ製造工場を建設し、2025年までに生産能力を倍増させるという積極的な計画を発表した。また、アジア太平洋地域の地方政府の多くは、長期的なプログラムで半導体産業に資金を提供しており、それゆえ市場成長の回復が期待されている。例えば、中国政府は国家IC投資基金2030の第2ステージの費用として約230億~300億米ドルを導入した。

- さらに、現在進行中のロシアとウクライナの紛争は、エレクトロニクス産業に大きな影響を与えると予想される。紛争はすでに、以前から業界に影響を及ぼしている半導体サプライチェーンの問題とチップ不足を悪化させている。この混乱は、ニッケル、パラジウム、銅、チタン、アルミニウム、鉄鉱石といった重要な原材料の価格変動という形で現れ、材料不足を招く可能性がある。これは3D積層メモリーの製造を妨げることになるだろう。

3D TSVと2.5Dの市場動向

LEDパッケージングが著しい成長を遂げると予想される

- LEDの製品への採用が進むにつれ、デバイスの高出力化、高密度化、低コスト化が進んでいる。TSV(シリコン・ビア)技術による3次元(3D)パッケージングは、2Dパッケージングとは異なり、高密度の垂直配線を可能にします。

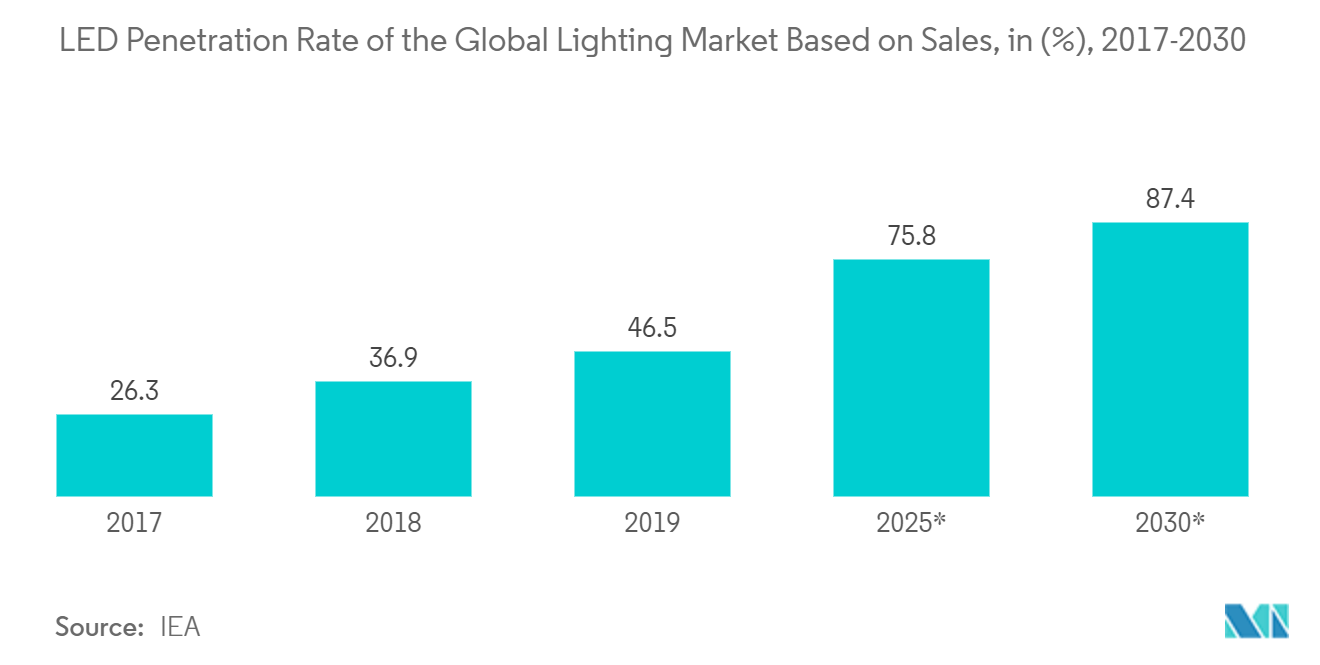

- TSV集積回路は接続長を短くするため、寄生容量、インダクタンス、抵抗が小さくなり、モノリシック集積と多機能集積の組み合わせが効率的に行われ、高速で低消費電力の相互接続が可能になる。IEAによると、国際照明市場におけるLEDの普及率は、2025年には約76%に達し、2030年にはさらに87.4%に達すると予想されている。

- さらに、エネルギー効率の高いLEDを採用するための政府の取り組みや規則が、研究された市場を牽引している。国際エネルギー機関(IEA)によると、照明市場におけるLEDの成長率は2025年に75.8%になると予想されている。

- LEDパッケージの要件はもっと良くなる可能性がある。LEDチップのパッケージへの位置が正確でないと、パッケージ機器全体の発光効率が直接影響を受ける可能性がある。決められた位置からずれると、LEDの光が反射カップから完全に反射されなくなり、LEDの明るさに影響を与える。

- 米国エネルギー省は最近、最新技術を用いた10の試験的プロジェクトに6,100万米ドルを投資し、何千もの家庭や企業を最先端のエネルギー効率の高いネットワークに変えると発表した。これは、白熱電球やハロゲン電球を、よりエネルギー効率の高いLED照明に切り替えることにも適用される。その結果、LEDの拡大に伴い、米国におけるLEDパッケージング・ニーズは予測期間中に成長するだろう。

- さらに、この市場では様々な企業が新製品を開発している。2022年5月、Lumileds LLCはハイパワーCSP(チップスケールパッケージ)LEDを発売した。LUXEON HL1Zはドーム型でない片面発光で、わずか1.4mm角の小さなボックスから高い発光効率(137lm/W以上)を実現する。

- LEDパッケージ・アプリケーションの急速な進歩により、今後数年間は技術革新と消費が高まり、研究された市場成長が促進されると予測される。一方、飽和度が高いため、製品の受容が制限される可能性があり、ひいては市場成長も制限される。

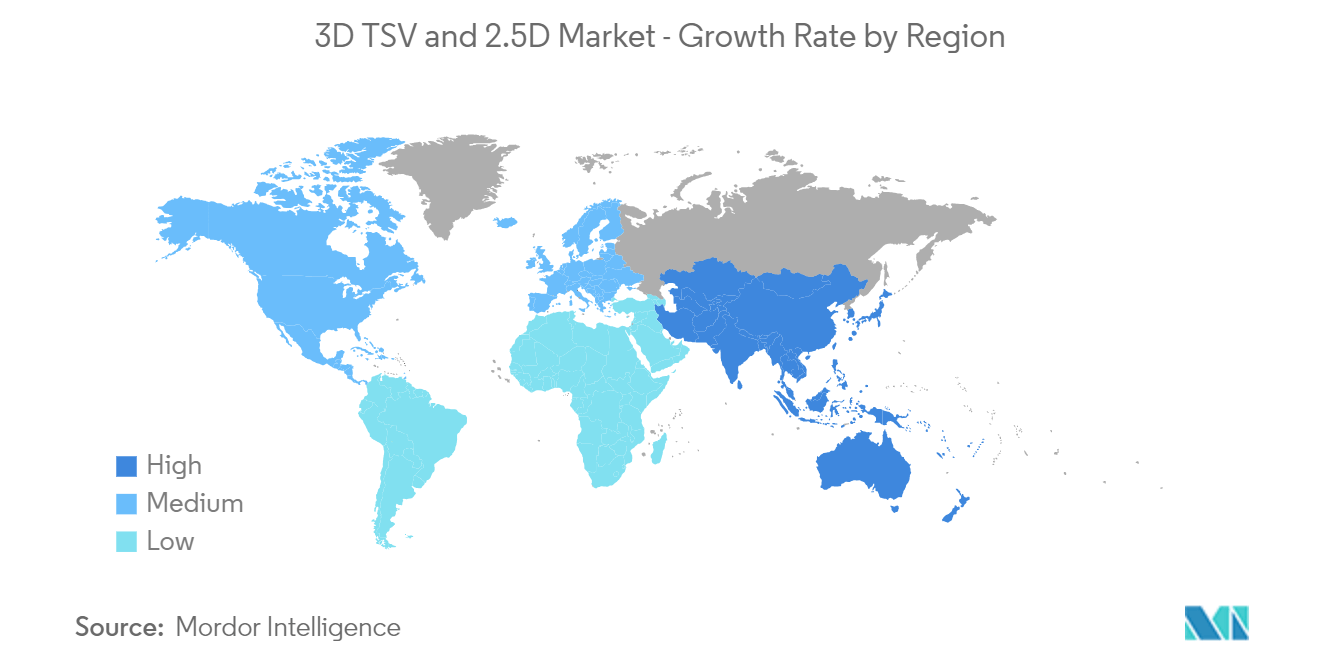

アジア太平洋地域が大きな市場シェアを占める見込み

- アジア太平洋地域は、本市場調査において著しい成長を遂げている地域である。スマートフォンの普及率が上昇したことで、この地域は世界の主要モバイル市場の1つとなっているが、その主な理由は人口の増加と都市化である。

- GSM協会によると、スマートフォンのブロードバンドネットワークはAPACの人口の96%をカバーし、12億人がモバイルインターネットサービスにアクセスしている。5Gの勢いはアジア全域で続いており、現在14の市場で商用5Gサービスが利用可能だ。インドやベトナムを含む他のいくつかの市場でも、今後数年で商用サービスが開始される見込みだ。2025年までに、この地域全体で4億の5G接続が見込まれ、これは人口の14%以上に相当する。さらに、インダストリー4.0もアジア太平洋地域で最も台頭しつつあるトレンドのひとつだ。IoTデバイスと小型化は、3D TSVを活用したインダストリー4.0の重要なトレンドである。この地域は、スマートシティのインフラをサポートするためにIoTに多額の投資を行っている。

- 進歩する技術は、家電、通信、医療機器、通信機器、自動車の発展に寄与している。国内では5Gの恩恵が開始され、とりわけスマートフォンの需要が高まっている。

- MIITによると、中国は次世代モバイル・ネットワークを発展させるため、2022年に200万の5G基地局設置を望んでいる。MIITによると、中国本土には現在142万5000の設置済み5G基地局があり、全国で5億人以上の5Gユーザーをサポートしており、世界で最も包括的なネットワークとなっている。同地域での5G導入の拡大は、5G対応デバイスの需要を促進し、それによって2.5Dおよび3D半導体パッケージの必要性を高めると予想される。

- さらに、CAICTによると、5Gスマートフォンの出荷台数は国内出荷台数の75.9%を記録しており、世界平均の40.7%よりも大きい。2022年7月までに、5Gスマートフォンは中国国内の携帯電話出荷台数の74%に達するだろう。2022年7月までの5G携帯電話の総出荷台数は124mm台で、中国は121機種の最新5G携帯電話を導入した。このようなトレンドは、この地域の2.5Dおよび3D半導体パッケージングソリューション需要を加速させるだろう。

- 自律走行車および電気自動車の利用増加も、地域全体の先端半導体需要を増加させており、研究市場の成長をさらに後押ししている。2022年2月、Teslaは中国国内および輸出市場での需要増加に対応するため、中国に第2EV施設を建設する予定である。短期的には、テスラは中国での生産能力を少なくとも年間100万台まで引き上げる意向で、上海臨港自由貿易区にある現在の展示会周辺に第2工場を計画している。さらに、中国政府は2025年までに全自動車販売台数の20%を電気自動車にすることを目指しており、これには次世代の公用車としてNEVを採用することも含まれる。

- さらに、半導体製造およびパッケージング工場への投資が拡大していることも、調査対象市場にとって有利な成長シナリオを生み出している。例えば、大手半導体チップメーカーであるインテルは最近、マレーシアに先進的なチップパッケージング施設を建設するために70億米ドルを投資すると発表した。同様に、2022年11月、アドバンスト・セミコンダクター・エンジニアリング(ASE)は、マレーシアの生産拠点を拡張するために3億米ドルの投資を発表した。

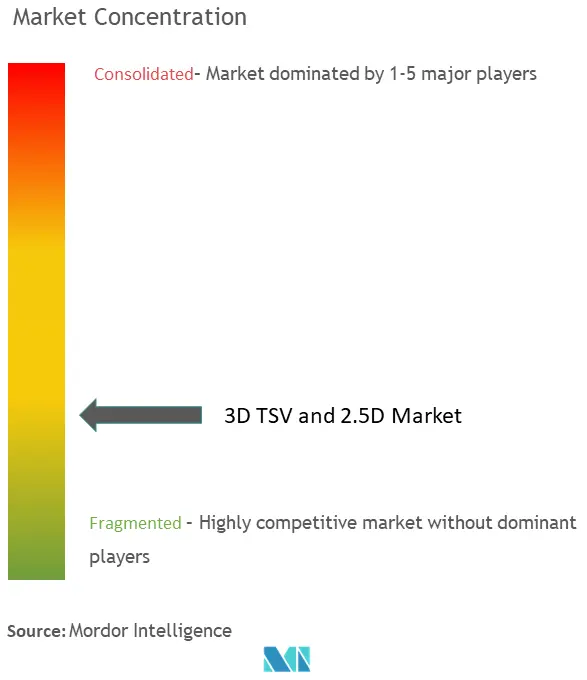

3D TSVと2.5D産業の概要

3D TSVおよび2.5D市場は競争が激しく、多様化しているため、さまざまな重要なパフォーマーで構成されている。同市場には小規模、大規模、ローカルベンダーが存在し、優れた競争を生み出している。これらの企業は、市場シェアを拡大し収益性を高めるために、戦略的な協力関係を築いている。また、同市場の各社は、企業向けネットワーク機器技術に取り組む新興企業を買収し、製品力の強化を図っている。

2022年8月、インテルは、2.5Dおよび3Dベースのチップ設計を支援する独自のアーキテクチャとパッケージングのブレークスルーを披露し、チップ製造技術とその重要性における顕著な時代の到来を告げた。インテルのシステムファウンドリーモデルの特徴は、パッケージングの強化である。同組織は、2030年までにパッケージ上のトランジスタ数を1,000億個から1兆個に改善する意向だ。

2022年3月、アップルは2.5Dアプローチを採用し、チップレットを利用した将来の設計への扉を開く最新のM1 Ultraデバイスの実現を後押しした。UltraFusionと呼ばれるパッケージング・アーキテクチャは、2つのM1 Maxチップのダイをシリコン・インターポーザー上で相互接続し、1140億トランジスタのシステム・オン・ア・チップ(SoC)を構築する。これはシリコン基板とインターポーザーを利用し、2つのダイ間で2.5TB/秒の低レイテンシーとプロセッサ間帯域幅を持つ10,000の相互接続で2つのダイをサポートする。また、800GB/秒のインターフェイスで動作する128GBの低レイテンシー・ユニファイド・メモリにも接続されている。

3D TSVと2.5Dマーケットリーダー

-

Toshiba Corp.

-

Samsung Electronics Co. Ltd

-

ASE Group

-

Taiwan Semiconductor Manufacturing Company Limited

-

Amkor Technology, Inc.

- *免責事項:主要選手の並び順不同

3D TSVと2.5D市場ニュース

- 2022年10月:TSMCは2022 Open Innovation Platform Ecosystem ForumでOpen Innovation Platform 3DFabric Allianceを発表した。最新のTSMC 3DFabricアライアンスはTSMCの6番目のOIPアライアンスであり、半導体設計、基板技術、テスト、パッケージング、メモリモジュール、製造のためのソリューションとサービスの全領域で3D ICエコシステムのイノベーションを加速するために、さまざまなパートナーと協力する半導体企業では初めてのものである。

- 2022年9月:シーメンス・デジタル・インダストリーズ・アプリケーションズは、2.Dおよび3D積層チップレイアウト用の統合ツールフローを設計した。同社は最近、ファウンドリであるUMC社と提携し、これらの設計の製造に着手した。これまでのICテスト手法のほとんどは、伝統的な2次元手法に基づいて設計されているため、2.5次元および3次元構造はICテストに大きなハードルをもたらす可能性がある。Tessent Multi-dieソフトウェアは、シーメンス社のTessent TestKompress Streaming Scan Network技術やTessent IJTAGアプリケーションと連携し、これらの問題を克服しました。これらにより、設計全体を考慮することなく、すべてのブロックに対してDFTテスト機能を最適化し、DFTの実装を迅速化し、2.5Dおよび3DのIC世代に備えることができる。

- 2022年6月:ASEグループは、垂直統合パッケージング・ソリューションを可能にする先進パッケージング・プラットフォーム、VIPackを発表した。VIPackは、ASEの次世代3Dヘテロジニアス・インテグレーション・アーキテクチャーを代表するもので、デザインルールを拡張し、超高集積と高性能を実現する。

3次元TSVと2.5次元の産業区分

TSV は、シリコンウエハーを垂直な電気的関係で貫通する高性能相互接続技術であり、消費電力を低減し、電気的性能を向上させる。

調査対象市場は、複数の地域(北米、欧州、アジア太平洋地域、その他の地域)において、民生用電子機器、自動車、高性能コンピューティング(HPC)、ネットワークなどの様々なエンドユーザー用途の中で、パッケージングタイプ、3Dスタックドメモリ、2.5Dインターポーザ、TSV付きCIS、3D SoCに区分される。また、マクロ経済動向が市場や影響セグメントに与える影響も調査対象としている。さらに、近い将来の市場の進化に影響を与える要因の乱れは、促進要因と抑制要因に関する調査でカバーされています。

市場規模および予測は、上記のすべてのセグメントについて金額ベースで提供されています。

| 3Dスタックメモリ |

| 2.5Dインターポーズ |

| CIS と TSV |

| 3D SoC |

| その他のパッケージタイプ(LED、MEMS、センサーなど) |

| 家電 |

| 自動車 |

| 高性能コンピューティング (HPC) とネットワーク |

| その他のエンドユーザーアプリケーション |

| 北米 | シラミ |

| カナダ | |

| ヨーロッパ | イギリス |

| ドイツ | |

| フランス | |

| イタリア | |

| その他のヨーロッパ | |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| オーストラリア | |

| 東南アジア | |

| その他のアジア太平洋地域 | |

| その他の国 |

| 梱包タイプ別 | 3Dスタックメモリ | |

| 2.5Dインターポーズ | ||

| CIS と TSV | ||

| 3D SoC | ||

| その他のパッケージタイプ(LED、MEMS、センサーなど) | ||

| エンドユーザーアプリケーション別 | 家電 | |

| 自動車 | ||

| 高性能コンピューティング (HPC) とネットワーク | ||

| その他のエンドユーザーアプリケーション | ||

| 地理別 | 北米 | シラミ |

| カナダ | ||

| ヨーロッパ | イギリス | |

| ドイツ | ||

| フランス | ||

| イタリア | ||

| その他のヨーロッパ | ||

| アジア太平洋 | 中国 | |

| インド | ||

| 日本 | ||

| オーストラリア | ||

| 東南アジア | ||

| その他のアジア太平洋地域 | ||

| その他の国 | ||

3D TSVと2.5D市場調査FAQ

3次元TSVと2.5次元TSVの市場規模は?

3D TSVと2.5D市場規模は、2024年に460.6億米ドルに達し、CAGR 30.10%で成長し、2029年には2,233.3億米ドルに達すると予想される。

現在の3D TSVと2.5Dの市場規模は?

2024年には、3D TSVと2.5D市場規模は460.6億米ドルに達すると予想される。

3D TSVと2.5D市場の主要プレーヤーは?

東芝、Samsung Electronics Co.Ltd.、ASE Group、Taiwan Semiconductor Manufacturing Company Limited、Amkor Technology, Inc.が、3D TSVおよび2.5D市場で事業を展開している主要企業である。

3D TSVと2.5D市場で最も成長している地域は?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

3D TSVと2.5D市場で最大のシェアを持つ地域は?

2024年には、北米が3D TSVおよび2.5D市場で最大の市場シェアを占める。

この3D TSVと2.5D市場は何年をカバーし、2023年の市場規模は?

2023年の3D TSVと2.5D市場規模は354億米ドルと推定される。本レポートは、2019年、2020年、2021年、2022年、2023年の3D TSVおよび2.5D市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年の3D TSVおよび2.5D市場規模を予測しています。

最終更新日:

3D TSVと2.5DI業界レポート

Mordor Intelligence™ Industry Reportsが作成した2024年の3D ICおよび2.5D ICパッケージング市場のシェア、規模、収益成長率の統計。3D ICと2.5D ICパッケージングの分析には、2029年の市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。