Taille du marché de lhuile blanche

| Période d'étude | 2019 - 2029 |

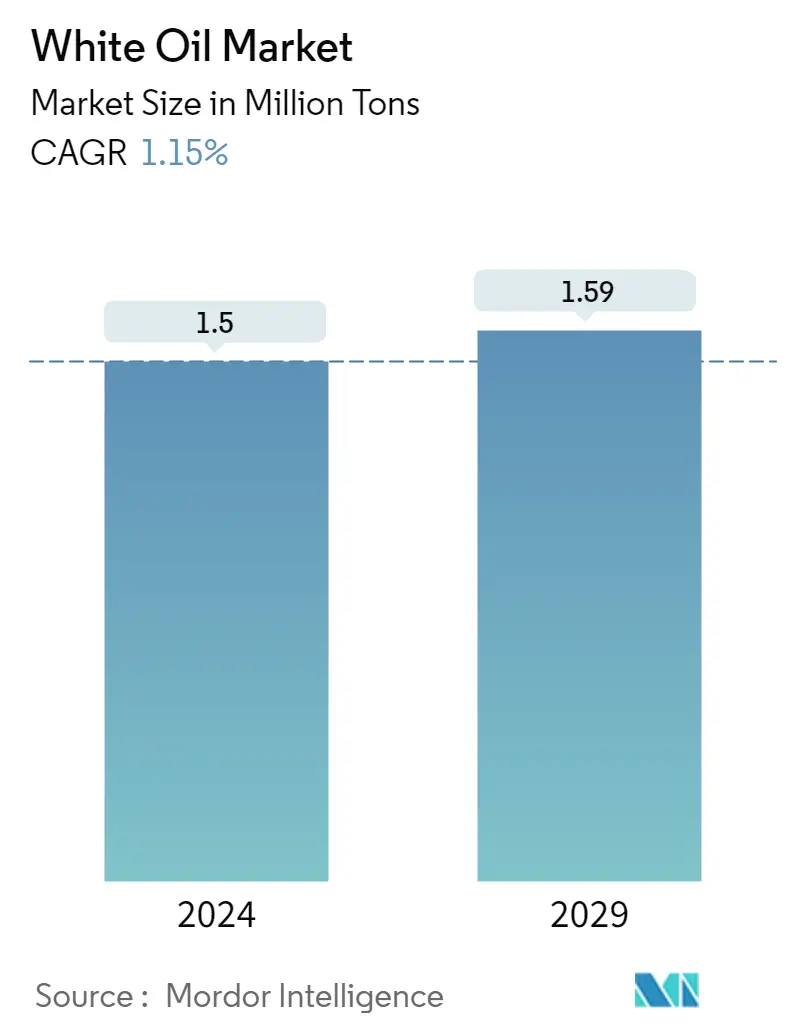

| Volume du Marché (2024) | 1.50 millions de tonnes |

| Volume du Marché (2029) | 1.59 millions de tonnes |

| TCAC(2024 - 2029) | 1.15 % |

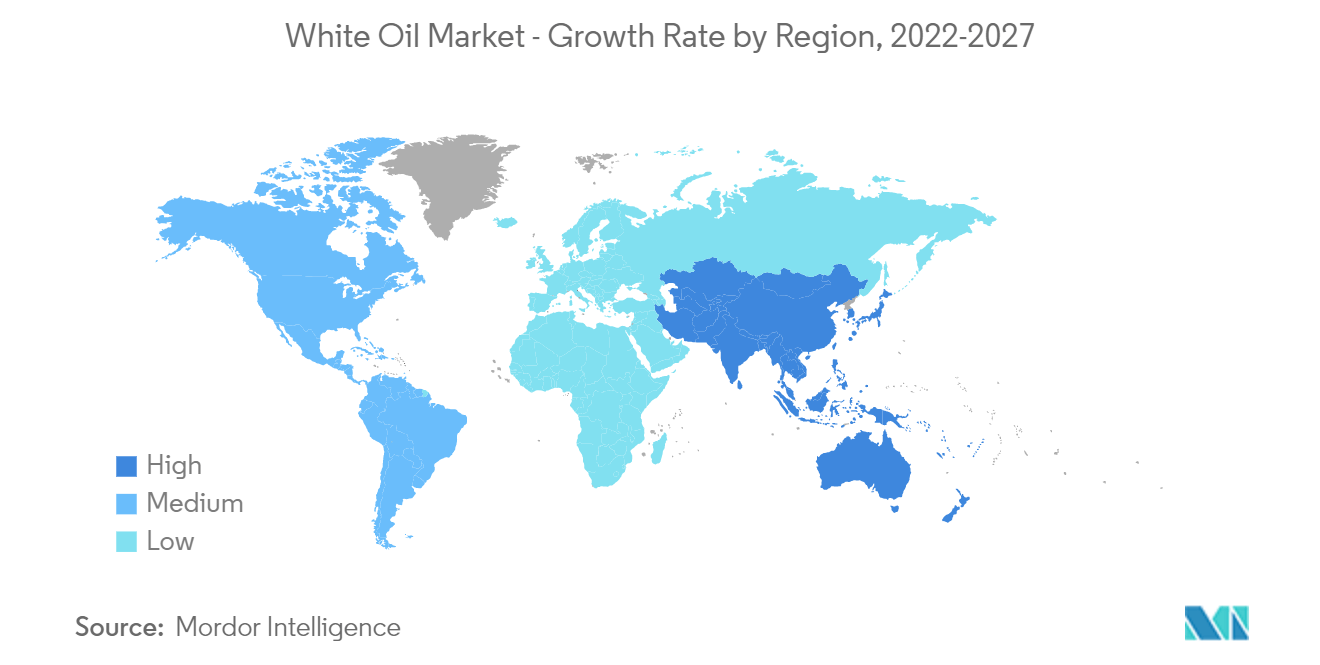

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

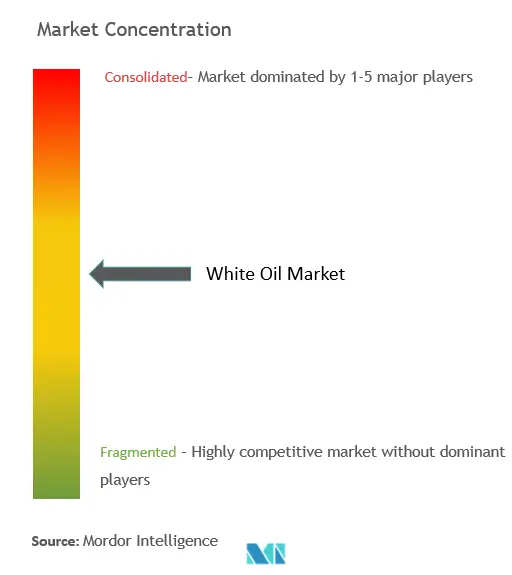

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lhuile blanche

La taille du marché de lhuile blanche est estimée à 1,5 million de tonnes en 2024 et devrait atteindre 1,59 million de tonnes dici 2029, avec une croissance de 1,15 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact négatif sur le marché du pétrole blanc. Pour empêcher la propagation de la pandémie de COVID-19, de nombreux pays ont pris toute une série de mesures restrictives, qui ont généralement eu un effet négatif sur la demande et, par conséquent, sur la production industrielle dans de nombreux domaines. Par ailleurs, lindustrie sidérurgique a été lune des principales victimes de cette pandémie. La production d'acier a connu une baisse en 2020 en raison des arrêts de production et de la baisse de la demande de diverses industries utilisatrices finales en raison de la crise du COVID-19. De même, lindustrie agroalimentaire a été affectée négativement en raison de perturbations importantes dans la chaîne dapprovisionnement.

- À moyen terme, les principaux facteurs à lorigine de la croissance du marché de lhuile blanche sont la demande croissante de lindustrie des cosmétiques et des soins personnels ainsi que de lindustrie pharmaceutique en pleine croissance.

- Cependant, la disponibilité de produits de substitution constitue un frein au marché étudié.

- Lutilisation potentielle de lhuile blanche dans lindustrie agroalimentaire devrait offrir des opportunités pour le marché de lhuile blanche.

- La région Asie-Pacifique devrait dominer le marché mondial du pétrole blanc en raison de la croissance rapide de pays comme la Chine, lInde et le Japon.

Tendances du marché de l'huile blanche

Demande croissante de soins personnels à travers le monde

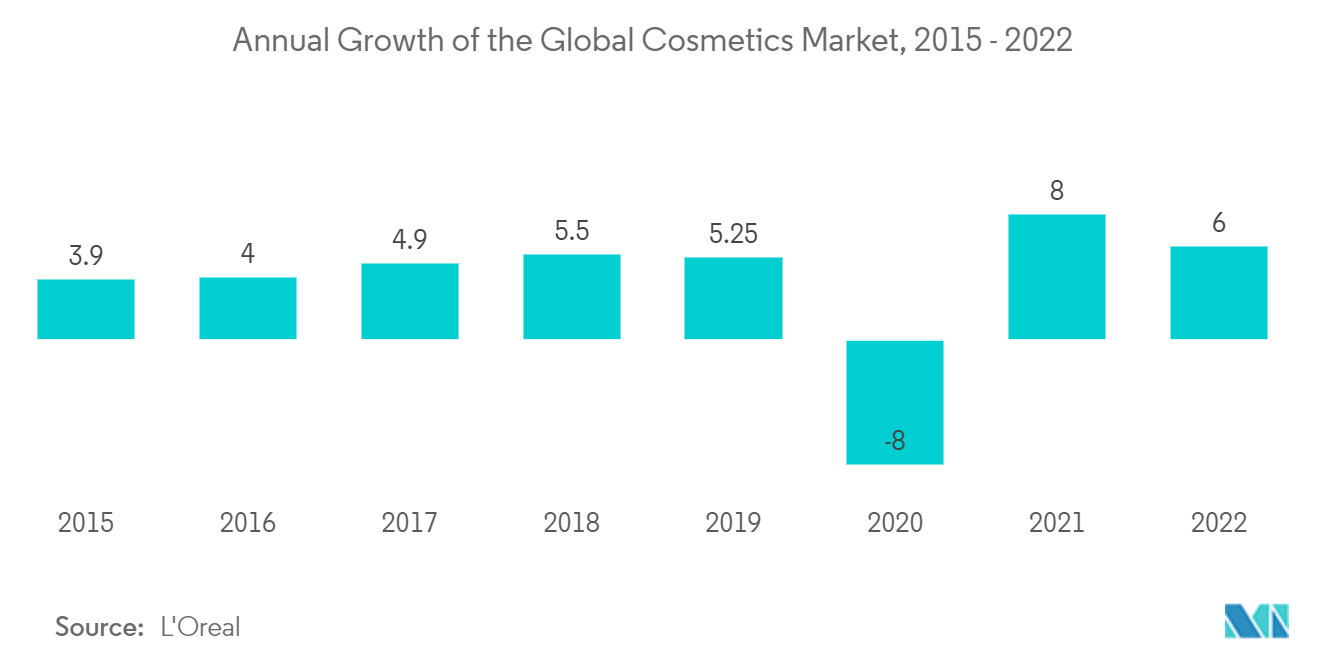

- Les huiles blanches sont un élément essentiel de nombreuses formulations cosmétiques. Ils sont couramment utilisés dans presque tous les produits cosmétiques et de soins personnels, des émulsions aux cosmétiques anhydres, tels que les baumes à lèvres, les huiles pour bébés, les soins de la peau, les produits capillaires, les crèmes, les lotions et les émollients.

- Lhuile blanche peut être utilisée pour soulager lirritation de lérythème fessier et de leczéma. Lindustrie cosmétique fait également bon usage de la paraffine liquide. La substance est utilisée dans divers produits de beauté, notamment les crèmes détergentes, les crèmes froides, les crèmes hydratées, les huiles bronzées et les produits de maquillage.

- Aux États-Unis, le chiffre d'affaires du marché de la beauté et des soins personnels s'est élevé à 80,21 milliards de dollars en 2021, dont 39,66 milliards de dollars pour les produits de soins personnels. Ces produits comprennent des lotions, des teintures capillaires, des rouges à lèvres, des cosmétiques, des crèmes, des déodorants, des savons de bain, des produits de soins dentaires, des shampoings, du dentifrice, des parfums, des filtres UV, des détergents, des crèmes solaires, des parfums et des articles ménagers.

- Selon Cosmetic Europe, l'association de soins personnels, les 500 millions de consommateurs européens utilisent quotidiennement des produits cosmétiques et de soins personnels pour protéger leur santé, améliorer leur bien-être et renforcer leur estime de soi. Ils vont des antisudorifiques, des parfums, du maquillage et des shampoings aux savons, crèmes solaires, dentifrices et cosmétiques.

- Des acteurs clés, tels que L'Oréal, PG, Unilever et Shiseidō, dominent le marché des produits de soins personnels. Selon le rapport de L'Oréal, le chiffre d'affaires du marché mondial de la beauté et des soins personnels s'élevait à 511 milliards de dollars en 2021. Il devrait atteindre 784,6 milliards de dollars en 2025.

- Ainsi, tous les facteurs ci-dessus devraient stimuler la demande de pétrole blanc au cours de la période de prévision.

LAsie-Pacifique devrait dominer le marché

- LAsie-Pacifique a dominé le marché en tant que marché du pétrole blanc le plus important et à la croissance la plus rapide en 2021.

- La Chine est le plus grand pays producteur et exportateur de textiles au monde. Avec sa croissance rapide au cours des deux dernières décennies, l'industrie textile chinoise est devenue l'un des principaux piliers de l'économie du pays. Les principaux produits d'exportation de la Chine sont les accessoires vestimentaires, les fils textiles et les articles textiles.

- Selon le Bureau national des statistiques de Chine, le volume de production textile en Chine a représenté 12,4 milliards de mètres au cours des quatre premiers mois de 2022, contre 11,8 milliards de mètres au cours de la même période de l'année précédente.

- En Chine, de plus en plus de femmes rejoignent le marché du travail, ce qui stimule l'instinct de bien paraître. Il est intéressant de noter que lindustrie cosmétique a également connu une augmentation de la demande chez les hommes, en raison de facteurs tels que la sensibilisation, limportance de la toilette et le plus grand nombre de femmes sur le lieu de travail.

- Les produits contenant des ingrédients naturels, notamment ceux à base de fruits et de plantes, sont très demandés. Le groupe L'Oréal propose une série de lancements de produits et un déploiement d'initiatives sociales personnalisées en Chine. De telles tendances stimulent la demande de pétrole blanc dans le pays.

- L'application la plus répandue des huiles blanches en Inde est l'huile capillaire, qui fait partie de l'industrie des cosmétiques et des soins personnels. Lensemble des industries cosmétiques et pharmaceutiques représente environ les trois quarts de la consommation dhuile blanche du pays.

- L'Inde est également le deuxième producteur mondial de vêtements et de textiles et le cinquième exportateur de textiles, avec une contribution de 23 % au PIB de l'Inde et de 12 % aux exportations en 2021. En 2021, les exportations indiennes de textiles et de vêtements s'élevaient à 30,4 milliards de dollars..

- En raison de ces tendances dans diverses industries en Asie, la demande dhuiles blanches est susceptible daugmenter au cours de la période de prévision.

Aperçu du marché du pétrole blanc

Le marché mondial de lhuile blanche est partiellement consolidé avec de nombreuses concurrences saines sur le marché. Les principales sociétés sont China Petrochemical Chemical Corporation (Sinopec), HF Sinclair Corporation, Calumet Specialty Products Partners, Savita Oil Technologies Limited et Exxon Mobil Corporation (sans ordre particulier).

Leaders du marché de lhuile blanche

-

HF Sinclair Corporation

-

Savita Oil Technologies Limited

-

Exxon Mobil Corporation

-

Calumet Specialty Products Partners

-

China Petrochemical & Chemical Corporation (Sinopec)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lhuile blanche

- Avril 2022:Indorama Ventures Public Company Limited (IVL) a annoncé la finalisation de l'acquisition d'Oxiteno SA. Grâce à cette acquisition, IVL élargit son profil de développement sur les marchés lucratifs d'Amérique latine et des États-Unis, s'établissant ainsi comme le premier producteur de tensioactifs du continent avec des opportunités supplémentaires d'amélioration en Europe et en Asie.

Rapport sur le marché de l'huile blanche – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Demande croissante de l’industrie des cosmétiques et des soins personnels

4.1.2 Industrie pharmaceutique en pleine croissance

4.2 Contraintes

4.2.1 Disponibilité de produits de substitution

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Le pouvoir de négociation des acheteurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

4.5 Analyse des canaux de distribution

4.6 Facteurs affectant les décisions d'achat

5. SEGMENTATION DU MARCHÉ (taille du marché en volume)

5.1 Par candidature

5.1.1 Plastiques et élastomères

5.1.2 Adhésifs

5.1.3 Soins personnels

5.1.4 Agriculture

5.1.5 Textile

5.1.6 Nourriture et boisson

5.1.7 Pharmaceutique

5.1.8 Applications de travail des métaux

5.1.9 Autres applications

5.2 Par niveau

5.2.1 Qualité technique/industrielle

5.2.2 Qualité pharmaceutique

5.3 Par huile de base

5.3.1 Groupe I

5.3.2 Groupe II

5.3.3 Groupe III

5.3.4 Naphténique

5.4 Par viscosité

5.4.1 Faible

5.4.2 Moyen

5.4.3 Haut

5.5 Par géographie

5.5.1 Asie-Pacifique

5.5.1.1 Chine

5.5.1.2 Inde

5.5.1.3 Japon

5.5.1.4 Reste de l'Asie-Pacifique

5.5.2 Amérique du Nord

5.5.2.1 États-Unis

5.5.2.2 Canada

5.5.2.3 Reste de l'Amérique du Nord

5.5.3 L'Europe

5.5.3.1 Allemagne

5.5.3.2 Royaume-Uni

5.5.3.3 Italie

5.5.3.4 Le reste de l'Europe

5.5.4 Reste du monde

5.5.4.1 Amérique du Sud

5.5.4.2 Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse de la part de marché (%)

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 Bharat Petroleum Corporation Ltd. (BPCL)

6.4.2 Calumet Specialty Products Partners

6.4.3 China Petrochemical & Chemical Corporation (Sinopec)

6.4.4 Columbia Petro Chem Pvt. Ltd.

6.4.5 Exxon Mobil Corporation

6.4.6 H&R Group

6.4.7 HF Sinclair Corporation

6.4.8 Nynas AB

6.4.9 Oxiteno (Indorama Ventures)

6.4.10 Renkert Oil

6.4.11 Shell PLC

6.4.12 Sasol

6.4.13 Savita Oil Technologies Limited

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Utilisation potentielle dans l’industrie alimentaire et des boissons

Segmentation de lindustrie du pétrole blanc

Les huiles blanches sont des huiles de base paraffiniques ou naphténiques hautement raffinées avec une teneur aromatique minimale. Ces huiles sont incolores, insipides, inodores et hydrophobes et ne changent pas de couleur avec le temps. Elles sont également connues sous le nom dhuiles minérales légères, de paraffine liquide légère et dhuiles de paraffine légères dans différentes parties du monde. Les huiles blanches étaient préparées comme sous-produits de la production de sulfonates, formés lorsque des huiles de base paraffiniques ou naphténiques étaient traitées avec de l'acide sulfurique.

Le marché de lhuile blanche est segmenté par application, qualité, huile de base, viscosité et géographie. Par application, le marché est segmenté en plastiques et élastomères, adhésifs, soins personnels, agriculture, textile, alimentation et boissons, produits pharmaceutiques, applications de travail des métaux et autres applications. Par qualité, le marché est segmenté en qualité technique/industrielle et qualité pharmaceutique. Par huile de base, le marché est segmenté en groupe I, groupe II, groupe III et naphténique. Par viscosité, le marché est segmenté en faible, moyenne et élevée. Le rapport couvre également la taille du marché et les prévisions pour le marché de lhuile blanche dans huit pays répartis dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés en fonction du volume (kilo tonnes).

| Par candidature | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Par niveau | ||

| ||

|

| Par huile de base | ||

| ||

| ||

| ||

|

| Par viscosité | ||

| ||

| ||

|

| Par géographie | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

FAQ sur les études de marché sur lhuile blanche

Quelle est la taille du marché de lhuile blanche ?

La taille du marché du pétrole blanc devrait atteindre 1,50 million de tonnes en 2024 et croître à un TCAC de 1,15 % pour atteindre 1,59 million de tonnes dici 2029.

Quelle est la taille actuelle du marché de lhuile blanche ?

En 2024, la taille du marché du pétrole blanc devrait atteindre 1,50 million de tonnes.

Qui sont les principaux acteurs du marché de lhuile blanche ?

HF Sinclair Corporation, Savita Oil Technologies Limited, Exxon Mobil Corporation, Calumet Specialty Products Partners, China Petrochemical & Chemical Corporation (Sinopec) sont les principales sociétés opérant sur le marché de lhuile blanche.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lhuile blanche ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lhuile blanche ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de l'huile blanche.

Quelles années couvre ce marché de lhuile blanche et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du pétrole blanc était estimée à 1,48 million de tonnes. Le rapport couvre la taille historique du marché du marché de lhuile blanche pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lhuile blanche pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie du pétrole blanc

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lhuile blanche 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lhuile blanche comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.