Analyse du marché en amont du pétrole et du gaz en Afrique de lOuest

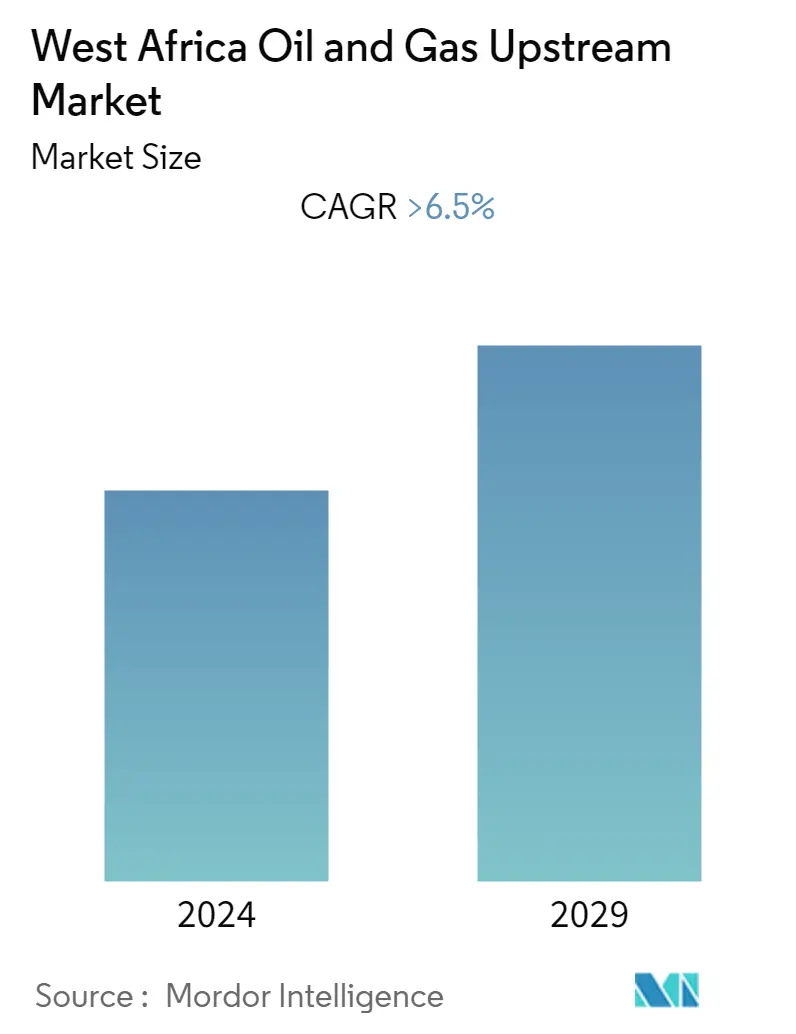

Le marché ouest-africain du pétrole et du gaz en amont devrait enregistrer un TCAC de plus de 6,5 % au cours de la période de prévision.

Lépidémie de COVID-19 a eu un impact négatif sur le marché. Actuellement, le marché a atteint les niveaux davant la pandémie.

- Des facteurs tels que l'augmentation de la production pétrolière et gazière de la région et le renforcement des prix du pétrole brut pour diverses raisons géopolitiques sont susceptibles de stimuler le marché au cours de la période de prévision.

- Cependant, l'instabilité politique, associée au vandalisme des infrastructures pétrolières et gazières et au vol de produits pétroliers, entraîne des pertes commerciales pour les parties prenantes, réduisant ainsi la confiance nécessaire pour investir dans des projets pétroliers et gaziers, ce qui devrait restreindre le marché pétrolier et gazier ouest-africain en amont. pendant la période de prévision.

- Plusieurs découvertes offshore ont été réalisées dans la région ces dernières années, ce qui devrait créer une opportunité lucrative pour les sociétés pétrolières et gazières en amont d'investir dans cette région.

- Le Nigeria a dominé le marché en raison d'un grand nombre de projets en amont dans le pays grâce à la confiance des opérateurs et à l'augmentation de la production, avec une hausse des prix du pétrole brut après une crise. Par conséquent, le Nigeria devrait dominer le marché au cours de la période de prévision.

Tendances du marché en amont du pétrole et du gaz en Afrique de lOuest

Le segment offshore devrait être celui qui connaît la croissance la plus rapide

- Contrairement au secteur offshore, le secteur onshore en Afrique de lOuest est vulnérable aux opérations terroristes. En conséquence, les investisseurs se concentrent davantage sur le marché offshore, ce qui entraîne une prolifération de projets et de découvertes offshore alors que le secteur onshore reste inexploré.

- Le secteur pétrolier et gazier offshore en Afrique de lOuest continue de croître, quoique lentement, ce qui crée de nouveaux potentiels de marché. Les explorateurs et les producteurs de pétrole ont continué d'étendre leurs opérations dans l'espace offshore profond et ultra-profond d'Afrique de l'Ouest, en particulier en Afrique australe et occidentale, où d'importants projets ont soit démarré, soit annoncé, en attendant l'évaluation et le développement des ressources.

- La croissance des activités d'exploration et de production offshore en Afrique de l'Ouest a été principalement tirée par les efforts des gouvernements de leur région pour fournir des incitations clés et des politiques de soutien pour débloquer les opportunités d'investissement, ainsi que par le nombre croissant de sociétés pétrolières et gazières internationales intéressées par l'exploration. des champs alternatifs pour remplacer les sites de production offshore arrivant à maturité dans des pays comme le Nigeria et le Ghana.

- En août 2022, la compagnie pétrolière publique nigériane, Nigerian National Petroleum Company (NNPC) Limited, a renouvelé ses contrats de partage de production pétrolière pour cinq blocs en eaux profondes avec les sociétés pétrolières multinationales Shell, Equinox, Chevron, ExxonMobil, Sinopec et la société nigériane South. Pétrole Atlantique. Au cours des 20 prochaines années, lentreprise prévoit de produire jusquà 10 milliards de barils de pétrole. Les blocs OML 128, 130, 132, 133 et 138 sont détenus conjointement et individuellement par la NNPC.

- En outre, en Angola, au Ghana et au Nigeria, plusieurs appels d'offres à long terme pour le développement de réserves ont été lancés. La région offshore de l'Afrique de l'Ouest a également récemment été témoin de découvertes réussies, comme celle d'Eni au large des côtes de la Côte d'Ivoire et du Ghana. De telles découvertes nécessiteront une évaluation supplémentaire et les activités de développement dans la région attireront probablement les investisseurs, stimulant ainsi la demande du marché au cours de la période de prévision.

- Ainsi, sur la base des facteurs mentionnés ci-dessus, le segment offshore devrait dominer le marché en amont du pétrole et du gaz ouest-africain au cours de la période de prévision.

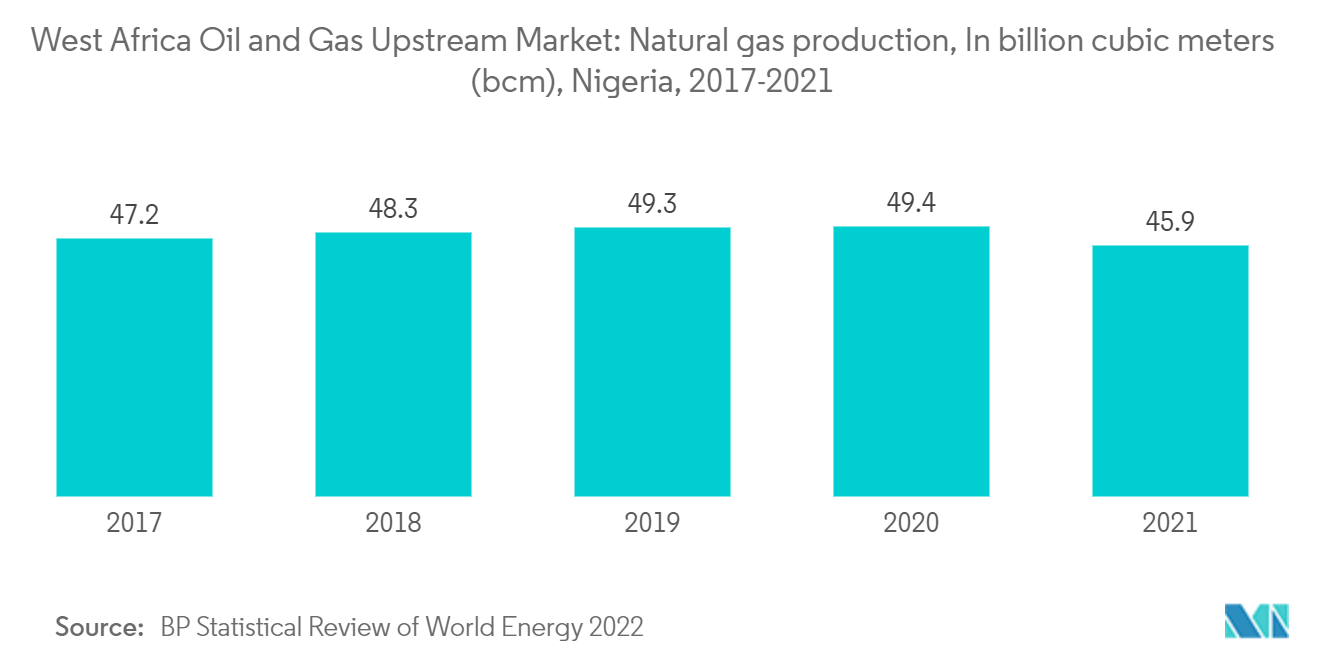

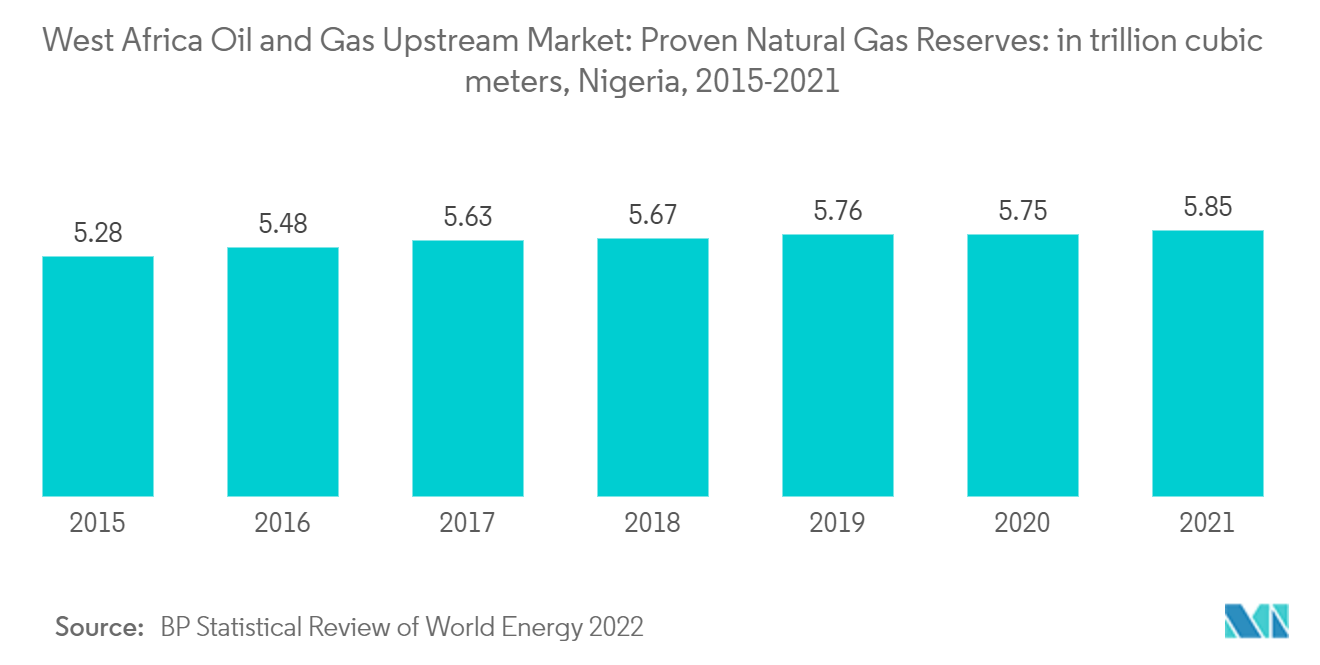

Le Nigeria devrait dominer le marché

- En termes de réserves prouvées de pétrole et de gaz, le Nigeria est lun des plus grands pays dAfrique. Le Nigeria disposait de réserves de 5,53 billions de mètres cubes de gaz naturel et de 36,9 millions de barils de pétrole brut en 2021, respectivement. Alors que les réserves prouvées de gaz du pays ont augmenté de près de 10 % au cours de la même période, les réserves prouvées de pétrole sont restées largement stables depuis 2006.

- Le Nigeria a du mal à gérer sa trésorerie, ses faibles revenus et ses problèmes de convertibilité. La nation prend activement des mesures pour lutter contre le ralentissement économique. Elle étudie un certain nombre de sources de revenus alternatives, notamment grâce à la commercialisation du gaz et à lexpansion de ses infrastructures.

- En outre, le pays envisage de devenir une plaque tournante des exportations en Afrique en exportant non seulement vers les pays de la région mais également vers d'autres pays asiatiques comme l'Inde et la Chine, où la demande de gaz devrait augmenter dans les années à venir, ce qui entraînera une augmentation des activités en amont dans le secteur. région.

- En janvier 2022, la Nigerian National Petroleum Company Ltd a obtenu un engagement de financement d'entreprise de 5 milliards USD de la Banque africaine d'import-export pour financer des investissements majeurs dans le secteur nigérian en amont. Cela est susceptible de favoriser la croissance du marché au cours de la période de prévision.

- Par conséquent, sur la base des facteurs mentionnés ci-dessus, le Nigeria devrait dominer le marché en amont du pétrole et du gaz ouest-africain au cours de la période de prévision.

Aperçu de lindustrie en amont du pétrole et du gaz en Afrique de lOuest

Le marché amont du pétrole et du gaz ouest-africain est consolidé. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Shell PLC, TotalEnergies SE, Eni SpA, Exxon Mobil Corporation et Nigerian National Petroleum Corporation.

Leaders du marché amont du pétrole et du gaz en Afrique de lOuest

TotalEnergies SE

Eni SpA

Exxon Mobil Corporation

Nigerian National Petroleum Corporation

Shell Plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché amont du pétrole et du gaz en Afrique de lOuest

- Juillet 2022 Tullow Energy annonce que la société finalise le concept de développement de son champ Tweneboa-Enyenra-Ntomme (TEN) au large du Ghana. Le concept de développement vise à exploiter 750 millions de barils de pétrole.

- Juillet 2022 TotalEnergies SE démarre la production du champ d'Ikike au Nigeria, qui devrait atteindre une production maximale de 50 000 barils équivalent pétrole par jour d'ici fin 2022.

Segmentation de lindustrie pétrolière et gazière en amont en Afrique de lOuest

Le secteur pétrolier et gazier en amont comprend toutes les étapes impliquées, depuis lexploration préliminaire jusquà lextraction de la ressource. Les entreprises en amont sont impliquées dans toutes les étapes du cycle de vie de lindustrie pétrolière et gazière. Le marché en amont du pétrole et du gaz ouest-africain est segmenté par lieu de déploiement et par région. Par lieu de déploiement, le marché est segmenté en onshore et offshore. Le rapport couvre également la taille et les prévisions du marché du pétrole et du gaz en amont dans les principaux pays de la région. Le dimensionnement et les prévisions du marché ont été réalisés en fonction du volume (milliers de barils par jour et millions de tonnes équivalent pétrole).

| À terre |

| En mer |

| Nigeria |

| Ghana |

| Côte d'Ivoire |

| Sénégal |

| Reste de l'Afrique de l'Ouest |

| Lieu de déploiement | À terre |

| En mer | |

| Géographie | Nigeria |

| Ghana | |

| Côte d'Ivoire | |

| Sénégal | |

| Reste de l'Afrique de l'Ouest |

FAQ sur les études de marché en amont du pétrole et du gaz en Afrique de lOuest

Quelle est la taille actuelle du marché en amont du pétrole et du gaz en Afrique de lOuest ?

Le marché en amont du pétrole et du gaz en Afrique de lOuest devrait enregistrer un TCAC supérieur à 6,5 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché en amont du pétrole et du gaz en Afrique de lOuest ?

TotalEnergies SE, Eni SpA, Exxon Mobil Corporation, Nigerian National Petroleum Corporation, Shell Plc sont les principales sociétés opérant sur le marché en amont du pétrole et du gaz en Afrique de lOuest.

Quelles années couvre ce marché en amont du pétrole et du gaz en Afrique de lOuest ?

Le rapport couvre la taille historique du marché du pétrole et du gaz en amont en Afrique de lOuest pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché en amont du pétrole et du gaz en Afrique de lOuest pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie pétrolière et gazière en amont en Afrique de l'Ouest

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur amont du pétrole et du gaz en Afrique de lOuest 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse en amont du pétrole et du gaz en Afrique de lOuest comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.