Analyse du marché de lemballage en papier au Vietnam

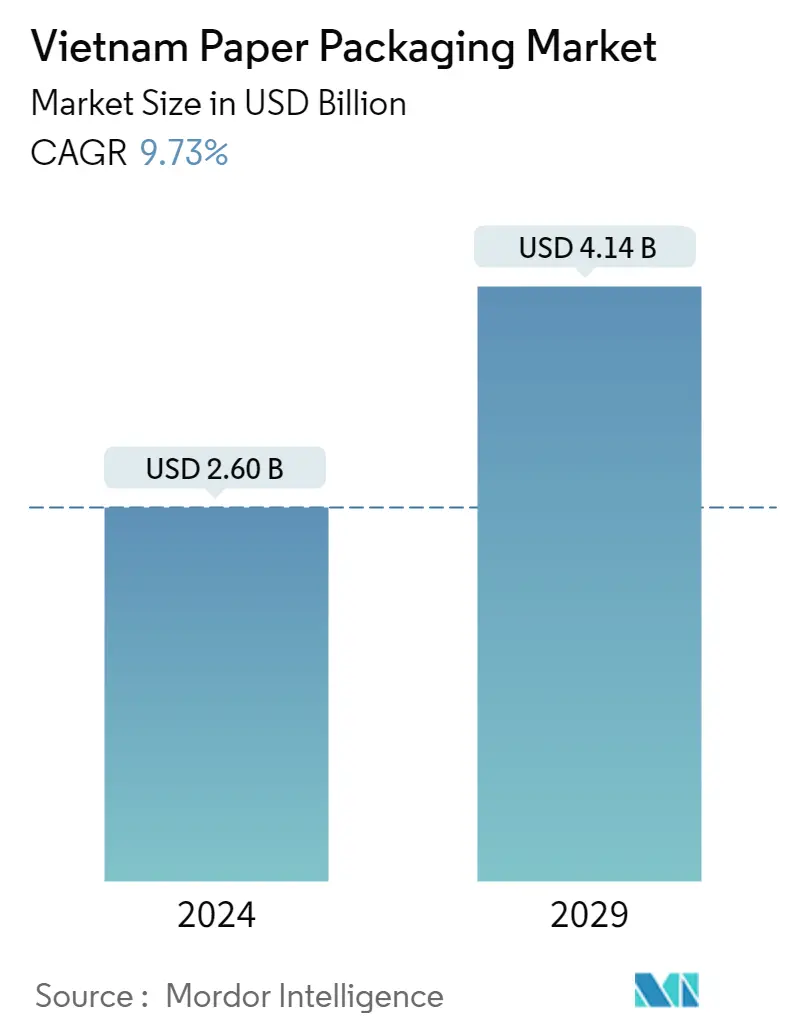

La taille du marché vietnamien de lemballage en papier est estimée à 2,60 milliards USD en 2024 et devrait atteindre 4,14 milliards USD dici 2029, avec une croissance de 9,73 % au cours de la période de prévision (2024-2029).

Le marché de l'emballage en papier au Vietnam devrait connaître une croissance significative au cours de la période de prévision, plusieurs entreprises prévoyant une croissance de leurs ventes dans les années à venir. La situation économique stable du pays et son taux d'urbanisation élevé devraient favoriser l'utilisation de formats d'emballage en papier.

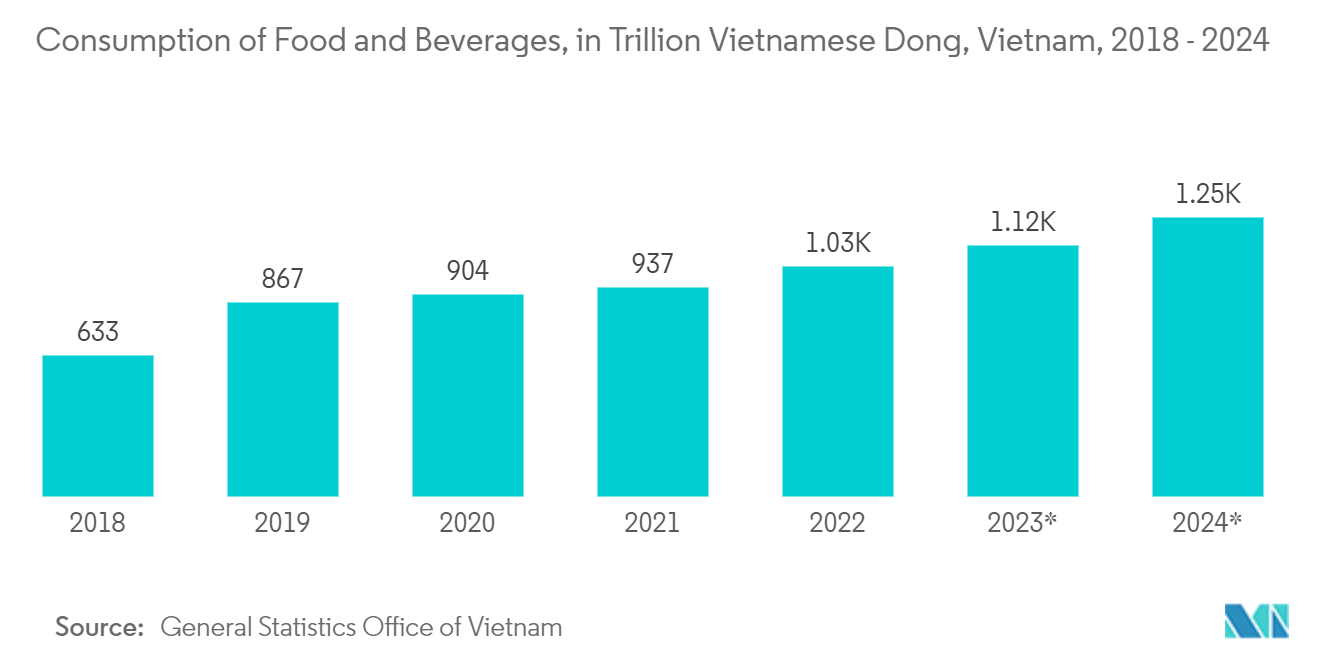

- Le Vietnam est un marché en croissance constante pour les aliments emballés, les boissons en bouteille et les cosmétiques en Asie du Sud-Est, la demande d'emballages en papier est donc importante. En outre, lapplication des emballages en papier a augmenté en raison de la croissance dindustries telles que les soins personnels, les soins de santé, les soins à domicile et la vente au détail.

- De même, les accords de libre-échange ont également offert des opportunités d'exporter les emballages et le papier d'emballage du Vietnam vers des marchés bénéficiant d'incitations fiscales. L'utilisation de boîtes en carton ondulé à mini-cannelures dans certaines applications a permis aux boîtes en carton ondulé d'étendre leur présence sur les marchés, comme les boîtes de céréales et les emballages alimentaires à emporter.

- Le secteur organisé de la transformation alimentaire constitue également un lien significatif entre les entreprises agricoles et manufacturières à travers le pays, contribuant au PIB et contribuant de manière significative à léconomie nationale. La croissance de lindustrie agroalimentaire devrait stimuler la demande demballages en papier dans le pays au cours de la période de prévision.

- Le Vietnam ne dispose pas de ressources forestières suffisantes pour répondre aux besoins de production de papier du pays. La plupart des matières premières destinées à la production de papier au Vietnam sont importées, ce qui augmente les coûts et affecte la compétitivité du pays sur le marché mondial.

- Le COVID-19 a eu un effet favorable sur lexpansion du marché. Avec les confinements et les restrictions de déplacements, le comportement des consommateurs a changé. Par exemple, le pays a connu une évolution vers les achats en ligne et les livraisons à domicile. Cela a conduit à une demande accrue de matériaux demballage pour assurer la sécurité des marchandises pendant le transport.

Tendances du marché de lemballage en papier au Vietnam

Demande croissante de papier carton de la part du secteur du commerce électronique pour stimuler le marché

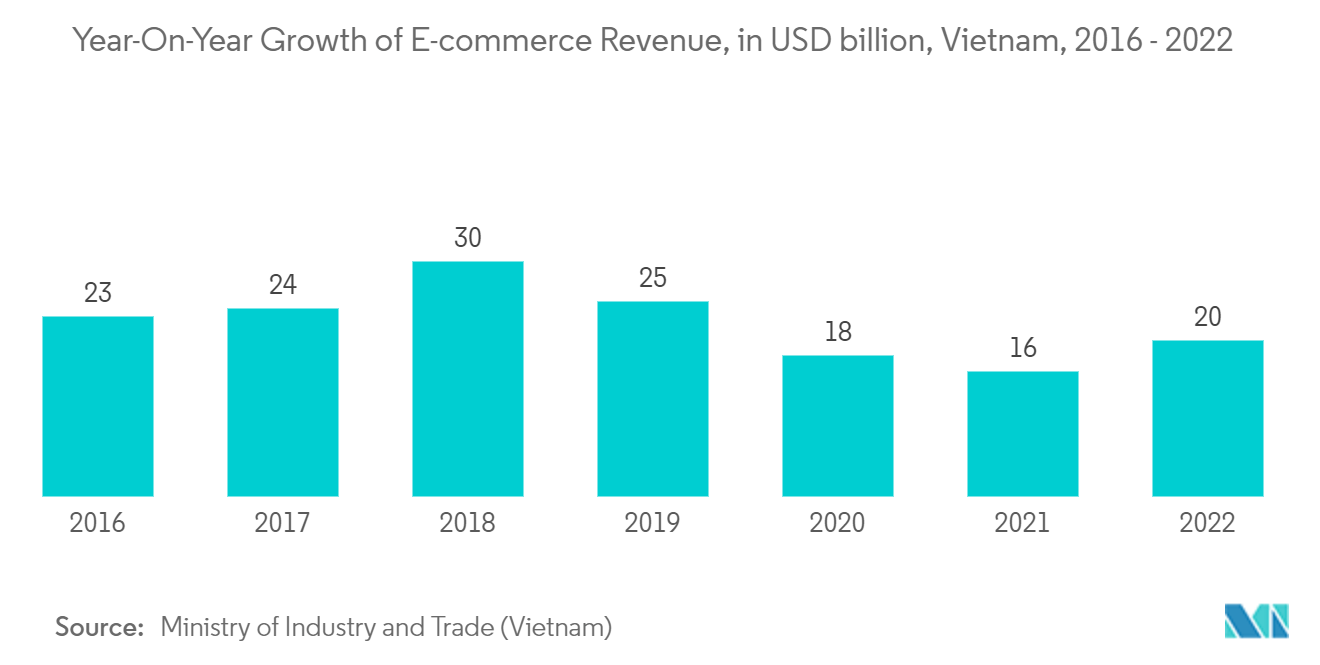

- Selon le Livre blanc du commerce électronique du Vietnam 2022 publié par l'Agence vietnamienne du commerce électronique et de l'économie numérique, les revenus du commerce électronique de détail B2C au Vietnam devraient atteindre 16,4 milliards de dollars cette année, ce qui en fait la première année à dépasser cette étape ( Ministère de l'Industrie et du Commerce).

- L'industrie électronique du pays est l'une des industries cruciales et à la croissance la plus rapide du Vietnam. Il est dominé par des organisations multinationales et a considérablement augmenté le volume des échanges commerciaux du pays et contribué à son PIB au cours de la dernière décennie.

- Les produits électroniques comprennent une large gamme de produits fragiles et nécessitent des soins supplémentaires lors de l'expédition. Ainsi, lemballage de ces marchandises nécessite un élément de protection. Les cartons à fenêtre sont généralement utilisés pour l'emballage dans l'industrie électronique. Ils disposent d'une fenêtre transparente qui aide le client à se faire une idée de ce produit. Les lampes, les interrupteurs et les ampoules sont des produits généralement emballés dans des cartons à fenêtre.

- Les tendances telles que la K-beauty et le nettoyage en plusieurs étapes pour répondre aux problèmes de soins de la peau, tels que l'acné, les pores dilatés et les cernes sous les yeux, se multiplient dans l'industrie de la beauté vietnamienne. La plupart des acheteurs de soins de la peau au Vietnam préfèrent toujours une routine de soin en une étape, même si elle a récemment perdu de son attrait tandis que les routines en deux et trois étapes ont gagné en popularité. Une telle tendance a accru la demande demballages en carton dans le secteur cosmétique.

- Le Vietnam vise un taux de croissance annuel à deux chiffres du chiffre daffaires du commerce électronique au cours des cinq prochaines années. Selon les données du gouvernement vietnamien sur la stratégie de développement du commerce électronique, plus de la moitié des 96 millions d'habitants du Vietnam devraient faire des achats en ligne d'ici 2025. De telles projections entraîneraient une demande plus élevée de papier carton dans le secteur du commerce électronique.

L'industrie de l'alimentation et des boissons détiendra une part de marché importante

- La croissance du secteur de lemballage alimentaire a entraîné une demande accrue demballages en papier dans le pays. On estime également que les produits écologiques fabriqués à partir de papier ont un potentiel de croissance dans lindustrie de lemballage alimentaire pour remplacer les produits en plastique jetables.

- Selon Tetra Pak, une entreprise de solutions de transformation et d'emballage des aliments, le marché des aliments liquides au Vietnam a connu une croissance annuelle composée de 6 % au cours des trois dernières années. Il devrait croître à un rythme similaire au cours des trois prochaines années, comparé à la croissance annuelle de 4 % dans la région Asie-Pacifique et de 3 % à l'échelle mondiale.

- Avec des revenus plus élevés et une meilleure sensibilisation à la nutrition, les Vietnamiens ont augmenté durablement leurs achats de produits laitiers. Tous les acteurs de la chaîne dapprovisionnement laitière ont activement changé et innové. Les canaux de distribution ont également été améliorés, notamment avec le développement du commerce électronique.

- La province de Vĩnh Long a mis en place de nombreux programmes pour soutenir la croissance des enfants et investir dans des ressources humaines de haute qualité pour la localité à l'avenir. Par exemple, le projet Lait scolaire pour les enfants des écoles maternelles et primaires publiques pendant la période 2018-21 vise à améliorer l'état nutritionnel des élèves du préscolaire et du primaire, en les aidant à se développer physiquement et mentalement. De tels programmes contribuent à la croissance des briques en papier liquide pour le lait.

- Bien que le Vietnam soit un marché lucratif pour les boissons alcoolisées, en particulier la bière, un changement dynamique s'est produit, montrant un marché croissant pour les boissons gazeuses saines. De plus, les boissons naturellement saines, comme le thé et les jus de fruits ou de légumes, gagnent en popularité.

Aperçu du marché vietnamien de l'emballage en papier

Le marché vietnamien de lemballage en papier comprend un environnement opérationnel hautement concurrentiel, ce qui est très préoccupant; lattention se porte donc sur lorientation des changements climatiques et sur dautres préoccupations écologiques. Le marché étudié dans toutes les applications papier est complètement fragmenté en raison des nouvelles innovations et expansions. Certaines des principales entreprises du marché vietnamien de l'emballage en papier comprennent Song Lam Trading Packaging Production, Tetra Pak International SA, Hanh Packaging Co. Ltd, Oji Interpack Vietnam Co. Ltd et Khang Thanh Co. Ltd.

En décembre 2022, le Cup Collective, un programme fondé par Stora Enso et Huhtamaki pour valoriser les gobelets en papier usagés grâce au recyclage à l'échelle industrielle. McDonald's, SSP - The Food Travel Experts, C2 Centre et la Société nationale des chemins de fer de Belgique (SNCB) font partie des nouveaux partenaires, qui soutiennent tous la capacité de l'initiative à augmenter de manière significative les volumes de recyclage de gobelets en papier en Europe.

En mai 2022, STARPRINT VIETNAM JSC a développé un produit sur l'emballage avancé en papier couché. Les excellents avantages du papier couché dans l'impression des emballages aident à mieux comprendre le papier couché et à prendre la bonne décision concernant les matériaux en papier.

Leaders du marché de lemballage en papier au Vietnam

Song Lam Trading & Packaging Production Co. Ltd

Huhtamaki Oyj

Minh Viet Packaging One Member Co. Ltd (Dongwon Systems)

Tetra Pak International SA

Oji Interpack Vietnam Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché vietnamien de l'emballage en papier

- Août 2022 Pour augmenter les taux de recyclage et offrir aux récupérateurs indépendants une source de revenus, Circular Action, Tetra Pak et Packaging Recycling Organization Vietnam ont uni leurs forces pour lancer un programme de recyclage de cartons au Vietnam. En mars 2023, Hô Chi Minh-Ville accueillera le projet pilote qui gérera la collecte des cartons à l'aide de l'application Circular Action KOLEKT.

- Mai 2022 Rengo a décidé d'acquérir une participation de 100 % dans THIMM Packaging Systems GmbH Co. KG, un fabricant de matériaux d'emballage pour usage intensif dont le siège est à Nordhausen, dans le centre de l'Allemagne, par l'intermédiaire de Rengo Europe GmbH et TRICOR Packaging Logistics AG, et a conclu un accord un accord d'achat d'actions avec THIMM Packaging Systems.

Segmentation de lindustrie de lemballage en papier au Vietnam

Létude de marché vietnamienne sur les emballages en papier suit les revenus générés par les différents types demballages en papier utilisés dans les industries dutilisateurs finaux du pays. Létude analyse également limpact global de la pandémie de COVID-19 sur lécosystème. L'étude comprend une couverture qualitative des stratégies les plus adoptées et une analyse des principaux indicateurs de base sur les marchés émergents.

Le marché vietnamien de lemballage en papier est segmenté en type (cartons pliants et boîtes en carton ondulé) et en secteur dutilisation final (aliments et boissons, soins de santé, soins personnels et ménagers, industriel). Les tailles et prévisions du marché sont fournies en termes de valeur (en milliards USD) pour tous les segments ci-dessus.

| Cartons pliants |

| Boîtes en carton ondulé |

| Autres types |

| Nourriture et boisson |

| Soins de santé |

| Soins personnels et soins ménagers |

| Industriel |

| Autres industries d'utilisateurs finaux |

| Taper | Cartons pliants |

| Boîtes en carton ondulé | |

| Autres types | |

| Industrie de l'utilisateur final | Nourriture et boisson |

| Soins de santé | |

| Soins personnels et soins ménagers | |

| Industriel | |

| Autres industries d'utilisateurs finaux |

FAQ sur les études de marché sur les emballages en papier au Vietnam

Quelle est la taille du marché vietnamien de lemballage en papier ?

La taille du marché vietnamien de lemballage en papier devrait atteindre 2,60 milliards USD en 2024 et croître à un TCAC de 9,73 % pour atteindre 4,14 milliards USD dici 2029.

Quelle est la taille actuelle du marché vietnamien de lemballage en papier ?

En 2024, la taille du marché vietnamien de lemballage en papier devrait atteindre 2,60 milliards de dollars.

Qui sont les principaux acteurs du marché vietnamien de lemballage en papier ?

Song Lam Trading & Packaging Production Co. Ltd, Huhtamaki Oyj, Minh Viet Packaging One Member Co. Ltd (Dongwon Systems), Tetra Pak International SA, Oji Interpack Vietnam Co. Ltd sont les principales sociétés opérant sur le marché vietnamien de lemballage en papier.

Quelles années couvre ce marché vietnamien de lemballage en papier et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché vietnamien de lemballage en papier était estimée à 2,37 milliards de dollars. Le rapport couvre la taille historique du marché du marché de lemballage en papier au Vietnam pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage en papier au Vietnam pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'emballage en papier au Vietnam

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage en papier au Vietnam 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lemballage en papier au Vietnam comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.