Taille du marché de la restauration au Vietnam

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 24.77 Milliards de dollars | |

| Taille du Marché (2029) | 41.22 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service complet | |

| CAGR (2024 - 2029) | 9.81 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration au Vietnam

La taille du marché vietnamien de la restauration est estimée à 22,72 milliards USD en 2024 et devrait atteindre 36,29 milliards USD dici 2029, avec une croissance de 9,81 % au cours de la période de prévision (2024-2029).

Le Guide Michelin et le tourisme vietnamien promeuvent la cuisine vietnamienne, ce qui stimule l'expansion des restaurants à service complet à travers le pays

- En raison de la culture culinaire vaste et diversifiée du Vietnam, les restaurants à service complet détiennent la part de marché la plus élevée du pays. En 2021, la Chine était la première nationalité des visiteurs étrangers au Vietnam, avec près de 57,7 mille touristes chinois, suivie par la Corée du Sud, avec 32,5 mille visiteurs. La cuisine asiatique est la plus populaire au Vietnam, représentant plus de 40 % de la part de la cuisine en 2022. Cette demande provient des touristes des pays asiatiques et des résidents, car la cuisine vietnamienne partage des similitudes avec d'autres cuisines pan-asiatiques. En 2022, la collaboration entre le Guide Michelin et l'Administration nationale du tourisme du Vietnam a présenté d'importantes opportunités d'expansion pour la promotion de la cuisine vietnamienne à l'échelle mondiale.

- Le marché des cuisines cloud connaît une croissance rapide au Vietnam, principalement en raison de sa facilité d'utilisation et des opportunités qu'il a offertes au secteur de la restauration pendant la pandémie. De nombreux restaurants qui ont été confrontés à des difficultés opérationnelles pendant le confinement lié au COVID-19 sont passés à des opérations virtuelles, profitant des installations de production alimentaire centralisées pour plusieurs restaurants, en particulier pour les livraisons. En juin 2022, CloudEats, une cuisine cloud basée aux Philippines et au Vietnam, a obtenu un investissement de 7 millions de dollars pour son expansion en Asie du Sud-Est. Le Vietnam abrite diverses plateformes de livraison en ligne et cuisines cloud, notamment GrabFood, Now, GrabKitchen et GoFood, offrant des opportunités de croissance exponentielle.

- Le Vietnam a connu une reprise modérée après la pandémie de COVID-19, avec une augmentation de 13,22 % de sa valeur marchande entre 2021 et 2022, grâce à l'intégration de services de livraison de nourriture en ligne et de technologies de cuisine automatisées.

Présence croissante de restaurants fast-food internationaux au Vietnam

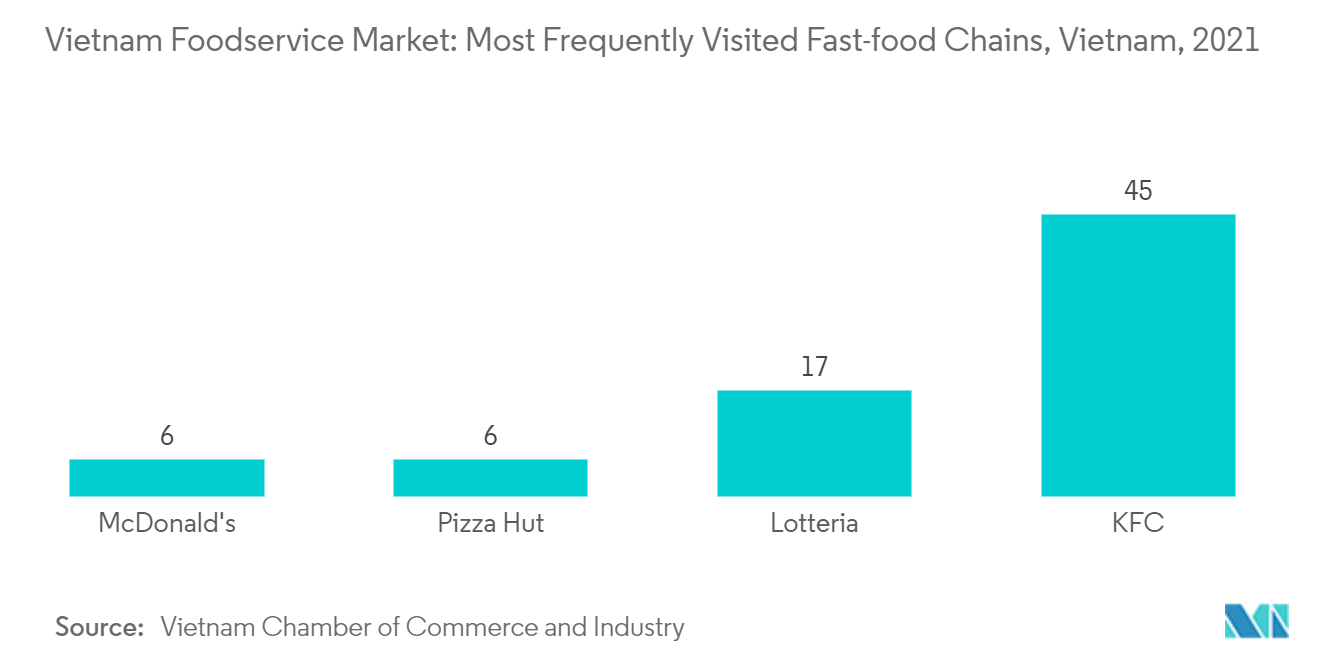

Au cours des dernières années, les restaurants de restauration rapide internationaux ont connu une croissance à grande échelle sur le marché vietnamien des restaurants à service rapide en raison de linfluence occidentale croissante qui a donné naissance à une culture de restauration rapide dans le pays. Le secteur devrait connaître une nouvelle croissance au cours des prochaines années. La part de la consommation extérieure vietnamienne des aliments occidentaux représente environ 35%, tirée par les chaînes étrangères et les franchises occidentales établissant leurs marques au Vietnam. Les restaurants occidentaux sont principalement situés dans le district 1 du Vietnam, attirent une forte présence dexpatriés et de voyageurs et ont des transactions de taille de panier moyenne plus élevées.

Le Vietnam a connu une croissance économique incroyable au cours de la dernière décennie, ce qui est lun des principaux facteurs de lexpansion des restaurants fast-food internationaux dans le pays. Selon le ministère de lInvestissement et de lIndustrie (MOIT), 183 marques étrangères ont obtenu une franchise au Vietnam, principalement des États-Unis, de lAustralie, de la Corée du Sud et de lUnion européenne.

Accroître la connectivité Internet et les dépenses de consommation

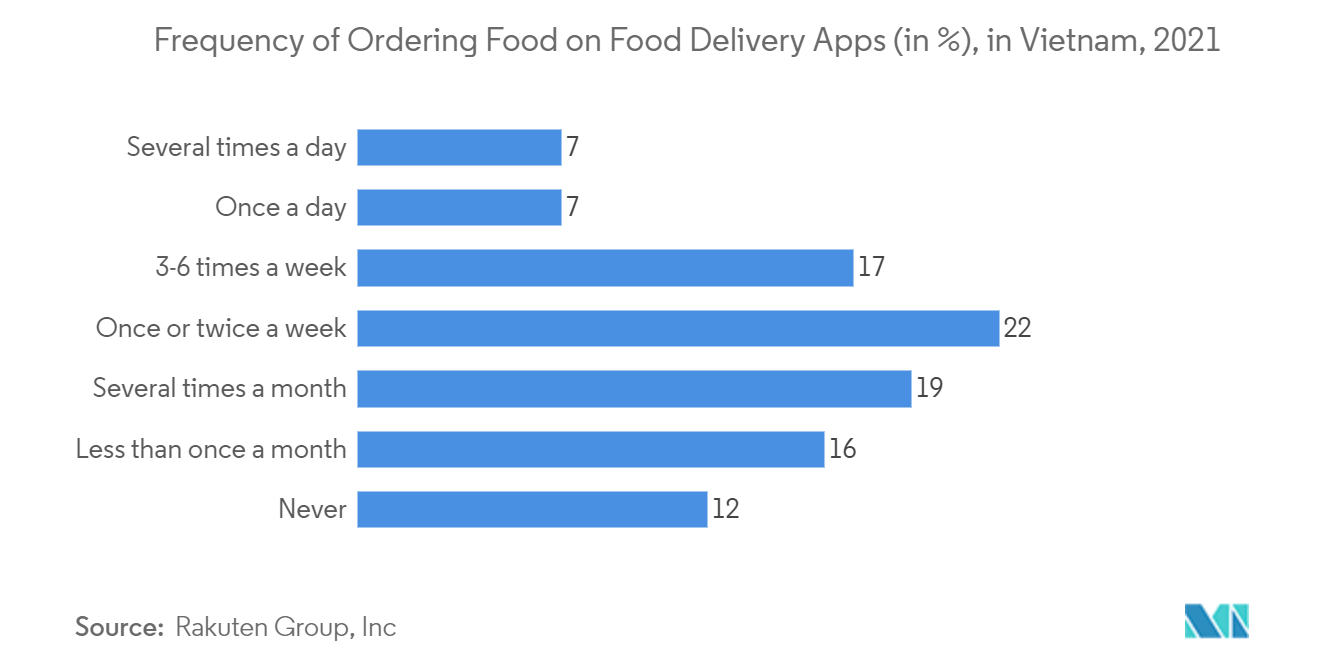

La croissance du marché de la restauration au Vietnam est tirée par une population jeune et futuriste, un pouvoir dachat croissant, une connectivité Internet croissante et des modes de vie modernes et changeants. La part des paiements mobiles devrait augmenter dans un avenir proche en raison de la confiance accrue des consommateurs, principalement en raison des mesures de sécurité croissantes prises par les entreprises et le gouvernement pour sécuriser les paiements en ligne. Dautres indicateurs clés du marché, tels que les dépenses de consommation, enregistrent également une forte croissance dans le pays, offrant ainsi de nombreuses opportunités pour les services de livraison de nourriture en ligne. Par exemple, selon lenquête menée par Rakuten en 2020, environ 22% des femmes et 19% des hommes au Vietnam ont déclaré commander de la nourriture à partir dapplications de livraison de nourriture plusieurs fois par mois. En comparaison, 7% des femmes interrogées ont déclaré quelles commandaient à partir dune application de livraison de nourriture plusieurs fois par jour, et environ 43% des interrogées au Vietnam ont déclaré avoir dépensé environ 100 000 à 200 000 VDN sur une commande sur une application de livraison de nourriture.

Aperçu du secteur de la restauration au Vietnam

Le marché vietnamien de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,16 %. Les principaux acteurs de ce marché sont Golden Gate JSC, Jollibee Foods Corporation, Lotte GRS Co. Ltd, The Al Fresco's Group Vietnam et Yum! Brands Inc. (triés par ordre alphabétique).

Leaders du marché de la restauration au Vietnam

Golden Gate JSC

Jollibee Foods Corporation

Lotte GRS Co. Ltd

The Al Fresco's Group Vietnam

Yum! Brands Inc.

Other important companies include CP All PCL, Imex Pan Pacific Group, Mesa Group, Restaurant Brands International Inc., Starbucks Corporation.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration au Vietnam

- Mars 2023 Starbucks s'engage à se développer dans le pays. Elle a inauguré 13 nouveaux magasins pour atteindre 100 magasins d'ici fin 2023.

- Janvier 2023 Restaurant Brands International Inc. ouvre un magasin unique pour Burger King et Popeyes dans la ville de Hanoï.

- Décembre 2022 KFC lance du riz au poulet grillé au charbon de bois au Vietnam, qui contient des filets de poulet grillés sur du charbon de bois avec une sauce Teriyaki japonaise.

Rapport sur le marché de la restauration au Vietnam – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Viêt Nam

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 CP All PCL

- 6.4.2 Golden Gate JSC

- 6.4.3 Imex Pan Pacific Group

- 6.4.4 Jollibee Foods Corporation

- 6.4.5 Lotte GRS Co. Ltd

- 6.4.6 Mesa Group

- 6.4.7 Restaurant Brands International Inc.

- 6.4.8 Starbucks Corporation

- 6.4.9 The Al Fresco's Group Vietnam

- 6.4.10 Yum! Brands Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration au Vietnam

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- En raison de la culture culinaire vaste et diversifiée du Vietnam, les restaurants à service complet détiennent la part de marché la plus élevée du pays. En 2021, la Chine était la première nationalité des visiteurs étrangers au Vietnam, avec près de 57,7 mille touristes chinois, suivie par la Corée du Sud, avec 32,5 mille visiteurs. La cuisine asiatique est la plus populaire au Vietnam, représentant plus de 40 % de la part de la cuisine en 2022. Cette demande provient des touristes des pays asiatiques et des résidents, car la cuisine vietnamienne partage des similitudes avec d'autres cuisines pan-asiatiques. En 2022, la collaboration entre le Guide Michelin et l'Administration nationale du tourisme du Vietnam a présenté d'importantes opportunités d'expansion pour la promotion de la cuisine vietnamienne à l'échelle mondiale.

- Le marché des cuisines cloud connaît une croissance rapide au Vietnam, principalement en raison de sa facilité d'utilisation et des opportunités qu'il a offertes au secteur de la restauration pendant la pandémie. De nombreux restaurants qui ont été confrontés à des difficultés opérationnelles pendant le confinement lié au COVID-19 sont passés à des opérations virtuelles, profitant des installations de production alimentaire centralisées pour plusieurs restaurants, en particulier pour les livraisons. En juin 2022, CloudEats, une cuisine cloud basée aux Philippines et au Vietnam, a obtenu un investissement de 7 millions de dollars pour son expansion en Asie du Sud-Est. Le Vietnam abrite diverses plateformes de livraison en ligne et cuisines cloud, notamment GrabFood, Now, GrabKitchen et GoFood, offrant des opportunités de croissance exponentielle.

- Le Vietnam a connu une reprise modérée après la pandémie de COVID-19, avec une augmentation de 13,22 % de sa valeur marchande entre 2021 et 2022, grâce à l'intégration de services de livraison de nourriture en ligne et de technologies de cuisine automatisées.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement