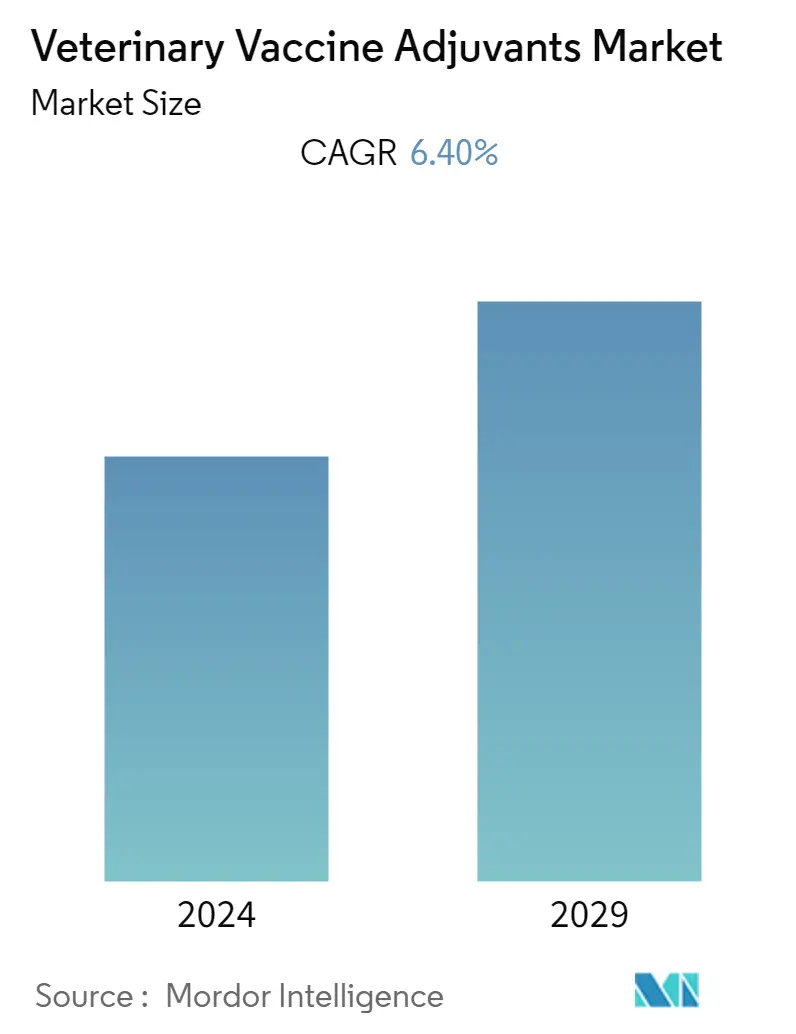

Taille du marché des adjuvants pour vaccins vétérinaires

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| TCAC | 6.40 % |

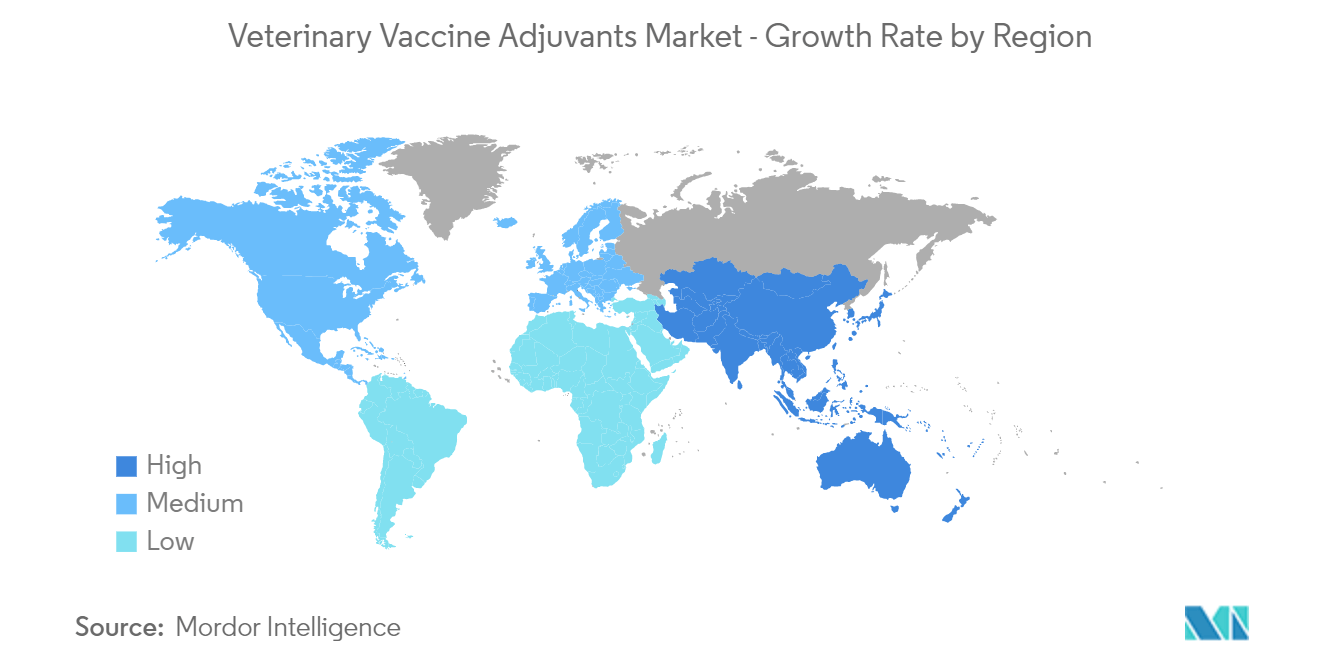

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des adjuvants pour vaccins vétérinaires

Le marché des adjuvants pour vaccins vétérinaires devrait enregistrer un TCAC de 6,4 % au cours de la période de prévision.

La pandémie de COVID-19 a eu un impact sur le marché des adjuvants pour vaccins vétérinaires. Il a mis en évidence ladaptabilité et la réponse des soins de santé vétérinaires à une maladie infectieuse émergente ainsi que leur rôle dans le maintien de la santé animale et la protection de la santé publique humaine. Ladoption croissante danimaux de compagnie a accru la demande de vaccins, ce qui a eu un impact positif sur le marché. Par exemple, selon le rapport PAW du People's Dispensary for Sick Animals (PDSA) publié en juin 2021, 2,0 millions de personnes au Royaume-Uni possédaient des animaux de compagnie entre mars 2020 et mai 2021. De même, selon le rapport publié par Nederlandse Voedingsindustrie Gezelschapsdieren (NVG ) en 2021, environ 8,0 % des ménages néerlandais ont commencé à avoir un animal de compagnie pendant la pandémie, contre environ 6,4 % en 2020, et 7,0 % supplémentaires avaient l'intention de garder un animal de compagnie. Sur les 8,0 % de ménages qui ont accueilli un animal de compagnie chez eux pendant la pandémie, 47,0 % ont choisi un chien et 27,0 % ont choisi un chat. Ainsi, le marché a connu une croissance positive pendant la pandémie et devrait maintenir une tendance à la hausse au cours de la période de prévision.

Lutilisation croissante dadjuvants dans les vaccins, laugmentation du cheptel et les maladies associées, ainsi que lincidence élevée de diverses maladies sont les principaux moteurs du marché. Lincidence élevée de diverses maladies est lun des facteurs clés qui propulsent la croissance du marché. Par exemple, selon létude NCBI publiée en septembre 2021, lanémie est la pathologie la plus courante dans les troupeaux de truies, notamment pendant la gestation. Cette maladie survient malgré la supplémentation en fer dans les aliments et a été associée à un taux accru de mortinatalité. De même, selon le rapport publié par le CDC en septembre 2021, l'encéphalopathie spongiforme bovine (ESB) est l'une des maladies chroniques les plus répandues chez les bovins au Canada. Le rapport indique que la véritable prévalence de l'encéphalopathie spongiforme bovine (ESB) au Canada était d'environ 90,0 %, ce qui est plus élevé que la prévalence de l'ESB aux États-Unis (3,0 à 8,0 cas par million au Canada et environ 0,167 cas par million aux États-Unis). États). Selon le rapport publié par le gouvernement du Canada en avril 2022, diverses espèces aviaires, dindes, canards/poulets, oies et paons ont été infectées par la grippe aviaire en mars 2022. La maladie se propage rapidement parmi toutes les espèces de bétail, ce qui fait que le gouvernement envisage d'adopter les mesures nécessaires pour contrôler la propagation. Ainsi, une prévalence aussi élevée de maladies pourrait stimuler la demande dadjuvants pour vaccins vétérinaires, ce qui devrait stimuler la croissance du marché au cours de la période de prévision.

L'augmentation du cheptel et les maladies associées stimulent également la croissance du marché. Par exemple, selon le rapport publié par Statistique Canada en mai 2022, les fermes au Canada ont déclaré un total de 12,6 millions de bovins en 2021, contre 12,5 millions l'année précédente. L'augmentation en pourcentage du nombre de vaches laitières, de bouvillons et de vaches de boucherie a compensé la baisse des génisses destinées à l'abattage, des génisses destinées au remplacement des troupeaux laitiers, des génisses destinées au remplacement des troupeaux de boucherie et des taureaux. Selon létude publiée dans Infection Ecology Epidemiology en septembre 2021, lune des maladies zoonotiques les plus dangereuses au monde est la salmonellose. Prévalence de Salmonella chez les animaux et facteurs de risque de transmission accrue de Salmonella spp. des animaux aux humains étaient évidents. Ainsi, en raison de laugmentation du cheptel et des maladies associées dans le monde, le marché devrait croître considérablement au cours de la période de prévision.

Cependant, la toxicité élevée et les effets secondaires des adjuvants pourraient entraver la croissance du marché au cours de la période de prévision.

Tendances du marché des adjuvants pour vaccins vétérinaires

Le segment des animaux de compagnie devrait connaître une croissance considérable au cours de la période de prévision

À léchelle mondiale, la possession de chiens et de chats gagne en popularité, surtout après la pandémie. Posséder un animal de compagnie réduit la tension artérielle, les triglycérides sériques et le taux de cholestérol, ce qui réduit par conséquent l'impact physiologique négatif du stress sur le système cardiovasculaire. Les interactions profondes avec les animaux de compagnie ont un impact positif sur la libération d'ocytocine, l'un des neurotransmetteurs de bien-être du corps, qui est idéalement très important pour le lien social. Une telle augmentation du taux de possession d'animaux de compagnie à travers le monde devrait stimuler la croissance du marché.

Les dépenses croissantes en matière de santé animale des propriétaires pour garantir un meilleur diagnostic et un meilleur traitement et la possession croissante danimaux de compagnie devraient avoir un impact positif sur le marché des adjuvants pour vaccins vétérinaires. Par exemple, selon le rapport publié par la FEDIAF (European Pet Food Industry) en 2021, dans l'Union européenne, environ 140,0 millions d'animaux de compagnie ont été signalés (y compris la Suisse et la Norvège), dont environ 64,0 millions de chiens et 76,0 millions de chats.. Il indique également que la France et l'Allemagne constituent la population d'animaux de compagnie la plus importante, soit respectivement environ 22 600 000 et 26 400 000 animaux de compagnie. Le rapport indique également que les chats sont les principaux animaux de compagnie dans l'Union européenne. La Lituanie et lEstonie comptent un équilibre égal de populations de chiens et de chats. L'Espagne montre une plus grande préférence pour les chiens et sa population d'animaux de compagnie dépasse de 3,0 millions la population de chats. Selon l'enquête menée par Dibevo et l'industrie alimentaire néerlandaise des animaux de compagnie (NVG) en 2021, environ 25,0 % des ménages possédaient un chat et environ 20,0 % possédaient un chien. Les poissons d'aquarium occupent la troisième place en termes d'animaux de compagnie préférés, avec plus de 7,0 %. Près de la moitié des ménages néerlandais possèdent un ou plusieurs animaux de compagnie. Le nombre total d'animaux de compagnie aux Pays-Bas est estimé à près de 27,0 millions.

La vaccination est l'une des exigences essentielles pour les animaux de compagnie. Ainsi, le nombre croissant danimaux de compagnie devrait stimuler la demande de vaccins, stimulant ainsi le marché des adjuvants pour vaccins vétérinaires au cours de la période de prévision.

LAmérique du Nord devrait connaître une part importante au cours de la période de prévision

LAmérique du Nord devrait connaître une croissance considérable au cours de la période de prévision, en raison de ladoption croissante danimaux de compagnie, de laugmentation de lassurance maladie pour animaux de compagnie et de lamélioration des infrastructures de soins vétérinaires. Avec la tendance croissante des maladies en Amérique du Nord, lutilisation associée de vaccins vétérinaires augmente également. Par exemple, selon le rapport publié par le gouvernement du Canada en avril 2022, l'encéphalopathie spongiforme bovine (ESB) est une maladie évolutive et mortelle du système nerveux des bovins. Santé Canada et l'Agence canadienne d'inspection des aliments (ACIA) ont répondu à ces défis en élaborant un ensemble complet de mesures scientifiques reconnues à l'échelle internationale qui minimisent efficacement la probabilité d'exposition, d'amplification et de propagation de l'ESB au sein de la population bovine et protègent les consommateurs contre risques associés pour la santé humaine. Selon l'étude de recherche du NCBI publiée en septembre 2021, la maladie débilitante chronique (MDC) est une maladie à prions très répandue qui touche aussi bien les animaux sauvages que d'élevage et se distingue par son caractère hautement contagieux, répandu et persistant dans l'environnement et par sa facilité de transmission. maladie. Ainsi, une incidence aussi élevée de maladies devrait propulser la croissance du marché en Amérique du Nord.

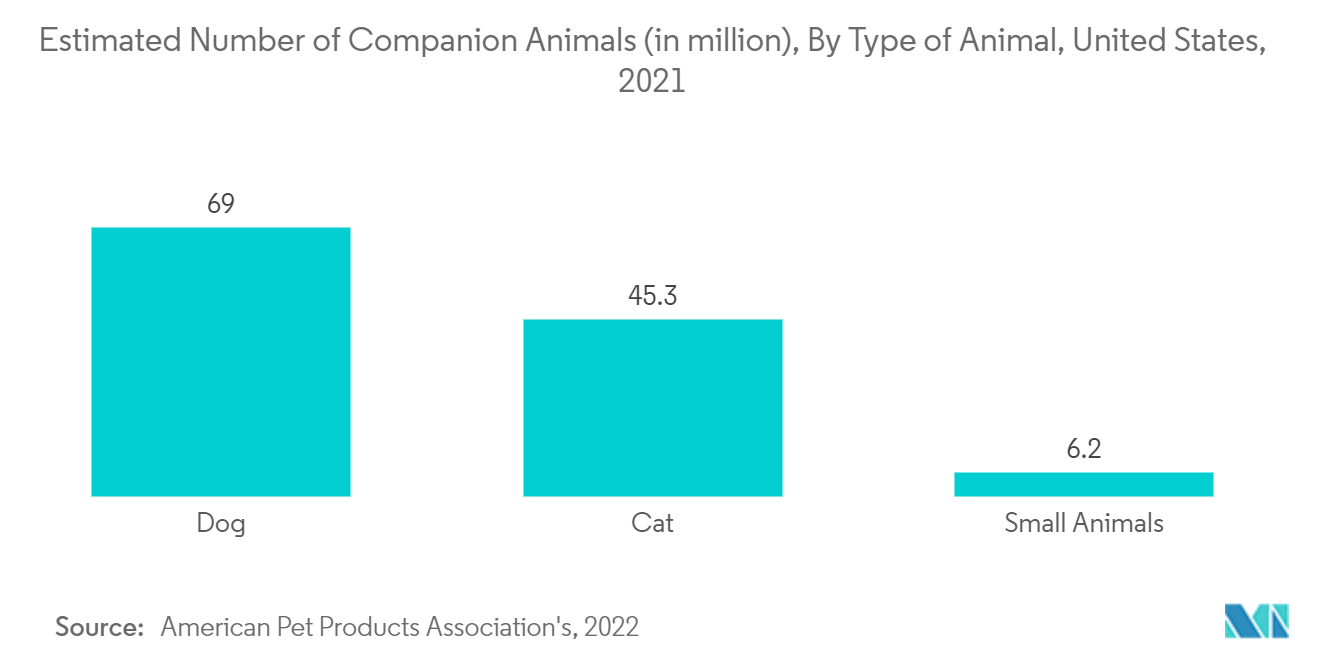

Les lancements de produits clés, la forte concentration dacteurs du marché ou de fabricants, les acquisitions et les partenariats entre les principaux acteurs et la possession croissante danimaux de compagnie aux États-Unis sont quelques-uns des facteurs qui stimulent la croissance du marché des adjuvants pour vaccins vétérinaires dans le pays. Selon la National Pet Owners Survey 2021-2022, menée par l'American Pet Products Association (APPA), environ 70,0 % des ménages américains possèdent un animal de compagnie, ce qui équivaut à 90,5 millions de foyers, dont 45,3 millions de chats et 69,0 millions de chiens. Ladoption croissante danimaux de compagnie pourrait stimuler la croissance du marché des adjuvants pour vaccins vétérinaires à long terme.

Aperçu du marché des adjuvants pour vaccins vétérinaires

Le marché des adjuvants de vaccins vétérinaires est consolidé et se compose de quelques acteurs dominants. En termes de part de marché, certains des principaux acteurs dominent actuellement le marché. Avec la prévalence croissante des maladies infectieuses chez les animaux, quelques autres petits acteurs devraient entrer sur le marché dans les années à venir. Certains des principaux acteurs du marché sont SEPPIC, SPI Pharma, Bioveta AS, Croda Internation PLC et Zoetis.

Leaders du marché des adjuvants pour vaccins vétérinaires

-

SEPPIC

-

SPI Pharma

-

Bioveta AS

-

Croda International PLC

-

Merck & Co., Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des adjuvants pour vaccins vétérinaires

- En décembre 2022, Evonik a lancé du squalène non dorigine animale adapté aux vaccins et à dautres applications pharmaceutiques. PhytoSquene est le premier squalène connu dérivé de lhuile damarante à utiliser dans les adjuvants des formes posologiques parentérales.

- En juin 2022, lICAR-NRC a lancé des vaccins animaux et dautres kits de diagnostic. Le vaccin contient l'antigène inactivé du SRAS-CoV-2 (Delta) avec de l'Alhydrogel comme adjuvant. Il est sans danger pour les chiens, les lions, les léopards, les souris et les lapins.

Rapport sur le marché des adjuvants pour vaccins vétérinaires – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Utilisation croissante d’adjuvants dans les vaccins

4.2.2 Augmentation du cheptel et des maladies associées

4.2.3 Incidence élevée des maladies

4.3 Restrictions du marché

4.3.1 Toxicité élevée et effets secondaires des adjuvants

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par type

5.1.1 Sels d'alun et de calcium

5.1.2 Adjuvants d'émulsion d'huile

5.1.3 Liposomes et archéosomes

5.1.4 Nanoparticules et microparticules

5.1.5 Autres types

5.2 Par voie d'administration

5.2.1 Oral

5.2.2 Intramusculaire

5.2.3 Autres voies d'administration

5.3 Par type d'animal

5.3.1 Bétail

5.3.2 Animal de compagnie

5.4 Par géographie

5.4.1 Amérique du Nord

5.4.1.1 États-Unis

5.4.1.2 Canada

5.4.1.3 Mexique

5.4.2 L'Europe

5.4.2.1 Allemagne

5.4.2.2 Royaume-Uni

5.4.2.3 France

5.4.2.4 Italie

5.4.2.5 Espagne

5.4.2.6 Le reste de l'Europe

5.4.3 Asie-Pacifique

5.4.3.1 Chine

5.4.3.2 Japon

5.4.3.3 Inde

5.4.3.4 Australie

5.4.3.5 Corée du Sud

5.4.3.6 Reste de l'Asie-Pacifique

5.4.4 Moyen-Orient et Afrique

5.4.4.1 CCG

5.4.4.2 Afrique du Sud

5.4.4.3 Reste du Moyen-Orient et Afrique

5.4.5 Amérique du Sud

5.4.5.1 Brésil

5.4.5.2 Argentine

5.4.5.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Bioveta AS

6.1.2 Croda International PLC

6.1.3 Merck & Co. Inc.

6.1.4 Phibro Animal Health Corporation

6.1.5 SEPPIC

6.1.6 SPI Pharma

6.1.7 Zoetis

6.1.8 Invivogen

6.1.9 OZ Biosciences

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des adjuvants pour vaccins vétérinaires

Conformément à la portée du rapport, les adjuvants vaccinaux sont des substances qui contribuent à renforcer la réponse immunitaire du vaccin. Les adjuvants peuvent être globalement classés en deux types, le premier étant constitué des systèmes dadministration de vaccins et le second étant celui des adjuvants immunostimulateurs.

Le marché des adjuvants pour vaccins vétérinaires est segmenté par type (sels dalun et de calcium, adjuvants démulsion dhuile, liposomes et archéosomes, nanoparticules et microparticules, et autres types), voie dadministration (voie orale, sous-cutanée, intramusculaire et autres voies dadministration), voie dadministration animale. type (bétail et animaux de compagnie) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays répartis dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type | ||

| ||

| ||

| ||

| ||

|

| Par voie d'administration | ||

| ||

| ||

|

| Par type d'animal | ||

| ||

|

| Par géographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

FAQ sur les études de marché sur les adjuvants pour vaccins vétérinaires

Quelle est la taille actuelle du marché des adjuvants pour vaccins vétérinaires ?

Le marché des adjuvants pour vaccins vétérinaires devrait enregistrer un TCAC de 6,40 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des adjuvants pour vaccins vétérinaires ?

SEPPIC, SPI Pharma, Bioveta AS, Croda International PLC, Merck & Co., Inc. sont les principales sociétés opérant sur le marché des adjuvants pour vaccins vétérinaires.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des adjuvants pour vaccins vétérinaires ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des adjuvants pour vaccins vétérinaires ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des adjuvants pour vaccins vétérinaires.

Quelles années couvre ce marché des adjuvants pour vaccins vétérinaires ?

Le rapport couvre la taille historique du marché des adjuvants pour vaccins vétérinaires pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des adjuvants pour vaccins vétérinaires pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des adjuvants pour vaccins vétérinaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des adjuvants pour vaccins vétérinaires 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des adjuvants pour vaccins vétérinaires comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.