Analyse du marché de lIRM vétérinaire

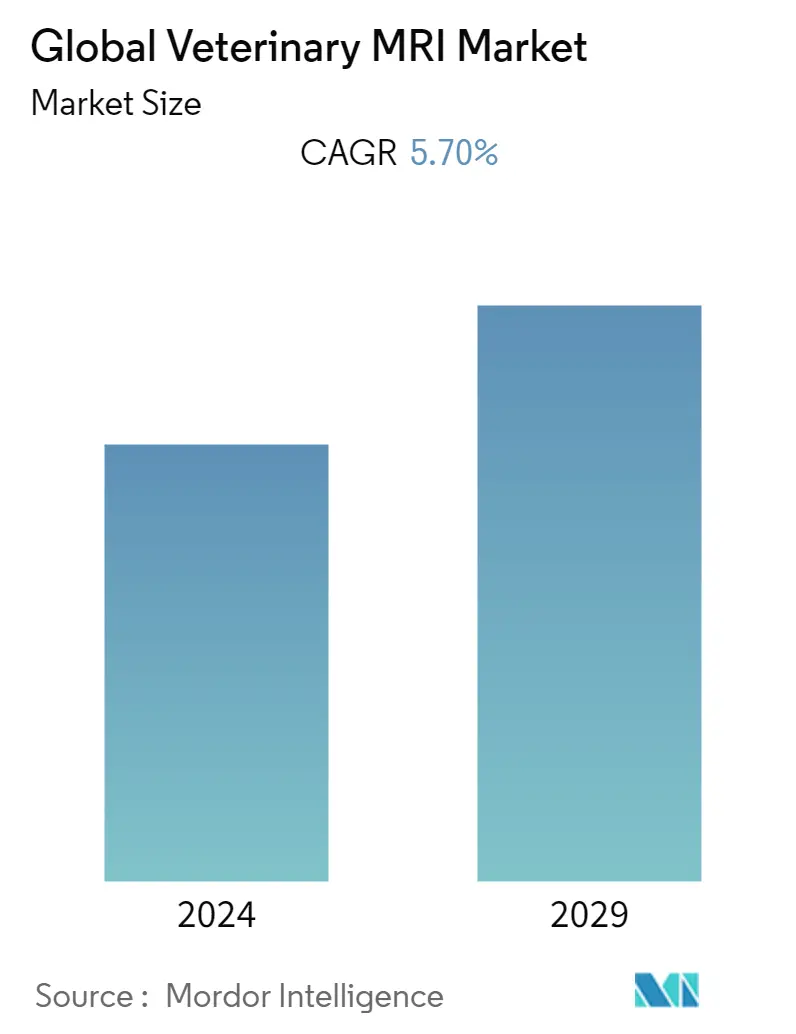

Le marché de lIRM vétérinaire devrait connaître un TCAC de 5,7 % au cours de la période de prévision.

La chaîne d'approvisionnement a été perturbée, ce qui a rendu difficile l'acheminement des produits d'origine animale, tels que la viande, le lait et les œufs, vers les marchés. Cependant, face à la perturbation de la chaîne d'approvisionnement et de demande, l'Organisation pour l'alimentation et l'agriculture a publié en avril 2020 une nouvelle politique concernant la production animale et la chaîne d'approvisionnement en produits animaux pendant la pandémie afin d'assurer une production animale suffisante. En mai 2020, Animal Health Europe a annoncé que la Commission européenne avait ajouté les médicaments vétérinaires à la Communication pour la mise en œuvre des voies vertes dans le cadre des lignes directrices pour les mesures de gestion des frontières , afin de protéger la santé et d'assurer la disponibilité des biens et services essentiels pour le approvisionnement stable en aliments sûrs et nutritifs et protection des animaux de compagnie pendant la pandémie. Par conséquent, le marché des produits thérapeutiques contre le cancer des animaux de compagnie a été trop affecté par les confinements et les restrictions. Un nouvel article de Conservation de la nature Canada publié en avril 2022 a montré qu'il y avait eu une augmentation de la demande de services canins à l'Île-du-Prince-Édouard au Canada, à mesure que les restrictions liées à la COVID commençaient à s'assouplir. L'article indiquait que l'activité de garde de chiens dans la région avait presque doublé au cours des deux mois précédents pour certains établissements de garde d'animaux. Cette augmentation des soins pour animaux de compagnie après la pandémie de COVID-19 aura un impact positif sur le marché étudié au cours de la période de prévision.

Le marché de lIRM vétérinaire devrait croître au cours de la période de prévision, ce qui est principalement attribué à la prise de conscience croissante des soins de santé vétérinaires et à la possession croissante danimaux de compagnie ainsi quà laugmentation des dépenses en santé vétérinaire. Ces dernières années, on a observé une augmentation significative de ladoption danimaux de compagnie, notamment de chiens et de chats. Les bovins et les porcs étaient adoptés à diverses fins commerciales. Selon lAmerican Society for the Prevention of Cruelty to Animals (ASPCA), chaque année, environ 6,5 millions danimaux de compagnie entrent dans les refuges pour animaux des États-Unis. Parmi ces animaux, environ 3,3 millions sont des chiens. Ils ont également estimé que 3,2 millions danimaux de refuge sont adoptés comme animaux de compagnie chaque année, parmi lesquels 1,6 million sont des chiens. L'American Pet Products Association (APPA) a déclaré dans son rapport de 2020 que 68 % des ménages américains (soit environ 85 millions de familles) possèdent un animal de compagnie. L'enquête a également révélé que les dépenses totales consacrées aux animaux de compagnie aux États-Unis s'élevaient à environ 103,6 milliards de dollars en 2020. Selon le rapport, environ 90 millions de chiens appartiennent aux États-Unis. Par conséquent, laugmentation du nombre de propriétaires danimaux de compagnie génère indirectement une augmentation de la demande de diagnostic approprié de diverses maladies pouvant aider à traiter ces animaux, ce qui devrait en outre propulser la croissance du marché étudié au cours de la période de prévision.

Cependant, le coût élevé des systèmes dIRM et le manque de vétérinaires qualifiés devraient entraver la croissance du marché.

Tendances du marché de lIRM vétérinaire

La cardiologie devrait connaître une croissance saine dans le segment des applications

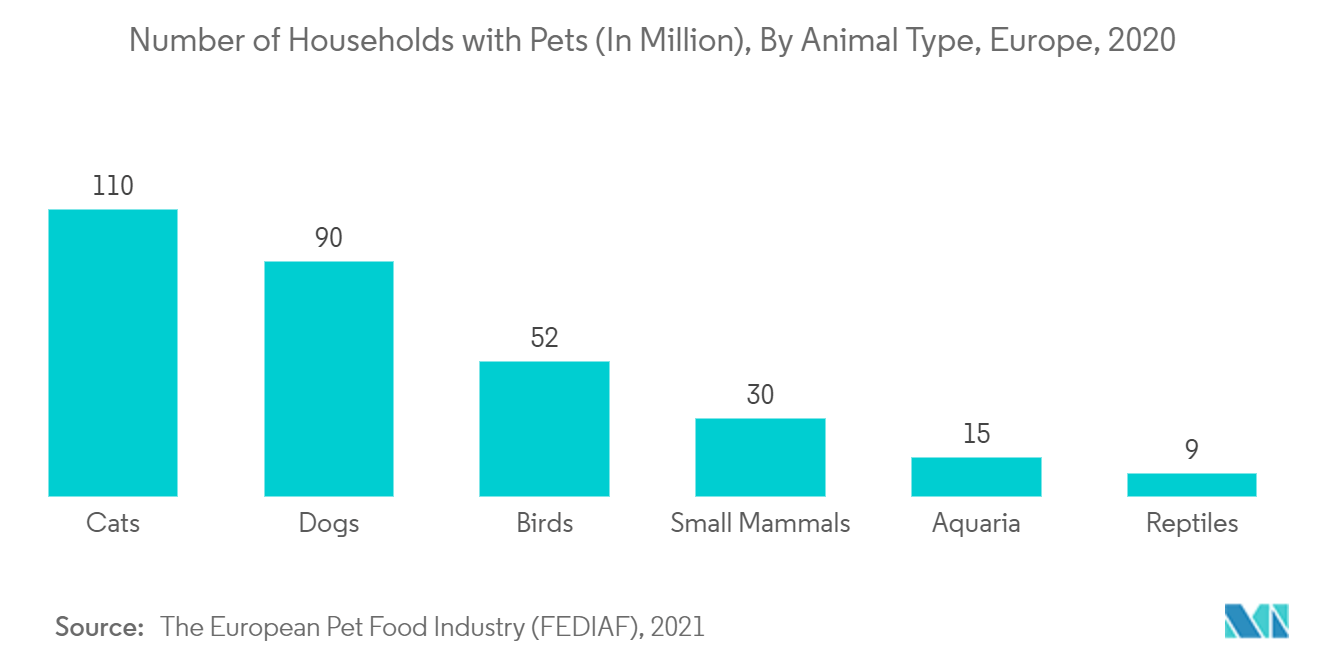

Les maladies cardiaques chez les animaux peuvent être congénitales (elles peuvent se présenter dès la naissance) ou acquises (survenir à des stades ultérieurs de la vie). De nombreuses maladies cardiaques chez les animaux sont héréditaires (transmises de génération en génération). Les maladies cardiaques héréditaires peuvent être congénitales ou acquises. Les maladies cardiaques héréditaires surviennent souvent avec une prévalence plus élevée chez certaines races d'animaux. Certaines des maladies les plus courantes sont les malformations cardiaques congénitales (persistance du canal artériel, communication interventriculaire, sténose pulmonaire, sténose aortique sous-valvulaire et dysplasie de la valvule tricuspide), la dysplasie de la valvule mitrale, la valvulopathie, la valvulopathie mitrale, les cardiomyopathies, etc. La tendance croissante à ladoption danimaux de compagnie dans le pays propulse également la croissance du marché étudié. Par exemple, selon le rapport publié par la FEDIAF en 2021, l'Allemagne compte une population d'animaux de compagnie de 26 400 000, dont 10 700 000 de chiens et 15 700 000 de chats. La source ci-dessus a également indiqué que lAllemagne est le premier pays dEurope ayant la plus grande population de chats et de chiens. Diverses études de recherche donnent un aperçu de lutilisation de lIRM pour les maladies cardiaques. Selon une étude de recherche publiée en novembre 2021 et intitulée Les cardiomyopathies félines 2. Cardiomyopathie hypertrophique , la cardiomyopathie hypertrophique (HCM) est le type de cardiomyopathie féline le plus répandu qui a été cliniquement observé. Elle peut affecter jusqu'à 15 % des chats domestiques, principalement sous forme de pathologie subclinique. Heureusement, seul un infime pourcentage de ces chats développent une HCM sévère entraînant une insuffisance cardiaque ou une thromboembolie artérielle (TEA). Ainsi, ces études de recherche devraient accroître la croissance du marché car la maladie nest pas facile à observer. Par conséquent, ces maladies nécessitent des appareils dimagerie médicale tels que lIRM, qui devraient augmenter la croissance du marché.

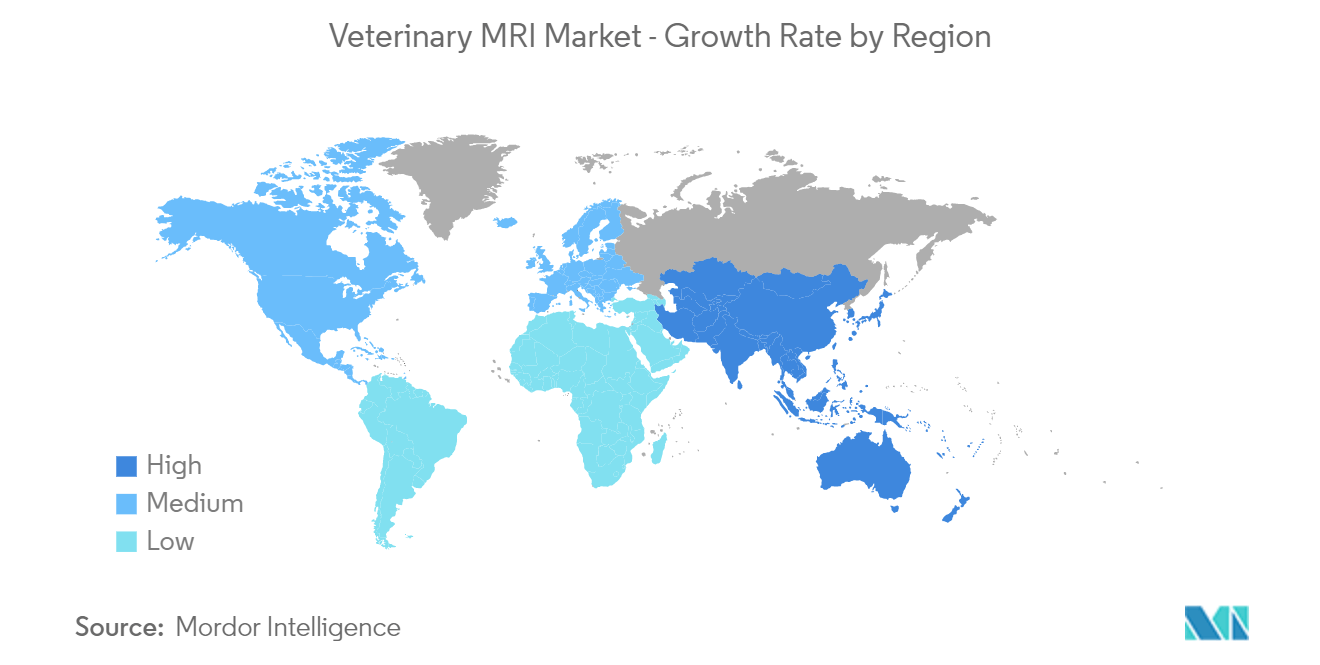

LAmérique du Nord devrait dominer le marché au cours de la période de prévision

La région Amérique du Nord devrait conserver sa part de marché importante, en raison de facteurs tels que ladoption croissante danimaux de compagnie et laugmentation des dépenses de santé animale par habitant. En outre, laugmentation de la prévalence de diverses maladies et blessures animales a été identifiée comme le principal facteur alimentant la croissance du marché. L'enquête nationale sur les propriétaires d'animaux de compagnie 2021-2022 a été publiée par l'American Pet Products Association (APPA). Les dépenses consacrées aux soins des animaux de compagnie ont augmenté par rapport à l'année précédente, selon 35 % des propriétaires d'animaux, qui ont déclaré avoir dépensé plus en nourriture, produits de bien-être et autres articles de soins pour animaux de compagnie au cours des 12 derniers mois que l'année précédente. Selon l'enquête nationale 2020 sur les propriétaires d'animaux de compagnie, menée par l'American Pet Products Association (APPA), environ 67 % des ménages américains, soit environ 84,9 millions de familles, possèdent un animal de compagnie. Non seulement le nombre de propriétaires a augmenté ces dernières années, mais le cheptel a également augmenté régulièrement. De même, selon le National Agricultural Statistics Service du ministère de l'Agriculture des États-Unis, il y avait 30,1 millions de vaches de boucherie aux États-Unis au 1er janvier 2022, en baisse de 2 % par rapport à 2020. En février 2021, l'Institut canadien de la santé animale ( CAHI) a partagé les résultats de son enquête 2020 sur la population danimaux de compagnie. Selon l'enquête, de 2018 à 2020, la population canine canadienne a continué de croître, passant de 7,6 millions à 7,7 millions, tandis que la population de chats s'est stabilisée. Selon la même source, les chats continuent d'être plus nombreux que les chiens, avec 8,1 millions de chats considérés comme animaux domestiques en 2020. La même source précise également qu'au sein de la population de chiens et de chats, le pourcentage d'animaux ayant reçu des soins médicaux vétérinaires au cours des 12 dernières années. les mois ont augmenté de manière plus significative pour les chats que pour les chiens. Selon l'Animal Cancer Foundation, 65 millions de chiens et 32 millions de chats aux États-Unis reçoivent un diagnostic de cancer. De plus, environ 6 millions de nouveaux cancers sont diagnostiqués chaque année chez les animaux de compagnie. Avec la possession croissante danimaux de compagnie et de bétail, les citoyens américains deviennent plus attentifs à la santé de ces animaux. Selon lAmerican Pet Products Association, les dépenses consacrées aux animaux de compagnie aux États-Unis sont également en hausse, ce qui pourrait stimuler la croissance du marché. Avec laugmentation de la possession danimaux de compagnie et de bétail, les citoyens américains sont également devenus plus attentifs à la santé de ces animaux. Selon lAmerican Pet Products Association, les dépenses consacrées aux animaux de compagnie aux États-Unis en 2020 se sont élevées à 126 milliards de dollars, ce qui alimentera le marché étudié.

Ainsi, les facteurs susmentionnés devraient augmenter la croissance du marché.

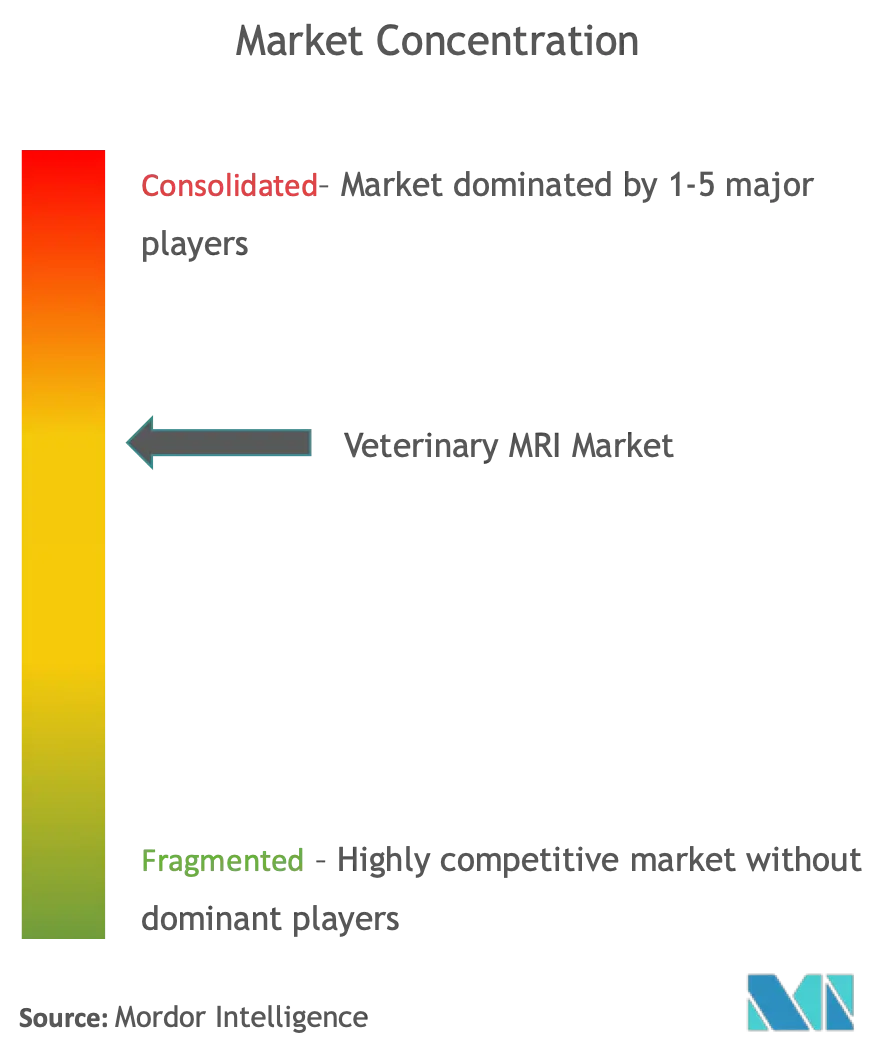

Aperçu du marché de lIRM vétérinaire

Le marché de lIRM vétérinaire est modérément compétitif avec une présence dentreprises mondiales et locales. La plupart des entreprises impliquées sur le marché sont des acteurs internationaux et on constate que la pénétration du marché est difficile car le coût de fabrication est plus élevé pour ce marché. Cependant, les entreprises du marché de lIRM vétérinaire se concentrent sur la mise en œuvre de la technologie dans leurs produits afin dattirer lattention dun plus grand nombre de consommateurs.

Leaders du marché de lIRM vétérinaire

-

Esaote SpA

-

Bruker Corporation

-

Mediso Ltd.

-

MR Solutions

-

Imotek International Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lIRM vétérinaire

- En avril 2022, trois nouvelles cliniques de soins vétérinaires d'urgence spécialement conçues ont été lancées à San Diego à Rancho Peñasquitos, Oceanside et Irvine dans le comté d'Orange.

- En août 2021, National Veterinary Associates et Ethos Veterinary Health ont convenu de rejoindre la communauté NVA et de s'associer pour faire progresser la médecine vétérinaire pour les patients et leurs familles.

Segmentation de lindustrie de lIRM vétérinaire

Selon son domaine d'application, l'imagerie par résonance magnétique est une technique d'imagerie médicale utilisée en radiologie pour produire des images de l'anatomie et des processus physiologiques du corps, tant en santé qu'en maladie. Ces images sont en outre utilisées pour diagnostiquer et détecter la présence danomalies dans le corps. Les IRM vétérinaires sont spécialement conçues pour diagnostiquer les anomalies chez les animaux. Le marché de l'IRM vétérinaire est segmenté par type de produit (systèmes d'IRM, logiciels d'imagerie et autres), application (cardiologie, oncologie, neurologie, orthopédie et autres applications), type d'animal (petits et grands animaux) et géographie (Nord). Amérique, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose les valeurs (en millions de dollars) pour les segments ci-dessus.

| Par type de produit | Systèmes IRM | ||

| Logiciel d'imagerie | |||

| Autres | |||

| Par candidature | Cardiologie | ||

| Oncologie | |||

| Neurologie | |||

| Orthopédie | |||

| Autres applications | |||

| Par type d'animal | Petits animaux | ||

| Grands animaux | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché sur lIRM vétérinaire

Quelle est la taille actuelle du marché mondial de lIRM vétérinaire ?

Le marché mondial de lIRM vétérinaire devrait enregistrer un TCAC de 5,70 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mondial de lIRM vétérinaire ?

Esaote SpA, Bruker Corporation, Mediso Ltd., MR Solutions, Imotek International Ltd sont les principales sociétés opérant sur le marché mondial de lIRM vétérinaire.

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial de lIRM vétérinaire ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial de lIRM vétérinaire ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché mondial de lIRM vétérinaire.

Quelles années couvre ce marché mondial de lIRM vétérinaire ?

Le rapport couvre la taille historique du marché mondial de lIRM vétérinaire pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial de lIRM vétérinaire pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Animal Health Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur lindustrie mondiale de lIRM vétérinaire

Statistiques sur la part de marché mondiale de lIRM vétérinaire 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse mondiale de lIRM vétérinaire comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.