Taille du marché de la médecine vétérinaire

| Période d'étude | 2021 - 2029 |

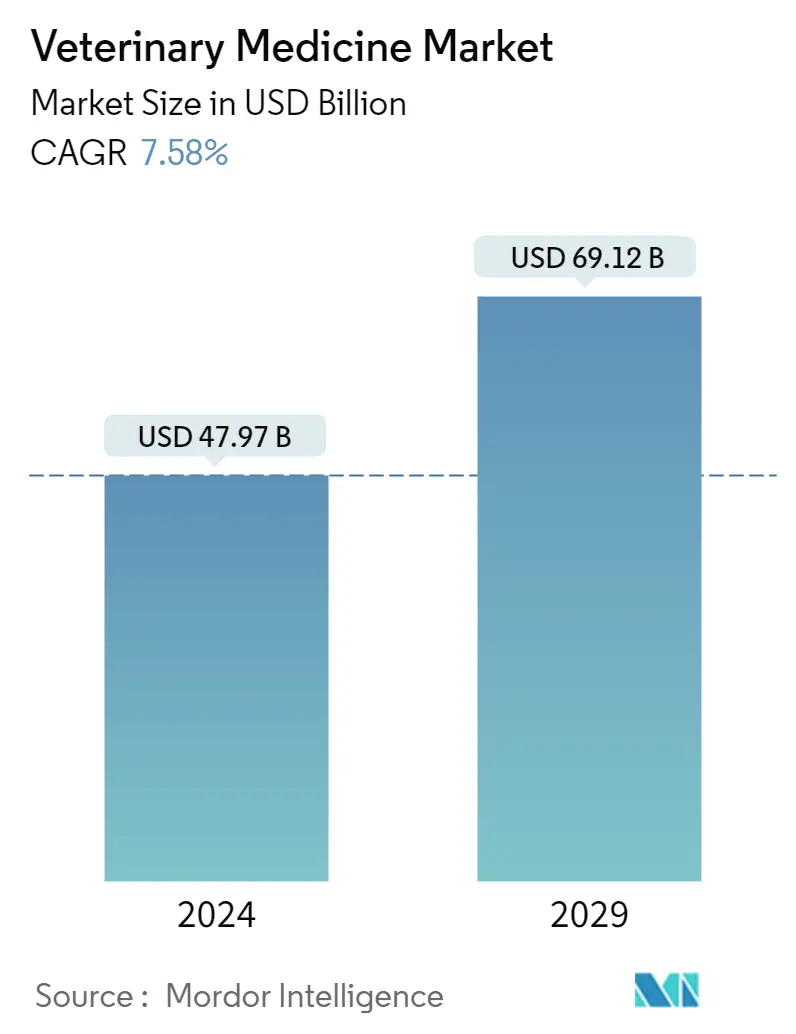

| Taille du Marché (2024) | USD 47.97 milliards de dollars |

| Taille du Marché (2029) | USD 69.12 milliards de dollars |

| TCAC(2024 - 2029) | 7.58 % |

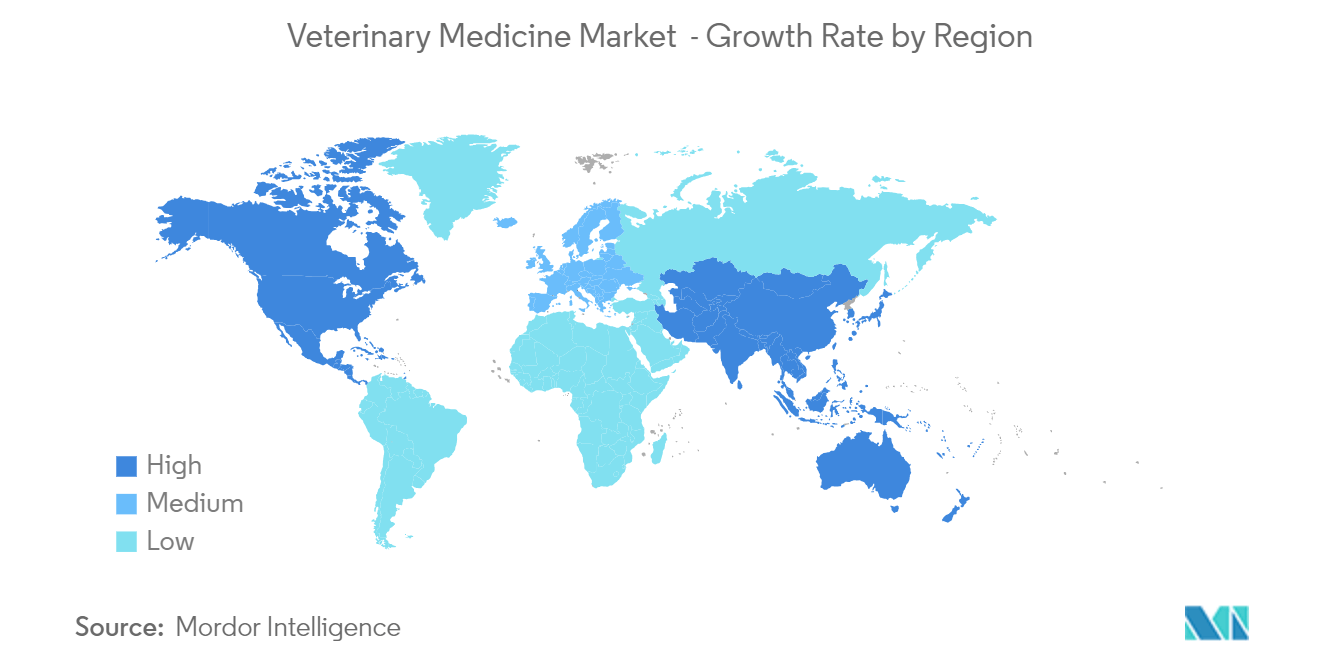

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la médecine vétérinaire

La taille du marché de la médecine vétérinaire est estimée à 47,97 milliards USD en 2024 et devrait atteindre 69,12 milliards USD dici 2029, avec une croissance de 7,58 % au cours de la période de prévision (2024-2029).

Limpact du COVID-19 a également été observé dans le secteur de lélevage. La chaîne d'approvisionnement a été perturbée, ce qui a rendu difficile l'acheminement des produits d'origine animale tels que la viande, le lait et les œufs vers les marchés. Des restrictions ont été mises en place concernant le passage saisonnier de la frontière avec les ruminants. Par conséquent, les confinements et les limites ont eu un impact négatif important sur lindustrie étudiée. Selon une nouvelle étude publiée par Conservation de la nature Canada en avril 2022, alors que les restrictions liées à la COVID-19 commençaient à s'assouplir, la demande de services canins a augmenté à l'Île-du-Prince-Édouard, au Canada. Laugmentation du nombre de propriétaires danimaux de compagnie suite à la pandémie de COVID-19 aura un effet favorable sur lindustrie de la médecine vétérinaire tout au long de la période de prévision. Par conséquent, même si le marché de la médecine vétérinaire a été considérablement touché par la pandémie de COVID-19 au début de la phase initiale, il a actuellement gagné du terrain et devrait connaître une croissance saine au cours de la période de prévision.

Les principaux facteurs responsables de la croissance du marché de la médecine vétérinaire sont le fardeau croissant des maladies chroniques chez les animaux, ladoption croissante danimaux et laugmentation des préférences en matière de médicaments par les propriétaires délevages danimaux de compagnie et de volailles, associés à la croissance continue de la population humaine, conduisant à demande accrue de viande et de produits dorigine animale. Actuellement, le cheptel mondial connaît également une forte augmentation. Selon le Département de l'Agriculture des États-Unis (USDA), en février 2022, il y avait environ 91,9 millions de bovins et de veaux et environ 5,07 millions de moutons aux États-Unis. Ce chiffre devrait croître considérablement dans les années à venir.

De plus, laugmentation des investissements en recherche et développement, le taux élevé dadoption danimaux de compagnie, la consommation croissante de viande et la vaccination obligatoire des animaux devraient stimuler la demande de produits pharmaceutiques vétérinaires et de vaccins pour animaux dans un avenir proche. La prévalence de maladies zoonotiques et dautres maladies chroniques chez les animaux, comme lencéphalite équine orientale, une infection mortelle affectant le cerveau, contribue de plus en plus à la croissance régulière du secteur de la médecine vétérinaire. Elle affecte un large éventail de créatures, notamment les oiseaux, les amphibiens et les reptiles. Chez les animaux, lobésité est également un problème lié à dautres maladies. Par exemple, selon un article publié par Frontiers en octobre 2022, lobésité est lune des maladies nutritionnelles les plus courantes chez les chiens, et sa prévalence a augmenté au cours des dernières décennies. L'article indique également que plusieurs pays ont démontré une prévalence de l'obésité chez les chiens similaire à celle observée chez les humains. Selon les données du Département de l'Agriculture des États-Unis (USDA) de mai 2022, en raison de la grippe aviaire hautement pathogène dans les jardins et dans les établissements commerciaux, environ 37,96 millions d'oiseaux ont été infectés.

Lénorme population doiseaux touchée par la maladie et nécessitant des procédures de diagnostic efficaces contribue à lexpansion du marché étudié. Ainsi, le fardeau croissant des maladies chroniques, associé à ladoption croissante danimaux, devrait stimuler la croissance du marché au cours de la période de prévision. De nombreux développements récents par les principaux acteurs du marché constituent un autre facteur de croissance du marché. Par exemple, en septembre 2022, Zoetis a annoncé avoir finalisé l'acquisition de Jurox, une société privée de santé animale qui développe, fabrique et commercialise une large gamme de médicaments vétérinaires pour le traitement du bétail et des animaux de compagnie. En outre, les lancements et développements continus de produits destinés aux animaux de compagnie par les principaux acteurs du marché alimentent la croissance du marché. Par exemple, en avril 2021, Credelio Plus a reçu une autorisation de mise sur le marché valable dans toute l'Union européenne. Ainsi, les facteurs mentionnés ci-dessus devraient augmenter la croissance du marché.

Cependant, les coûts élevés associés à la santé animale et le manque de sensibilisation à la santé animale dans les pays émergents devraient freiner la croissance du marché.

Tendances du marché de la médecine vétérinaire

Le segment des chiens devrait détenir une part de marché importante au cours de la période de prévision

- Une augmentation significative de ladoption danimaux de compagnie, comme les chiens, la prévalence croissante de diverses maladies chez les chiens et la demande de vaccins pour chiens sont les principaux facteurs à lorigine de la croissance du marché de la médecine vétérinaire. Selon le rapport annuel 2022 de l'Association européenne de l'industrie des aliments pour animaux de compagnie (FEDIAF), les chiens et les chats sont les principaux animaux de compagnie adoptés en Europe, et en 2021, il y avait environ 72708732 chiens en Europe. Cette tendance devrait encore saccentuer au cours de la période de prévision. Les initiatives croissantes de divers gouvernements dans différentes régions ont amélioré la santé animale et conduit à une demande croissante de médicaments pour chiens.

- De plus, la prévalence de plusieurs maladies chez les chiens contribue largement à ladoption de médicaments pour chiens. Le cancer frappe les chiens à un rythme presque identique à celui des humains. Selon un article publié par ELIAS Animal Health en janvier 2022, le cancer est l'une des principales causes de décès chez les chiens, et parfois, son nombre est même plus élevé que celui des humains.

- Les développements récents des principaux acteurs du marché constituent un autre facteur de croissance du marché. Par exemple, en juillet 2021, Elanco Animal Health Incorporated a annoncé que la FDA avait accordé l'approbation complète du tanovea pour le traitement du lymphome chez le chien. De même, en août 2021, Virbac a annoncé un médicament révolutionnaire, STELFONTA (tigilanol tiglate injection), qui a été approuvé par la FDA comme alternative non chirurgicale pour traiter les tumeurs à mastocytes canins chez le chien. Ainsi, tous les facteurs susmentionnés devraient stimuler la croissance du segment au cours de la période de prévision de létude.

LAmérique du Nord devrait détenir une part de marché importante sur le marché de la médecine vétérinaire au cours de la période de prévision.

- LAmérique du Nord devrait détenir une part importante du marché de la médecine vétérinaire au cours de la période de prévision de létude. Les principaux facteurs contribuant à cette croissance sont la prévalence croissante des maladies zoonotiques, les programmes de remboursement favorables et l'augmentation des dépenses consacrées aux animaux de compagnie. Selon l'enquête nationale 2021-2022 sur les propriétaires d'animaux de compagnie menée par l'American Pet Products Association (APPA), environ 70 % des ménages aux États-Unis possèdent un animal de compagnie, ce qui équivaut à 90,5 millions de foyers, dont 45,3 millions de chats et 69 millions de chiens. La même source indique également que les dépenses annuelles pour les visites de routine des chiens représentaient 242 dollars pour 2021, alors qu'elles étaient de 178 dollars pour les chats.

- Avec la possession croissante danimaux de compagnie et de bétail, les citoyens américains sont devenus plus attentifs à la santé de ces animaux. Selon l'APPA, les dépenses consacrées aux animaux de compagnie s'élevaient à 123,6 milliards de dollars aux États-Unis et elles devraient augmenter, ce qui pourrait stimuler la croissance du marché. Ainsi, avec une sensibilisation accrue et des dépenses accrues en matière de santé animale, le marché devrait afficher une croissance significative au cours de la période de prévision. De plus, selon les données de l'Institut canadien de la santé animale (ICSA) de septembre 2022, environ 60 % des ménages canadiens possèdent au moins un chien ou un chat. Il a également déclaré que la population de chiens est passée à 7,9 millions et la population de chats à 8,5 millions en 2022.

- De plus, très peu de propriétaires danimaux étaient conscients des causes de lobésité des animaux de compagnie, malgré le fait quenviron 75 % des propriétaires danimaux étaient préoccupés par les effets sur la santé des animaux obèses. En outre, les principaux acteurs du marché sont très présents et se concentrent sur les stratégies de développement du marché dans cette région. Par exemple, en avril 2022, Pharmgate Inc. a reçu l'approbation de la FDA pour la Pennitracin MD 50G pour la prévention de la mortalité causée par l'entérite nécrotique associée à Clostridium perfringens chez les poulets de chair et de remplacement. En mars 2022, Vetcare Oy a reçu l'approbation de la FDA pour Zenalpha, destiné à être utilisé comme sédatif et analgésique chez les chiens afin de faciliter l'examen clinique, les procédures cliniques et les interventions chirurgicales mineures. Ainsi, les facteurs propulseurs du marché dans la région devraient offrir une croissance exponentielle au marché étudié. Tous ces développements devraient en outre alimenter la croissance du marché.

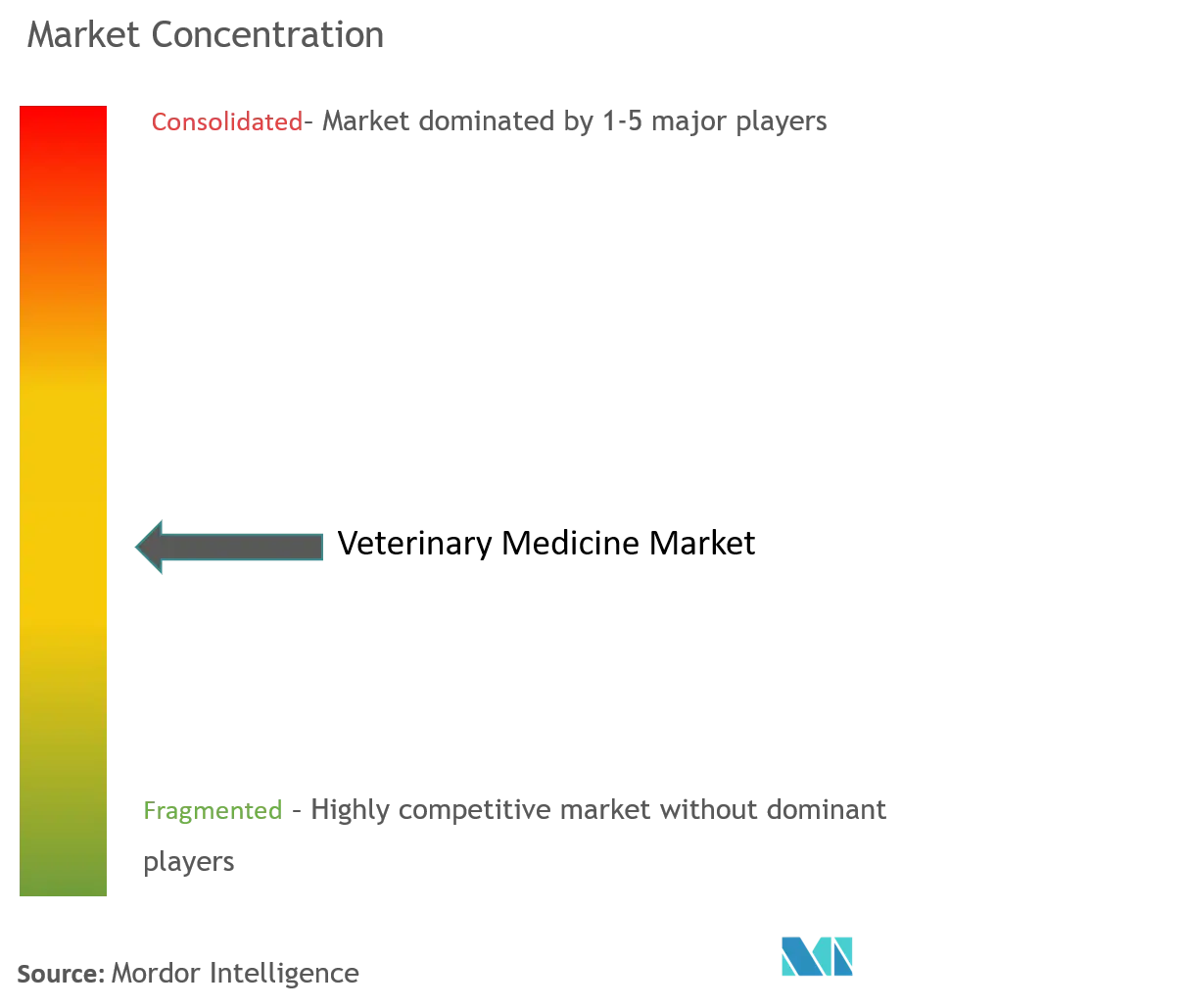

Aperçu du marché de la médecine vétérinaire

Le marché de la médecine vétérinaire est de nature modérément fragmenté car il se compose de plusieurs acteurs majeurs avec des différences de revenus marginales. Parmi les principales entreprises de santé animale, Zoetis arrive en tête en termes de chiffre d'affaires. Les consolidations croissantes de diverses organisations, comme Boehringer Ingelheim Animal Health et Elanco, devraient générer à lavenir une rivalité concurrentielle entre les principaux acteurs. Parmi les principaux acteurs du marché figurent Zoetis, Boehringer Ingelheim, Ceva, Merck et Elanco, entre autres.

Leaders du marché de la médecine vétérinaire

-

Zoetis

-

Merck & Co., Inc

-

Elanco

-

Ceva

-

Boehringer Ingelheim

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la médecine vétérinaire

- Septembre 2022:La FDA américaine a approuvé SpectoGard, la première solution injectable générique de sulfate de spectinomycine pour le traitement des maladies respiratoires bovines.

- Septembre 2022 La FDA américaine a approuvé Simplera Otic Solution, l'un des premiers produits médicamenteux génériques dotés d'un traitement à dose unique avec une durée d'effet de 30 jours pour l'otite externe (infection de l'oreille externe) chez le chien.

- Juin 2022:Les comprimés à croquer Vetmedin-CA1 (pimobendan), le premier médicament destiné à retarder l'apparition de l'insuffisance cardiaque congestive chez les chiens atteints d'une maladie myxomateuse mitrale préclinique de stade B2, ont été approuvés par la Food and Drug Administration (MMVD) des États-Unis.

- Juin 2022 le ministre de l'Agriculture Narendra Singh Tomar a lancé le premier vaccin indien contre le COVID-19, Anocovax, pour animaux, développé par l'ICAR-Centre national de recherche sur les équidés (NRC), basé à Haryana. Le vaccin contient l'antigène inactivé du SRAS-CoV-2 (Delta) avec de l'Alhydrogel comme adjuvant.

Rapport sur le marché de la médecine vétérinaire – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Fardeau croissant des maladies chroniques chez les animaux, associé à l’adoption croissante d’animaux

4.2.2 Augmentation des préférences en matière de médicaments par les propriétaires d'élevages d'animaux de compagnie et de volailles

4.2.3 Demande accrue de viande et de produits d’origine animale dans l’agriculture et la santé humaine

4.3 Restrictions du marché

4.3.1 Coûts élevés associés à la santé animale

4.3.2 Manque de sensibilisation à la santé animale dans les pays émergents

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

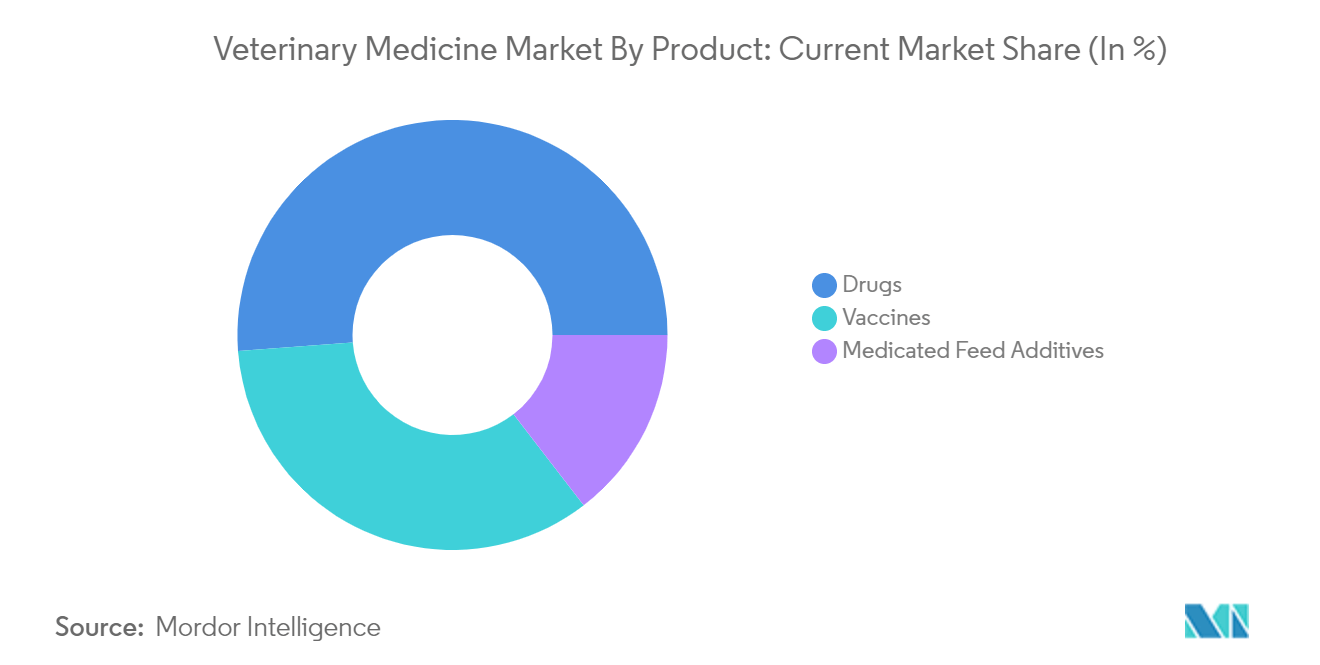

5.1 Par type de produit

5.1.1 Drogues

5.1.1.1 Anti-infectieux

5.1.1.2 Anti-inflammatoire

5.1.1.3 Parasiticides

5.1.1.4 Autres drogues

5.1.2 Vaccins

5.1.2.1 Vaccins inactifs

5.1.2.2 Vaccins atténués

5.1.2.3 Vaccins recombinants

5.1.2.4 Autres vaccins

5.1.3 Additifs alimentaires médicamenteux

5.1.3.1 Acides aminés

5.1.3.2 Antibiotiques

5.1.3.3 Autres additifs alimentaires médicamenteux

5.2 Par type d'animal

5.2.1 Animaux de compagnie

5.2.1.1 Chiens

5.2.1.2 Chats

5.2.1.3 Autres animaux de compagnie

5.2.2 Animaux d'élevage

5.2.2.1 Bétail

5.2.2.2 la volaille

5.2.2.3 Porc

5.2.2.4 Mouton

5.2.2.5 Autres animaux d'élevage

5.3 Par géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Mexique

5.3.2 L'Europe

5.3.2.1 Allemagne

5.3.2.2 Royaume-Uni

5.3.2.3 France

5.3.2.4 Italie

5.3.2.5 Espagne

5.3.2.6 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Japon

5.3.3.3 Inde

5.3.3.4 Australie

5.3.3.5 Corée du Sud

5.3.3.6 Reste de l'Asie-Pacifique

5.3.4 Moyen-Orient et Afrique

5.3.4.1 CCG

5.3.4.2 Afrique du Sud

5.3.4.3 Reste du Moyen-Orient et Afrique

5.3.5 Amérique du Sud

5.3.5.1 Brésil

5.3.5.2 Argentine

5.3.5.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Boehringer Ingelheim

6.1.2 Ceva Animal Health LLC

6.1.3 China Animal Husbandry Co. Ltd

6.1.4 Dechra Pharmaceuticals PLC

6.1.5 Elanco

6.1.6 Merck & Co. Inc.

6.1.7 Neogen Corporation

6.1.8 Phibro Animal Health Corporation

6.1.9 Sanofi SA

6.1.10 Vetoquinol SA

6.1.11 Virbac

6.1.12 Zoetis

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie de la médecine vétérinaire

Conformément à la portée du rapport, les médicaments vétérinaires sont utilisés par les professionnels vétérinaires pour traiter les maladies et les blessures et contribuer à favoriser la croissance des animaux. Ceux-ci sont principalement utilisés pour guérir les maladies et prévenir la propagation de maladies infectieuses chez les animaux. Ces médicaments profitent indirectement à la santé humaine en limitant la propagation des maladies infectieuses des animaux aux humains. Le marché est segmenté par type de produit (médicaments (anti-infectieux, anti-inflammatoires, parasiticides et autres médicaments), vaccins (vaccins inactifs, vaccins atténués, vaccins recombinants et autres vaccins), additifs alimentaires médicamenteux (acides aminés, antibiotiques et autres médicaments). Autres additifs alimentaires médicamenteux), type d'animal (animaux de compagnie (chiens, chats et autres animaux de compagnie), animaux d'élevage (bovins, volailles, porcs, moutons et autres animaux d'élevage) et géographie (Amérique du Nord, Europe, Asie-Pacifique). , Moyen-Orient et Afrique, et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type de produit | ||||||||||

| ||||||||||

| ||||||||||

|

| Par type d'animal | ||||||||||||

| ||||||||||||

|

| Par géographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

FAQ sur les études de marché sur la médecine vétérinaire

Quelle est la taille du marché de la médecine vétérinaire ?

La taille du marché de la médecine vétérinaire devrait atteindre 47,97 milliards USD en 2024 et croître à un TCAC de 7,58 % pour atteindre 69,12 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la médecine vétérinaire ?

En 2024, la taille du marché de la médecine vétérinaire devrait atteindre 47,97 milliards de dollars.

Qui sont les principaux acteurs du marché de la médecine vétérinaire ?

Zoetis, Merck & Co., Inc, Elanco, Ceva, Boehringer Ingelheim sont les principales sociétés opérant sur le marché de la médecine vétérinaire.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la médecine vétérinaire ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la médecine vétérinaire ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la médecine vétérinaire.

Quelles années couvre ce marché de la médecine vétérinaire et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la médecine vétérinaire était estimée à 44,59 milliards de dollars. Le rapport couvre la taille historique du marché du marché de la médecine vétérinaire pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la médecine vétérinaire pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des médicaments vétérinaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des médicaments vétérinaires 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des médicaments vétérinaires comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.