Tendances du marché de Banque de détail aux États-Unis Industrie

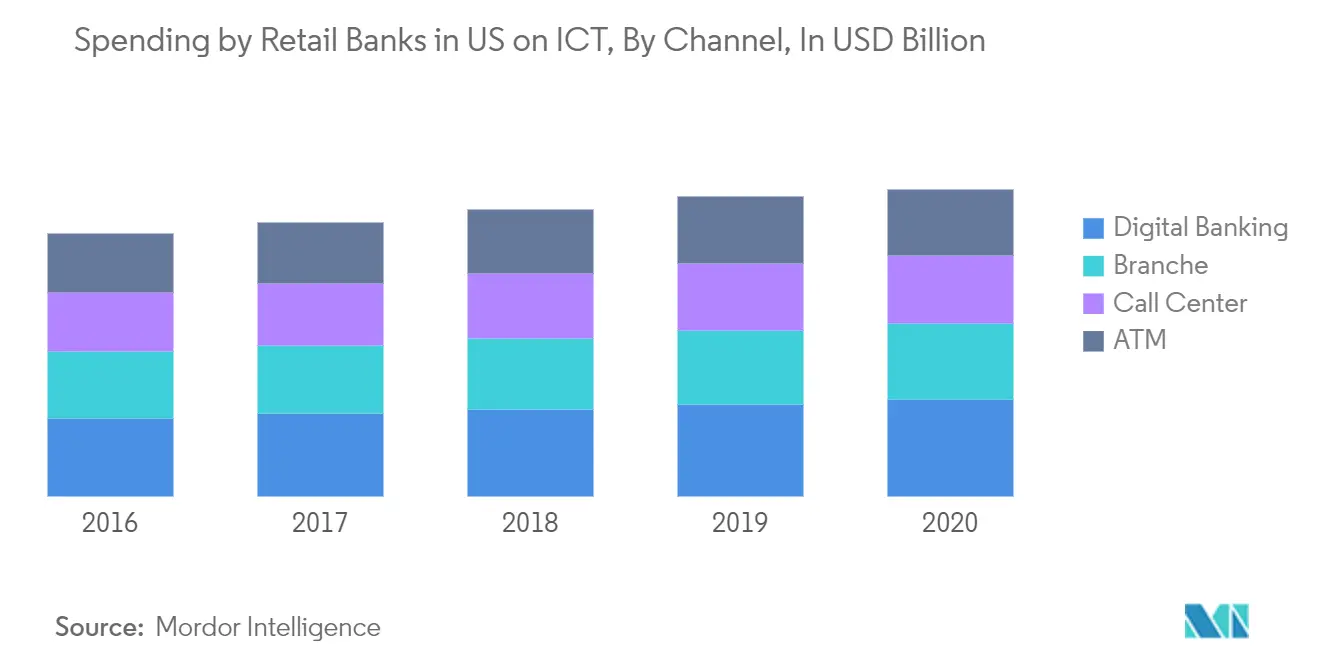

Les dépenses des banques de détail en faveur des services bancaires numériques augmentent aux États-Unis.

Les Fintechs ont été plus rapides à reconnaître que le créneau des prêts à la consommation améliore lexpérience client grâce à des pré-approbations et un financement plus rapide des prêts. Les prêteurs numériques ont plus que doublé leur part de marché au fil des ans, les consommateurs de tout le spectre du crédit se tournant de plus en plus vers les fournisseurs axés sur le numérique. L'investissement et la collaboration avec les fintechs deviennent la norme. Les grandes banques américaines investissent massivement dans leurs concurrents FinTech pour former des partenariats stratégiques afin dutiliser leur technologie et de réaliser des bénéfices à terme si les investissements décollent. En général, les banques peuvent proposer leurs produits de base mais étendre leurs services à dautres services à laide dAPI FinTech spécialisées

Selon la Banque mondiale, deux milliards et demi d'adultes dans le monde effectuent des transactions uniquement en espèces. Cependant, avec certaines banques numériques et fintechs offrant des services moins chers et plus rapides que les opérateurs historiques, les services bancaires deviennent plus accessibles. Par exemple, des sociétés telles que WeChat et Ant Financial ont donné à des millions de consommateurs chinois sous-bancarisés et aux propriétaires de petites entreprises un accès à des paiements et à des crédits sécurisés. Linclusion financière peut bénéficier aux consommateurs et aux banques en réduisant la pauvreté et en élargissant le marché. Mais louverture du secteur bancaire grâce aux innovations numériques peut également présenter des risques. Les défauts de crédit pourraient peser lourdement sur les opérations à faible marge des fintechs. Et les réglementations financières pourraient introduire des problèmes de confidentialité des données découlant dune plus grande intégration des réseaux. Des tests minutieux et des stratégies de consommation contextualisées sont essentiels pour gérer ces risques et garantir une inclusion financière durable

Malgré lessor des nouvelles technologies de paiement, de nombreuses entreprises américaines utilisent encore des chèques papier. Cependant, 55 % des professionnels ont indiqué que les paiements en temps réel étaient leur principale priorité en matière de paiements B2B. Laccès à ces technologies – paiements en temps réel, tap-and-go et crypto-monnaies – sera essentiel pour engager et fidéliser les clients commerciaux à lavenir. Des paiements plus rapides permettront une meilleure gestion des liquidités, des règlements plus rapides des factures des fournisseurs, des décaissements instantanés des réclamations d'assurance et une réduction du risque de fraude. Les technologies de paiement commerciales améliorées permettent aux banques daméliorer lexpérience client et daugmenter leurs bénéfices grâce à une augmentation des transactions et des frais. Mais à mesure que de plus en plus dacteurs numériques entrent dans le domaine des paiements B2B, les opérateurs historiques devront agir rapidement pour éviter dêtre laissés pour compte par des concurrents plus agiles

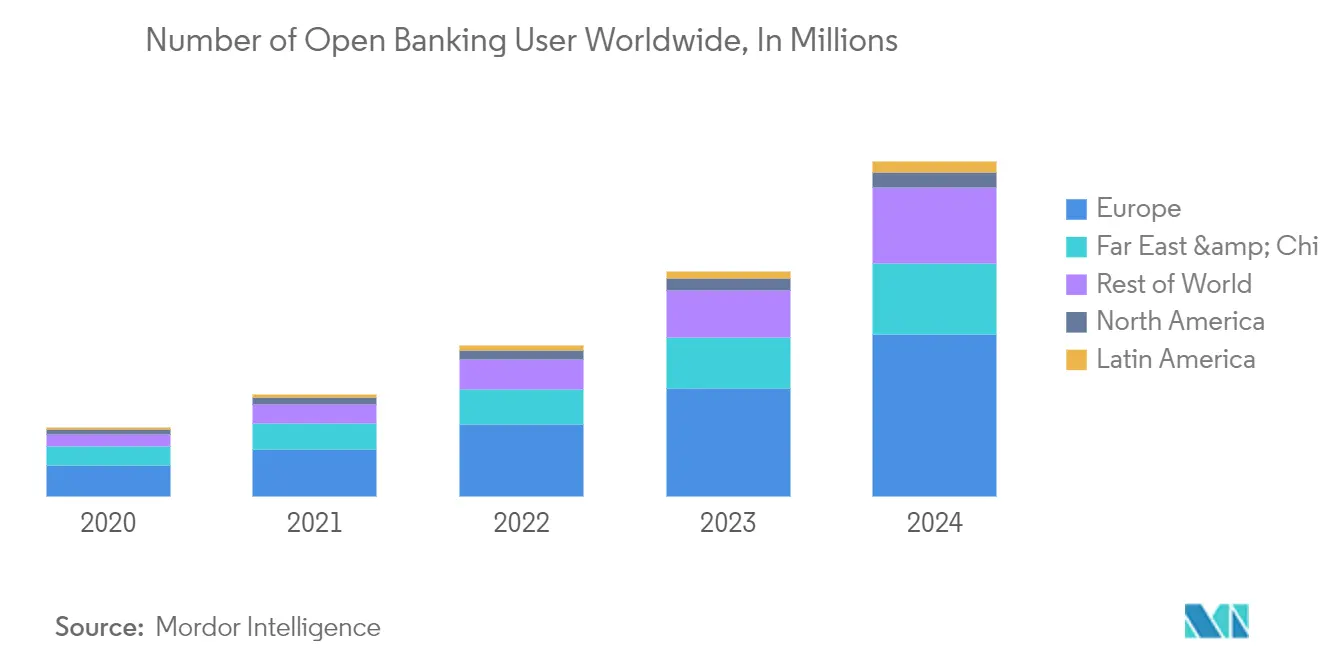

LOpen Banking aux États-Unis affiche une faible croissance.

Aux États-Unis, lopen banking devrait évoluer en tant quinitiative pilotée par lindustrie, contrairement à dautres pays où les mandats réglementaires obligent de nombreuses banques à adopter lopen banking. Toutefois, les banques américaines peuvent bénéficier des enseignements tirés de ces régions, comme létablissement de normes techniques et dexpérience client pour le partage de données/API. Si elle est bien menée, lopen banking peut aider les banques américaines à atteindre leurs objectifs stratégiques clés. Lopen banking peut amplifier et accélérer les efforts de transformation numérique des banques et lémergence de nouveaux modèles économiques

Jusquà présent, les attitudes à légard du système bancaire ouvert aux États-Unis semblent mitigées. Selon une enquête auprès des consommateurs, un consommateur sur cinq aux États-Unis trouve le système bancaire ouvert utile, mais l'intérêt est plus élevé parmi les millennials et la génération Z. Cela suggère que les banques américaines devraient cibler les jeunes générations dans leurs premières initiatives dopen banking. Mais les consommateurs ont également exprimé certaines inquiétudes, notamment concernant la confidentialité, la sécurité et lutilisation des données personnelles. Cela semble indiquer la nécessité pour les banques déduquer les consommateurs sur les avantages du système bancaire ouvert