Analyse du marché des services durgence autonomes aux États-Unis

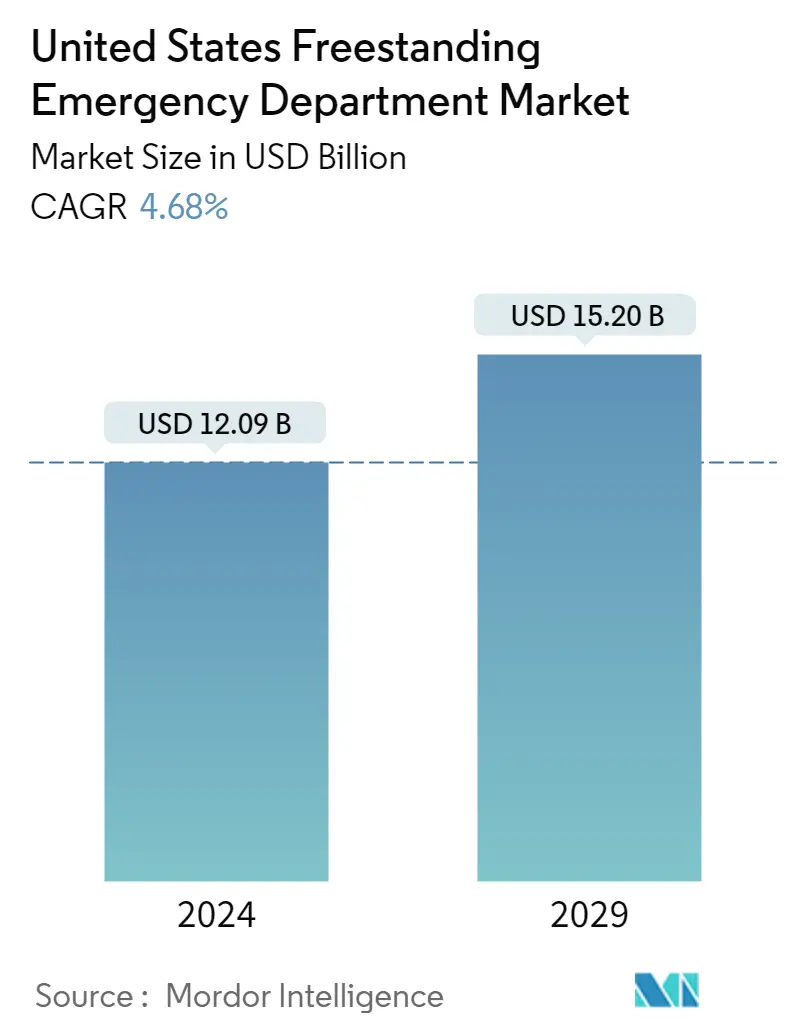

La taille du marché des services durgence autonomes aux États-Unis est estimée à 12,09 milliards de dollars en 2024 et devrait atteindre 15,20 milliards de dollars dici 2029, avec un TCAC de 4,68 % au cours de la période de prévision (2024-2029).

Les établissements de soins de santé et les organisations gouvernementales du monde entier dépendaient largement des systèmes de services durgence autonomes pour répondre au COVID-19. En avril 2020, afin de faire face à toute augmentation du nombre de patients bénéficiant de Medicare et Medicaid, les Centers for Medicare and Medicaid Services (CMS) ont publié des directives cruciales autorisant les services d'urgence indépendants et agréés (IFED) dans le Colorado, le Delaware, le Rhode Island et le Texas. pour prodiguer temporairement des soins. De plus, en décembre 2021, lurgence de santé publique liée au COVID-19 a mis fin au processus rationalisé permettant aux centres de chirurgie ambulatoire et aux services durgence autonomes indépendants de sinscrire temporairement en tant quhôpitaux. Pour répondre aux besoins liés à la pandémie, le gouvernement des États-Unis a décidé dinscrire le service durgence existant dans le service durgence COVID-19. En conséquence, le marché des services durgence autonomes aux États-Unis a souffert pendant la COVID-19.

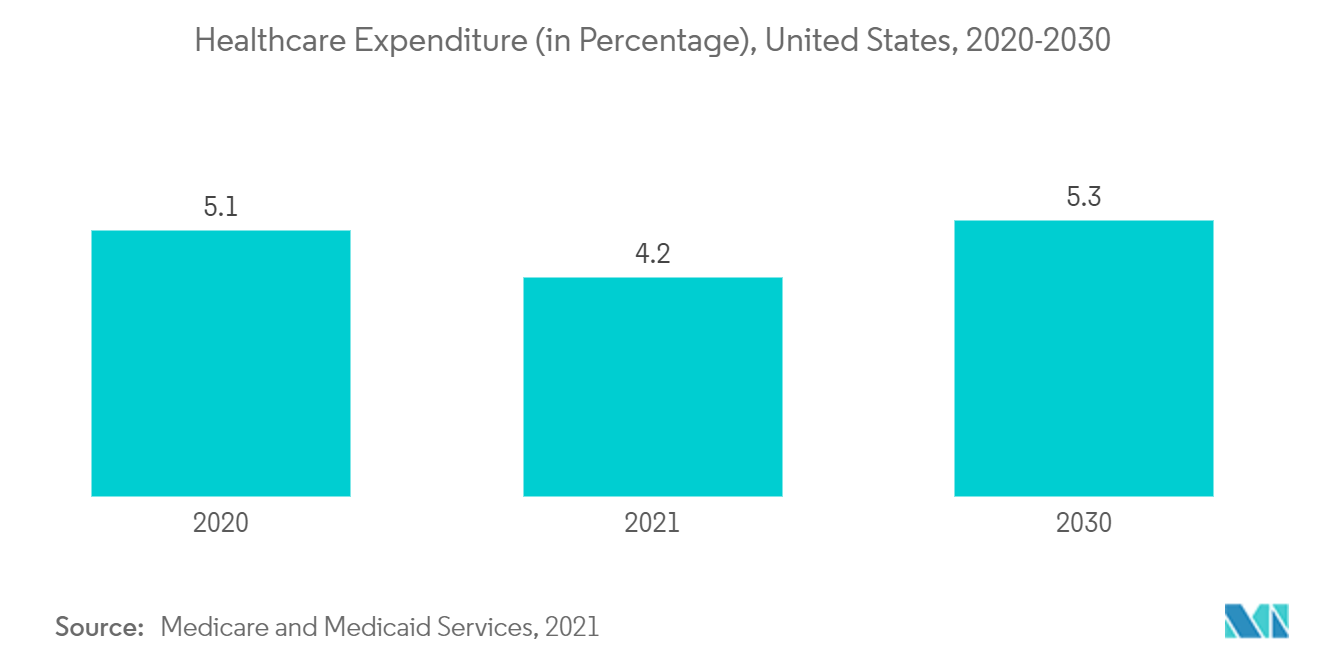

Certains facteurs qui ont stimulé la croissance du marché comprennent un nombre croissant de plans de santé axés sur les consommateurs et de financements fédéraux, ainsi que la préférence croissante pour les soins de commodité. Par exemple, en juin 2022, le ministère américain de la Santé et des Services sociaux (HHS) a annoncé son approbation de la demande de modification de la section 1332 de l'État du Colorado relative à la renonciation à l'innovation. en 2023, environ 10 000 Américains auront accès à une couverture plus abordable grâce à la mise en œuvre de l'option Colorado , un programme de couverture santé spécifique à l'État qui améliorera l'inscription à la couverture santé, réduira les dépenses de santé et réduira les prix des soins de santé. Ainsi, le plan croissant axé sur le consommateur aux États-Unis stimule la croissance du marché étudié.

Selon l'étude intitulée What is a Freestanding Emergency Department ? Definitions Differ Across Major United States Data Sources publiée dans le West Journal of Emergency Medicine en mai 2021, le nombre de services d'urgence autonomes (FSED) a augmenté rapidement aux États-Unis. États. Les partisans des FSED citent les avantages potentiels des FSED, notamment un temps d'attente réduit et une distance de déplacement réduite pour les soins d'urgence nécessaires. Ainsi, le nombre croissant de services durgence autonomes (FSED) devrait stimuler la croissance du marché au cours de la période de prévision.

Cependant, des études antérieures sur laccès aux soins durgence et leurs dépenses indiquent quun accès plus large pourrait conduire à une plus grande utilisation des services de santé, ce qui pourrait entraîner une augmentation des coûts globaux des soins de santé.

Tendances du marché des services durgence autonomes aux États-Unis

Lhôpital devrait détenir une part de marché importante dans le segment de la propriété

Les services durgence autonomes en milieu hospitalier constituent un modèle de prestation de soins nouveau et en évolution. Ces services, répandus dans tout le pays, peuvent être détenus et gérés par un hôpital (sous le nom de service ambulatoire hospitalier ou HOPD). La capacité de fournir des soins durgence de premier ordre avec des niveaux de service client encore plus élevés est lune des raisons pour lesquelles de nombreux hôpitaux construisent des services durgence autonomes. Des facteurs tels que la surpopulation des services durgence des hôpitaux, une augmentation du nombre de cas de traumatisme et une augmentation de la prévalence des accidents vasculaires cérébraux et dautres maladies neurologiques qui nécessitent une attention rapide contribuent tous à cette augmentation.

De plus, le besoin d'hôpitaux FSED dans le pays est motivé par l'augmentation des blessures liées aux accidents ainsi que par le développement de maladies telles que l'épilepsie et les accidents vasculaires cérébraux, ainsi que par des gênes thoraciques, qui nécessitent toutes deux des soins médicaux rapides. Par exemple, selon l'article publié dans l'American Heart Association Journal en mai 2021 par Dawn O. Kleindorfer, aux États-Unis, 795 000 personnes sont victimes d'un accident vasculaire cérébral chaque année, dont 87 % (690 000) sont ischémiques et 185 000 étant récurrent. Chaque année, plus de 240 000 personnes souffrent d'un accident ischémique transitoire (AIT).

Selon l'étude intitulée Emergency Department Crowding The Canary in the Health Care System publiée dans Innovation in Care Delivery en septembre 2021, avant l'épidémie de Covid-19, les visites aux urgences avaient augmenté de plus de 60% depuis 1997, pour atteindre plus de 146 millions. Ainsi, de tels cas devraient augmenter dans les services autonomes des établissements hospitaliers, stimulant ainsi la croissance du segment.

Ainsi, tous les facteurs susmentionnés devraient stimuler la croissance du segment au cours de la période de prévision.

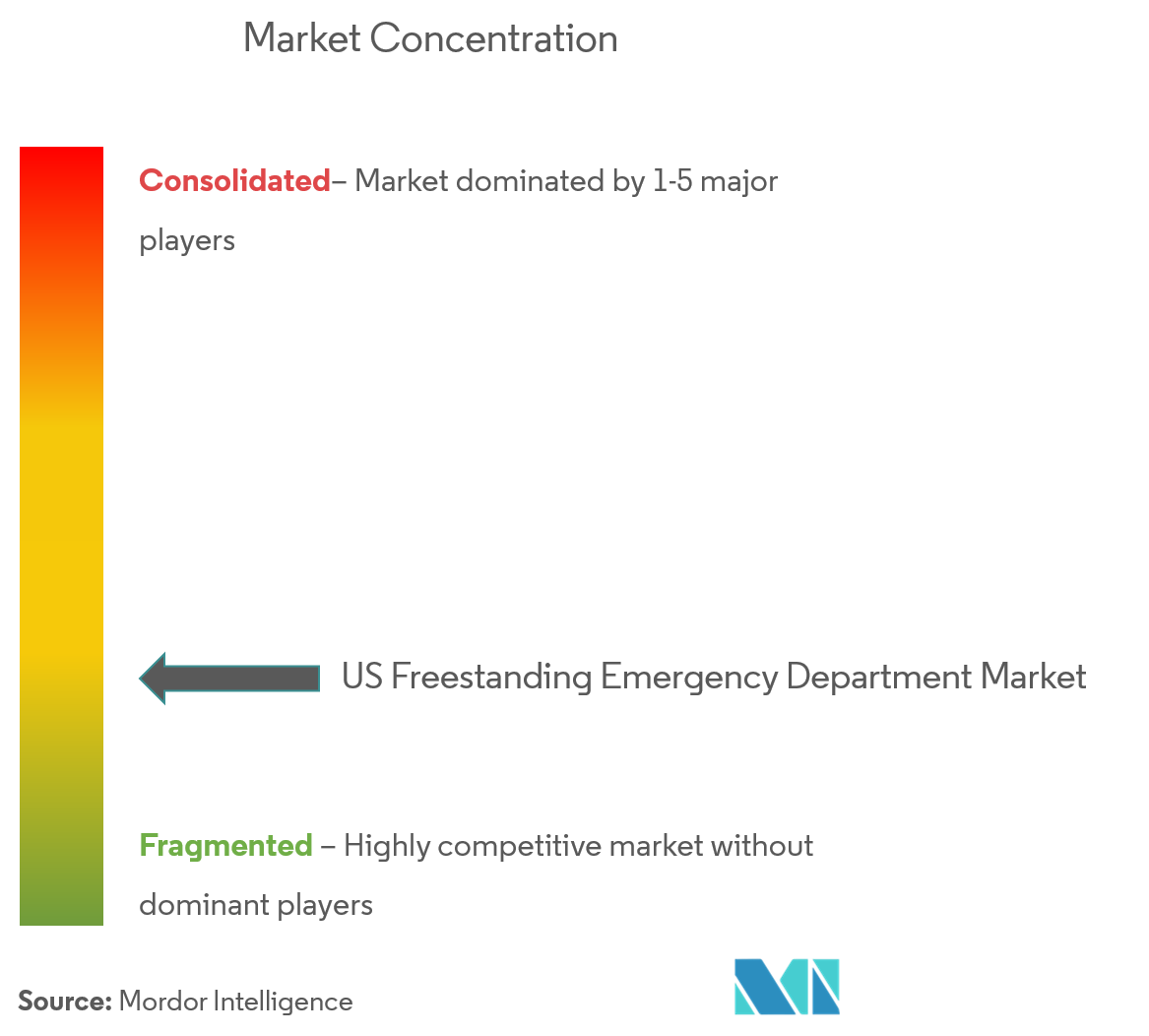

Aperçu du marché des services d'urgence autonomes aux États-Unis

Le marché des services durgence autonomes aux États-Unis est très concurrentiel et comprend un certain nombre dacteurs majeurs. Des sociétés comme Adeptus Health Inc., Advis, Ascension Health, EMERUS, Lifepoint Health Inc., Tenet Healthcare Corporation et Universal Health Services Inc., entre autres, détiennent une part de marché substantielle sur le marché des services d'urgence autonomes aux États-Unis.

Leaders du marché des services durgence autonomes aux États-Unis

-

Universal Health Services, Inc.

-

Lifepoint Health, Inc.

-

Ardent Health Services

-

Tenet Healthcare Corporation

-

Ascension Health

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des services durgence autonomes aux États-Unis

- En juillet 2022, Sila Realty Trust, Inc. a acquis un centre d'urgence autonome TGH Rehabilitation Hospital situé à Tampa, en Floride, pour un prix d'achat contractuel de 51,2 millions de dollars, hors frais d'acquisition.

- En mars 2022, United States of America Health a officiellement lancé le service d'urgence autonome autonome à West Mobile. Le nouveau centre permettra également de développer de nouvelles préventions, traitements et remèdes contre les maladies.

Segmentation de lindustrie des services durgence autonomes aux États-Unis

Les services d'urgence autonomes (FSED) sont des établissements de soins de santé fournissant des services d'urgence, mais non situés sur les campus hospitaliers. Ces FSED peuvent appartenir aux hôpitaux ou agir de manière indépendante. Le marché des services durgence autonomes aux États-Unis est segmenté par type de propriété (hôpital, affilié et indépendant) et par service (service de laboratoire, service dimagerie et soins durgence et autres services). Le rapport propose des valeurs (en millions de dollars) pour les segments ci-dessus.

| Hôpital affilié |

| Indépendant |

| Service de laboratoire |

| Service d'imagerie |

| Soins d'urgence et autres services |

| Par type de propriété | Hôpital affilié |

| Indépendant | |

| Par service | Service de laboratoire |

| Service d'imagerie | |

| Soins d'urgence et autres services |

FAQ sur les études de marché sur les services durgence autonomes aux États-Unis

Quelle est la taille du marché des services durgence autonomes aux États-Unis ?

La taille du marché des services durgence autonomes aux États-Unis devrait atteindre 12,09 milliards USD en 2024 et croître à un TCAC de 4,68 % pour atteindre 15,20 milliards USD dici 2029.

Quelle est la taille actuelle du marché des services durgence autonomes aux États-Unis ?

En 2024, la taille du marché des services durgence autonomes aux États-Unis devrait atteindre 12,09 milliards de dollars.

Qui sont les principaux acteurs du marché des services durgence autonomes aux États-Unis ?

Universal Health Services, Inc., Lifepoint Health, Inc., Ardent Health Services, Tenet Healthcare Corporation, Ascension Health sont les principales sociétés opérant sur le marché des services d'urgence autonomes aux États-Unis.

Quelles années couvre ce marché des services durgence autonomes aux États-Unis et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des services durgence autonomes aux États-Unis était estimée à 11,55 milliards de dollars. Le rapport couvre la taille historique du marché des services durgence autonomes aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services durgence autonomes aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des services d'urgence autonomes aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services durgence autonomes aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du service durgence autonome des États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.