Taille du marché de la restauration aux États-Unis

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 0.91 Trillions de dollars américains |

|

|

Taille du Marché (2029) | 1.52 Trillions de dollars américains |

|

|

Plus grande part par type de service de restauration | Restaurants à service rapide |

|

|

CAGR (2024 - 2029) | 10.74 % |

|

|

La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration aux États-Unis

La taille du marché des services alimentaires aux États-Unis est estimée à 0,82 billion de dollars en 2024 et devrait atteindre 1,37 billion de dollars dici 2029, avec un TCAC de 10,74 % au cours de la période de prévision (2024-2029).

L'introduction d'options végétaliennes, à faible teneur en sucre et sans gluten a alimenté la croissance du restaurant à service complet

- En 2022, les restaurants à service rapide détenaient la plus grande part de marché sur le marché américain de la restauration. Le segment a enregistré un TCAC de 10,23 % au cours de la période de prévision. Un indicateur important de lexpansion du marché est largent total dépensé par les entreprises en publicité ces dernières années dans le pays. En 2021, les dépenses publicitaires des principales marques de restauration rapide aux États-Unis étaient Domino's Pizza (510 millions de dollars), McDonald's (409 millions de dollars), Taco Bell (334 millions de dollars), Subway (318 millions de dollars), Wendy's (267 millions de dollars). millions), Burger King (225 millions de dollars), Dunkin' (135 millions de dollars), Chick-fil-A (129 millions de dollars), Chipotle Mexican Grill (105 millions de dollars) et Starbucks (97 millions de dollars).

- Le marché des restaurants à service complet a enregistré un TCAC de 5,24 % au cours de la période d'étude. La cuisine nord-américaine détenait la plus grande part du marché en 2022, avec une participation en valeur de 38,10 %. La croissance du segment peut être attribuée à lintroduction par les restaurants doptions végétaliennes, à faible teneur en sucre et sans gluten aux plats américains traditionnels. Les points de vente FSR ont essayé de rendre ces plats plus sains et plus attrayants pour le consommateur en raison de la demande croissante de régimes nutritionnels dans le pays. Les produits comme les crêpes, les gaufres et les toasts sont les options privilégiées dans les restaurants nord-américains du pays.

- Le segment des cafés et bars aux États-Unis devrait enregistrer un TCAC de 9,75 %, en valeur, au cours de la période de prévision. La croissance sera soutenue par la consommation croissante de thé et de café dans le pays, notamment dans la catégorie des spécialités de thé ou de café. Plus de 3,9 milliards de gallons, soit environ 85 milliards de portions, de thé ont été bu par les Américains en 2021. La majorité du thé consommé était du thé noir (environ 84 %), 15 % du thé vert et un peu de thé oolong, blanc et noir. thé.

Population très diversifiée dans le pays stimulant la croissance du marché de la restauration pour les aliments ethniques

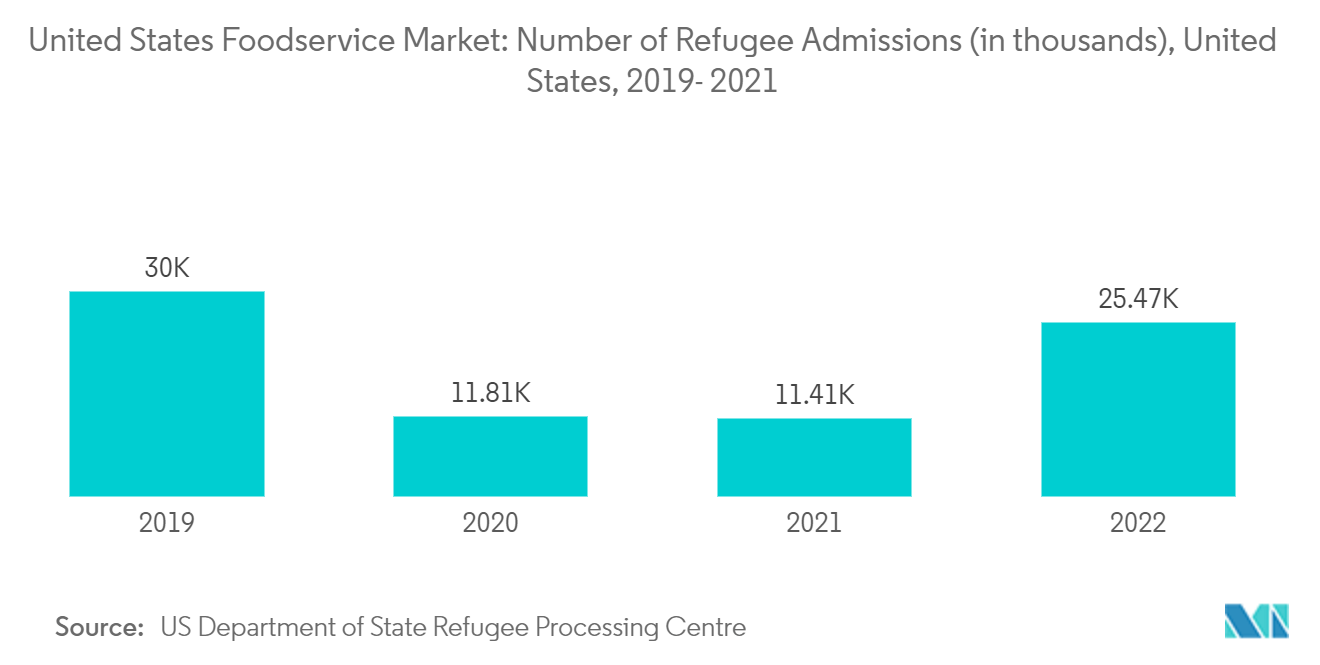

La popularité croissante de la cuisine ethnique est lune des tendances qui balaient le secteur des services alimentaires, qui est stimulée par le nombre croissant dimmigrants entrant aux États-Unis et le palais américain aventureux. La popularité croissante des aliments épicés aux États-Unis est en grande partie attribuable à laugmentation du nombre dimmigrants. La population américaine dorigine asiatique aux États-Unis est le groupe racial ou ethnique qui connaît la croissance la plus rapide dans le pays. Une analyse du Pew Research Center des données du Bureau du recensement des États-Unis de 2021 montre que plus de 22 millions dAsiatiques vivant aux États-Unis ont des racines dans lun des nombreux pays ou populations asiatiques situés en Asie de lEst et du Sud-Est, ainsi que dans le sous-continent indien.

Cette population croissante a introduit un vaste assortiment de cuisines épicées aux palais américains, et la réponse du marché a été extrêmement positive. La forte demande de cuisine panasiatique, en mettant laccent sur les plats plus légers que chinois de la cuisine thaïlandaise, japonaise et vietnamienne, gagne en importance sur le marché. Dans ce scénario, les restaurants de sushis gagnent en popularité, principalement à Los Angeles, Chicago et San Francisco, où le revenu disponible par habitant est supérieur à la moyenne nationale.

Augmentation des dépenses des consommateurs en restauration rapide

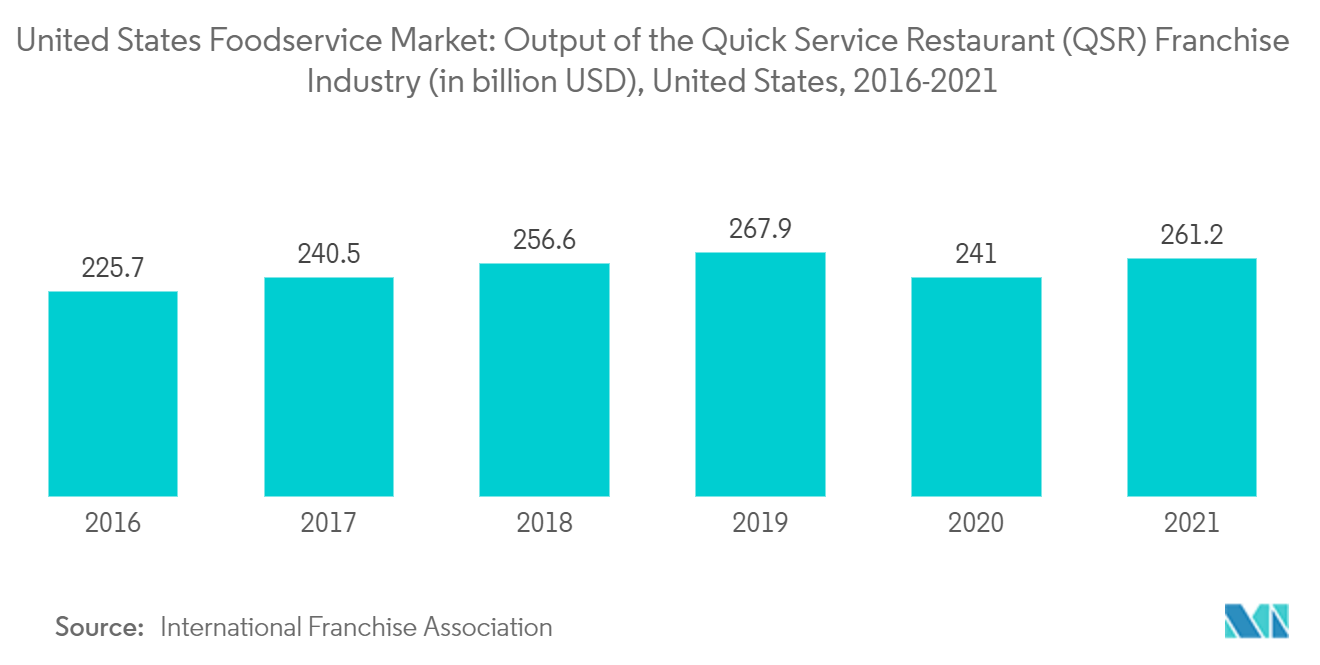

Les restaurants à service rapide (QSR) sont des restaurants de restauration rapide, qui se distinguent des restaurants à service complet ou à table par leurs menus limités, leur service à table minimal et, comme leur nom lindique, leur service rapide. Les restaurants à service rapide comprennent les établissements de restauration à service limité, les cafétérias, les restaurants de restauration rapide, les bars à boissons, les glaciers, les établissements de livraison de pizzas, les sandwicheries à emporter et les magasins de service à emporter avec la cuisson sur place de beignets, de biscuits et de bagels.

Contempler la facilité de consommation alimentaire dans les QSR a conduit les gens aux États-Unis à dépenser dans ces restaurants, stimulant le marché de la restauration du pays. Des géants du marché comme Yum! Brands, Starbucks et Subway se concentrent sur laugmentation du nombre de magasins dans le pays et la révision de leur menu avec le temps.

Aperçu du secteur de la restauration aux États-Unis

Le marché américain de la restauration est fragmenté, les cinq plus grandes entreprises occupant 10,10 %. Les principaux acteurs de ce marché sont Darden Restaurants, Inc., Doctor's Associates, Inc., Inspire Brands, Inc., Starbucks Corporation et Yum ! Brands, Inc. (triés par ordre alphabétique).

Leaders du marché de la restauration aux États-Unis

Darden Restaurants, Inc.

Doctor's Associates, Inc.

Inspire Brands, Inc.

Starbucks Corporation

Yum! Brands, Inc.

Other important companies include Bloomin' Brands, Inc., Brinker International, Inc., Chipotle Mexican Grill, Inc., Domino's Pizza Inc., McDonald's Corporation, MTY Food Group Inc., Northland Properties Corporation, Papa John's International, Inc., Restaurant Brands International Inc., Seven & I Holdings Co., Ltd., The Wendy's Company.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Rapport sur le marché de la restauration aux États-Unis – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

-

4.3 Cadre réglementaire

- 4.3.1 États-Unis

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

-

5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

-

5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Bloomin' Brands, Inc.

- 6.4.2 Brinker International, Inc.

- 6.4.3 Chipotle Mexican Grill, Inc.

- 6.4.4 Darden Restaurants, Inc.

- 6.4.5 Doctor's Associates, Inc.

- 6.4.6 Domino's Pizza Inc.

- 6.4.7 Inspire Brands, Inc.

- 6.4.8 McDonald's Corporation

- 6.4.9 MTY Food Group Inc.

- 6.4.10 Northland Properties Corporation

- 6.4.11 Papa John's International, Inc.

- 6.4.12 Restaurant Brands International Inc.

- 6.4.13 Seven & I Holdings Co., Ltd.

- 6.4.14 Starbucks Corporation

- 6.4.15 The Wendy's Company

- 6.4.16 Yum! Brands, Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration aux États-Unis

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- En 2022, les restaurants à service rapide détenaient la plus grande part de marché sur le marché américain de la restauration. Le segment a enregistré un TCAC de 10,23 % au cours de la période de prévision. Un indicateur important de lexpansion du marché est largent total dépensé par les entreprises en publicité ces dernières années dans le pays. En 2021, les dépenses publicitaires des principales marques de restauration rapide aux États-Unis étaient Domino's Pizza (510 millions de dollars), McDonald's (409 millions de dollars), Taco Bell (334 millions de dollars), Subway (318 millions de dollars), Wendy's (267 millions de dollars). millions), Burger King (225 millions de dollars), Dunkin' (135 millions de dollars), Chick-fil-A (129 millions de dollars), Chipotle Mexican Grill (105 millions de dollars) et Starbucks (97 millions de dollars).

- Le marché des restaurants à service complet a enregistré un TCAC de 5,24 % au cours de la période d'étude. La cuisine nord-américaine détenait la plus grande part du marché en 2022, avec une participation en valeur de 38,10 %. La croissance du segment peut être attribuée à lintroduction par les restaurants doptions végétaliennes, à faible teneur en sucre et sans gluten aux plats américains traditionnels. Les points de vente FSR ont essayé de rendre ces plats plus sains et plus attrayants pour le consommateur en raison de la demande croissante de régimes nutritionnels dans le pays. Les produits comme les crêpes, les gaufres et les toasts sont les options privilégiées dans les restaurants nord-américains du pays.

- Le segment des cafés et bars aux États-Unis devrait enregistrer un TCAC de 9,75 %, en valeur, au cours de la période de prévision. La croissance sera soutenue par la consommation croissante de thé et de café dans le pays, notamment dans la catégorie des spécialités de thé ou de café. Plus de 3,9 milliards de gallons, soit environ 85 milliards de portions, de thé ont été bu par les Américains en 2021. La majorité du thé consommé était du thé noir (environ 84 %), 15 % du thé vert et un peu de thé oolong, blanc et noir. thé.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement