Taille et part du marché de l'emballage de boissons américain

Analyse du marché de l'emballage de boissons américain par Mordor Intelligence

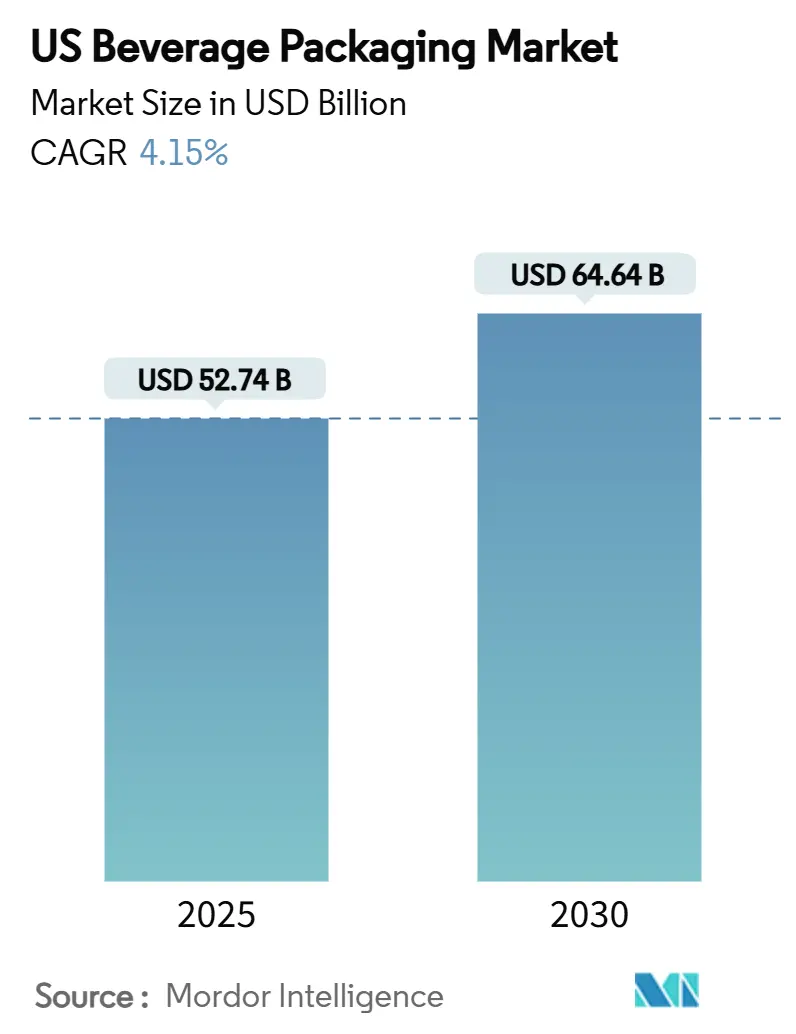

Le marché de l'emballage de boissons américain a atteint 52,74 milliards USD en 2025 et devrait s'étendre à 64,64 milliards USD en 2030, enregistrant un taux de croissance annuel composé (TCAC) de 4,15 %. Cette croissance de valeur stable est soutenue par des stratégies centrées sur l'aluminium qui s'alignent avec le renforcement des réglementations de durabilité, l'augmentation des mandats de contenu recyclé et la préférence des consommateurs pour les formats facilement recyclables. Les propriétaires de marques traitent de plus en plus l'emballage comme un levier rentable pour leurs objectifs de réduction carbone, favorisant la demande pour des contenants métalliques légers et des films flexibles haute barrière. Les actions tarifaires des fournisseurs - telles que la surtaxe de Ball Corporation en janvier 2025 sur les canettes de 12 onces - et les augmentations de commandes minimales continuent de remodeler les courbes de coûts pour les producteurs artisanaux, creusant l'écart entre grandes et petites entreprises de boissons. L'expansion parallèle des boissons prêtes à boire (RTD) café, énergisantes et fonctionnelles accélère la migration des bouteilles en plastique multicouches vers les canettes en aluminium et les bouteilles fines avec graphismes premium. Enfin, la croissance du e-commerce pousse la conception de formats "expédiés dans leur propre conteneur" qui éliminent le carton ondulé secondaire, réduisent la casse et créent de nouvelles avenues de premiumisation.

Principaux enseignements du rapport

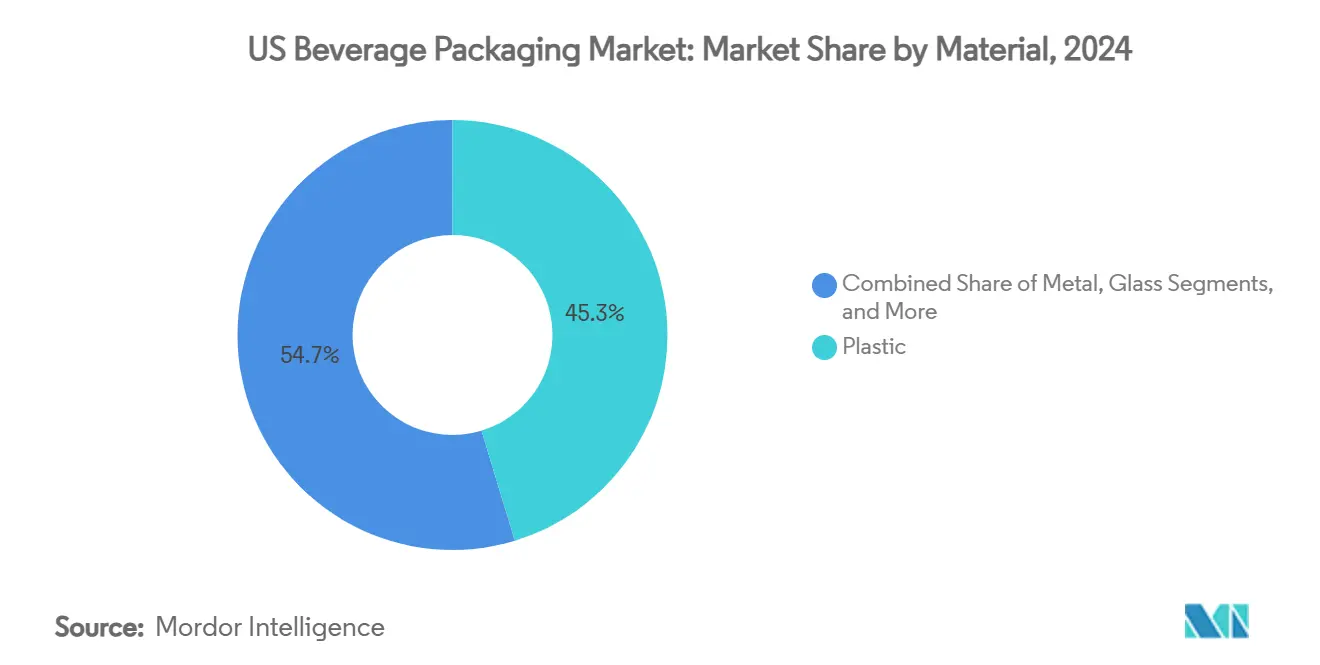

- Par matériau, le plastique a maintenu son leadership avec 45,3 % de la part du marché de l'emballage de boissons américain en 2024, tandis que le métal porté par l'aluminium a enregistré l'expansion la plus rapide avec un TCAC de 6,2 % jusqu'en 2030.

- Par type de produit, les formats de bouteilles détenaient 27,8 % de part de revenus en 2024 ; les canettes devraient croître à un TCAC de 7,1 % et dépasser les bouteilles en valeur incrémentale d'ici 2030.

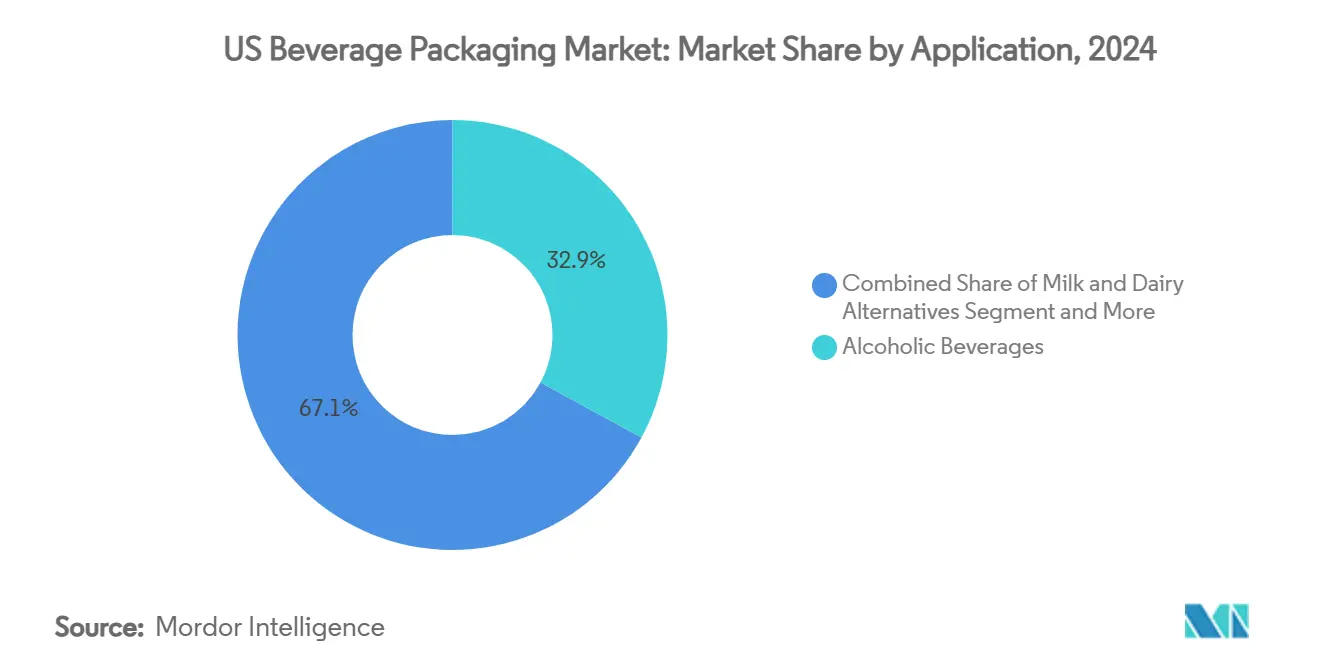

- Par application, les boissons alcoolisées menaient avec 32,9 % de part de la taille du marché de l'emballage de boissons américain en 2024 ; les boissons énergisantes et fonctionnelles progressent à un TCAC de 5,4 % jusqu'en 2030.

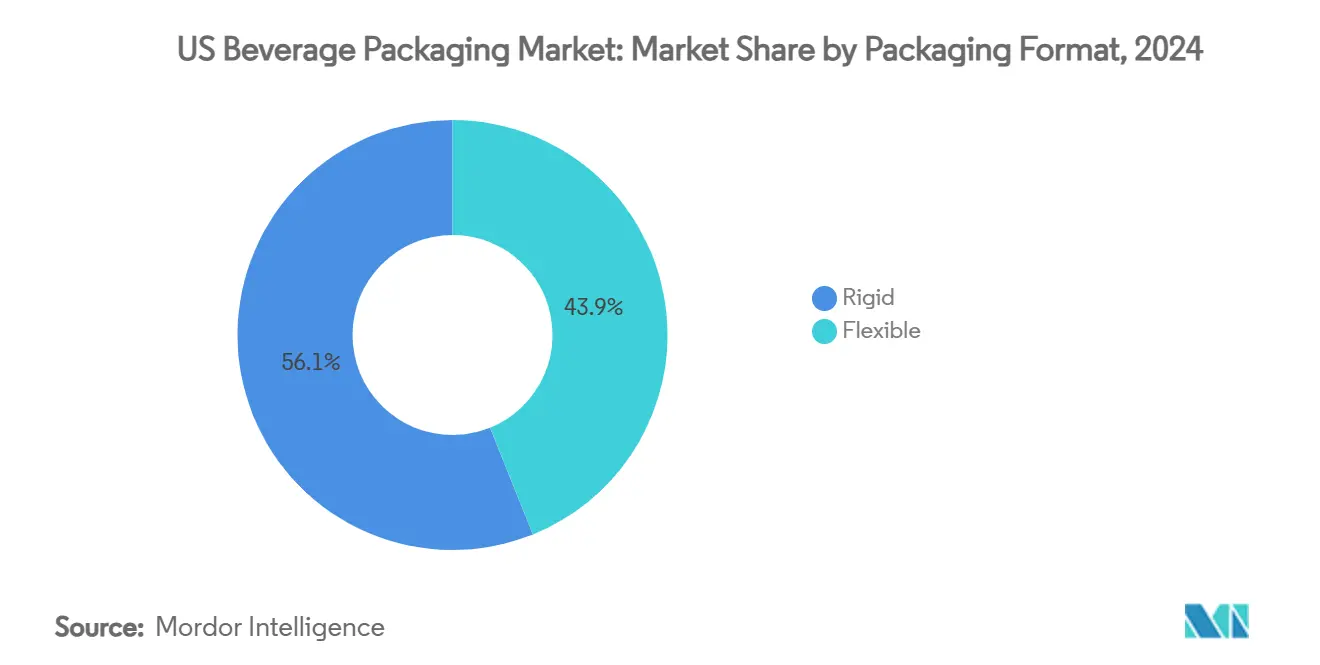

- Par format d'emballage, les formats rigides commandaient 56,1 % de part en 2024, tandis que l'emballage flexible devrait afficher un TCAC de 5,9 % jusqu'en 2030, le plus élevé parmi tous les formats.

Tendances et aperçus du marché de l'emballage de boissons américain

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Allègement axé sur la durabilité et mandats rPET | +1.2% | Californie, États du Nord-Est s'étendant nationalement | Moyen terme (2-4 ans) |

| Poussée dans les lancements de café/boissons énergisantes RTD | +0.8% | National, concentré dans les marchés urbains | Court terme (≤ 2 ans) |

| Passage de la bière artisanale aux canettes en aluminium | +0.6% | National, plus fort dans le Pacifique Nord-Ouest, Nord-Est | Moyen terme (2-4 ans) |

| Positionnement premium via les références de recyclabilité de l'aluminium | +0.5% | National, plus fort dans les marchés urbains et aisés | Moyen terme (2-4 ans) |

| Formats "expédiés dans leur propre conteneur" adaptés au e-commerce | +0.4% | National, mené par les marques direct-consommateur | Long terme (≥ 4 ans) |

| Règle du bouchon attaché (mise à jour CFR Titre 21) stimulant les reconceptions | +0.3% | Mandat fédéral avec implémentation au niveau des États | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Allègement axé sur la durabilité et mandats rPET

L'AB 793 de Californie a établi un plancher de 15 % de contenu recyclé pour les contenants de boissons PET en 2022 qui monte à 50 % d'ici 2030, fournissant un modèle que les législateurs de New York, New Jersey et Massachusetts considèrent activement.[1]California Department of Resources Recycling and Recovery, ' Guide de conformité AB 793 ', calrecycle.ca.gov Le PET recyclé porte des primes de coût de 15 à 25 % par rapport à la résine vierge, contraignant les marques à investir dans l'allègement qui réduit l'usage de polymère de 8 à 12 % par conteneur. Le passage de PepsiCo au 100 % rPET sur certaines lignes d'eau a réduit les émissions carbone de 31 % tout en conservant l'intégrité de stockage. Les retrofits de lignes axés sur la conformité ajoutent 0,03 à 0,08 USD par unité en frais généraux de logistique et traitement, pourtant les marques captent des hausses de prix de 5 à 8 % en commercialisant l'emballage bas-carbone.

Poussée dans les lancements de café RTD et boissons énergisantes

Les boissons énergisantes RTD représentent désormais 37 % des ventes RTD en magasins de proximité, contre 28 % en 2020, et presque chaque lancement majeur utilise des formats aluminium.[2]Monster Beverage Corp., ' Formulaire 10-K 2025 ', monsterbevcorp.com Monster Beverage tire 97 % de son volume mondial des conteneurs en aluminium, permettant 7,1 milliards USD de ventes nettes en 2025 tout en compensant l'inflation des matières premières par une tarification premium. Les attributs barrière lumière et oxygène de l'aluminium aident à maintenir les arômes de café et la stabilité des ingrédients fonctionnels, prolongeant la durée de conservation sans distribution réfrigérée et réduisant les coûts de chaîne du froid jusqu'à 30 %. Les nouvelles unités de gestion de stock (SKU) de café RTD ont augmenté de 73 % de 2018 à 2023, et 60 % d'entre elles utilisaient des canettes en raison de la préservation des saveurs et de la polyvalence de décoration.

Passage de la bière artisanale aux canettes en aluminium

L'usage de canettes parmi les brasseries artisanales américaines a bondi de 41 % à 60 % du volume emballé entre 2017 et 2021. Le taux de recyclage de 45 % de l'aluminium génère des crédits matériels, tandis que son poids plus léger réduit les dépenses de fret de 0,15 à 0,25 USD par caisse par rapport au verre.[3]Alpine Packaging, ' Économies de coût avec les canettes en aluminium ', alpinepackaging.comLa tendance s'est accélérée après que Ball Corporation ait poussé les commandes minimales de 204 000 à 1 020 000 canettes, contraignant les petits brasseurs à sécuriser des intermédiaires distributeurs qui ajoutent 15 à 20 % aux dépenses d'emballage. L'impression numérique peut atténuer les minimums élevés en permettant de petites séries avec graphismes personnalisés pour 0,08 à 0,12 USD supplémentaires par canette.

Formats "expédiés dans leur propre conteneur" adaptés au e-commerce

L'expansion des revenus de boissons direct-consommateur (DTC) a poussé les marques à repenser les emballages primaires qui font double emploi comme récipients d'expédition. Les prix du carton ondulé ont grimpé de 70 USD par tonne en janvier 2025, stimulant l'intérêt pour l'élimination des matériaux secondaires. La feuille d'avoine plate de Milkadamia réduit les déchets d'emballage de 94 % et la masse d'expédition de 85 %. La bouteille en aluminium de 25 onces de BlueTriton obtient une prime de 25 à 35 % par rapport au PET tout en résistant aux dommages de manipulation du e-commerce. Ces formats adressent le coût annuel de 2,8 milliards USD de dommages de boissons dans les canaux en ligne et permettent aux marques de contourner les marges de détail.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prix volatils de la résine vierge | -0.9% | National, aigu dans les régions de production du Golfe | Court terme (≤ 2 ans) |

| Rationalisation de la capacité des fours à verre | -0.7% | Midwest, corridors de fabrication du Sud-Est | Moyen terme (2-4 ans) |

| Expansions de retour de consigne augmentant les coûts de conformité | -0.5% | 10 États avec projets de loi sur bouteilles, s'étendant à 15+ | Long terme (≥ 4 ans) |

| Pénuries d'approvisionnement PET recyclé | -0.4% | National, concentré près des centres de recyclage | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prix volatils de la résine vierge

Les fluctuations de prix des monomères - particulièrement éthylène et paraxylène - atteignent régulièrement 25 à 30 c/lb dans les marchés spot du Golfe, déstabilisant les structures de coût PET pour les producteurs d'eau embouteillée et de boissons gazeuses (CSD). La couverture à terme est limitée, causant une compression de marge trimestrielle pour les petits embouteilleurs.

Rationalisation de la capacité des fours à verre

O-I Glass a fermé six fours nord-américains fin 2024, retirant 4 % de la capacité mondiale de verre à conteneurs et enregistrant 81 millions USD de charges de restructuration. Une utilisation plus faible augmente les coûts unitaires, contraignant la compétitivité tarifaire contre l'aluminium et les cartons haute barrière.

Analyse de segmentation

Par matériau : l'aluminium gagne du terrain grâce au positionnement premium

Le plastique a conservé la plus grande part à 45,3 % en 2024, pourtant l'emballage métallique devrait afficher un TCAC de 6,2 %, le plus rapide parmi tous les matériaux. La taille du marché de l'emballage de boissons américain pour les conteneurs métalliques devrait dépasser 27 milliards USD d'ici 2030, reflétant la préférence des consommateurs pour les formats infiniment recyclables et le crédit réglementaire pour un contenu recyclé post-consommation (PCR) plus élevé. Les propriétés barrière de l'aluminium protègent la volatilité des saveurs dans les boissons énergisantes et le café RTD, soutenant une tarification premium de rayon qui compense les coûts unitaires plus élevés.

Ball Corporation vise 90 % de taux de recyclage et 85 % de contenu recyclé d'ici 2030, créant un récit en boucle fermée qui résonne avec les détaillants poursuivant des réductions d'émissions Scope 3. Le verre fait face à des vents contraires des fermetures de fours et de la fusion intensive en énergie, tandis que les cartons en carton gagnent en élan grâce aux structures Elopak Pure-Pak 97 % renouvelables qui atteignent la parité de coût avec le PET à haut volume. Les pénuries de PET recyclé restraignent encore la pénétration plastique malgré un allègement agressif qui réduit le contenu polymère jusqu'à 15 %.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de produit : les canettes accélèrent au-delà des bouteilles traditionnelles

Les bouteilles commandaient 27,8 % du marché de l'emballage de boissons américain en 2024 ; cependant, les canettes évoluent à un TCAC de 7,1 %, portées par la portabilité, l'efficacité de réfrigération et l'impression personnalisable. La géométrie empilable des canettes génère 20 à 25 % d'économies de fret par rapport aux bouteilles en verre, encourageant la conversion parmi les producteurs de bière artisanale, seltzer aromatisé et eau enrichie en vitamines.

Plus de 70 % des lancements de boissons 2025 sont en canettes comparé à 45 % il y a cinq ans, selon les données du Can Manufacturers Institute. La technologie d'impression numérique accélère la prolifération de SKU en réduisant les délais de semaines à jours, vital pour les collaborations de café RTD en édition limitée. L'innovation de bouteilles se concentre sur le PET et verre léger réutilisable, tandis que les sachets et cartons séduisent les cas d'usage de niche tels que les boissons pour enfants ou alternatives laitières aseptiques.

Par application : les boissons énergisantes stimulent l'adoption de l'aluminium

Les boissons alcoolisées détenaient 32,9 % de part en 2024, tandis que les boissons énergisantes et fonctionnelles s'étendent le plus rapidement à un TCAC de 5,4 % jusqu'en 2030. La part de marché de l'emballage de boissons américain pour les boissons énergisantes dépasse désormais 12 % et continue de grimper avec de nouveaux entrants exploitant des graphismes aluminium audacieux pour renforcer les signaux de fonctionnalité.

Monster Beverage s'appuie sur l'aluminium pour 97 % de son emballage, permettant des hausses de prix de 8 à 12 % sur les variantes zéro sucre sans perte de volume. Les alternatives laitières emploient de plus en plus le carton ou les films flexibles plats qui réduisent le poids d'emballage jusqu'à 85 %, soutenant les canaux d'abonnement DTC. Les boissons gazeuses maintiennent une demande PET stable, bien que les règles émergentes de bouchon attaché ajoutent 0,02 à 0,05 USD par unité en coûts de conversion.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par format d'emballage : le flexible gagne grâce à l'innovation

Les formats rigides ont conservé 56,1 % de part en 2024, bénéficiant de la position dominante des canettes en aluminium. Pourtant l'emballage flexible devrait croître à un TCAC de 5,9 %, propulsé par les avancées de films barrière et les déploiements de laminés rPET. Les sachets flexibles debout réduisent les émissions de transport de 30 à 40 % par rapport aux bocaux en verre, séduisant les consommateurs soucieux de santé et nomades.

La feuille de boisson plate de Milkadamia illustre comment la conception flexible peut réduire les déchets d'emballage de 94 % tout en débloquant l'économie de livraison postale. Les contenants rigides restent indispensables pour la rétention de carbonatation et l'attrait tactile premium, donc les marques adoptent maintenant des stratégies hybrides primaire rigide avec secondaire flexible ou vice versa pour répondre aux exigences de canal et objectifs de durabilité.

Analyse géographique

Le marché de l'emballage de boissons américain révèle des contrastes régionaux prononcés dans la rigueur réglementaire, l'infrastructure de recyclage et les empreintes de fabrication. L'AB 793 de Californie a établi les mandats PCR les plus stricts du pays, et son influence s'étend alors que les législatures du nord-est débattent de projets similaires. Les États du sud-est hébergent une production à grande échelle de résine PET et feuilles de canettes aluminium, pourtant ces centres font aussi face à un risque de perturbation d'ouragan plus élevé, incitant à l'approvisionnement de contingence.

L'acquisition par Ball Corporation de Florida Can Manufacturing en 2025 a ajouté deux milliards d'unités de capacité pour servir les embouteilleurs du sud-est tout en réduisant les coûts de fret de produits finis d'environ 18 %. Dans le Pacifique Nord-Ouest et Nord-Est où les densités de bière artisanale sont les plus élevées, la pénétration de canettes dépasse déjà 65 %, bien au-dessus de la moyenne nationale de 54 %. Pendant ce temps, les corridors de boissons lourds en verre du Midwest gèrent la rationalisation des fours, incitant les producteurs de bière et kombucha à signer des accords d'approvisionnement aluminium pluriannuels pour garantir la disponibilité.

Les États à projets de loi sur bouteilles comme le Michigan, Oregon et Maine enregistrent des taux de rachat supérieurs à 85 %, bénéficiant aux boucles d'approvisionnement PCR locales et réduisant les coûts d'intrants pour les laminoirs de feuilles de canettes. Les consommateurs urbains affichent une plus grande volonté de payer pour un emballage durable, permettant des modèles de tarification à niveaux qui compensent les dépenses de conformité. Inversement, les marchés ruraux mettent l'accent sur l'accessibilité et la commodité, stimulant la demande continue pour les bouteilles PET légères en grands multipacks malgré leur valeur de recyclage plus faible.

Paysage concurrentiel

Le marché de l'emballage de boissons américain présente une consolidation modérée ancrée par trois titans de l'aluminium - Ball Corporation, Crown Holdings et Ardagh Group. Ensemble ils contrôlent plus de 70 % de la production domestique de canettes de boissons, leur donnant un effet de levier sur la tarification, les délais et les structures de commandes minimales. Les usines de Ball en Floride et prévue en Oregon élargissent son réseau, améliorant la proximité régionale tout en tempérant les émissions de fret. Crown exploite sa portée mondiale et sa technologie propriétaire Acculight de corps de canette pour livrer 17 % de croissance de revenus de segment au T1 2025.

Ardagh Group a réduit la capacité verre sous-performante en 2024 mais a étendu sa ligne de canettes Ohio pour soulager la tension pendant la saison de pointe estivale des boissons. Des acteurs plus petits du métal-emballage, comme Arnest Packaging, entrent avec des investissements greenfield de 100 millions USD et plus, pourtant s'appuieront sur des contrats de prise ferme à long terme pour sécuriser l'approvisionnement en feuilles de canettes.

L'intensité concurrentielle s'étend aux caractéristiques de durabilité : Ball commercialise des canettes avec 70 % de contenu recyclé moyen ; Crown pilote des modèles 100 % PCR pour éditions limitées ; Ardagh collabore avec BlueTriton pour débuter des bouteilles aluminium plus légères et rechargeables. Les partenariats d'impression numérique avec brasseries et startups de boissons fonctionnelles prolifèrent, aidant les titulaires à exploiter les affaires courtes séries à marge plus élevée tout en protégeant la part des nouveaux venus agiles.

Leaders de l'industrie de l'emballage de boissons américain

-

Owens-Illinois Inc.

-

Ball Corporation

-

Crown Holdings Inc.

-

Silgan Containers LLC

-

Berry Global Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Ball Corporation a acquis Florida Can Manufacturing, ajoutant deux milliards de canettes de capacité annuelle et raccourcissant les délais pour les clients du Sud-Est.

- Février 2025 : Crown Holdings a affiché 2,887 milliards USD de revenus T1 2025, avec un BPA de 1,65 USD sur 29 % de revenus de segment canettes de boissons plus élevés.

- Janvier 2025 : Amcor a clos son acquisition Berry Global en avance, citant 650 millions USD de potentiel de synergie sur trois ans.

- Octobre 2024 : Arnest Packaging a annoncé une usine de canettes aluminium de 100 millions USD pour servir les producteurs de boissons du Mid-Atlantic.

- Septembre 2024 : Elopak a étendu son usine de cartons Arkansas avec une seconde ligne de 25 millions USD pour doubler la production d'ici mi-2025.

Portée du rapport du marché de l'emballage de boissons américain

Le marché de l'emballage de boissons des États-Unis étudie la segmentation du marché basée sur différents matériaux, comme le papier, plastique, verre et métal. L'étude de marché se concentre sur divers aspects, tels que la durabilité, le taux de production des produits de boissons, l'offre et la demande, et l'impact du COVID-19 sur le marché.

| Plastique |

| Métal |

| Verre |

| Carton |

| Bouteilles |

| Canettes |

| Sachets |

| Cartons |

| Fûts de bière |

| Boissons alcoolisées |

| Lait et alternatives laitières |

| Boissons énergisantes et fonctionnelles |

| Boissons gazeuses et eau |

| Autres boissons |

| Rigide |

| Flexible |

| Par matériau | Plastique |

| Métal | |

| Verre | |

| Carton | |

| Par type de produit | Bouteilles |

| Canettes | |

| Sachets | |

| Cartons | |

| Fûts de bière | |

| Par application | Boissons alcoolisées |

| Lait et alternatives laitières | |

| Boissons énergisantes et fonctionnelles | |

| Boissons gazeuses et eau | |

| Autres boissons | |

| Par format d'emballage | Rigide |

| Flexible |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de l'emballage de boissons américain ?

Le marché de l'emballage de boissons américain s'élève à 52,74 milliards USD en 2025 et devrait atteindre 64,64 milliards USD d'ici 2030 avec un TCAC de 4,15 %.

Quel segment de matériau connaît la croissance la plus rapide ?

L'emballage métallique, principalement l'aluminium, affiche les gains les plus rapides avec un TCAC de 6,2 % jusqu'en 2030.

Pourquoi les canettes en aluminium dépassent-elles les bouteilles en plastique ?

L'aluminium offre une recyclabilité supérieure, d'excellentes barrières lumière-oxygène, un poids de transport réduit et des perceptions favorables des consommateurs en matière de durabilité, générant un TCAC de 7,1 % pour les canettes.

Quel impact les contraintes d'approvisionnement ont-elles sur les brasseurs artisanaux ?

Les augmentations de commandes minimales par les principaux fournisseurs de canettes forcent les petits brasseurs à signer des contrats de distributeurs qui augmentent les coûts d'emballage de 15 à 20 %.

Dernière mise à jour de la page le: