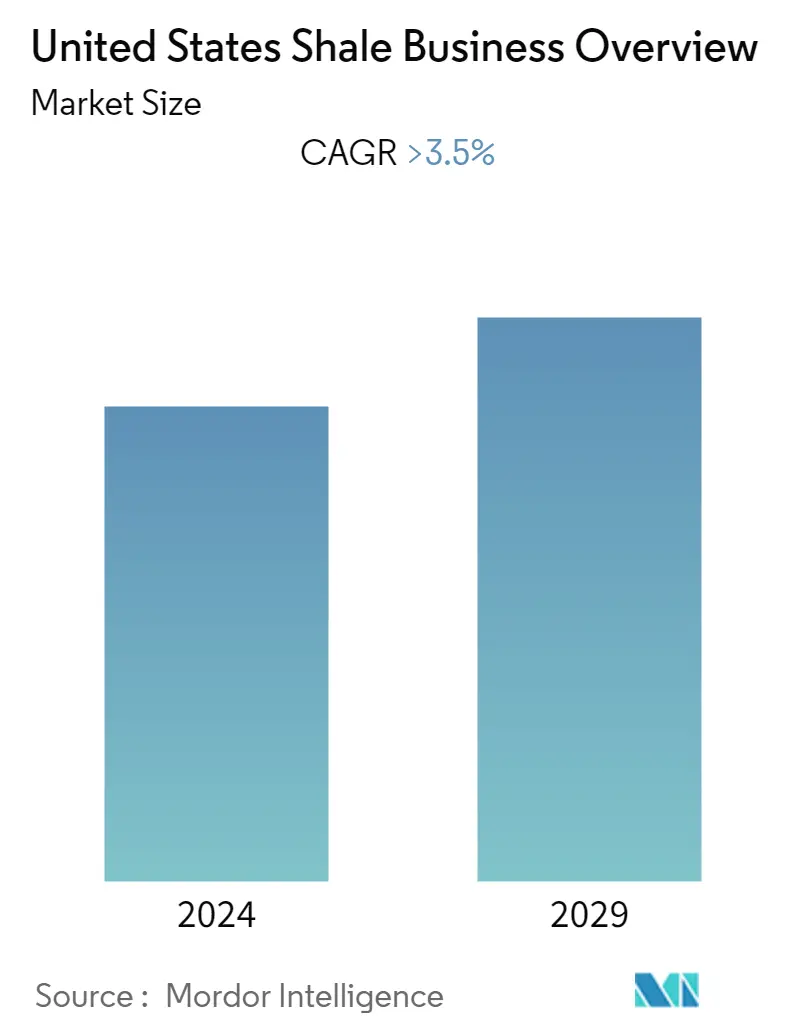

Taille du marché américain du schiste

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

| TCAC | > 3.50 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché américain du schiste

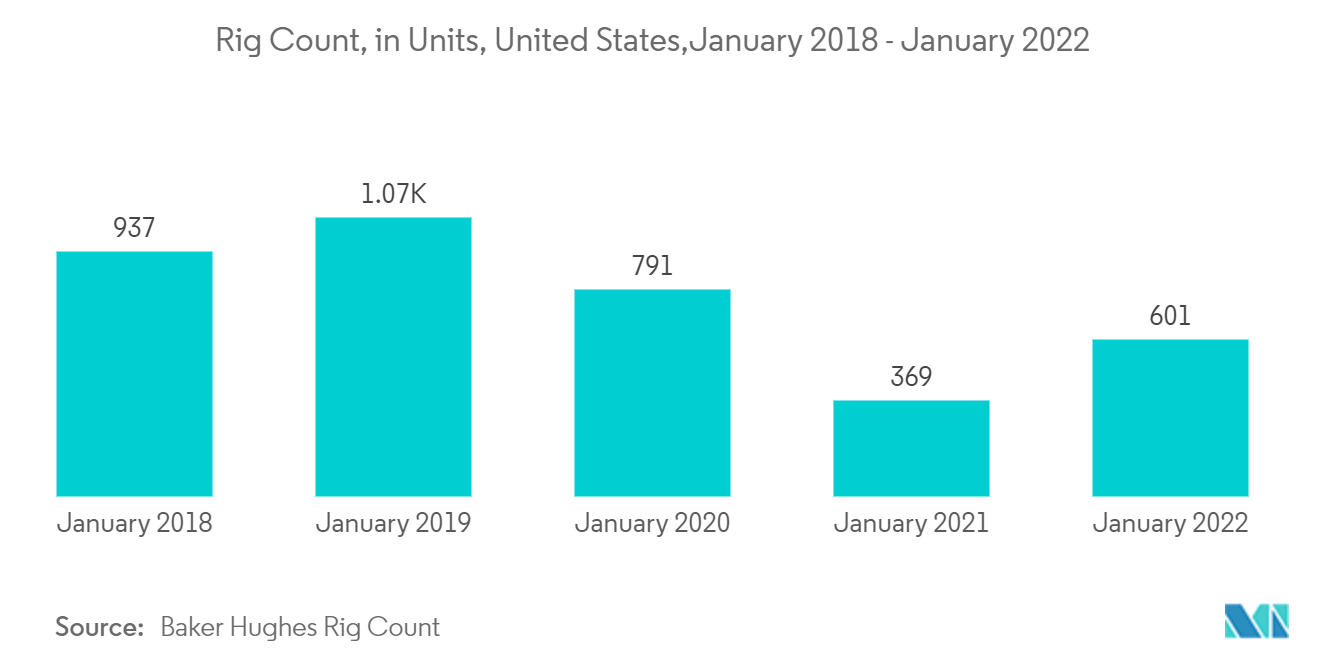

Le marché américain du schiste devrait enregistrer un TCAC de plus de 3,5 % entre 2022 et 2027. Le COVID-19 a apporté le changement le plus important dans l'industrie depuis le début du boom du schiste en 2007. La pandémie a eu un impact sur la croissance du marché car le les entreprises opérant dans les sociétés de schiste aux États-Unis ont connu une baisse d'environ 60 % au premier trimestre 2020. Environ 200 entreprises ont déposé le bilan en 2020. L'industrie américaine du schiste a souffert de la réduction du nombre global de plates-formes et a connu des taux de déclin relativement élevés du schiste. puits, ce qui a eu un impact sur le marché et a fait baisser les prix. Des facteurs tels que laugmentation de la consommation de pétrole et la croissance croissante des industries dépendantes du pétrole devraient stimuler le marché. Toutefois, la volatilité du marché pétrolier, avec des prix inférieurs au coût de production du gaz de schiste, pourrait freiner.

- En raison de sa production accrue, le sous-segment du gaz de schiste devrait dominer le marché au cours de la période de prévision 2022-2027.

- Les nouveaux développements dans la technologie de production de gaz de schiste, comme les progrès de la technologie de forage horizontal, devraient rendre les réservoirs de gaz de schiste plus viables. Cela peut constituer une opportunité pour les acteurs du marché.

- Laugmentation des activités en eau profonde devrait stimuler le marché au cours de la période de prévision.

Tendances du marché américain du schiste

Le gaz de schiste va dominer le marché

- Le gaz de schiste est généralement produit par hydrofracturation du réservoir pour augmenter la perméabilité afin que le gaz puisse facilement s'écouler et être produit. Le gaz de schiste est généralement constitué de méthane pur à 95 %. Il contient beaucoup moins dimpuretés, comme le soufre, ce qui fait que le coût de traitement du gaz de schiste diminue par rapport au coût de traitement du gaz naturel.

- Les États-Unis ont prévu de diminuer leur signature carbone en utilisant des carburants plus propres, comme le gaz de schiste, dont les émissions de carbone sont nettement inférieures.

- En 2021, les États-Unis étaient le plus grand producteur mondial de gaz naturel sec, produisant 20 % de l'approvisionnement total mondial, dont 40 % proviennent de schiste. Le pays possède trois principales zones de schiste qui représentent plus de 70 % de la production totale.

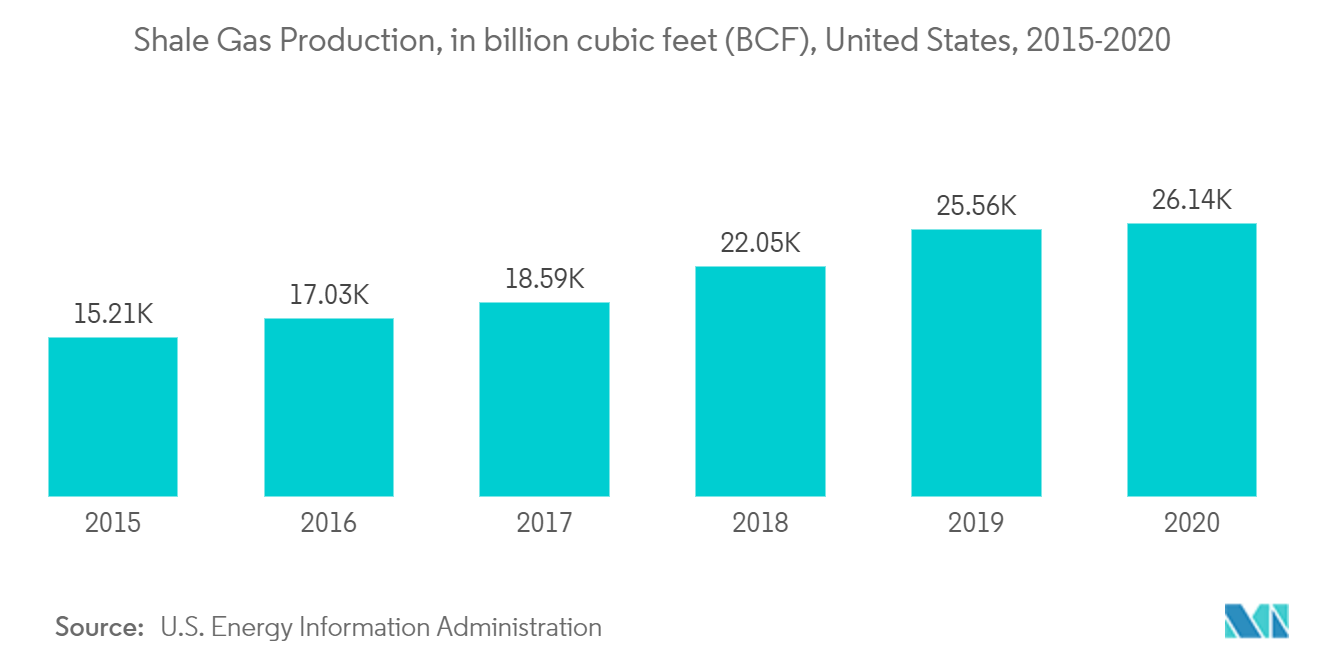

- La production de gaz de schiste aux États-Unis est passée de 25556 milliards de pieds cubes (bcf) en 2019 à 26139 bcf en 2020. La production de gaz de schiste pourrait encore augmenter en raison du forage de nouveaux puits à travers le pays.

- En outre, une estimation de lEnergy Information Agency (EIA) montre que la production américaine de gaz de schiste sec en 2020 était denviron 850 milliards de mètres cubes. Le scénario actuel de la région exigerait davantage de gaz naturel pour la production délectricité, ce qui pourrait attirer des investissements dans lexploration et la production de gaz de schiste.

- En 2022, ExxonMobil Corporation et Chevron ont annoncé un plan visant à accroître les forages pétroliers afin de stimuler les activités d'exploration et de production dans le bassin permien des États-Unis. Le bassin permien est un réservoir de schiste produisant la plus grande quantité de gaz de schiste du pays.

- Par conséquent, en raison des points ci-dessus, le gaz de schiste dominera probablement le marché de schiste américain au cours de la période de prévision.

Laugmentation des activités en eaux profondes devrait stimuler le marché

- Les activités en eaux profondes dans le golfe du Mexique aux États-Unis devraient stimuler le marché au cours de la période de prévision. Après 2014, de nombreuses entreprises ont réduit leurs investissements sur le marché offshore. Néanmoins, en raison de la baisse du coût des appareils de forage et d'une période de retour sur investissement plus courte qu'à terre, les activités offshore ont de nouveau accéléré leur rythme. Pour cette raison, lactivité en eau profonde devrait connaître une croissance significative sur le marché du schiste aux États-Unis au cours de la période de prévision.

- Le golfe du Mexique représente 15 à 16 % de la production américaine de pétrole brut. En 2020, la production de pétrole brut dans le golfe du Mexique était en moyenne de 1,65 million (barils/jour) b/j. LEnergy Information Administration des États-Unis prévoit que la production atteindra 1,71 million de b/j en 2021 et 1,75 million de b/j en 2022, ce qui stimulera le marché de la vente aux États-Unis.

- Le nombre de plates-formes pétrolières aux États-Unis est passé à une moyenne de 619 unités en 2022, contre 475 unités en 2021. Une augmentation du nombre de plates-formes entraînera une augmentation des activités d'exploration en eaux profondes.

- En juillet 2021, une décision finale d'investissement (FID) pour le développement de Whale dans le golfe du Mexique aux États-Unis a été finalisée. Le développement de baleines appartient à Shell Offshore Inc. (opérateur à 60 %) et à Chevron USA Inc. (40 %). Il devrait atteindre une production maximale d'environ 100000 barils d'équivalent pétrole par jour (bep/j) et a actuellement une estimation de volume de ressources récupérables de 490 millions de bep.

- En février 2022, WT Offshore a accru sa présence aux États-Unis dans le golfe du Mexique à la suite de l'acquisition d'actifs de production en eaux peu profondes dans la région.

- Par ailleurs, en 2021, le projet Mad Dog 2 de 140 000 b/j de British Petroleum et son projet Thunder Horse South Phase 2 de 50 000 bep/j ont été lancés, ce qui devrait stimuler la production aux États-Unis.

- Par conséquent, laugmentation des activités en eaux profondes devrait stimuler le marché américain du schiste au cours de la période de prévision.

Aperçu de lindustrie américaine du schiste

Le marché américain du schiste est modérément fragmenté. Certains des principaux acteurs de ce marché comprennent Exxon Mobil Corporation, Baker Hughes Company, Shell PLC, ConocoPhillips Company et Chevron Corporation.

Leaders du marché américain du schiste

-

Exxon Mobil Corporation

-

Baker Hughes Company

-

Shell PLC

-

Chevron Corporation

-

ConocoPhillips Company

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités sur le marché américain du schiste

- En janvier 2022, Oil India Ltd (OIL) s'est retirée d'une entreprise américaine de pétrole de schiste, vendant sa participation de 20 % à son partenaire de capital-risque pour 25 millions de dollars. La société avait cédé la totalité de sa participation dans les actifs de schiste de Niobrara, aux États-Unis.

- En septembre 2021, Shell PLC a vendu ses actifs du bassin permien à ConocoPhillips pour 9,5 milliards USD en espèces. La société a annoncé cette vente comme une tentative de se concentrer davantage sur la transition énergétique propre.

Rapport sur le marché américain du schiste - Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et demande en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse PESTLE

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Gaz de schiste

5.1.2 Huile de schiste

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Shell PLC

6.3.2 Exxon Mobil Corporation

6.3.3 Chevron Corporation

6.3.4 Baker Hughes Company

6.3.5 ConocoPhillips Company

6.3.6 TotalEnergies SE

6.3.7 Murphy Oil Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie américaine du schiste

Le rapport sur le marché américain du schiste comprend:.

| Taper | ||

| ||

|

FAQ sur les études de marché sur le schiste aux États-Unis

Quelle est la taille actuelle du marché du schiste aux États-Unis ?

Le marché du schiste aux États-Unis devrait enregistrer un TCAC supérieur à 3,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché américain du schiste ?

Exxon Mobil Corporation, Baker Hughes Company, Shell PLC, Chevron Corporation, ConocoPhillips Company sont les principales sociétés opérant aux États-Unis.

Quelles années couvre ce marché de schiste aux États-Unis ?

Le rapport couvre la taille historique du marché du schiste aux États-Unis pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du schiste aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie américaine du schiste

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du schiste américain en 2023, créées par Mordor Intelligence™ Industry Reports. Lanalyse des schistes américains comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.