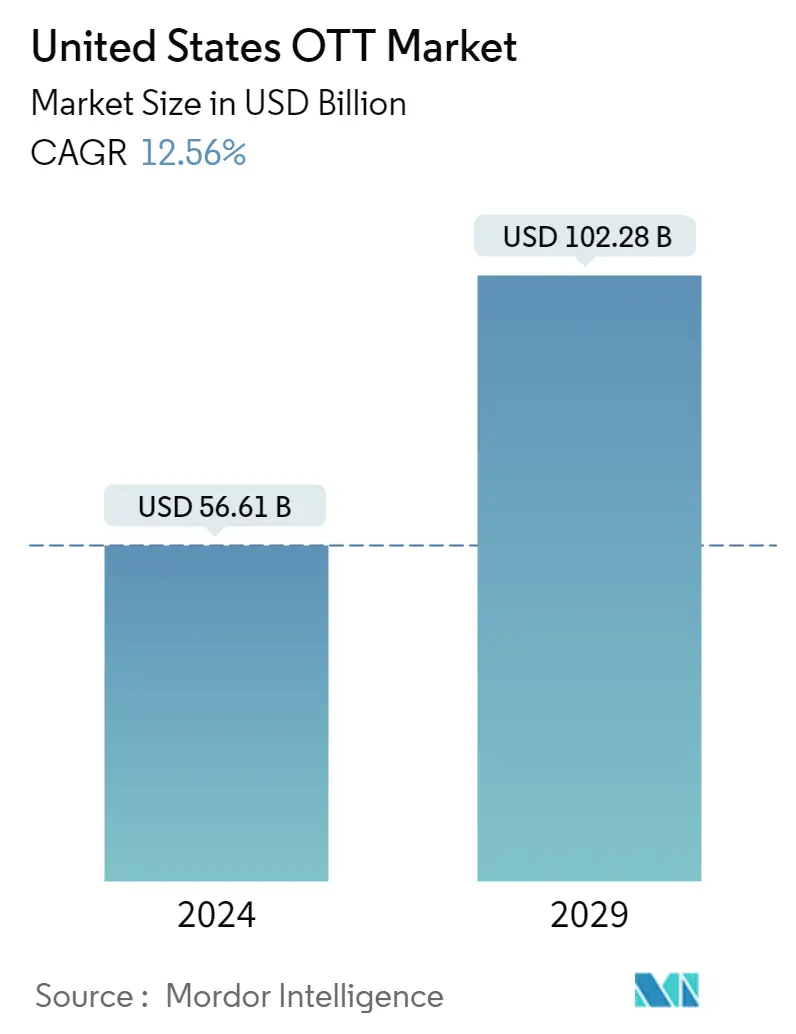

Analyse du marché américain Over-the-Top (OTT)

La taille du marché OTT aux États-Unis est estimée à 56,61 milliards USD en 2024 et devrait atteindre 102,28 milliards USD dici 2029, avec une croissance de 12,56 % au cours de la période de prévision (2024-2029).

Les États-Unis constituent lun des plus grands marchés OTT au monde. La forte pénétration des appareils intelligents, comme les téléviseurs intelligents et les smartphones, la demande croissante de contenu VOD et le taux élevé de paiement par utilisateur sont quelques-uns des principaux facteurs qui animent le marché OTT du pays. En outre, la plupart des principaux fournisseurs mondiaux de services OTT, comme Netflix et Amazon, sont basés aux États-Unis, ce qui confère un avantage au marché régional.

- Lattrait croissant pour le contenu OTT libère les citoyens américains des câbles, des restrictions géographiques et des horaires de diffusion et change fondamentalement la façon dont la vidéo est vendue, produite et consommée. Ainsi, ladoption croissante est attribuable à des choix de genres restreints, à la flexibilité des forfaits, à une plus grande disponibilité des appareils, à la pénétration dInternet et à des coûts inférieurs. Netflix et Amazon sont les plateformes OTT les plus couramment souscrites dans le pays.

- Avec l'augmentation des revenus, le pourcentage croissant de temps de visionnage consacré au contenu vidéo OTT reflète la croissance du streaming et modifie le paysage du divertissement du pays. Selon Limelight Networks, basé en Arizona, les téléspectateurs passent en moyenne 6,8 heures par semaine à consommer des vidéos OTT dans le monde, les États-Unis dépassant la moyenne nationale avec 8,55 heures.

- Le COVID-19 a augmenté le nombre de téléspectateurs et les heures de streaming, et le manque de nouveaux films dans les salles de cinéma stimule également les plateformes OTT. Lutilisation croissante de la réalité virtuelle (VR) et de la réalité augmentée (AR) sur les appareils intelligents pour les applications de jeux afin doffrir aux utilisateurs une expérience en temps réel tout en jouant à un jeu devrait augmenter la demande de services OTT après la pandémie. En outre, l'expansion rapide de la prochaine génération de services de réseau cellulaire, tels que la technologie 5G, devrait stimuler l'industrie OTT (over-the-top) du pays. Selon OpenSignal, aux États-Unis, ceux qui possèdent des téléphones portables compatibles 5G ont dépensé 25,2 % pour se connecter à un réseau 5G au cours de l'année dernière.

- Cependant, certains coûts pour les fournisseurs OTT augmentent également parallèlement à l'augmentation de la consommation, les services étant touchés à des degrés divers selon le modèle de réseau de diffusion de contenu utilisé. À mesure que le nombre de visionnages OTT augmente, les coûts de livraison du fournisseur OTT augmentent également, puisque les services CDN sont généralement facturés en fonction du contenu fourni.

- Les principaux acteurs du marché proposent des forfaits dabonnement moins chers pour attirer plus de clients. Par exemple, en juillet de lannée dernière, Netflix sest associé à Microsoft, une société technologique mondiale dont le siège est à Redmond, dans lÉtat de Washington. Grâce à cette collaboration, les entreprises prévoyaient de développer un nouveau service financé par la publicité avec un plan d'abonnement à moindre coût pour attirer de nouveaux utilisateurs. De plus, en mai de l'année dernière, Hulu et Xbox ont annoncé une collaboration pour offrir aux membres Hulu existants aux États-Unis trois mois gratuits de PC Game Pass.

Tendances du marché américain Over-the-Top (OTT)

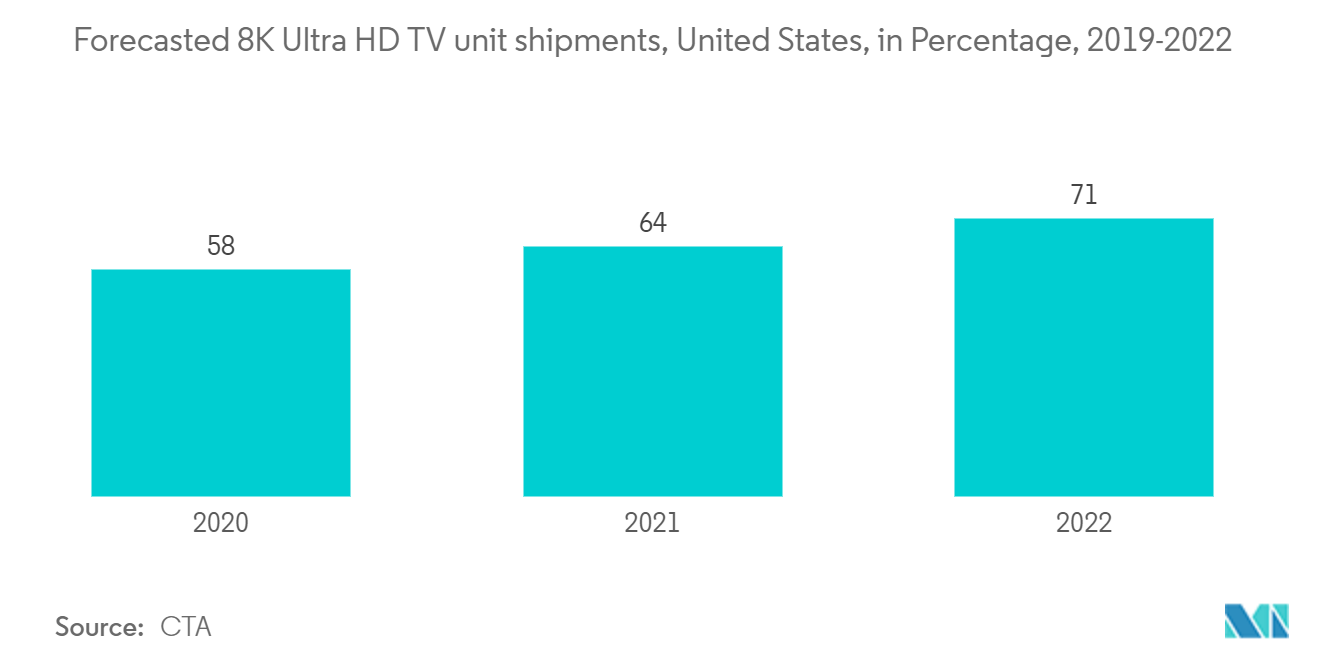

La forte pénétration des téléviseurs intelligents témoigne dune croissance significative

- Le contenu en streaming dans la région s'est intensifié à mesure que les propriétaires de contenu comme Disney s'adressent directement aux consommateurs et aux opérateurs de télécommunications (ATT) et aux opérateurs uniquement OTT comme Amazon, pour n'en nommer que quelques-uns. Simultanément, lémergence de la 4K pour le streaming a propulsé la croissance du contenu OTT, désormais disponible sur les formats de télévision intelligente.

- La croissance constante de l'utilisation des appareils de streaming, la pénétration croissante d'Internet et la demande de téléviseurs intelligents ont offert aux entreprises de médias des opportunités lucratives d'entrer dans le secteur Over the Top (OTT). Plusieurs fabricants de téléviseurs lancent des téléviseurs intelligents à bas prix. Par exemple, en avril de lannée dernière, Samsung Electronics Co. Ltd a présenté sa gamme de téléviseurs intelligents Neo QLED 8K. Cette introduction comprenait des téléviseurs dotés d'écrans de 65 et 85 pouces. Samsung Electronics Co. Ltd propose également des offres spéciales permettant aux consommateurs d'acheter des téléviseurs à des prix inférieurs, créant ainsi une demande pour ses produits.

- Selon comScore, la consommation de vidéo via la télévision connectée parmi les clients américains a augmenté de 26,5 % en mars de l'année dernière par rapport à l'année précédente, dépassant 10,5 milliards d'heures de visionnage chaque mois. La consommation de vidéos en ligne via mobile a augmenté en mars 2021, atteignant 6,8 milliards d'heures visionnées chaque mois.

- Selon Media Play News, aux États-Unis, ladoption de la télévision connectée à Internet est passée de 82 % en 2021 à 87 % lannée dernière. La croissance de ladoption de la télévision connectée à Internet dans le pays devrait accroître la consommation de contenu à la maison.

- Avec lépidémie de COVID-19 et les confinements à léchelle nationale, les heures passées devant la télévision ont augmenté. Cela implique des perspectives de croissance positives à court terme. Du côté des fournisseurs, Viacom est un fournisseur important proposant un service direct au consommateur (D2C) sur le dos de Pluto TV, le service de streaming gratuit américain que la société a récemment acheté.

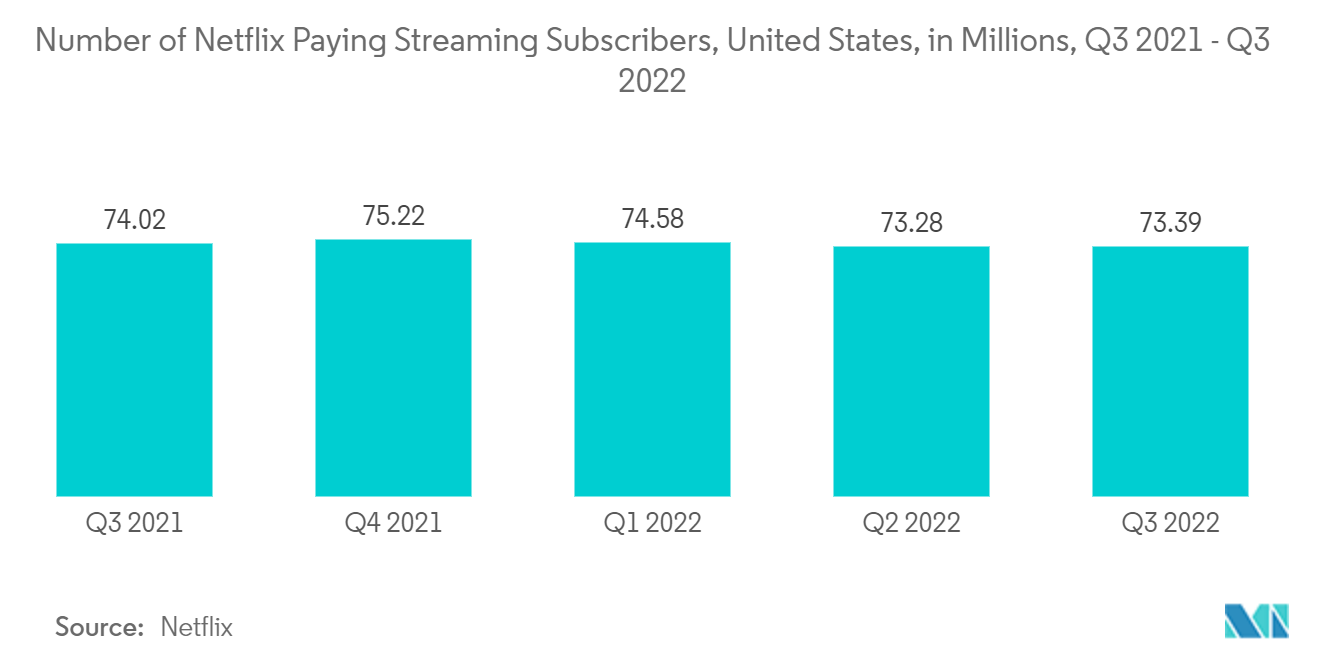

Le segment SVOD détiendra une part de marché importante

- La vidéo à la demande par abonnement (SVOD) est similaire aux forfaits TV traditionnels, permettant aux utilisateurs de consommer autant de contenu qu'ils le souhaitent à un tarif mensuel forfaitaire. Les principaux services incluent Sky (plus sa filiale Now TV), Amazon Prime Video, Netflix et Hulu.

- Selon Digital Entertainment Group, aux États-Unis, les dépenses des consommateurs en matière de vidéo à la demande par abonnement (SVOD) sont passées de 6,4 milliards de dollars au deuxième trimestre 2021 à 7,7 milliards de dollars au troisième trimestre de l'année dernière. Il s'agit d'une augmentation de plus d'un milliard de dollars par rapport à la même période de l'année précédente, démontrant une formidable résilience face à la crise économique.

- Plus de 90 % des abonnés SVOD proviennent uniquement du marché américain dans la région nord-américaine. Lémergence des plateformes de SVoD contribue également à alimenter la tendance des consommateurs à couper les cordons. Le nombre dabonnements SVOD aux États-Unis va croître de plus de 50 % dans les cinq prochaines années. Mais cela peut ne pas sembler très significatif lorsque ce chiffre global est ventilé par ménage.

- Le segment SVOD du marché OTT américain est lun des segments importants ; dici 2025, le pays devrait compter une douzaine de plateformes comptant plus de 5 millions dabonnés payants, révélant à quel point le marché américain est en avance sur le reste du monde. La croissance des acteurs établis tels quAmazon, Netflix et Hulu sera affectée en raison de la concurrence intense de concurrents plus jeunes tels que Disney+, Peacock et CBS All Access augmenté.

- L'année précédente, 83 % des clients américains utilisaient un service de vidéo à la demande par abonnement, soit une augmentation d'environ 20 % en cinq ans. Netflix fait partie des plateformes SVOC les plus populaires. Au troisième trimestre de lannée dernière, le nombre de clients de streaming Netflix aux États-Unis a dépassé les 73 millions.

Aperçu du marché américain Over-the-Top (OTT)

Le marché américain des services OTT est confronté à une rivalité concurrentielle croissante à mesure que de nouvelles entreprises entrent sur le marché, ce qui conduit à une consolidation progressive du marché. Les principaux acteurs du marché sont impliqués dans diverses stratégies pour accroître leur part de marché, notamment des fusions et acquisitions. En outre, les chaînes de télévision entrent sur le marché soit en lançant leur application, soit en investissant dans une autre plateforme OTT. À terme, dans les années à venir, la plupart des câblo-opérateurs de télévision devraient investir dans ces modèles commerciaux pour établir leur présence dans le secteur.

En août 2022, Disney+ a annoncé le lancement d'un service d'abonnement financé par la publicité aux États-Unis en décembre 2022, offrant ainsi plus d'options aux consommateurs. Avec l'introduction, une gamme complète et intégrée d'options d'abonnement sera rendue accessible sur Hulu, Disney+, ESPN+ et Disney Bundle, offrant aux téléspectateurs un choix complet dans la sélection de l'option qui répond le mieux à leurs besoins.

En juillet 2022, Netflix s'est associé à Microsoft pour proposer un abonnement à faible coût afin d'attirer de nouveaux utilisateurs.

En mars 2022, Netflix a acquis le développeur de jeux Boss Fight Entertainment pour étendre ses efforts de développement de jeux pour les jeux mobiles et vidéo.

Leaders du marché américain Over-the-Top (OTT)

-

Netflix Inc.

-

Disney+ (The Walt Disney Company)

-

Roku Inc.

-

HBO MAX (AT&T INC.)

-

Amazon Prime Video (Amazon.com.Inc)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché américain Over-the-Top (OTT)

- Juillet 2022:Netflix acquiert Animal Logic, le premier studio d'animation indépendant au monde. Cette acquisition devrait accélérer le développement de Netflix des capacités de production d'animation de bout en bout. Netflix Animation et Animal Logic devraient former ensemble une équipe de production créative mondiale ainsi qu'un studio d'animation qui créera certains des longs métrages d'animation les plus populaires de Netflix.

- Avril 2022 Roku et Amazon prolongent leur accord de distribution de quelques années supplémentaires. L'accord permet aux clients de continuer à utiliser les appareils Roku pour accéder aux applications Prime Video et IMDb TV.

Segmentation de lindustrie américaine Over-the-Top (OTT)

Le contenu Over-the-Top (OTT) est diffusé sur Internet à la demande et pour répondre aux exigences des consommateurs individuels plutôt que via les canaux traditionnels tels que le câble, les sociétés de radiodiffusion ou la diffusion télévisée en direct en direct.

Le marché over-the-top (OTT) des États-Unis est segmenté par type (SVOD, TVOD et AVOD). Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| SVOD |

| TVOD |

| AVOD |

| Par type | SVOD |

| TVOD | |

| AVOD |

FAQ sur les études de marché Over-the-Top (OTT) aux États-Unis

Quelle est la taille du marché OTT aux États-Unis ?

La taille du marché OTT aux États-Unis devrait atteindre 56,61 milliards USD en 2024 et croître à un TCAC de 12,56 % pour atteindre 102,28 milliards USD d'ici 2029.

Quelle est la taille actuelle du marché OTT aux États-Unis ?

En 2024, la taille du marché OTT aux États-Unis devrait atteindre 56,61 milliards de dollars.

Qui sont les principaux acteurs du marché OTT aux États-Unis ?

Netflix Inc., Disney+ (The Walt Disney Company), Roku Inc., HBO MAX (AT&T INC.), Amazon Prime Video (Amazon.com.Inc) sont les principales sociétés opérant sur le marché OTT aux États-Unis.

Quelles années couvre ce marché OTT aux États-Unis et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché OTT aux États-Unis était estimée à 50,29 milliards de dollars. Le rapport couvre la taille historique du marché OTT aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché OTT aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des plateformes OTT aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des plateformes OTT aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des plateformes OTT aux États-Unis comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.