Analyse du marché américain des opérateurs de réseaux virtuels mobiles (MVNO)

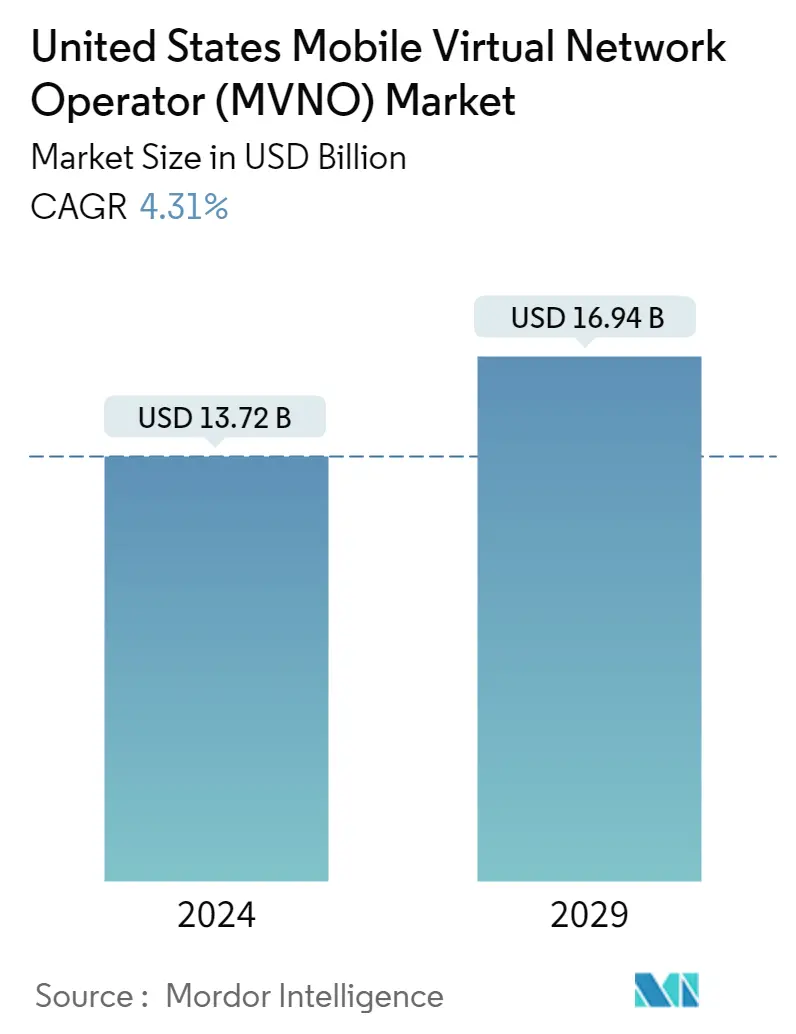

La taille du marché des opérateurs de réseaux virtuels mobiles aux États-Unis est estimée à 13,72 milliards de dollars en 2024 et devrait atteindre 16,94 milliards de dollars dici 2029, avec un TCAC de 4,31 % au cours de la période de prévision (2024-2029).

Le marché des opérateurs de réseaux mobiles virtuels (MVNO) aux États-Unis est considéré comme mature et développé. Les MVNO ont commencé leurs activités aux États-Unis en 2011. Depuis lors, le marché des MVNO a connu une croissance prolongée par rapport à l'augmentation du nombre d'abonnés mobiles. Les États-Unis comptent quatre grands opérateurs, qui fournissent une infrastructure de réseau à 139 MVNO qui desservent leurs 36 millions d'abonnés actifs en avril 2019, comme le rapporte la GSMA. Les MVNO ont prospéré aux États-Unis grâce au programme Lifeline géré par FCC aux États-Unis. Les principaux États américains se sont associés à quelques MVNO pour fournir des services mobiles et haut débit à un tarif très subventionné.

- Les opérateurs de réseaux mobiles virtuels (MVNO) sont confrontés à une vague de changement à mesure que la demande et la concurrence évoluent, et que les progrès technologiques apportent les dernières opportunités et défis pour les MVNO et leurs hôtes d'opérateurs de réseaux mobiles (MNO). Le marché mobile américain évolue vers la saturation et un taux de pénétration franchi de 80 % en 2019, de grandes entreprises telles que T-Mobile, Verizon et ATT contrôlant une part importante de la base d'utilisateurs du pays. Aux États-Unis, les MVNO deviennent de plus en plus un moyen d'attirer des segments supplémentaires dans la base d'abonnés sur le réseau de l'opérateur hôte en se concentrant sur des propositions de valeur spécifiques pour des segments de clientèle cibles de niche. Les MVNO sont l'une des approches d'entrée les plus rapides et les moins chères par rapport à la construction d'un réseau. Avec l'offre de services relativement rentable des MVNO, les services sont populaires parmi les utilisateurs de téléphones usagés et remis à neuf dans le pays.

- À mesure que l'abonnement à la téléphonie sans fil atteint un seuil, la propension croissante du pays à utiliser les données alimente la croissance des MVNO, où les quatre grands MNO du pays s'efforcent de tirer profit de la base d'utilisateurs des MVNO. Selon ACSI, la satisfaction des clients à l'égard des MVNO à service complet était supérieure à celle des MNO en 2019, qui s'élevait à 77 contre 73 pour les MNO. Cricket Wireless, Metro by T-Mobile, Virgin et Boost figuraient parmi les meilleurs avec Cricket Wireless en tête. la catégorie avec 79 points et plus de 10 millions d'abonnés. La société a réalisé cet exploit en proposant les meilleurs forfaits sans fil parmi les MVNO à service complet. Les BYOD sont un autre facteur déterminant de la croissance du marché dans le pays et de leur adoption à l'échelle de l'entreprise, ainsi qu'un point d'entrée pour les MVNO sur le marché lucratif du postpayé.

- Le marché du MNVO connaît également des fusions aux États-Unis. Par exemple, en juillet 2020, DISH a annoncé aujourd'hui avoir finalisé l'acquisition de Boost Mobile pour 1,4 milliard de dollars. Avec cette acquisition, DISH entre officiellement sur le marché de détail du sans fil, servant plus de neuf millions de clients. Boost était auparavant exploité et détenu par Sprint. Suite à la fusion Sprint et T-Mobile, en avril 2020, DISH a acquis Boost Mobile. En juillet 2019, DISH a annoncé une série d'accords conclus avec le DOJ et la FCC dans le cadre de la fusion entre Sprint et T-Mobile. Le réseau DISH a eu accès au réseau T-Mobile pendant sept ans, y compris la possibilité de servir les clients DISH entre le prochain réseau 5G autonome de DISH et le réseau national de T-Mobile, le premier du genre aux États-Unis. DISH a continué de progresser dans le déploiement de son réseau 5G et a annoncé la sélection de Fujitsu pour les unités radio.

- Afin d'assurer la continuité de leurs activités en raison de l'épidémie de COVID-19, les organisations commerciales, en particulier dans les pays profondément touchés, autorisent leurs employés à travailler à domicile (WFH). L'augmentation du nombre de personnes travaillant à domicile a entraîné une augmentation de la demande de téléchargement, de visionnage de vidéos en ligne et de communication par vidéoconférence, entraînant une augmentation du trafic réseau et de l'utilisation des données. T-Mobile a multiplié par six sa capacité 4G bande basse pour prendre en charge le travail et l'école à domicile. Cela continuera jusquà la fin de la pandémie. Ainsi, les MVNO, qui utilisent les réseaux de T-Mobile et d'autres réseaux similaires, devraient jouer un rôle crucial dans le soutien de l'infrastructure réseau des États-Unis. En mars 2020, Cricket Wireless a lancé un nouveau forfait à 15 USD avec 2 Go de données et des appels et SMS illimités sans aucune activation compte tenu de l'impact du COVID-19 pour une période limitée qui expirera en mai 2020.

Tendances du marché américain des opérateurs de réseaux virtuels mobiles (MVNO)

La demande croissante de réseaux cellulaires efficaces devrait stimuler le marché

- La demande croissante dun réseau cellulaire efficace est un facteur important qui détermine le besoin de MVNO sur le marché. La pénétration croissante dInternet et des smartphones ainsi que le besoin de haut débit dans le monde entier obligent les clients à opter pour lopérateur réseau le plus efficace. Le nombre croissant d'appareils connectés, la communication de machine à machine, le cloud, l'IoT, l'Industrie 4.0 et l'informatique de pointe, entre autres, sont quelques-unes des tendances du marché qui rendent nécessaire l'adoption de réseaux efficaces et à haut débit. En outre, des facteurs tels que lutilisation croissante dappareils avancés et laugmentation de la vitesse du réseau ont conduit à une forte croissance de lutilisation dapplications de données telles que le streaming vidéo et la navigation sur Internet aux États-Unis.

- En raison de la transformation numérique aux États-Unis, on sattend à ce que les MVNO ciblent lIoT, le machine-to-machine (M2M) et la connectivité. Ces fournisseurs contribueraient à étendre la connectivité prête à l'emploi associée aux appareils et autres services dans le monde tout connecté véhicules, appareils médicaux, appareils portables, équipements industriels, etc. Les données transmises lors de la connexion M2M sont très faibles en raison auquel les fournisseurs dappareils IoT ont tendance à préférer les opérateurs qui pourraient proposer des prix et des forfaits attractifs. Les MVNO, de par leur modèle économique, sont les mieux adaptés pour servir ce secteur et augmenteront encore leur pénétration dans ce segment à l'avenir.

- Les États-Unis connaissent une augmentation significative des appareils connectés. Les opérateurs de réseaux tels qu'ATT et T Mobile ont mentionné dans leurs rapports annuels des abonnés essentiels à ces appareils. ATT a indiqué que 30 % de son nombre total d'abonnés en 2018 concernaient les appareils connectés. Le pays a connu la plus forte pénétration de ces appareils connectés au cours des dernières années et détient une part considérable du marché nord-américain en termes de nombre d'appareils IoT. Selon la GSMA, le nombre de connexions IoT en Amérique du Nord devrait atteindre 5,9 milliards d'ici 2025. Selon l'American Tower Corporation, en 2019, il y avait environ 815 millions d'appareils connectés aux téléphones mobiles aux États-Unis.

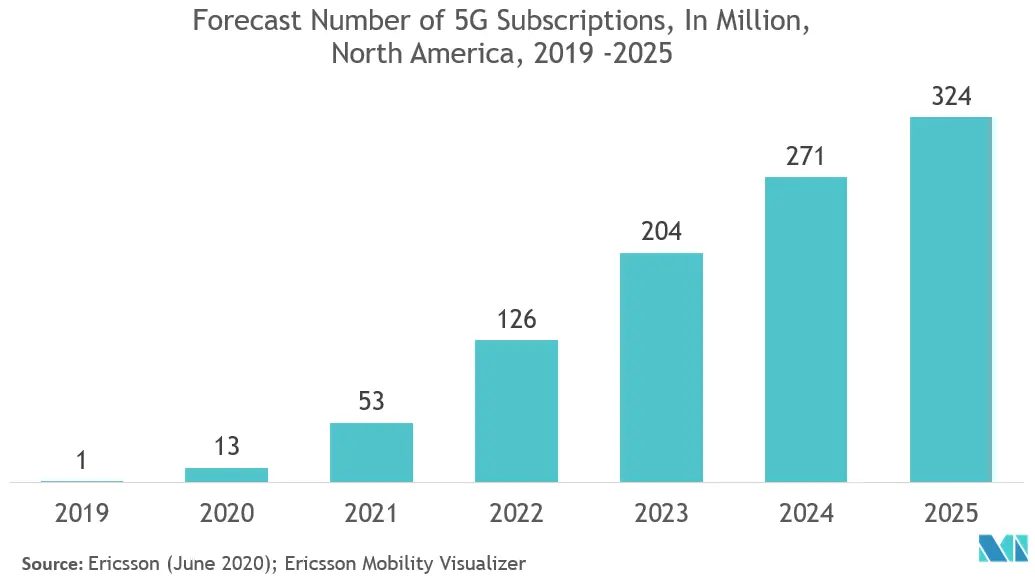

- Selon Ericsson, le nombre d'abonnements 5G en Amérique du Nord devrait passer de 1 million en 2019 à 324 millions en 2025. Basée sur une infrastructure virtualisée, la 5G offre la possibilité de découper le réseau et d'attribuer à chaque partie une qualité spécifique. de service, pour s'adapter à un cas d'utilisation. La pénétration croissante des technologies 4G, 4G+ et 5G transformera également les modèles commerciaux des opérateurs mobiles et des MVNO. Des fonctionnalités telles que le découpage du réseau permettront aux MNVO de gérer des mini-réseaux pour les clients de secteurs spécifiques. Cela offre la possibilité de cibler plusieurs marchés et applications verticaux, ouvrant ainsi des opportunités aux MVNO. Par exemple, un réseau mobile de marque géré par MVNO pour les jeux nécessite une latence plus faible et une bande passante plus élevée. Le découpage du réseau sera bénéfique pour cela.

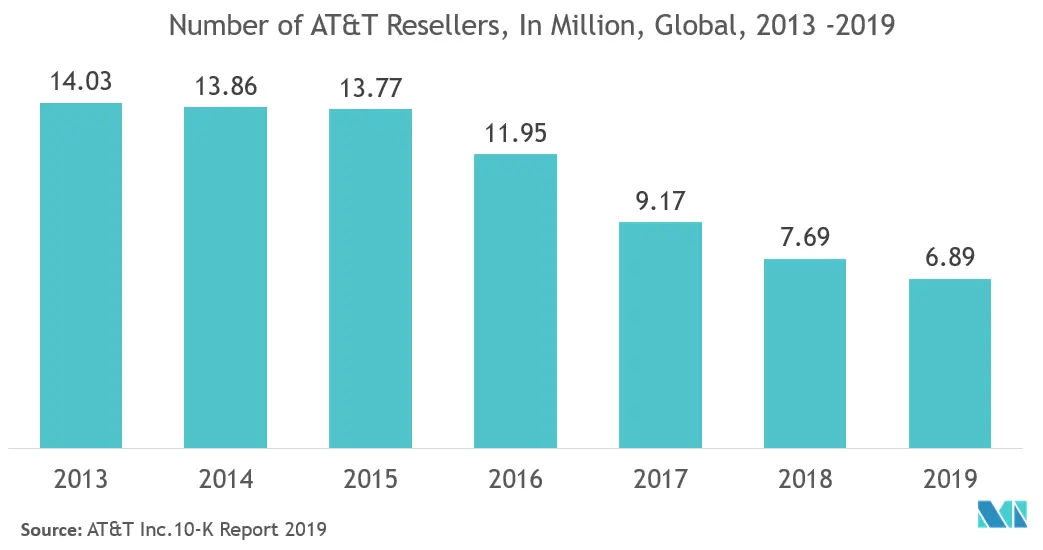

Les revendeurs devraient détenir une part importante

- Les revendeurs sont des arrangements tiers qui vendent les services d'un fournisseur/opérateur et s'appuient sur un SLA de service standard. Une facture est émise par l'intermédiaire du fournisseur de services ou de l'opérateur global. Un revendeur MVNO opérera soit sous sa marque, soit en co-marquage avec le MNO. La plupart du temps, le revendeur de marque apporte à la table des canaux de distribution de marque ou une large base de clients existants, à partir desquels il peut tirer parti de ses ventes. Le choix d'un modèle opérationnel pour les MVNO est fortement influencé par la volonté des opérateurs vis-à-vis des risques associés et du coût des opérations. Le processus commercial fait du marché des MVNO davantage une activité avec moins de dépenses en capital estimées à environ 3,5 millions de dollars et des estimations de financement de projet maximales comprises entre 6 et 8 millions de dollars.

- En utilisant le modèle de revendeur, un MVNO peut potentiellement proposer ses services à valeur ajoutée (VAS). La responsabilité limitée rend ce segment de marché associé à moins de risques pour le MVNO et limite les opportunités de revenus, en raison du manque de contrôle sur les opérations. Dans ce modèle économique, les MVNO ne détiennent aucun actif dans le partenariat avec les MNO, c'est-à-dire qu'ils ne sont pas propriétaires du client, de l'infrastructure ou du SIM et ne peuvent pas fixer les prix. Le revendeur mobile s'adresse aux entreprises qui souhaitent proposer un tarif de communication mobile sur mesure à leur clientèle. En même temps, le revendeur de marque s'adresse aux entreprises qui souhaitent enrichir leur marque avec des services de communication mobile.

- Le modèle de revendeur de marque permet au MVNO de bénéficier des avantages d'opérer sous sa marque ou, dans certains cas, en co-marquage avec le MNO. Le revendeur (de marque) est responsable des coûts de branding, de vente et de distribution, et partage les revenus avec l'ORM partenaire. Les clients de ce marché appartiennent aux ORM. La marge commerciale est estimée entre 10 et 15 % pour les revendeurs. L'image de marque, les ventes et le marketing relèvent du périmètre du revendeur, et la capacité opérationnelle nécessaire pour gérer les services de service client peut être partiellement présente ou absente en fonction de l'accord commercial. De plus, les revendeurs mettent moins de temps à commercialiser et nécessitent de faibles coûts de démarrage, car aucun investissement dans l'infrastructure MVNO n'est nécessaire car l'opérateur de réseau en gère la majeure partie. Le revendeur MVNO est également responsable des coûts de marketing, de vente et de distribution.

- Avec ladoption croissante des technologies 4G et 5G, le modèle de revendeur devrait offrir une formidable opportunité au cours de la période de prévision. Par exemple, en janvier 2020, un nouveau MVNO a été lancé au public sous Venn Mobile. Le MVNO est géré par la même organisation que le revendeur de plans d'affaires T-Mobile, Teltik. Le forfait coûte 30 USD par mois et comprend des appels, des SMS, des données illimités et 50 Go de point d'accès mobile. La vague de transformation sans fil 5G se poursuit. Cela a des répercussions sur lindustrie du sans fil et sur un nombre croissant dautres secteurs. De nombreux acteurs MVNO comme Google Fi, Xfinity Mobile, Spectrum Mobile, Altice Mobile, Tracfone, StraightTalk et de nombreuses petites entreprises poursuivent une utilisation intense, ce qui implique une croissance significative à l'avenir.

Aperçu du marché américain des opérateurs de réseaux virtuels mobiles (MVNO)

L'opérateur de réseau virtuel mobile (MVNO) aux États-Unis est modérément fragmenté avec la présence d'acteurs importants tels que Verizon Communications Inc., ATT Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation), etc. En raison de la concurrence croissante et des pressions sur les prix, les MVNO innovent en termes de proposition de valeur et de structure de coûts.

- Juillet 2020 – Cricket Wireless a annoncé la date de lancement de la 5G sans fil. Le 21 août, les clients pourront activer le service 5G sur le réseau. Le premier appareil 5G de Cricket à être disponible à l'achat sera le Samsung Galaxy S20+ 5G. Le forfait à 40 USD de Cricket a reçu plus de données, et son forfait illimité à 55 USD a bénéficié d'une augmentation de vitesse.

- Mai 2020 - Comcast a lancé de nouveaux forfaits de données avec des services 5G inclus gratuitement, quelle que soit la manière dont les clients choisissent de payer leurs données, qu'elles soient illimitées ou à la pièce. Comcast propose la 5G sur tous ses forfaits Xfinity Mobile. Xfinity Mobile est le service d'opérateur de réseau virtuel mobile (MVNO) de Comcast qui utilise le réseau de Verizon.

Leaders du marché américain des opérateurs de réseaux virtuels mobiles (MVNO)

-

Verizon Communications Inc.

-

AT&T Corporation

-

T-Mobile USA, INC.

-

Cricket Wireless LLC.

-

Xfinity Mobile (Comcast Corporation)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché américain des opérateurs de réseaux virtuels mobiles (MVNO)

.

Segmentation de lindustrie américaine des opérateurs de réseaux virtuels mobiles (MVNO)

Les opérateurs de réseaux mobiles virtuels (MVNO) sont des fournisseurs de services sans fil qui ne possèdent pas l'infrastructure de réseau sans fil, mais achètent plutôt de la capacité réseau auprès des MNO existants pour fournir des services à leurs utilisateurs. Les modèles opérationnels tels que revendeur, opérateur de service, Full MVNO et autres modes sont pris en compte dans le cadre du champ d'application. Létude propose également une évaluation de limpact du COVID-19 sur lindustrie.

| Par modèle opérationnel | Revendeur |

| Opérateur de services | |

| MVNO complet | |

| Autres modèles opérationnels | |

| Par abonné | Entreprise |

| Consommateur |

FAQ sur les études de marché sur les opérateurs de réseaux virtuels mobiles (MVNO) aux États-Unis

Quelle est la taille du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis ?

La taille du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis devrait atteindre 13,72 milliards de dollars en 2024 et croître à un TCAC de 4,31 % pour atteindre 16,94 milliards de dollars dici 2029.

Quelle est la taille actuelle du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis ?

En 2024, la taille du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis devrait atteindre 13,72 milliards de dollars.

Qui sont les principaux acteurs du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis ?

Verizon Communications Inc., AT&T Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation) sont les principales sociétés opérant sur le marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis.

Quelles années couvre ce marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis était estimée à 13,15 milliards de dollars. Le rapport couvre la taille historique du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis pour les années 2019, 2020, 2021, 2022. et 2023. Le rapport prévoit également la taille du marché des opérateurs de réseau virtuel mobile (MVNO) aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie américaine des MVNO

Le secteur américain des opérateurs de réseaux mobiles virtuels (MVNO) est bien établi et avancé, les premiers opérateurs mobiles virtuels ayant commencé leurs opérations en 2024. Le marché a connu une croissance substantielle grâce au programme Lifeline mis en œuvre par la FCC, qui a collaboré avec de nombreux Les MVNO proposeront des services mobiles et haut débit à des tarifs réduits. Alors que l'abonnement à la téléphonie sans fil atteint son apogée, la tendance croissante du pays à utiliser les données propulse la croissance des opérateurs de réseaux mobiles. Le marché des opérateurs virtuels est également en train de se consolider, DISH ayant repris Boost Mobile en 2029. Le rapport souligne en outre la demande croissante de réseaux cellulaires efficaces et la possibilité pour les opérateurs de réseaux de se concentrer sur l'IoT et la connectivité de machine à machine. Le rapport peut être téléchargé gratuitement au format PDF.