Analyse du marché des infrastructures de GNL aux États-Unis

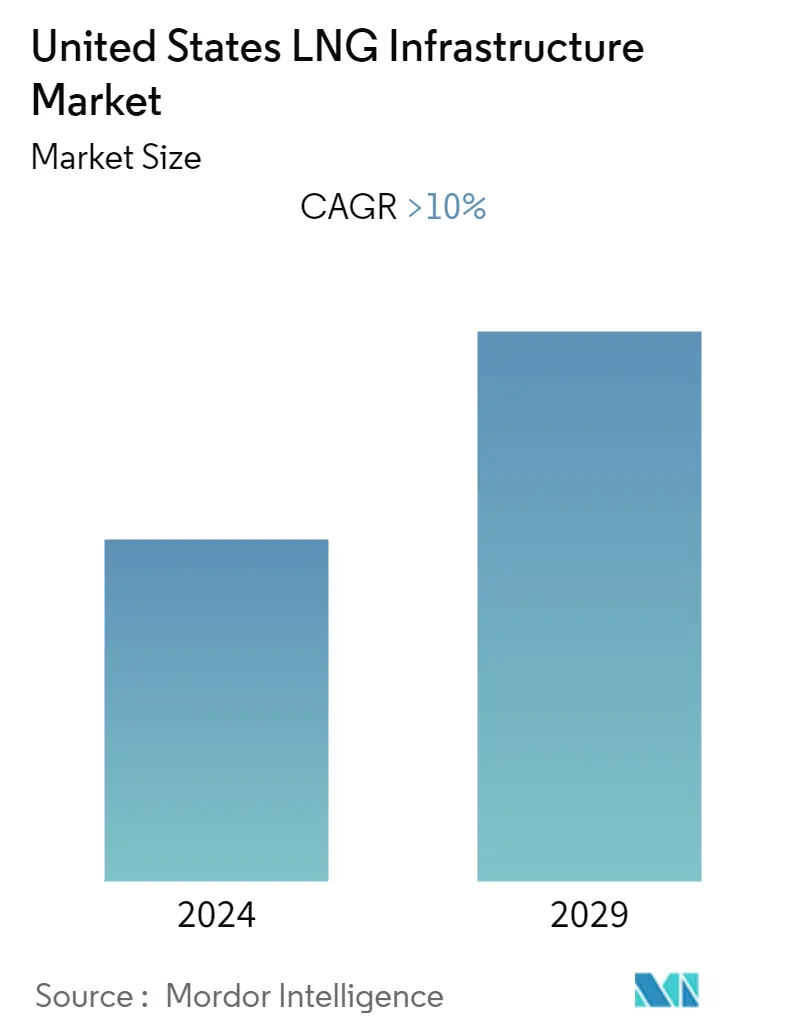

Le marché américain des infrastructures de GNL devrait enregistrer un TCAC de plus de 10 % au cours de la période de prévision.

- À moyen terme, des facteurs tels que lutilisation croissante du gaz naturel dans divers secteurs, tels que la production délectricité, afin de réduire les émissions de carbone et dassurer un environnement plus propre, devraient stimuler le marché au cours de la période de prévision. De plus, les États-Unis sont devenus un exportateur net de GNL en 2017, en raison de labondance du gaz de schiste, ce qui a conduit à une augmentation des investissements dans les installations dexportation, favorisant ainsi la demande dinfrastructures de GNL dans le pays.

- Dun autre côté, la volatilité des prix du gaz naturel a entraîné une baisse des exportations, et une surabondance de GNL devrait entraver la croissance du marché.

Tendances du marché des infrastructures de GNL aux États-Unis

Le segment des usines de liquéfaction dominera le marché

- Les États-Unis représentaient plus de la moitié de toutes les nouvelles capacités mondiales de liquéfaction ajoutées en 2021, sont désormais le troisième vendeur mondial de GNL et devraient devenir le plus grand exportateur mondial de GNL dans la dernière partie de la période de prévision, dépassant l'Australie et le Qatar..

- Fin 2021, la capacité mondiale de liquéfaction atteignait 459,9 MTPA. Au cours des quatre premiers mois de 2022, 12,5 MTPA de capacité de liquéfaction supplémentaire ont été ajoutées à la capacité mondiale de liquéfaction, qui est de 472,4 MTPA. Cela comprenait les projets Sabine Pass T6 (5,0 MTPA) et Calcasieu Pass LNG T1-T12 (7,5 MTPA) situés aux États-Unis. Grâce à ces récents ajouts de capacité, les États-Unis sont devenus le marché avec la deuxième plus grande capacité de liquéfaction en avril 2022, avec 86,1 MTPA. Cela place les États-Unis derrière lAustralie (87,6 MTPA) et devant le Qatar (77,1 MTPA).

- Les États-Unis sont lun des plus grands producteurs mondiaux de gaz naturel. Le gaz naturel fournit environ un tiers de la consommation d'énergie primaire du pays, ses principales utilisations étant le chauffage et la production d'électricité. Alors que la majorité du gaz naturel est acheminée sous sa forme gazeuse via le gazoduc aux États-Unis.

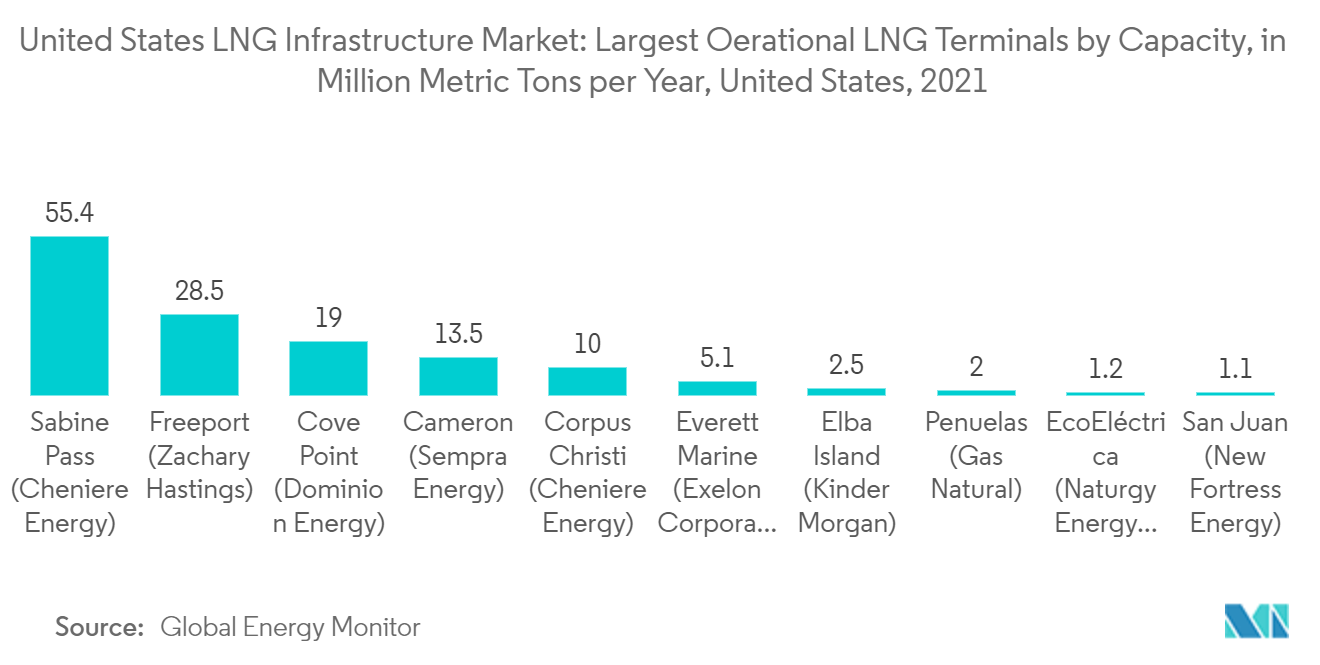

- Le terminal de Sabine Pass était le plus grand terminal opérationnel de gaz naturel liquéfié aux États-Unis en 2021, avec une capacité de 55,4 millions de tonnes par an. Il est situé en Louisiane et constitue le plus grand terminal GNL opérationnel au monde en termes de capacité.

- Après Sabine Pass, le terminal GNL de Freeport se classe deuxième aux États-Unis et septième au niveau mondial. Ce terminal est situé au Texas et a une capacité de 28,5 millions de tonnes par an. Dici 2026, Freeport augmentera de 5,1 millions de tonnes, augmentant ainsi sa capacité de 5 millions de tonnes.

- En juillet 2022, The Fluor Corporation a remporté un contrat avec préavis complet (FNTP) pour l'ingénierie, l'approvisionnement et la gestion de la fabrication du projet NFE Fast LNG 2 par New Fortress Energy Inc. Ce projet représente 1,4 million de tonnes par usine annuelle de traitement et de liquéfaction de GNL qui sera installée sur des plates-formes offshore fixes. Il était prévu de construire le nouveau terminal GNL dans les eaux fédérales américaines, à environ 26 kilomètres au large de la côte sud-est de Grand Isle, en Louisiane, en utilisant les infrastructures existantes.

- Par conséquent, avec dimportantes installations dexportation et des plans croissants de capacité de liquéfaction dans le pays, le segment des usines de liquéfaction devrait constituer le plus grand marché au cours de la période de prévision.

Augmenter les exportations de GNL pour stimuler le marché

- Bien que la majeure partie du gaz naturel consommé aux États-Unis soit produite dans le pays, une partie du gaz naturel est importée pour répondre à la demande intérieure. En plus dexporter du gaz naturel, les États-Unis importent et exportent du gaz naturel par pipeline sous forme de gaz et par bateau sous forme de gaz naturel liquéfié (GNL). Les camions transportent également du GNL et du gaz naturel comprimé (GNC) en petites quantités.

- Selon lUnion internationale du gaz, les États-Unis sont restés le troisième exportateur de GNL en 2021, exportant 68 millions de tonnes.

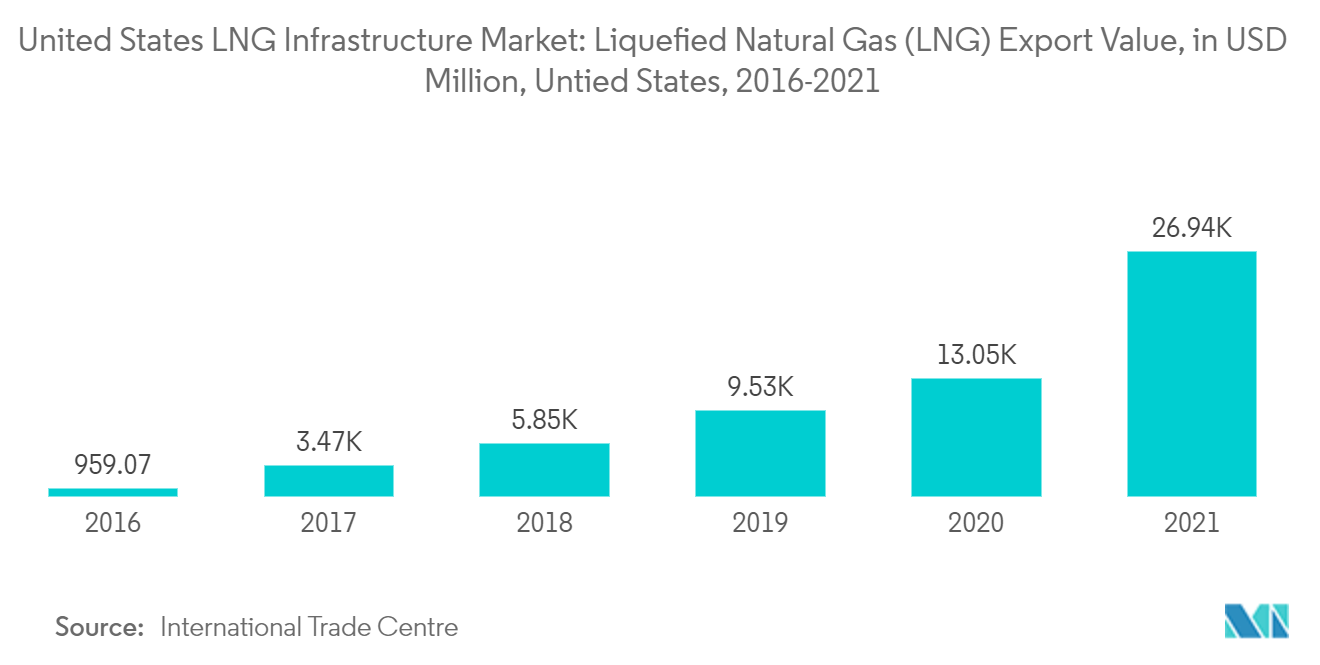

- En 2021, les États-Unis ont exporté du gaz naturel liquéfié (GNL) pour une valeur de 26,9 milliards de dollars, soit plus du double de la quantité exportée un an plus tôt. La valeur des exportations de gaz naturel liquéfié n'a cessé d'augmenter au cours de la période considérée. En tant que troisième exportateur mondial de GNL, les États-Unis se classent derrière lAustralie et le Qatar.

- Au cours de la période 2020 à 2021, le commerce mondial de GNL a atteint un niveau record de 372,3 MT, soit une croissance de 4,5 %. Les exportations ont augmenté de 2020 à 2021, principalement du fait des États-Unis, avec 22,3 millions de tonnes.

- Par conséquent, soutenues par des approvisionnements abondants en gaz de schiste et une capacité de liquéfaction croissante, les exportations de GNL du pays ont connu une augmentation significative, qui a commencé avec la première cargaison commerciale de GNL expédiée depuis Sabine Pass de Cheniere en Louisiane en 2016 et devrait augmenter au cours de la période de prévision.

Aperçu du marché des infrastructures de GNL aux États-Unis

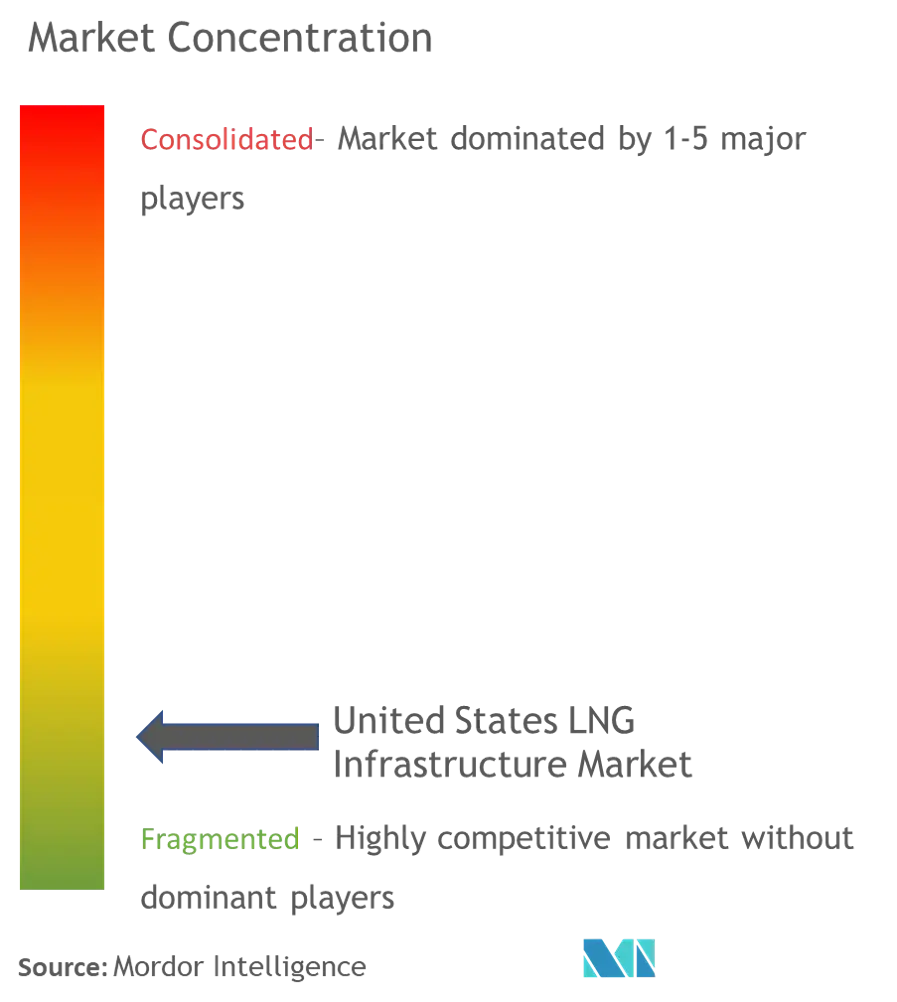

Le marché américain des infrastructures de GNL est fragmenté. Certains des principaux acteurs sont (sans ordre particulier) Chiyoda Corporation, Bechtel Corporation, McDermott International Inc., Sempra Energy et Cheniere Energy Inc., entre autres.

Leaders du marché des infrastructures de GNL aux États-Unis

-

Chiyoda Corporation

-

Bechtel Corporation

-

McDermott International Inc

-

Sempra Energy

-

Cheniere Energy Inc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des infrastructures de GNL aux États-Unis

- Février 2023:Un nouveau projet d'exportation de GNL de taille moyenne lancé par Gulfstream LNG Development a été soumis au ministère de l'Énergie (DOE) pour approbation pour exporter jusqu'à 4 millions de tonnes métriques de GNL par an vers des accords de libre-échange (ALE) et des accords de libre-échange (ALE). Pays de lALE.

- Avril 2022:JGC Holdings Corporation, conjointement avec Zachry Industrial, Inc. (JZJV), a remporté un contrat d'appel d'offres pour la conception technique initiale (FEED) et l'ingénierie, l'approvisionnement et la construction (EPC) pour le projet d'expansion de Cameron LNG situé à Paroisse de Cameron, Louisiane. Cameron LNG exploite trois trains de liquéfaction de gaz naturel avec une production annuelle d'environ 12 millions de tonnes. Le projet d'expansion s'est concentré sur l'augmentation de la capacité de production en ajoutant un quatrième train (production annuelle d'environ 6,75 millions de tonnes) aux trains existants utilisant des moteurs à entraînement électrique (E-drive).

Segmentation de lindustrie des infrastructures de GNL aux États-Unis

L'infrastructure de GNL fait référence aux installations et systèmes physiques nécessaires pour produire, transporter, stocker et distribuer du gaz naturel liquéfié (GNL) depuis sa source jusqu'aux utilisateurs finaux. Le GNL est du gaz naturel qui a été refroidi à une température de -162 °C (-260 °F) pour le convertir à létat liquide, ce qui rend son transport et son stockage plus faciles et plus efficaces.

Linfrastructure GNL des États-Unis est segmentée en types. Par type, le marché est segmenté en usines de liquéfaction et usines de regazéification. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base des revenus (en milliards de dollars).

| Usines de liquéfaction |

| Usines de regazéification |

| Taper | Usines de liquéfaction |

| Usines de regazéification |

FAQ sur les études de marché sur les infrastructures de GNL aux États-Unis

Quelle est la taille actuelle du marché des infrastructures de GNL aux États-Unis ?

Le marché américain des infrastructures de GNL devrait enregistrer un TCAC supérieur à 10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des infrastructures de GNL aux États-Unis ?

Chiyoda Corporation, Bechtel Corporation, McDermott International Inc, Sempra Energy, Cheniere Energy Inc sont les principales sociétés opérant sur le marché des infrastructures de GNL aux États-Unis.

Quelles années couvre ce marché des infrastructures de GNL aux États-Unis ?

Le rapport couvre la taille historique du marché des infrastructures de GNL aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des infrastructures de GNL aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des infrastructures de GNL aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des infrastructures de GNL aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des infrastructures de GNL aux États-Unis comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.