Taille du marché du courtage de fret aux États-Unis

| Période d'étude | 2020-2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 19.46 Billion |

| Taille du Marché (2029) | USD 29.06 Billion |

| CAGR (2024 - 2029) | 8.35 % |

| Concentration du Marché | Faible |

Principaux acteurs_-_Copy.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du courtage de fret aux États-Unis

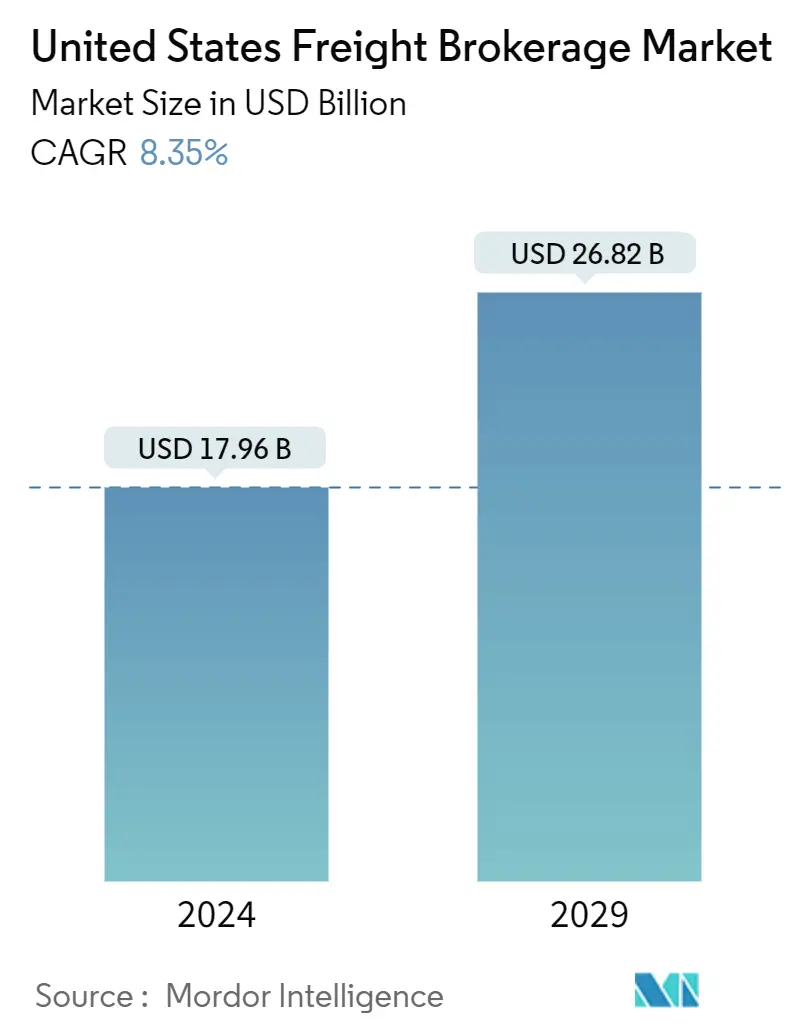

La taille du marché du courtage de fret aux États-Unis est estimée à 17,96 milliards USD en 2024 et devrait atteindre 26,82 milliards USD dici 2029, avec une croissance de 8,35 % au cours de la période de prévision (2024-2029).

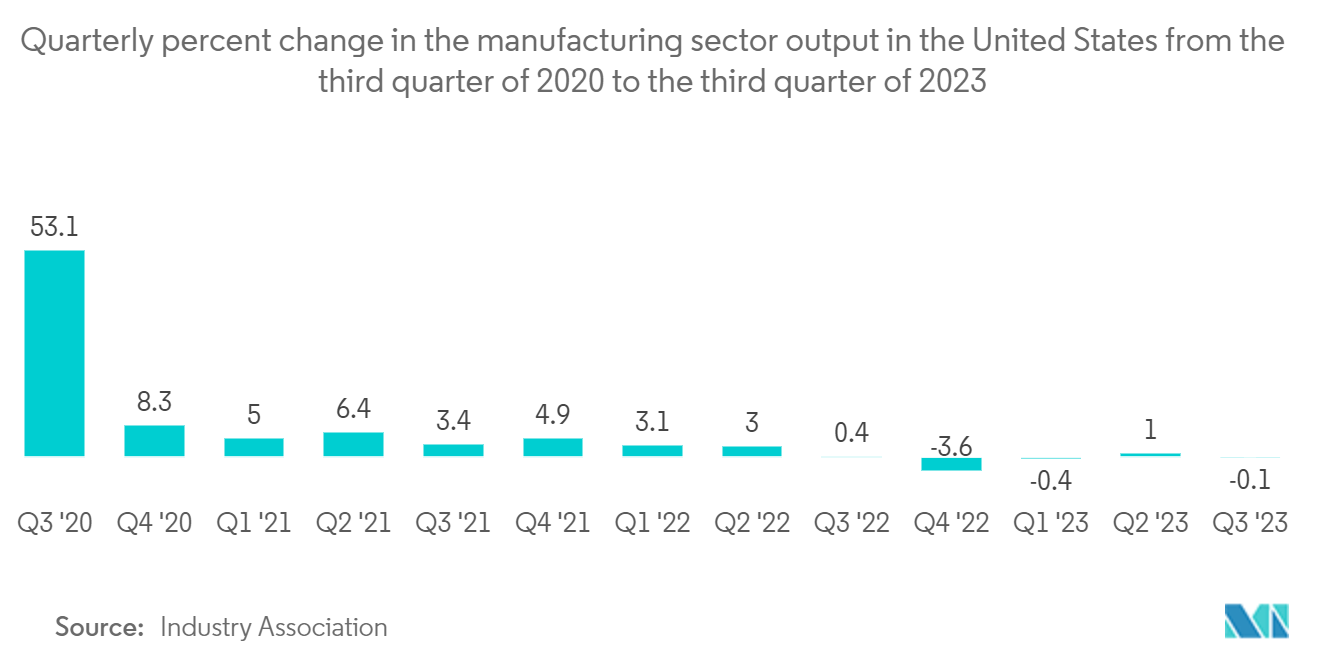

- Selon des sources industrielles, la pénétration du secteur américain du courtage de fret sur le marché total du fret augmente considérablement. Le nombre d'entrées traitées par les joueurs américains n'a cessé d'augmenter au fil des ans. Laccord États-Unis-Mexique-Canada (AEUMC) devrait en outre contribuer à rationaliser les expéditions transfrontalières et à uniformiser les chaînes dapprovisionnement en Amérique du Nord.

- La pénurie persistante de chauffeurs de camion sur le marché américain a un effet négatif sur les entreprises comme les maisons de courtage, qui dépendent fortement des transporteurs. Ce scénario oblige les courtiers de fret à proposer des prix plus élevés aux expéditeurs, ce qui entraîne finalement une augmentation des prix et une augmentation de la concurrence sur le marché.

- Le segment américain des lots partiels (LTL) est confronté à une intense rivalité concurrentielle. Les courtiers de fret LTL mettent en œuvre des innovations dans le secteur du LTL nord-américain pour stimuler la prochaine étape d'amélioration des bénéfices.

Tendances du marché américain du courtage de fret

L'intégration de la technologie qui stimule le marché

Les services technologiques offrent aux courtiers de fret dimportantes opportunités dapporter une valeur transformationnelle au marché. Des entreprises comme Transfix, Convoy, Uber Freight et Loadsmart utilisent différents algorithmes pour faire correspondre plusieurs transporteurs et chargements en fonction de l'origine, de la destination, du prix, du type de chargement et du calendrier. Le courtage traditionnel entraîne des retards ou des problèmes avec une expédition, mais ils sont difficiles à analyser.

Grâce à l'intégration du courtage de fret numérique, la correspondance des charges et la tarification en temps réel sont disponibles auprès des nouveaux entrants et des opérateurs historiques. La pénétration croissante de la télématique aidera les 3PL à résoudre des problèmes de plus grande envergure dans un avenir proche. Cette technologie a été inventée pour localiser les marchandises. Cependant, les fournisseurs de solutions de visibilité ont installé de nombreux appareils et applications sur les camions, et des produits d'analyse plus sophistiqués sont développés à partir de ces flux de données. Ces données permettront aux 3PL d'aider les expéditeurs à optimiser les calendriers d'expédition en termes de coûts et d'aider les transporteurs à utiliser leurs actifs plus efficacement.

Pour exploiter les opportunités croissantes de ce secteur, les acteurs traditionnels entrent sur le marché avec dénormes investissements. Certains acteurs traditionnels sont entrés dans lespace numérique. XPO Connect est un exemple de la façon dont les entreprises combinent l'automatisation et l'intelligence artificielle dans une solution axée sur le client. La plateforme permet aux utilisateurs de trouver de la capacité et de réserver des chargements, de planifier des actions futures pour réduire les kilomètres à vide et d'augmenter la visibilité et le contrôle global de la chaîne d'approvisionnement grâce à un aperçu des mesures d'engagement et des outils de suivi.

Pleins feux sur le secteur américain du camionnage

Les camions sont les principales options de transport pour la plupart des marchandises étrangères arrivant dans les ports de la côte ouest de Los Angeles, Long Beach et Oakland. Le camionnage est responsable de la majeure partie du transport terrestre de marchandises aux États-Unis.

Les États-Unis constituent le deuxième marché mondial du commerce électronique après la Chine. Au fil des années, le marché du commerce électronique aux États-Unis a connu une croissance rapide. Le commerce électronique devrait connaître une croissance comprise entre 13 et 16 % au cours des cinq prochaines années. La demande dune exécution plus rapide des commandes a augmenté à mesure que les ventes du commerce électronique augmentaient. Les expéditions plus petites et plus fréquentes deviennent de plus en plus courantes..

Les grands détaillants recevaient auparavant leurs produits dans des centres de distribution régionaux, puis les expédiaient vers les magasins physiques. Le fret est désormais livré directement aux centres de distribution régionaux plutôt qu'aux magasins, et le dernier kilomètre jusqu'aux domiciles est livré à la demande. Les expéditions par camion complet ne sont pas possibles lorsque les centres de distribution doivent stocker un grand nombre de SKU dans une empreinte urbaine relativement petite. De nombreux expéditeurs utilisent les services LTL pour regrouper leur fret, ce qui les aide à maintenir des coûts bas..

Aperçu du marché américain du courtage de fret

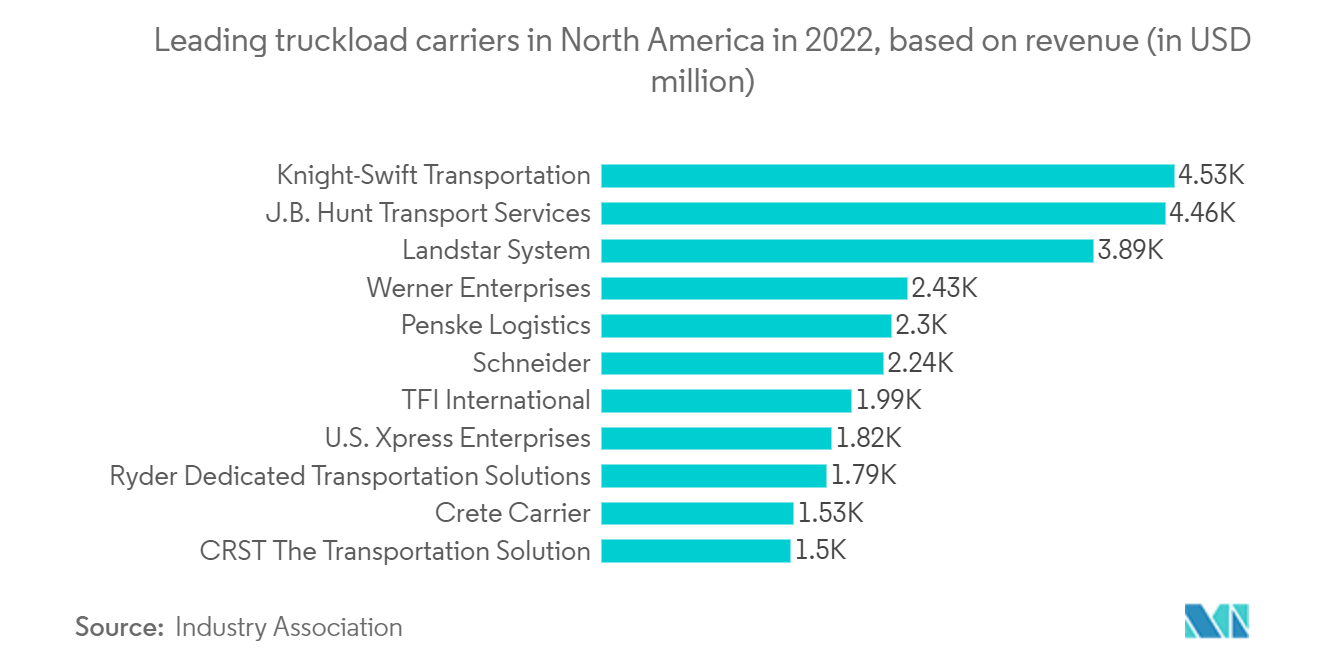

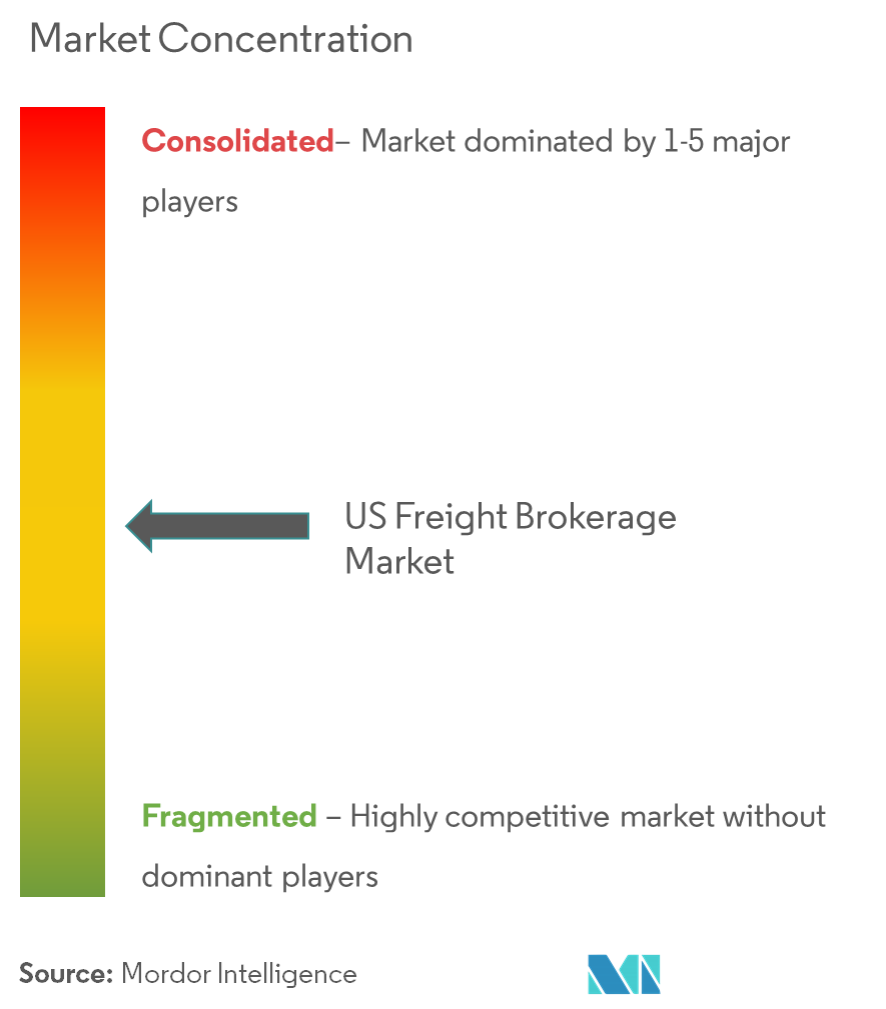

Le marché américain du courtage de fret est modérément fragmenté, avec la présence de grands acteurs régionaux, d'acteurs mondiaux et de petits et moyens acteurs locaux, avec quelques acteurs sur le marché. CH Robinson domine le secteur, suivi de XPO Logistics et Hub Group/Mode Transportation. Le marché du courtage de fret est très important, les 8 à 10 plus grandes entreprises représentant plus d'un tiers des revenus bruts totaux.

En ce qui concerne l'intégration technologique, les nouveaux entrants tels que Convoy, Uber Freight, uShip, etc. tentent de conquérir des parts de marché significatives en offrant la transparence des prix, des tableaux de chargement en ligne et des marchés de fret pour la réservation de fret via des applications mobiles, avec le objectif de supprimer linteraction humaine dans le processus de réservation et de paiement du fret. Le Trucking-as-a-Service (TaaS) devrait connaître une croissance significative dans le pays avec les développements technologiques et la demande de transport de fret numérique.

Leaders du marché américain du courtage de fret

-

CH Robinson

-

Total Quality Logistics

-

XPO Logistics Inc.

-

Echo Global Logistics

-

Worldwide Express

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du courtage de fret aux États-Unis

- Août 2023 Convoy, fournisseur de logistique numérique et courtage de fret, a dévoilé une offre de camionnage juste à temps (JIT), avec un engagement de livraison dans les 15 minutes suivant l'heure d'arrivée fixée. Convoy a repéré une ouverture pour un service plus flexible qui donne aux expéditeurs la possibilité d'évoluer en fonction de l'évolution rapide des conditions. Son nouveau service JIT s'appuie sur un réseau de plus de 400000 camions et sur l'infrastructure informatique pour trouver des transporteurs adaptés aux besoins spécifiques des expéditeurs.

- Février 2023 Echo Global Logistics, Inc. ( Echo ), l'un des principaux fournisseurs de services technologiques de transport et de gestion de la chaîne d'approvisionnement, a lancé EchoInsure+, un nouveau produit d'assurance cargo intégré à couverture complète offert exclusivement aux clients d'Echo. Grâce à un partenariat avec le groupe d'assurance Falvey, EchoInsure+ est un moyen simple pour les clients d'accéder à la meilleure protection de leur catégorie pour leurs envois LTL via EchoShip, la plateforme d'expédition en ligne exclusive d'Echo, ainsi que par les représentants d'Echo.

Rapport sur le marché du courtage de fret aux États-Unis – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Scénario de marché actuel

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.1.1 La construction en croissance dans tout le pays

4.2.1.2 Le nombre croissant de courtiers de fret à travers le pays

4.2.2 Contraintes

4.2.2.1 Déroutage du fret et autres facteurs

4.2.2.2 Réduire les importations de fret à travers le pays

4.2.3 Opportunités

4.2.3.1 Demande croissante de l’industrie pétrolière et gazière

4.2.3.2 Avancées technologiques dans les systèmes de courtage de fret et la logistique

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.3.1 Pouvoir de négociation des fournisseurs

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 La menace de nouveaux participants

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

4.4 Analyse de la chaîne de valeur de l'industrie

4.5 Industrie logistique américaine (aperçu, tendances, R&D, statistiques clés, etc.)

4.6 Principales réglementations et initiatives gouvernementales

4.7 Informations sur les tarifs de fret

4.8 Aperçu technologique (courtage de fret numérique, IoT, etc.)

4.9 Informations qualitatives et quantitatives sur le secteur du dédouanement aux États-Unis

4.10 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur)

5.1 Par service

5.1.1 LTL

5.1.2 FTL

5.1.3 Autres services

5.2 Par utilisateur final

5.2.1 Fabrication et automobile

5.2.2 Pétrole et gaz, mines et carrières

5.2.3 Agriculture, pêche et foresterie

5.2.4 Construction

5.2.5 Commerce de distribution (segments de gros et de détail, produits de grande consommation inclus)

5.2.6 Autres utilisateurs finaux (télécommunications, produits pharmaceutiques, etc.)

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu (concentration du marché, principaux acteurs)

6.2 Profils d'entreprise

6.2.1 CH Robinson

6.2.2 Total Quality Logistics

6.2.3 XPO Logistics Inc.

6.2.4 Echo Global Logistics

6.2.5 Worldwide Express

6.2.6 Coyote Logistics

6.2.7 Landstar System Inc.

6.2.8 Schneider

6.2.9 SunteckTTS

6.2.10 GlobalTranz

6.2.11 J.B. Hunt Transport, Inc

6.2.12 Hub Group

6.2.13 BNSF Logistics LLC

6.2.14 KAG Logistics, Inc.

6.2.15 Uber Freight*

6.3 D'autres entreprises

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. ANNEXE

Segmentation de lindustrie du courtage de fret aux États-Unis

Les sociétés de courtage de fret facilitent l'expédition et la livraison de marchandises au-delà des frontières géographiques pour les particuliers et les organisations. Les courtiers de fret fournissent un service en mettant en relation les clients avec les expéditeurs et les entreprises de camionnage.

Le rapport fournit une analyse de fond complète du marché du courtage de fret aux États-Unis, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel du secteur. De plus, limpact du COVID-19 a été intégré et pris en compte au cours de létude.

Le rapport couvre les sociétés de courtage de fret et le marché est segmenté par service (chargement partiel (LTL), chargement complet (FTL) et autres services) et par utilisateur final (industrie manufacturière et automobile, pétrole et gaz, mines et carrières, agriculture, pêche et foresterie, construction, commerce de distribution (segments de gros et de détail, produits de grande consommation inclus) et autres utilisateurs finaux (télécommunications, produits pharmaceutiques, etc.)).

Le rapport propose des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Par service | ||

| ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur le courtage de fret aux États-Unis

Quelle est la taille du marché du courtage de fret aux États-Unis ?

La taille du marché du courtage de fret aux États-Unis devrait atteindre 17,96 milliards USD en 2024 et croître à un TCAC de 8,35 % pour atteindre 26,82 milliards USD dici 2029.

Quelle est la taille actuelle du marché du courtage de fret aux États-Unis ?

En 2024, la taille du marché du courtage de fret aux États-Unis devrait atteindre 17,96 milliards de dollars.

Qui sont les principaux acteurs du marché du courtage de fret aux États-Unis ?

CH Robinson, Total Quality Logistics, XPO Logistics Inc., Echo Global Logistics, Worldwide Express sont les principales sociétés opérant sur le marché du courtage de fret aux États-Unis.

Quelles années couvre ce marché du courtage de fret aux États-Unis et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du courtage de fret aux États-Unis était estimée à 16,46 milliards de dollars. Le rapport couvre la taille historique du marché du courtage de fret aux États-Unis pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du courtage de fret aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie du courtage de fret aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du courtage de fret aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du courtage de fret aux États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.