Analyse du marché des boissons énergisantes aux États-Unis

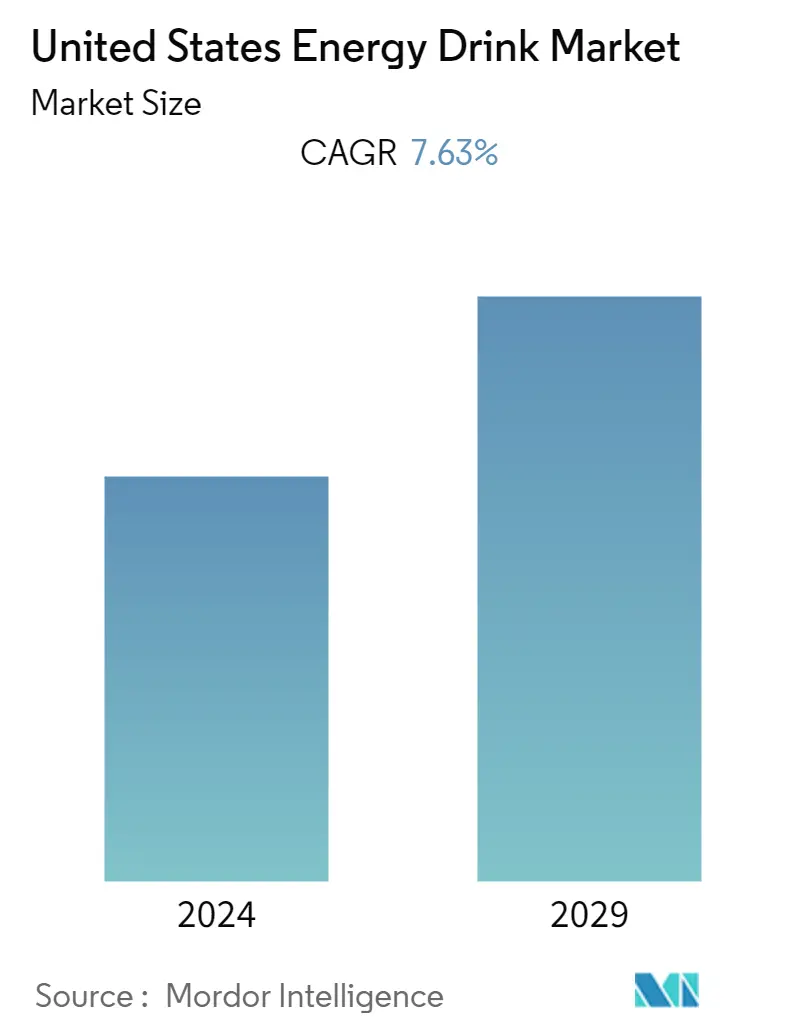

Le marché des boissons énergisantes aux États-Unis devrait enregistrer un TCAC de 7,63 % au cours des cinq prochaines années.

Les boissons énergisantes ont rapidement gagné en popularité auprès des consommateurs du pays, en particulier parmi les populations du millénaire et de la génération Z. La principale raison en est les campagnes de marketing agressives entreprises par les acteurs du marché. Ces campagnes ciblent principalement les jeunes consommateurs, commercialisant les boissons énergisantes comme des produits améliorant la performance et l'endurance qui enflamment l'esprit et rafraîchissent le corps. Le marché des boissons énergisantes est principalement tiré par les consommateurs qui recherchent des options dhydratation saines en ajoutant des exhausteurs de goût liquides à leau. De plus, les allégations spécifiques du clean label, comme sans gluten, sans sucre et biologique, influencent les consommateurs, principalement les adolescents et les jeunes adultes (consommateurs cibles majeurs), qui s'adonnent au sport.

Les acteurs du marché se concentrent sur des fonctionnalités telles que la nutrition, l'énergie, la relaxation musculaire, la reconstitution des électrolytes, l'antioxydation, la circulation sanguine, la vigilance, la virilité et la puissance, pour attirer une base de consommateurs plus large. Le nombre croissant de boissons énergisantes disponibles stimule également la croissance du marché en matière de nouvelles saveurs et combinaisons d'ingrédients. Les fabricants de boissons énergisantes s'efforcent d'élargir leurs gammes de produits en introduisant de nouvelles saveurs, telles que le chocolat et les fruits, pour attirer les consommateurs de différents groupes d'âge et encourager une consommation fréquente.

Tendances du marché américain des boissons énergisantes

Augmentation des dépenses consacrées aux activités de publicité et de promotion

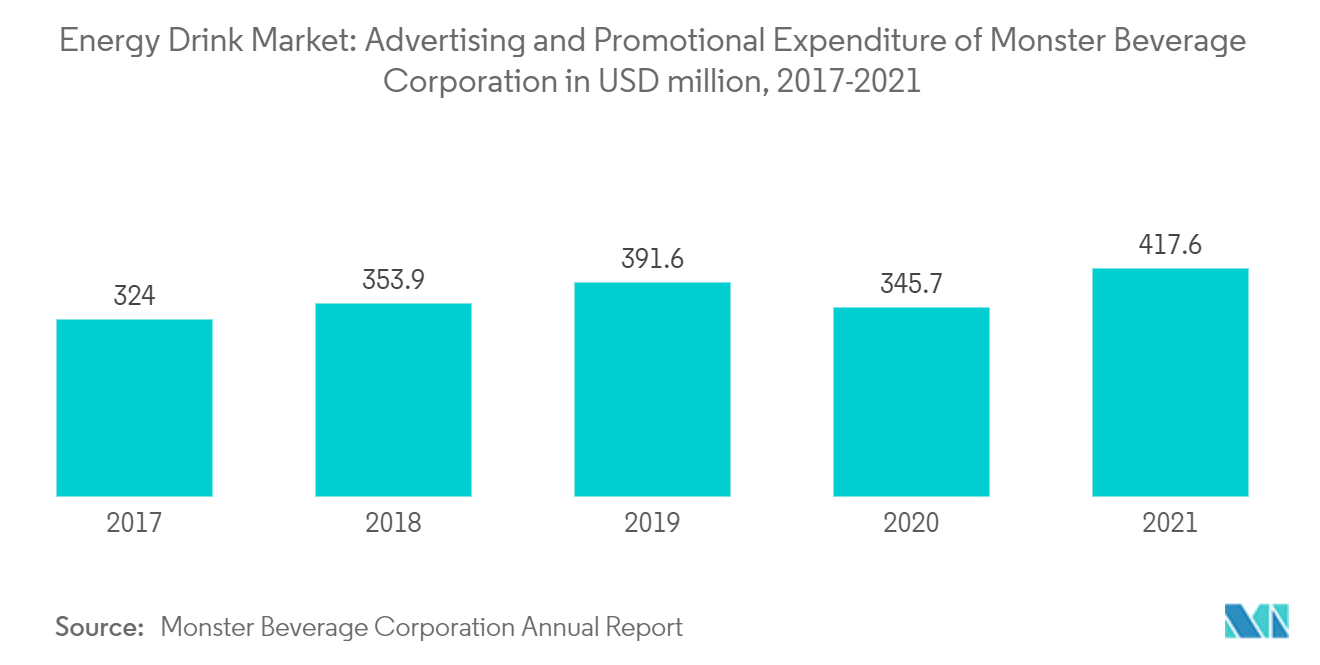

Les dépenses croissantes en publicité et en promotion des principaux acteurs renforcent considérablement la croissance du marché. Outre les coûts promotionnels, les soutiens et les parrainages sont des facteurs essentiels qui influencent la croissance du marché. Avec l'importance croissante des médias sociaux dans les décisions des consommateurs, les acteurs du marché ont évolué et ont étendu leur jeu de publicité, de marketing et de parrainage à travers différents canaux de distribution, notamment les supermarchés/hypermarchés, les magasins spécialisés et les magasins de vente au détail en ligne, en utilisant la télévision, la radio, les médias sociaux et la presse écrite pour attirer lattention des consommateurs. De plus, ces entreprises collaborent avec des clubs sportifs et des tournois pour renforcer leur présence sur les plateformes de médias sociaux telles que Twitter, Facebook et Instagram, entre autres. Ils attirent l'attention des consommateurs, font la promotion de leur portefeuille d'offres et augmentent la visibilité de la marque. Par exemple, dans le cadre de sa stratégie promotionnelle, Red Bull possède des équipes de football aux États-Unis et porte la marque Red Bull dans leurs noms. En associant l'image de la boisson à ces activités, l'entreprise cherche à promouvoir son image publique et à accroître la puissance de la marque. Le marché est également témoin de la promotion et du lancement de plusieurs boissons énergisantes par des célébrités, qui utilisent leur popularité et leur large base de followers pour stimuler les ventes de produits. Par exemple, en janvier 2021, la mégastar hollywoodienne Dwayne Johnson et ses partenaires commerciaux ont annoncé le lancement de ZOA Energy avec une date fixée pour mars de la même année. ZOA a été commercialisée comme la première boisson énergisante propre et saine, contenant des ingrédients superalimentaires renforçant l'immunité, notamment le curcuma, le camu came et l'acérola.

Le segment des boissons domine le marché des boissons énergisantes

La forte consommation de boissons énergisantes du pays est stimulée par la demande croissante des consommateurs pour des produits qui peuvent les aider à maintenir leur niveau d'énergie tout au long de la journée. Alors que les athlètes professionnels et amateurs consommaient couramment ces boissons, les campagnes de marketing les ont poussées à se généraliser, propulsant leur consommation principalement parmi les professionnels en activité et les étudiants. La disponibilité accrue des boissons énergisantes dans les circuits de distribution stimule également ce segment de marché. Les consommateurs peuvent acheter des boissons énergisantes seules ou en combinaison avec des jus ou des spiritueux, respectivement sous forme de mocktails et de cocktails. Les boissons énergisantes font partie intégrante des rassemblements sociaux, des fêtes et des célébrations. Les fabricants, tels que Red Bull, Monster Beverages et d'autres, proposent leurs boissons énergisantes dans plusieurs saveurs et deux principaux types d'emballage, notamment les bouteilles et les canettes PET. Il offre aux consommateurs un large éventail de choix, tant en termes de packaging que de goût. Dans le cadre de l'acquisition d'une part de marché plus élevée, les géants des boissons gazeuses élargissent leur clientèle en fusionnant avec des géants et en lançant des produits sur le marché. Par exemple, en mars 2022, Red Bull a dévoilé le dernier produit de sa série Red Bull Edition avec le lancement de la Red Bull Summer Edition Strawberry Apricot. Cette offre à durée limitée a été rendue disponible dans tout le pays le 1er mai 2022.

Aperçu du marché américain des boissons énergisantes

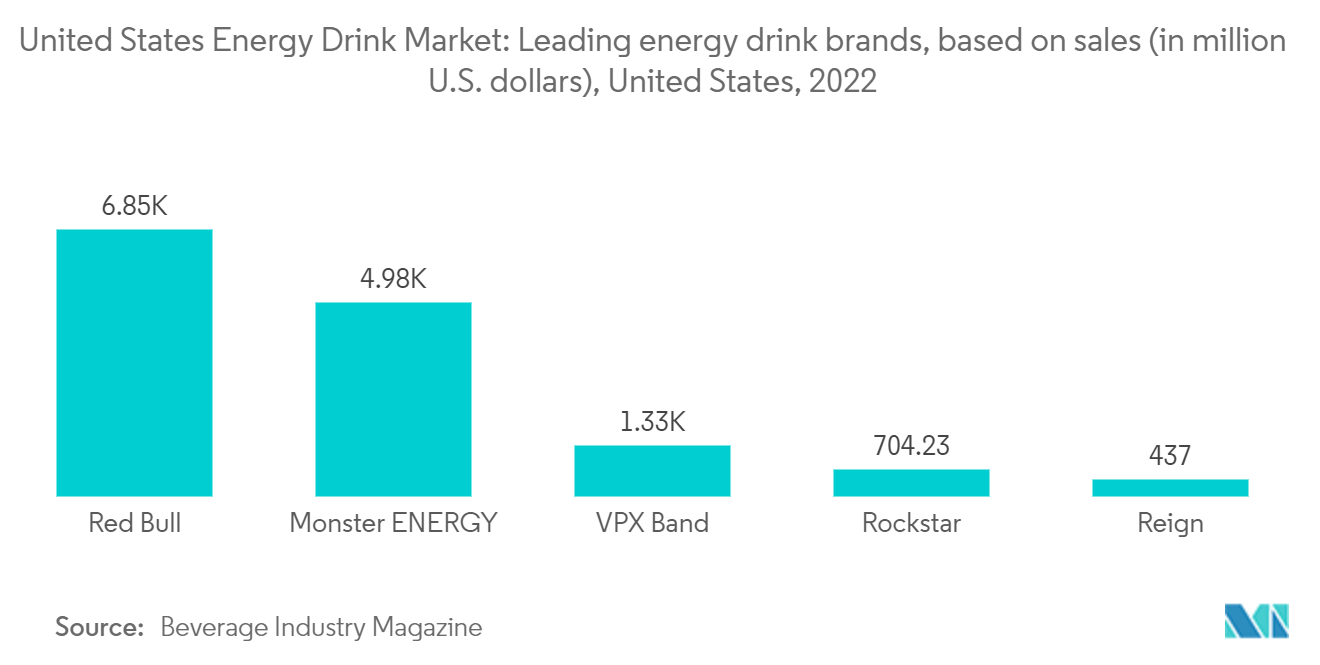

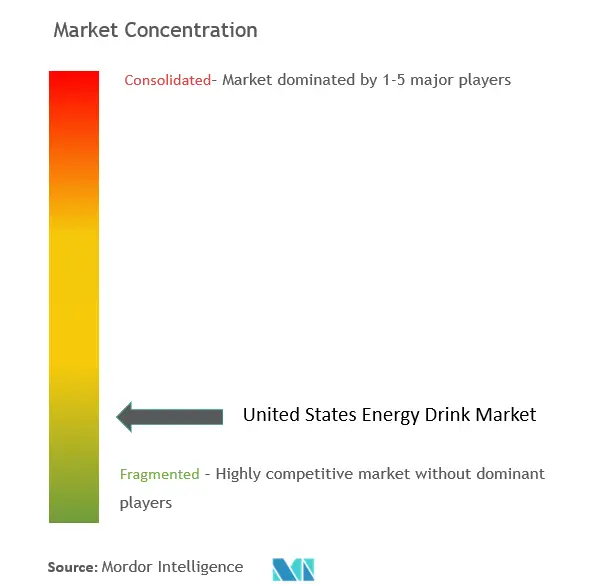

Le marché américain des boissons énergisantes est compétitif. Red Bull GmbH, Monster Beverage Corporation et PepsiCo détiennent les parts de marché les plus élevées. Le marché est fortement consolidé avec d'autres acteurs tels que Campbell Soup Co., Arizona Beverages et National Beverage Corp., qui sont les leaders du secteur. Le marché américain des boissons énergisantes devrait connaître une croissance significative au cours de la période de prévision en raison du développement de plusieurs stratégies marketing. Il s'appuie sur l'innovation des produits, les politiques de différenciation des produits concernant les ingrédients ajoutés, ainsi que sur l'emballage et la marque des produits via les médias sociaux pour attirer les consommateurs cibles. Par exemple, en décembre 2021, il a été annoncé quOCA, une boisson énergisante biologique à base de tapioca, allait être lancée à léchelle nationale. Le nouveau produit a été lancé dans une saveur unique de figue de Barbarie et de citron vert et a été rendu disponible dans une boîte pratique dans plus de 2000 magasins Kroger à travers le pays et en ligne via Kroger.com et vitacost.com.

Leaders du marché américain des boissons énergisantes

Red Bull GmbH

Monster Beverage Corporation

Campbell Soup Company

PepsiCo

National Beverage Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché américain des boissons énergisantes

- Septembre 2022 Gatorade entre dans la catégorie des boissons énergisantes avec sa première boisson caféinée – Fast Twitch. Une bouteille de 12 onces contiendrait 200 mg de caféine, d'électrolytes et de vitamines B. La boisson a été développée avec des experts de la NFL et du Sport-performance.

- Février 2022 Rockstar Energy Drink, marque acquise par PepsiCo, lance une nouvelle boisson énergisante infusée de vitamine B et d'huile de chanvre. Cette boisson sans sucre et sans calories est disponible en trois saveurs framboise-concombre, myrtille et fruit de la passion.

- Janvier 2022 Starbucks lance des boissons énergisantes en partenariat avec PepsiCo. Le produit suivant est disponible dans diverses épiceries, détaillants nationaux et dépanneurs aux États-Unis depuis mars 2022.

Segmentation de lindustrie américaine des boissons énergisantes

Les boissons énergisantes contiennent généralement diverses quantités de caféine, de vitamines, de sucre, de taurine, de suppléments à base de plantes et d'autres ingrédients exclusifs. Le marché est segmenté par produits, emballages et canaux de distribution. Par type de produit, le marché est segmenté en boissons, shots et mixeurs. Par type demballage, le marché est segmenté en bouteilles, canettes et autres types demballage. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins spécialisés, dépanneurs et autres canaux de distribution. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base de la valeur (en millions USD).

| Boissons |

| Coups |

| Mélangeurs |

| Bouteille (animal de compagnie/verre) |

| Canettes |

| Autres types d'emballage |

| Supermarchés/Hypermarchés |

| Magasins spécialisés |

| Dépanneurs |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| type de produit | Boissons |

| Coups | |

| Mélangeurs | |

| Type d'emballage | Bouteille (animal de compagnie/verre) |

| Canettes | |

| Autres types d'emballage | |

| Canal de distribution | Supermarchés/Hypermarchés |

| Magasins spécialisés | |

| Dépanneurs | |

| Magasins de vente au détail en ligne | |

| Autres canaux de distribution |

FAQ sur les études de marché sur les boissons énergisantes aux États-Unis

Quelle est la taille actuelle du marché des boissons énergisantes aux États-Unis ?

Le marché des boissons énergisantes aux États-Unis devrait enregistrer un TCAC de 7,63 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des boissons énergisantes aux États-Unis ?

Red Bull GmbH, Monster Beverage Corporation, Campbell Soup Company, PepsiCo, National Beverage Corporation sont les principales sociétés opérant sur le marché des boissons énergisantes aux États-Unis.

Quelles années couvre ce marché des boissons énergisantes aux États-Unis ?

Le rapport couvre la taille historique du marché des boissons énergisantes aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des boissons énergisantes aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie américaine des boissons énergisantes

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des boissons énergisantes aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des boissons énergisantes aux États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.