Analyse du marché des prêts numériques aux États-Unis

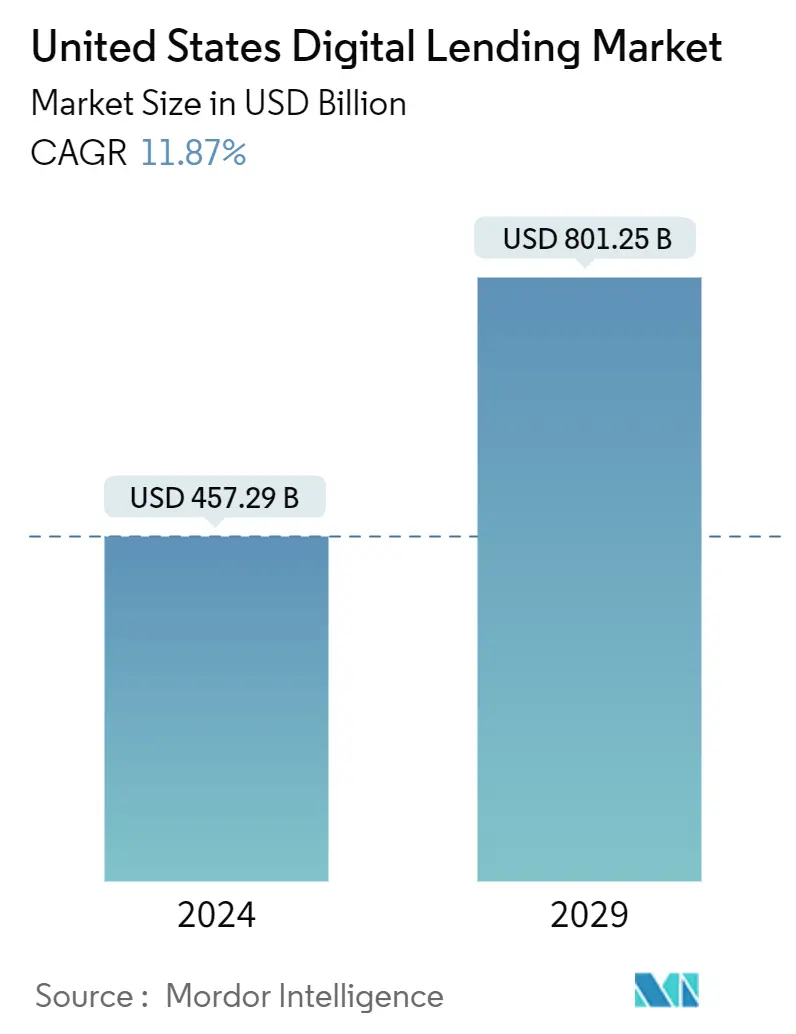

La taille du marché des prêts numériques aux États-Unis est estimée à 457,29 milliards USD en 2024 et devrait atteindre 801,25 milliards USD dici 2029, avec une croissance de 11,87 % au cours de la période de prévision (2024-2029).

Lexpansion du marché devrait être alimentée par les avantages offerts par les plateformes de prêt numériques, tels quun processus amélioré doptimisation des prêts, une prise de décision plus rapide, le respect des réglementations et des normes et une meilleure efficacité des entreprises. Les plateformes de prêt traditionnelles nécessitaient un contact physique et un engagement humain à chaque étape, ce qui prolongeait les délais de traitement et soulevait le risque derreur humaine. Cependant, les plateformes de prêt numériques permettent aux banques dautomatiser le processus de prêt, améliorant ainsi la satisfaction des consommateurs.

- Les États-Unis sont lun des marchés de prêts numériques les plus importants et les plus avancés au monde en raison de ladoption précoce de la numérisation dans divers secteurs. En outre, des facteurs tels qu'une économie forte et la présence robuste d'éminents fournisseurs de solutions, associés à de forts investissements de la part des organisations gouvernementales et privées pour le développement et la croissance des activités de recherche et développement, sont sur le point de stimuler la demande de prêts numériques dans la région.

- Le financement est un élément crucial du modèle économique des prêts numériques. Il existe trois principaux modèles de financement utilisés par les prêteurs numériques les prêteurs du marché, les prêteurs de bilan et les prêteurs par canal bancaire. Plusieurs prêteurs numériques ont exploité plusieurs modèles de financement au fur et à mesure de leur croissance.

- De plus, les institutions bancaires conservent certains avantages concurrentiels fondamentaux. Le plus important est sans doute leur accès à des dépôts assurés, qui leur offrent un capital à faible coût. Les préoccupations réglementaires ont probablement amené les banques à hésiter lorsquelles adoptent de nouvelles technologies, mais les banques recherchent de plus en plus de points dentrée dans lespace fintech. On s'attend à ce que de nombreuses banques s'associent à des sociétés de technologie financière existantes pour bénéficier des avantages en termes de coûts grâce aux capacités technologiques de la technologie financière.

- En combinant leur expertise technologique avec le faible coût du capital des banques, ces partenariats pourraient permettre aux banques de proposer des expériences client plus efficaces à des tarifs inférieurs et de les ouvrir à des segments de clientèle jusqu'alors inexploités. Aux États-Unis également, les plateformes qui sadonnent à lorigination de crédit peuvent être soumises à des exigences en matière de licence dans chaque État. Cest pour cette raison que de nombreuses plateformes sassocient aux banques pour accorder des prêts en ligne.

- En raison de la pandémie de COVID-19, les PME de la région ont eu du mal à lever des fonds pendant la crise pour maintenir leurs activités. Le prêt numérique devrait trouver plusieurs opportunités, en particulier parmi les PME, pour la croissance et l'adoption. De plus, pendant la pandémie de COVID-19, le gouvernement sest efforcé de soutenir la population. De plus, compte tenu des pertes demplois généralisées, des réductions de salaires et dune grave pénurie de liquidités, les banques et les institutions financières (IF) sattendent à connaître une augmentation des coûts du crédit et du ratio dactifs non performants à mesure que les effets de la COVID-19 sur le secteur du crédit se développent. Les prêteurs peuvent bénéficier considérablement de lutilisation de la technologie pour les aider à sadapter à la nouvelle normalité.

Tendances du marché des prêts numériques aux États-Unis

Nombre croissant dacheteurs de prêts potentiels ayant un comportement numérique

- Selon la Small Business Administration des États-Unis, il existe aux États-Unis 410 milliards de dollars de prêts d'un montant inférieur à 1 million de dollars aux petites entreprises et 4 000 milliards de dollars d'encours de prêts à la consommation pour les petites entreprises. En outre, la Réserve fédérale américaine de New York estime que la demande de crédit non satisfaite s'élève à environ 100 milliards de dollars en raison de la réticence des banques à accorder des prêts de faible montant. Pour répondre à la demande non satisfaite, les prêteurs numériques axés sur la technologie attirent lattention sur leur capacité à collaborer avec les banques.

- De plus, les plateformes de crédit encouragent largement les investisseurs à répartir les risques. Les investisseurs peuvent choisir de répartir leurs investissements sur plusieurs prêts et peuvent souvent automatiquement s'exposer à un portefeuille de prêts en fonction de la catégorie de risque et des conditions qu'ils sélectionnent. Parmi les plateformes grand public P2P (peer-to-peer), plus de 95 % des États-Unis utilisent un processus de sélection automatique. En facilitant le crédit, les plateformes fintech peuvent fournir des fonctions de surveillance et de service similaires à celles des fournisseurs de crédit traditionnels tels que les banques.

- La plupart des consommateurs font appel à des fournisseurs de technologie financière pour remettre en état ou consolider des dettes existantes, mais certains les utilisent pour financer leurs achats importants (comme des véhicules ou des biens immobiliers). Les emprunts des étudiants pour financer leurs études supérieures sont très répandus aux États-Unis.

- Du côté des entreprises, diverses petites et microentreprises recherchent généralement des fonds pour des projets de fonds de roulement ou dinvestissement. Le financement peut également prendre la forme d'échanges de factures, dans le cadre desquels les investisseurs achètent des créances à prix réduit sur les factures (créances) d'une entreprise. Les PME contribuent de manière significative à léconomie dans la plupart des régions. Les statistiques suivantes valident l'affirmation ci-dessus selon la Small Business Administration (SBA) des États-Unis, plus de 50 % des Américains possèdent ou travaillent pour une petite entreprise.

Les prêts numériques aux consommateurs devraient connaître une croissance significative

- Les prêts bancaires ont attiré une attention particulière, en particulier avec l'introduction en bourse de GreenSky Inc., spécialisée dans les prêts à la consommation. La société a obtenu plus de 11 milliards de dollars d'engagements bancaires. Le prêteur axé sur les petites entreprises OnDeck a annoncé une extension de sa plate-forme OnDeck-as-a-Service par laquelle il concède sa technologie sous licence aux banques. La société a ajouté PNC Bank parmi ses clients et a lancé une nouvelle filiale, ODX, pour gérer les futures activités basées sur le canal bancaire. Avant a lancé une plateforme de partenariat bancaire pour les prêts personnels appelée Amount.

- Afin de poursuivre leur croissance, les prêteurs numériques profitent des opportunités pour élargir la portée de leurs activités, tant en termes de financement que doffres de produits. Par exemple, SoFi, qui a commencé comme une société de refinancement de prêts étudiants, propose désormais des prêts personnels et des prêts hypothécaires. LendingClub, axé sur les prêts personnels, propose également un produit de prêt commercial. Alors que certaines sociétés, telles que Square et PayPal, se sont lancées dans le prêt numérique à partir de segments fintech adjacents, certains prêteurs évoluent dans l'autre sens en proposant des services hors prêt. SoFi a été le plus agressif sur ce front, offrant des services de gestion de patrimoine et acceptant des candidats pour son produit de compte de dépôt à haut rendement, SoFi Money.

- Les prêteurs axés sur les étudiants restent les plateformes les plus diversifiées du secteur des prêts numériques, car les startups de prêts étudiants connaissent de nouveaux investissements et de nouveaux clients alors que la région est confrontée à une crise persistante de la dette étudiante. La Réserve fédérale estime à 1700 milliards de dollars la dette étudiante aux États-Unis. En moyenne, les étudiants obtiennent leur diplôme avec 29 000 USD de dettes privées et fédérales et ne remboursent pas leurs prêts à un taux de 15 %.

- Les offres de produits dans ce segment comprennent le refinancement de prêts étudiants, les prêts étudiants directs, les prêts personnels et même les produits de gestion de patrimoine et hypothécaires.

- En raison de sa capacité à aider les institutions financières dans la fourniture de services, la gestion de documents, le stockage d'informations et le traitement de données en ligne, le cloud peut être considéré comme l'une des tendances les plus importantes en matière de prêt numérique. On comprend pourquoi, selon Accenture, plus de 90 % des banques ont actuellement au moins un niveau important de charges de travail opérant dans le cloud.

Aperçu du marché des prêts numériques aux États-Unis

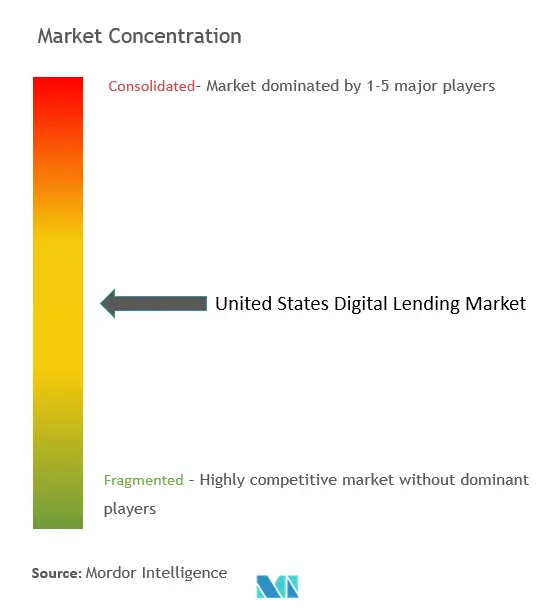

Le marché américain des prêts numériques devrait être semi-consolidé, observant une augmentation du nombre d'investissements et d'activités de fusions et acquisitions par diverses entreprises mondiales pour accéder au marché. Les vendeurs dépensent de plus en plus pour gagner une base de consommateurs en offrant de nombreux avantages. De plus, ces investissements constituent un élément important de leur stratégie concurrentielle. Laccès au canal de distribution, les relations commerciales déjà présentes, une meilleure connaissance de la chaîne dapprovisionnement et la plateforme en propre donnent aux géants technologiques établis qui entrent sur le marché un avantage sur les nouveaux concurrents.

En octobre 2023, Blend Labs, une société de logiciels basée aux États-Unis, et MeridianLink Inc., un fournisseur de logiciels destinés aux institutions financières et aux agences d'information sur la consommation, ont annoncé un partenariat. Blend a déclaré que les prêteurs utilisant le logiciel de montage de prêts à la consommation (LOS) MeridianLink peuvent utiliser la plate-forme unifiée de Blend et le logiciel de montage bancaire grand public pour une procédure d'intégration et de demande rapide pour les produits bancaires, de cartes de crédit et de prêt.

En septembre 2023, il a été annoncé que la plateforme de prêt numérique Revvin, anciennement MortgageHippo, avait été acquise par Maxwell, une fintech hypothécaire sponsorisée par Wells Fargo, pour améliorer sa technologie de point de vente. La société se concentre sur le processus d'octroi de prêts plus rapide de Revvin, qui, selon Maxwell, profiterait aux prêteurs alors que le marché hypothécaire continue d'être confronté à la hausse des taux d'intérêt, au volume limité des prêts et à l'augmentation des dépenses sur les prêts.

Leaders du marché des prêts numériques aux États-Unis

LendingtreeInc.

CAN Capital Inc.

Kiva Microfunds

Upstart Network Inc.

On Deck Capital Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des prêts numériques aux États-Unis

- Septembre 2023 – Payment Guard Insurance, une nouvelle solution de prêt proposée par TruStage, un fournisseur stable d'assurance financière, d'investissement et de technologie, a été officiellement mise à disposition. En tant que solution d'assurance intégrée pour les prêteurs et emprunteurs numériques, le produit Payment Guard est un développement innovant sur le marché de l'assurance pour les prêts numériques et a récemment été sélectionné comme finaliste pour les Finovate Awards. Il vise à se prémunir contre les pertes soudaines couvertes qui peuvent entraîner des défauts de paiement. Les emprunteurs sont protégés en cas d'invalidité couverte ou de perte d'emploi grâce à l'assurance TruStage Payment Guard.

- Septembre 2023 - Citi a annoncé aujourd'hui que Foro Holdings, Inc., un fournisseur de services de financement commercial basé à Charlotte, a acquis sa plateforme Bridge créée par Citi (Bridge). Citi a proposé Bridge to Foro dans le cadre de l'accord et s'est associé à TTV Capital (TTV), US Bank et Correlation Ventures pour fournir à Foro un financement supplémentaire afin de soutenir l'expansion continue de l'entreprise. Avec sa plateforme numérique permettant de se connecter avec différents prêteurs, Bridge vise à démocratiser l'accès au capital pour les petites et moyennes entreprises (PME). Parallèlement, les prêteurs peuvent l'utiliser pour rationaliser leur processus de prospection et élargir leur portée sans investir dans de nouvelles infrastructures.

- Août 2022 - Arc Home LLC (Arc Home), un prêteur et prestataire de services résidentiels à service complet actif dans les canaux d'origination de gros, de correspondant et de détail, a annoncé avoir choisi Tavant pour accélérer sa stratégie de transformation numérique. Tavant est un fournisseur basé dans la Silicon Valley de solutions de prêt numérique leaders sur le marché. Arc Home, un prêteur national de premier plan proposant une gamme complète de solutions hypothécaires, donne la priorité à l'expérience client, qui dépend en partie de l'efficacité des opérations.

- Juillet 2022 - En plus de son engagement actuel envers les institutions de dépôt minoritaires (IMD) auprès de la National Bankers Association, Upstart, l'un des principaux marchés de prêts d'intelligence artificielle (IA), a annoncé qu'il offrirait un accès privilégié à sa plateforme de prêt d'IA sans frais de mise en œuvre pour toutes les institutions financières de développement communautaire (CDFI) à léchelle nationale. Cette annonce intervient alors qu'Upstart rejoint la Economic Opportunity Coalition en tant que membre fondateur. Cette nouvelle organisation travaille avec ladministration Biden-Harris pour développer des moyens de parvenir à léquité économique aux États-Unis.

Segmentation du secteur des prêts numériques aux États-Unis

Le prêt numérique est le processus de décaissement et de collecte de prêts via des sites Web ou des applications mobiles. Il permet un décaissement rapide et contribue à la réduction des coûts. Les sociétés financières non bancaires (NBFC) et les fournisseurs de services de prêt (LSP) travaillent ensemble pour fournir du crédit aux clients utilisant la plateforme de ces derniers.

Le marché américain des prêts numériques est segmenté par type (prêts numériques aux entreprises, prêts numériques aux consommateurs).

Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Prêts numériques aux entreprises |

| Prêts numériques à la consommation |

| Par type | Prêts numériques aux entreprises |

| Prêts numériques à la consommation |

FAQ sur les études de marché sur les prêts numériques aux États-Unis

Quelle est la taille du marché des prêts numériques aux États-Unis ?

La taille du marché des prêts numériques aux États-Unis devrait atteindre 457,29 milliards USD en 2024 et croître à un TCAC de 11,87 % pour atteindre 801,25 milliards USD dici 2029.

Quelle est la taille actuelle du marché des prêts numériques aux États-Unis ?

En 2024, la taille du marché américain des prêts numériques devrait atteindre 457,29 milliards de dollars.

Qui sont les principaux acteurs du marché des prêts numériques aux États-Unis ?

LendingtreeInc., CAN Capital Inc., Kiva Microfunds, Upstart Network Inc., On Deck Capital Inc. sont les principales sociétés opérant sur le marché des prêts numériques aux États-Unis.

Quelles années couvre ce marché américain des prêts numériques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché américain des prêts numériques était estimée à 403,01 milliards de dollars. Le rapport couvre la taille historique du marché des prêts numériques aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des prêts numériques aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie du prêt numérique aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des prêts numériques aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des prêts numériques aux États-Unis comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.