Taille du marché de la caséine et du caséinate aux États-Unis

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 314.4 Million |

|

|

Taille du Marché (2029) | USD 421.8 Million |

|

|

Plus grande part par utilisateur final | Suppléments |

|

|

CAGR (2024 - 2029) | 5.65 % |

|

|

Croissance la plus rapide par utilisateur final | Suppléments |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la caséine et du caséinate aux États-Unis

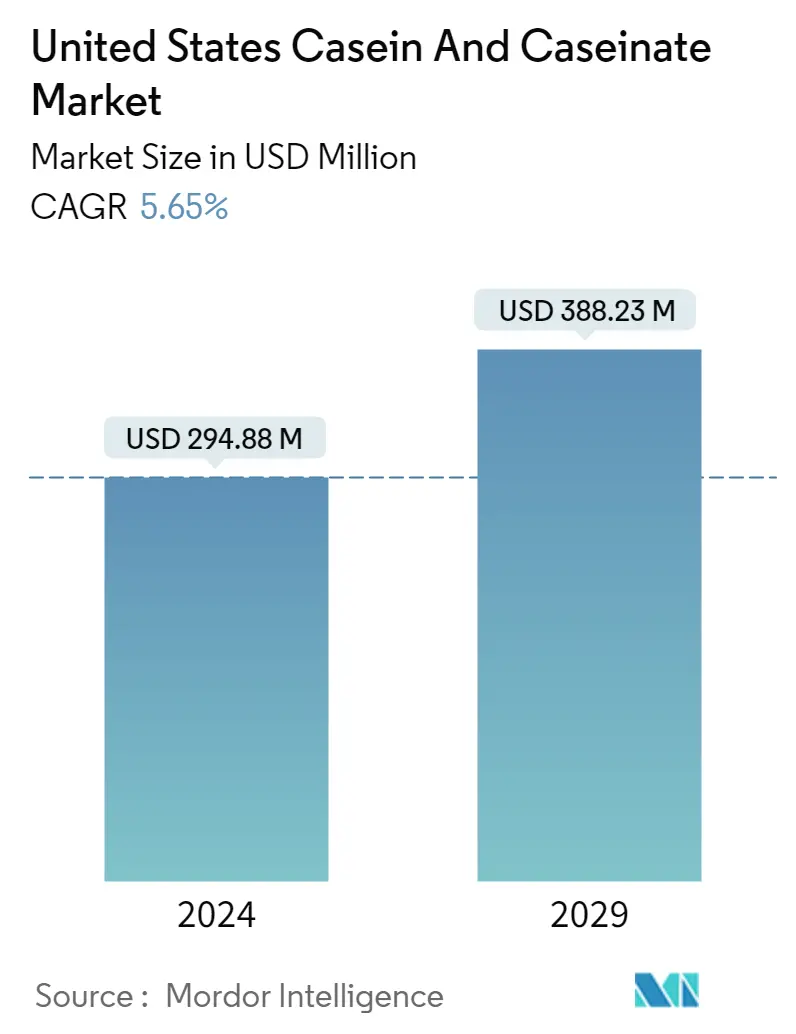

La taille du marché américain de la caséine et du caséinate est estimée à 294,88 millions de dollars en 2024 et devrait atteindre 388,23 millions de dollars dici 2029, avec une croissance de 5,65 % au cours de la période de prévision (2024-2029).

La demande croissante dingrédients fonctionnels a conduit à lutilisation de la caséine et des caséinates principalement dans les substituts de repas.

- Le segment des suppléments (en particulier la nutrition sportive) a dominé le marché tout au long de la période considérée. La nutrition sportive devrait également enregistrer un TCAC de 6,75 % au cours de la période de prévision (2023-2029). Étant une protéine à digestion lente (prenant environ 6 à 7 heures), elle peut rassasier pendant une période plus longue, ce qui lui permet d'être utilisée dans des produits tels que des substituts de repas et des produits amaigrissants. Entre autres choses, la caséine micellaire a gagné une énorme pénétration sur le marché au cours de la période détude en raison de sa teneur élevée en protéines (90% de protéines non dénaturées) et de ses niveaux élevés de calcium biodisponible.

- Le segment de la nutrition sportive est le moteur principal du marché de la caséine. Une sensibilisation accrue aux avantages des produits de nutrition sportive a accéléré la croissance du segment de la nutrition sportive dans le pays. Cependant, la fermeture des salles de sport et des clubs de remise en forme en 2020 (22 % aux États-Unis) a entraîné une perte denviron 29,2 milliards de dollars de revenus) et la suspension des compétitions sportives pendant la pandémie de COVID-19, ce qui a entraîné une croissance lente du marché.

- Le segment des aliments et des boissons est le deuxième segment majeur du marché. La valeur du segment a augmenté d'environ 25% entre 2017 et 2022. La principale raison de l'application croissante des caséines et des caséinates dans ce segment est la capacité des caséines à être digérées lentement, ce qui est fortement requis dans les produits comme les substituts de repas ou les produits de perte de poids. produits de perte. Parmi cette catégorie, les boissons connaissent la croissance la plus rapide et devraient enregistrer un TCAC de 2,73 % au cours de la période de prévision. Les consommateurs se tournent de plus en plus vers des produits à base de produits laitiers et d'autres produits contenant des ingrédients fonctionnels pour prévenir les maladies ou résoudre des problèmes de santé existants. Les entreprises profitent de cette tendance en ajoutant des substances concentrées à leurs produits.

Tendances du marché de la caséine et du caséinate aux États-Unis

- Les aliments pour bébés connaîtront une croissance constante après la pandémie

- La croissance du secteur de la boulangerie est tirée par de grands acteurs commerciaux

- Linnovation est la clé du maintien dun taux de croissance stable

- Tendances demballage durables et innovantes pour influencer le marché des céréales pour petit-déjeuner

- Les préférences des consommateurs se tournent vers les condiments et les sauces de qualité supérieure, au détriment des soupes emballées

- Des acteurs clés doivent se concentrer sur la fortification et l'enrichissement nutritionnel

- Les alternatives laitières connaîtront un taux de croissance significatif

- Mettre l'accent sur la sensibilisation et l'innovation ; moteur de la croissance du marché de la nutrition des personnes âgées

- De grandes opportunités pour les produits alternatifs à la viande

- Le commerce électronique deviendra lun des canaux les plus privilégiés

- Les principaux acteurs se concentrent davantage sur les ingrédients sains après le COVID-19

- Laugmentation des exportations américaines daliments pour animaux et des prix des aliments pour animaux devrait avoir un impact sur la production

- Lindustrie cosmétique américaine va sappuyer sur la synergie de linnovation et de linfluence des médias sociaux

- La croissance de la consommation de protéines animales crée des opportunités pour les acteurs clés du secteur des ingrédients

Aperçu du marché de la caséine et du caséinate aux États-Unis

Le marché américain de la caséine et du caséinate est fragmenté, les cinq principales entreprises occupant 22,46 %. Les principaux acteurs de ce marché sont Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Hoogwegt Group et Tatua Co-operative Dairy Company Ltd (triés par ordre alphabétique).

Leaders du marché de la caséine et du caséinate aux États-Unis

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Hoogwegt Group

Tatua Co-operative Dairy Company Ltd

Other important companies include AMCO Proteins, Erie Group International Inc., Farbest-Tallman Foods Corporation, Milk Specialties Global.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché de la caséine et du caséinate aux États-Unis

- Janvier 2022 Hoogwegt a conclu un partenariat stratégique à long terme avec Royal A-ware pour la vente de lait en poudre et de crème produits par Royal A-ware. La collaboration renforce les activités principales des entreprises.

- Août 2021 Milk Specialties Global a acquis l'usine Kay's Processing de 96 000 pieds carrés dans le Minnesota, ainsi que la marque de collations riches en protéines et sans gluten Kay's Naturals. Il s'agit de la 11ème usine de l'entreprise qui a été rebaptisée Milk Specialties Global Clara City Facility.

- Avril 2021 FrieslandCampina Ingredients a lancé un nouveau portefeuille, comprenant Excellion Calcium Caseinate S, pour aider à la production de barres protéinées plus douces. Parmi les autres produits lancés figurent Nutri Whey 800F, Nutri Whey Isolate, Biotis GOS, Excellion EM9 et le nouveau Excellion Textpro. Ce portefeuille constituait une solution clé pour résoudre le problème de durcissement auquel de nombreux formulateurs sont actuellement confrontés.

Rapport sur le marché de la caséine et du caséinate aux États-Unis – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

-

3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

-

3.2 Tendances de consommation de protéines

- 3.2.1 Animal

-

3.3 Tendances de production

- 3.3.1 Animal

-

3.4 Cadre réglementaire

- 3.4.1 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

4.1 Utilisateur final

- 4.1.1 L'alimentation animale

- 4.1.2 Aliments et boissons

- 4.1.2.1 Par sous-utilisateur final

- 4.1.2.1.1 Boulangerie

- 4.1.2.1.2 Breuvages

- 4.1.2.1.3 Confiserie

- 4.1.2.1.4 Produits laitiers et substituts laitiers

- 4.1.2.1.5 Produits Alimentaires PAM/RTC

- 4.1.2.1.6 Collations

- 4.1.3 Soins personnels et cosmétiques

- 4.1.4 Suppléments

- 4.1.4.1 Par sous-utilisateur final

- 4.1.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.1.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.1.4.1.3 Nutrition sportive/de performance

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

-

5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 AMCO Proteins

- 5.4.2 Arla Foods amba

- 5.4.3 Erie Group International Inc.

- 5.4.4 Farbest-Tallman Foods Corporation

- 5.4.5 Fonterra Co-operative Group Limited

- 5.4.6 FrieslandCampina Ingredients

- 5.4.7 Hoogwegt Group

- 5.4.8 Milk Specialties Global

- 5.4.9 Tatua Co-operative Dairy Company Ltd

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

-

7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- VOLUME DU MARCHÉ DES ALIMENTS POUR BÉBÉS ET DES PRÉPARATIONS POUR NOURRISSONS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017-2029

- Figure 2:

- VOLUME DU MARCHÉ DE LA BOULANGERIE, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 3:

- VOLUME DU MARCHÉ DES BOISSONS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 4:

- VOLUME DU MARCHÉ DES CÉRÉALES POUR PETIT DÉJEUNER, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 5:

- VOLUME DE MARCHÉ DES CONDIMENTS/SAUCES, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 6:

- VOLUME DU MARCHÉ DE LA CONFISERIE, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 7:

- VOLUME DU MARCHÉ DES PRODUITS LAITIERS ET ALTERNATIFS, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 8:

- VOLUME DU MARCHÉ DE LA NUTRITION DES PERSONNES ÂGÉES ET DE LA NUTRITION MÉDICALE, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 9:

- VOLUME DU MARCHÉ DE LA VIANDE / VOLAILLE / FRUITS DE MER ET PRODUITS ALTERNATIFS À LA VIANDE, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 10:

- VOLUME DU MARCHÉ DES PRODUITS ALIMENTAIRES PAM/RTC, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 11:

- VOLUME DU MARCHÉ DES SNACKS, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 12:

- VOLUME DU MARCHÉ DE LA NUTRITION SPORT/PERFORMANCE, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 13:

- VOLUME DU MARCHÉ DES ALIMENTS POUR ANIMAUX, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017-2029

- Figure 14:

- VOLUME DU MARCHÉ DES SOINS PERSONNELS ET DES COSMÉTIQUES, TONNE MÉTRIQUE, ÉTATS-UNIS, 2017 - 2029

- Figure 15:

- CONSOMMATION PAR HABITANT DE PROTÉINES ANIMALES, GRAM, ÉTATS-UNIS, 2017 - 2029

- Figure 16:

- PRODUCTION DE LAIT, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2021

- Figure 17:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, TONNES, ÉTATS-UNIS, 2017 - 2029

- Figure 18:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, USD, ÉTATS-UNIS, 2017-2029

- Figure 19:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 20:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL, USD, ÉTATS-UNIS, 2017-2029

- Figure 21:

- PART EN VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL, %, ÉTATS-UNIS, 2017 VS 2023 VS 2029

- Figure 22:

- PART EN VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL, %, ÉTATS-UNIS, 2017 VS 2023 VS 2029

- Figure 23:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, ALIMENTATION ANIMALE, ÉTATS-UNIS, 2017-2029

- Figure 24:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, ALIMENTATION ANIMALE, ÉTATS-UNIS, 2017-2029

- Figure 25:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, UTILISATEUR FINAL DES ALIMENTS ET BOISSONS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 26:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 27:

- PART EN VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, %, ÉTATS-UNIS, 2017 VS 2023 VS 2029

- Figure 28:

- PART EN VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, %, ÉTATS-UNIS, 2017 VS 2023 VS 2029

- Figure 29:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, BOULANGERIE, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 30:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, BOULANGERIE, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 31:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, BOISSONS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 32:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, BOISSONS, USD, ÉTATS-UNIS, 2017-2029

- Figure 33:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, CONFISERIE, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 34:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, CONFISERIE, USD, ÉTATS-UNIS, 2017-2029

- Figure 35:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 36:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 37:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, PRODUITS ALIMENTAIRES PAM/RTC, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 38:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, PRODUITS ALIMENTAIRES RTE/RTC, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 39:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, SNACKS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 40:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, SNACKS, USD, ÉTATS-UNIS, 2017-2029

- Figure 41:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, SOINS PERSONNELS ET COSMÉTIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 42:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, SOINS PERSONNELS ET COSMÉTIQUES, ÉTATS-UNIS, 2017-2029

- Figure 43:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, UTILISATEUR FINAL DES SUPPLÉMENTS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 44:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, SUPPLÉMENTS UTILISATEUR FINAL, USD, ÉTATS-UNIS, 2017-2029

- Figure 45:

- PART EN VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL DES SUPPLÉMENTS, %, ÉTATS-UNIS, 2017 VS 2023 VS 2029

- Figure 46:

- PART EN VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES PAR UTILISATEUR FINAL DES SUPPLÉMENTS, %, ÉTATS-UNIS, 2017 VS 2023 VS 2029

- Figure 47:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, ALIMENTS POUR BÉBÉS ET PRÉPARATIONS POUR NOURRISSONS, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 48:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, ALIMENTS POUR BÉBÉS ET PRÉPARATIONS POUR NOURRISSONS, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 49:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 50:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 51:

- VOLUME DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, NUTRITION SPORT/PERFORMANCE, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 52:

- VALEUR DU MARCHÉ DE LA CASÉINE ET DES CASÉINATES, NUTRITION SPORT/PERFORMANCE, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 53:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE MOUVEMENTS STRATÉGIQUES, NOMBRE, MARCHÉ DE LA CASÉINE ET DU CASÉINATE AUX ÉTATS-UNIS, 2017 - 2022

- Figure 54:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, ÉTATS-UNIS, 2017 - 2022

- Figure 55:

- PART DE VALEUR DES ACTEURS MAJEURS, %, MARCHÉ DE LA CASÉINE ET DU CASÉINATE AUX ÉTATS-UNIS, 2021

Segmentation de lindustrie de la caséine et de la caséinate aux États-Unis

Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final.

- Le segment des suppléments (en particulier la nutrition sportive) a dominé le marché tout au long de la période considérée. La nutrition sportive devrait également enregistrer un TCAC de 6,75 % au cours de la période de prévision (2023-2029). Étant une protéine à digestion lente (prenant environ 6 à 7 heures), elle peut rassasier pendant une période plus longue, ce qui lui permet d'être utilisée dans des produits tels que des substituts de repas et des produits amaigrissants. Entre autres choses, la caséine micellaire a gagné une énorme pénétration sur le marché au cours de la période détude en raison de sa teneur élevée en protéines (90% de protéines non dénaturées) et de ses niveaux élevés de calcium biodisponible.

- Le segment de la nutrition sportive est le moteur principal du marché de la caséine. Une sensibilisation accrue aux avantages des produits de nutrition sportive a accéléré la croissance du segment de la nutrition sportive dans le pays. Cependant, la fermeture des salles de sport et des clubs de remise en forme en 2020 (22 % aux États-Unis) a entraîné une perte denviron 29,2 milliards de dollars de revenus) et la suspension des compétitions sportives pendant la pandémie de COVID-19, ce qui a entraîné une croissance lente du marché.

- Le segment des aliments et des boissons est le deuxième segment majeur du marché. La valeur du segment a augmenté d'environ 25% entre 2017 et 2022. La principale raison de l'application croissante des caséines et des caséinates dans ce segment est la capacité des caséines à être digérées lentement, ce qui est fortement requis dans les produits comme les substituts de repas ou les produits de perte de poids. produits de perte. Parmi cette catégorie, les boissons connaissent la croissance la plus rapide et devraient enregistrer un TCAC de 2,73 % au cours de la période de prévision. Les consommateurs se tournent de plus en plus vers des produits à base de produits laitiers et d'autres produits contenant des ingrédients fonctionnels pour prévenir les maladies ou résoudre des problèmes de santé existants. Les entreprises profitent de cette tendance en ajoutant des substances concentrées à leurs produits.

| Utilisateur final | L'alimentation animale | |||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | ||

| Breuvages | ||||

| Confiserie | ||||

| Produits laitiers et substituts laitiers | ||||

| Produits Alimentaires PAM/RTC | ||||

| Collations | ||||

| Soins personnels et cosmétiques | ||||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | ||

| Nutrition des personnes âgées et nutrition médicale | ||||

| Nutrition sportive/de performance | ||||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.