Analyse du marché américain de la manutention automatisée des matériaux

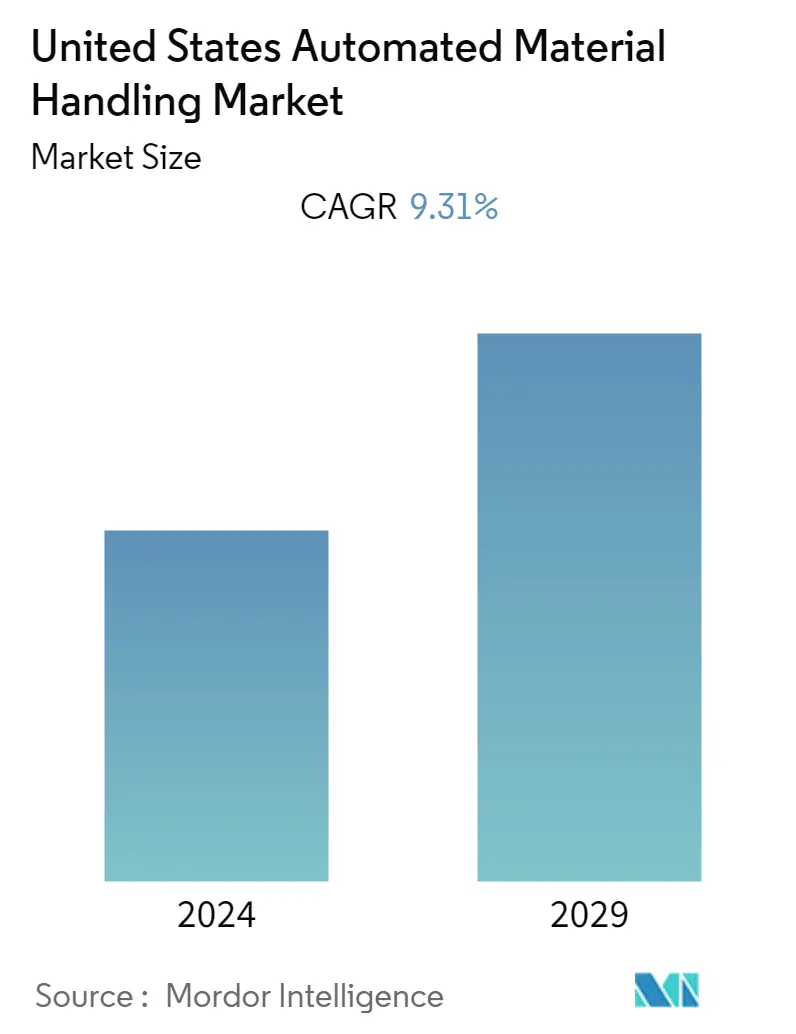

Le marché de la manutention automatisée des matériaux aux États-Unis était évalué à 11 685,9 millions de dollars en 2020 et devrait atteindre 19 837,93 millions de dollars dici 2026, avec un TCAC de 9,31 % sur la période de prévision (2021-2026). De plus, de nombreux sites dentrepôts se sont rétablis après avoir redémarré leurs opérations après le confinement aux États-Unis. Cependant, les fluctuations provoquées au cours des quatre premiers mois de 2020 ont entraîné des retards de commandes et des délais tout au long de la chaîne d'approvisionnement de la robotique de l'entrepôt tout au long de l'année. Avec la propagation de la pandémie de COVID-19 lannée dernière, les robots et lautomatisation ont joué un rôle essentiel dans la gestion de la situation. En outre, la situation était susceptible dapporter de nouvelles opportunités au marché.

- Les États-Unis sont léconomie la plus avancée du monde. Le secteur manufacturier du pays, qui constitue une énorme source de demande pour le marché de l'AMH, dépend de l'économie américaine dominante, représentant 82 % de la production économique de la région.

- De plus, les États-Unis sont lun des principaux investisseurs et innovateurs sur le marché mondial de lAMH en raison du taux élevé de progrès technologiques parmi les fabricants régionaux dAMH, tels que lautomatisation, lIA et lapprentissage automatique, et font rapidement progresser lindustrie. La demande croissante de systèmes automatisés avancés de manutention des matériaux et les coûts de main-dœuvre toujours croissants avec linconvénient demployer une main-dœuvre manuelle en Amérique du Nord stimulent davantage le marché américain de lAMH.

- Les installations de fabrication modernes du pays s'appuient sur de nouvelles technologies et innovations pour produire des produits de meilleure qualité à des vitesses plus rapides et à moindre coût. La mise en œuvre de logiciels et de matériels innovants savère le seul moyen possible de survivre sur le marché concurrentiel actuel.

- Par exemple, la Food Safety Modernization Act (FSMA) de la FDA transforme les entreprises du secteur alimentaire en déplaçant laccent non plus sur la réponse aux maladies dorigine alimentaire et à la contamination par des matières étrangères, mais plutôt sur leur prévention. En conséquence, la nettoyabilité et la salubrité sont devenues les principales priorités des fabricants de courroies aux États-Unis. L'acier inoxydable est également devenu un type de bande populaire pour la transformation des aliments dans le pays. Les bureaux de poste américains ont également constaté une économie d'énergie de 60% dans les applications de traitement des colis grâce à l'utilisation de convoyeurs à rouleaux.

- En outre, lindustrie de la manutention du pays a été considérablement perturbée en raison de la pandémie. Des opérations partielles au sein des installations de fabrication et des centres de distribution ont entraîné des retards dans les commandes de nouveaux systèmes AMH. Au plus fort de la pandémie, les entrepôts qui utilisaient le prélèvement manuel ont dû interrompre leurs opérations, ce qui a eu de graves conséquences sur la chaîne d'approvisionnement mondiale. DHL a indiqué que seuls 5 à 10 % des centres de distribution aux États-Unis utilisent déjà des systèmes automatisés.

- Cependant, les fournisseurs se sont efforcés daméliorer leur offre de produits AMH pendant la pandémie. Par exemple, en octobre 2020, StoecklinLogistics, un fournisseur de solutions de chaîne d'approvisionnement innovantes, a lancé une gamme de grues dynamiques MASTerStacker (charge unitaire ASRS) qui se caractérisent par des vitesses d'accélération et de déplacement élevées, une efficacité énergétique améliorée et une construction modulaire qui offre des performances et des performances considérablement améliorées. niveaux élevés de disponibilité. Les nouvelles grues sont également dotées de roues et de palans plus simples et plus rapides, d'une plus grande standardisation entre les différentes grues et capacités de charge, de délais d'assemblage et de fabrication plus courts, d'une construction plus légère et d'une accessibilité améliorée aux composants pour la maintenance.

Tendances du marché américain de la manutention automatisée des matériaux

Les robots mobiles autonomes (AMR) devraient détenir une part de marché importante

- Les AMR remplacent les AGV dans les applications logistiques. En effet, contrairement aux AGV, les AMR intègrent des ordinateurs de bord plus sophistiqués couplés à des unités de mesure inertielle (IMU), des télémètres à balayage laser, des caméras couleur 2D et 3D et des contrôleurs de moteur. De tels AMR ne nécessitent pas que des bandes de suivi soient placées dans une usine ou un entrepôt.

- En outre, il est prévu que les AMR remplacent également progressivement les chariots élévateurs. De plus, Mobile Industrial Robots Inc. a pris la première initiative pour concevoir le MiR1000 AMR. Il peut tolérer une charge utile de 1000 kg et est équipé de six scanners laser, de caméras 3D et dune caméra artificiellement intelligente.

- Alors que de nombreuses opérations logistiques reposent encore sur des systèmes de préparation de commandes manuels et sur papier, les robots mobiles autonomes peuvent désormais éliminer une grande partie des déplacements inutiles. Selon l'analyse des données du US Census Bureau, l'employé d'entrepôt moyen perd près de sept semaines par an en mouvements inutiles, ce qui représente plus de 4,3 milliards de dollars de travail.

- De plus, lindustrie aéroportuaire nord-américaine est lune des plus importantes au monde. Elle dessert chaque année environ 1 011,5 millions de passagers nationaux et internationaux. Elle abrite également certains des plus grands aéroports du monde et devrait favoriser l'adoption de l'automatisation pour garantir l'absence de perturbations dans le modèle économique. Par exemple, Crisplant, l'un des principaux fournisseurs mondiaux de systèmes automatisés de traitement des bagages, a conçu, fabriqué et installé des systèmes de traitement des bagages entièrement automatisés, intégrés à l'équipement de contrôle de sécurité déployé par l'Autorité canadienne de la sûreté du transport aérien (ACSTA), à l'aéroport international d'Halifax au Canada..

- En outre, les fournisseurs du marché étudié étendent leur présence dans la région grâce à la stratégie de fusion et dacquisition. Par exemple, en mai 2020, Geek+ et Conveyco ont conclu un partenariat stratégique pour accélérer l'accès aux solutions AMR (Autonomous Mobile Robot) en Amérique du Nord, notamment aux États-Unis. L'efficacité, l'évolutivité et la réduction des coûts démontrées des solutions Geek+ apporteront une valeur significative et permettront une logistique flexible pour les clients de tous les secteurs de la région grâce à ce partenariat.

Le secteur de la vente au détail devrait détenir une part de marché importante

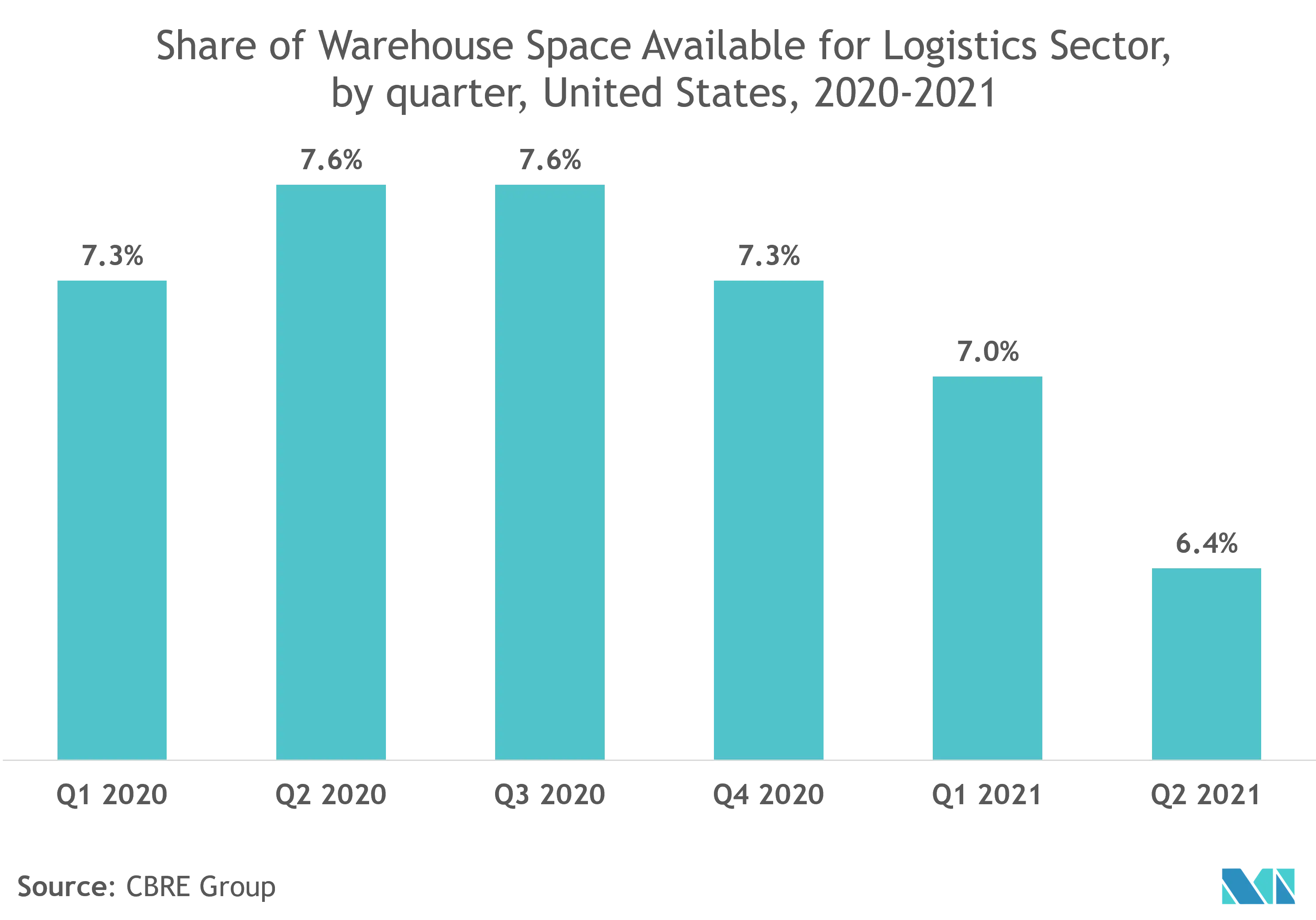

- La croissance significative du secteur américain de la vente au détail et du commerce électronique ainsi que lexpansion des entrepôts deviennent lun des principaux moteurs de la croissance du marché. La plupart des détaillants de la région envisagent d'automatiser leurs entrepôts plutôt que de se développer dans un environnement de location à prix élevé. Selon le rapport Robo Business Warehouse Automation, près de 80 % des entrepôts aux États-Unis sont encore exploités manuellement. Seulement 15 % de tous les entrepôts étaient mécanisés et pas plus de 5 % étaient automatisés. Cela offre une longue piste au marché de lAMH pour croître de manière constante dans tout le pays au cours de la période de prévision.

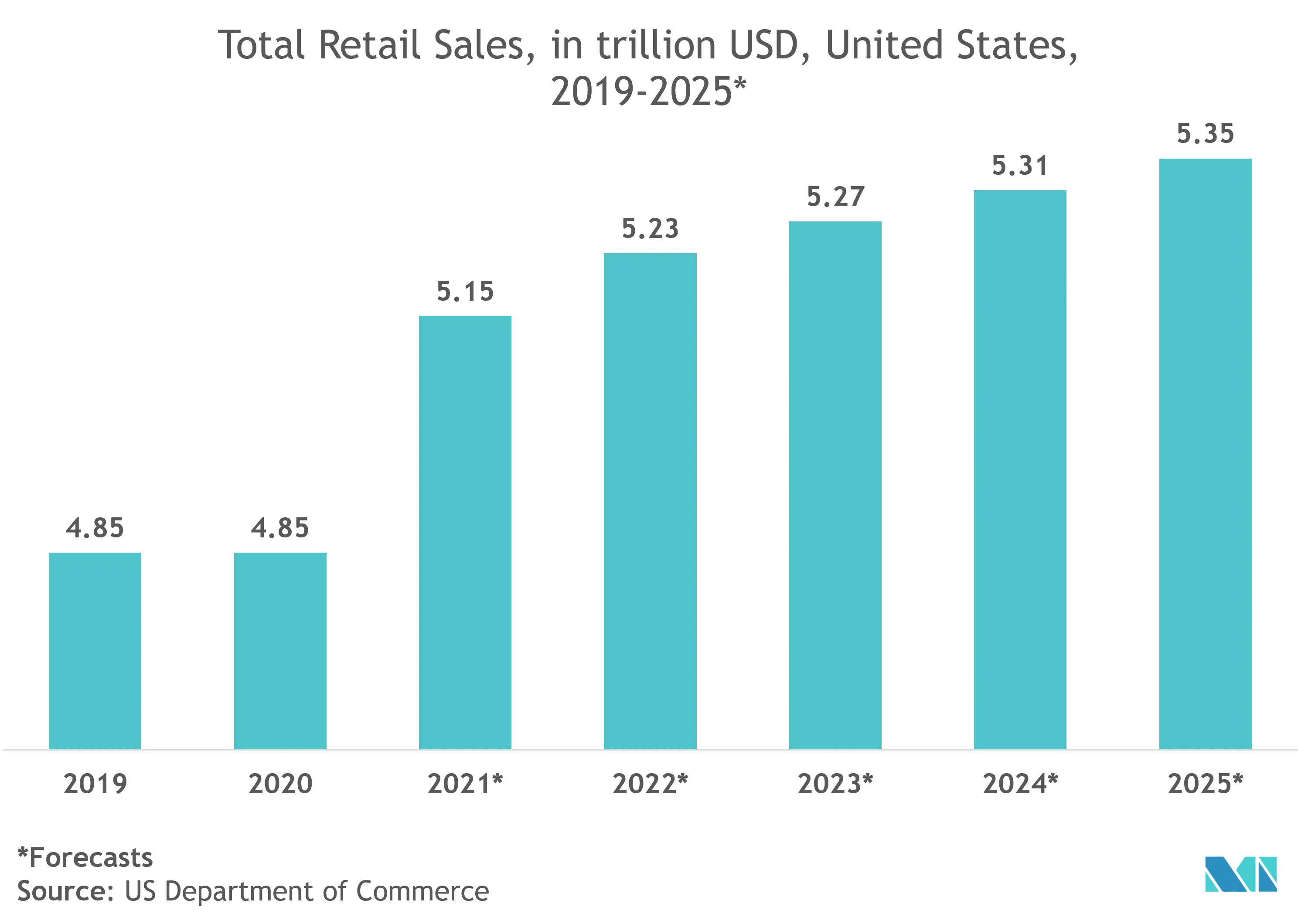

- De plus, les États-Unis constituent lun des principaux marchés de détail de la région. On estime que plus des deux tiers du PIB du pays proviennent chaque année de la consommation de détail. Dans le secteur du commerce électronique du pays, la croissance des ventes continue d'augmenter plus que celle des magasins physiques. Lautomatisation étant le principal facteur de différenciation, la concurrence saccentue entre les détaillants en ligne et omnicanaux.

- La vente au détail est l'une des principales industries dans laquelle l'exigence de systèmes de manutention automatisés tels que des convoyeurs est essentielle. Il aide énormément les détaillants en ligne dans le mouvement des marchandises et augmente l'efficacité de la livraison. En outre, les détaillants investissent de plus en plus dans lagrandissement de lespace dentrepôt. Par exemple, Blackstone Group a investi 18,7 milliards de dollars dans 179 millions de pieds carrés d'espace d'entrepôt aux États-Unis afin de répondre à la demande croissante du commerce de détail dans le pays. Amazon.com Inc est un autre exemple, adoptant des techniques d'automatisation pour résoudre les problèmes croissants de ses entrepôts. Ces dernières années, l'entreprise a déployé des machines automatisées de manutention et a ajouté de nombreuses technologies de convoyage avancées à ses entrepôts.

- De nombreuses entreprises de la région créent des centres de distribution de traitement des commandes face à la demande croissante des canaux de commerce électronique. Par exemple, en décembre 2020, PFS a annoncé son nouveau centre de distribution de traitement des commandes dans la région de Dallas et a géré des programmes de traitement des commandes de commerce électronique pour quatre marques. Les centres de distribution sont généralement équipés de plusieurs systèmes de convoyeurs pour transporter efficacement les produits, et de telles activités d'expansion devraient avoir un impact positif sur le marché des convoyeurs aux États-Unis.

- Cependant, l'épidémie de COVID-19 a nui aux ventes au détail en mars, avril et mai 2020. Ces facteurs ont eu un impact négatif sur l'utilisation de la manutention automatisée des matériaux dans le paysage de la vente au détail aux États-Unis au cours de ces mois. Cependant, le secteur de la vente au détail a connu une forte hausse fin 2020, qui a fait rebondir lutilisation de systèmes automatisés tels que lAMH.

Aperçu du marché américain de la manutention automatisée des matériaux

Le marché américain de la manutention automatisée des matériaux est fragmenté et hautement compétitif. Les lancements de produits, les dépenses élevées en recherche et développement, les partenariats et acquisitions, etc., sont les principales stratégies de croissance adoptées par les entreprises du pays pour soutenir une concurrence intense.

- Janvier 2021 - TGW Logistics Group prévoyait de vendre certains actifs de convoyeurs américains à Norton Shores (Michigan) à Material Handling Systems, Inc. (MHS). Le contrat entre les deux sociétés a été signé et l'acquisition devrait prendre effet d'ici fin 2021. Lincoln International a guidé TGW tout au long du processus de fusion et acquisition. Avec cette vente, TGW ajuste son portefeuille stratégique et se concentre sur les activités d'intégration en pleine croissance en Amérique du Nord.

- Juillet 2020 - Vanderlande a créé HOME PICK, basé sur une solution de préparation de commandes de marchandises à personne (GtP) qui utilise ADAPTO et est un système unique de stockage et de récupération automatisé (AS/RS) 3D basé sur une navette. Il est idéal pour les détaillants alimentaires de réaliser des économies d'échelle grâce aux centres de distribution centralisés (CFC). En utilisant ADAPTO et des postes de travail modulaires, l'évolutivité de HOMEPICK le rend également évolutif. Les commandes séquencées garantissent une commande appropriée par itinéraire de livraison et des performances de livraison maximales, ce qui se traduit par des économies significatives de temps et de coûts.

Leaders du marché américain de la manutention automatisée des matériaux

-

Kion Group AG

-

Bastian Solutions Inc.

-

DMW&H

-

Westfalia Technologies Inc.

-

Dorner Manufacturing Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché américain de la manutention automatisée des matériaux

- Février 2021- Urban Outfitters Inc. (URBN), l'un des fournisseurs de produits et de services de style de vie, qui exploite un portefeuille de marques grand public mondiales comprenant Anthropologie, BHLDN, Free People, Terrain, Urban Outfitters, Nuuly et une société de produits alimentaires et La division Boissons s'est associée à TGW pour concevoir et mettre en œuvre une solution d'automatisation pour un nouveau centre de distribution à Kansas City, aux États-Unis. Le système FlashPick de l'entreprise est proposé comme solution, car le produit sélectionne les commandes de manière entièrement automatique et garantit que la phase suivante de préparation est traitée.

- Janvier 2021 - WM Kelley Co. Inc., New Albany, Indiana, a acquis Lauyans Co. Inc., basée à Louisville, Kentucky, Lauyans Co. pour continuer à fournir des solutions de convoyeurs aériens et d'aimants permanents. Cette acquisition devrait aider WM Kelley à mieux se positionner et à répondre aux besoins de ses clients en matière de conception et de fabrication.

Segmentation de lindustrie américaine de la manutention automatisée des matériaux

Les équipements de manutention automatisés éliminent le besoin dinterférence humaine dans un processus de manutention. L'augmentation continue de la demande d'automatisation avec l'avènement de la robotique, des technologies sans fil et des véhicules sans conducteur dans différents secteurs tels que l'alimentation et les boissons, la vente au détail, la fabrication générale, les produits pharmaceutiques et le courrier et les colis a révolutionné l'adoption d'équipements de manutention automatisés. De plus, le type déquipement tel que AS/RS, AGV, convoyeur, palettiseur et systèmes de tri est pris en compte dans le cadre du marché. En outre, pour arriver aux projections globales du marché, létude analyse limpact du COVID-19, le scénario dinvestissement et dautres facteurs macro-économiques.

| Matériel |

| Logiciel |

| Prestations de service |

| Véhicule à guidage automatique (AGV) | Chariot élévateur automatisé |

| Remorquage/Tracteur/Remorqueur automatisé | |

| Charge unitaire | |

| Ligne d'assemblage | |

| But spécial | |

| Robots mobiles autonomes (AMR) | |

| Véhicule guidé par laser | |

| Système automatisé de stockage et de récupération (ASRS) | Allée fixe (transtockeur + système de navette) |

| Carrousel (Carrousel horizontal + Carrousel vertical) | |

| Module de levage vertical | |

| Convoyeur automatisé | Ceinture |

| Rouleau | |

| Palette | |

| Aérien | |

| Palettiseur | Conventionnel (haut niveau + bas niveau) |

| Robotique | |

| Système de tri |

| Aéroport |

| Automobile |

| Nourriture et boisson |

| Vente au détail/entrepôt/centres de distribution/centres logistiques |

| Fabrication générale |

| Médicaments |

| Poste et colis |

| Autres utilisateurs finaux |

| Par type de produit | Matériel | |

| Logiciel | ||

| Prestations de service | ||

| Par type d'équipement | Véhicule à guidage automatique (AGV) | Chariot élévateur automatisé |

| Remorquage/Tracteur/Remorqueur automatisé | ||

| Charge unitaire | ||

| Ligne d'assemblage | ||

| But spécial | ||

| Robots mobiles autonomes (AMR) | ||

| Véhicule guidé par laser | ||

| Système automatisé de stockage et de récupération (ASRS) | Allée fixe (transtockeur + système de navette) | |

| Carrousel (Carrousel horizontal + Carrousel vertical) | ||

| Module de levage vertical | ||

| Convoyeur automatisé | Ceinture | |

| Rouleau | ||

| Palette | ||

| Aérien | ||

| Palettiseur | Conventionnel (haut niveau + bas niveau) | |

| Robotique | ||

| Système de tri | ||

| Par utilisateur final vertical | Aéroport | |

| Automobile | ||

| Nourriture et boisson | ||

| Vente au détail/entrepôt/centres de distribution/centres logistiques | ||

| Fabrication générale | ||

| Médicaments | ||

| Poste et colis | ||

| Autres utilisateurs finaux | ||

FAQ sur les études de marché sur la manutention automatisée des matériaux aux États-Unis

Quelle est la taille actuelle du marché de la manutention automatisée des matériaux aux États-Unis ?

Le marché de la manutention automatisée des matériaux aux États-Unis devrait enregistrer un TCAC de 9,31 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de la manutention automatisée des matériaux aux États-Unis ?

Kion Group AG, Bastian Solutions Inc., DMW&H, Westfalia Technologies Inc., Dorner Manufacturing Corporation sont les principales sociétés opérant sur le marché de la manutention automatisée des matériaux aux États-Unis.

Quelles années couvre ce marché américain de la manutention automatisée des matériaux ?

Le rapport couvre la taille historique du marché de la manutention automatisée des matériaux aux États-Unis pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la manutention automatisée des matériaux aux États-Unis pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la manutention automatisée des matériaux aux États-Unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la manutention automatisée des matériaux aux États-Unis en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la manutention automatisée des matériaux aux États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.