Taille du marché des équipements dimagerie diagnostique au Royaume-Uni

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

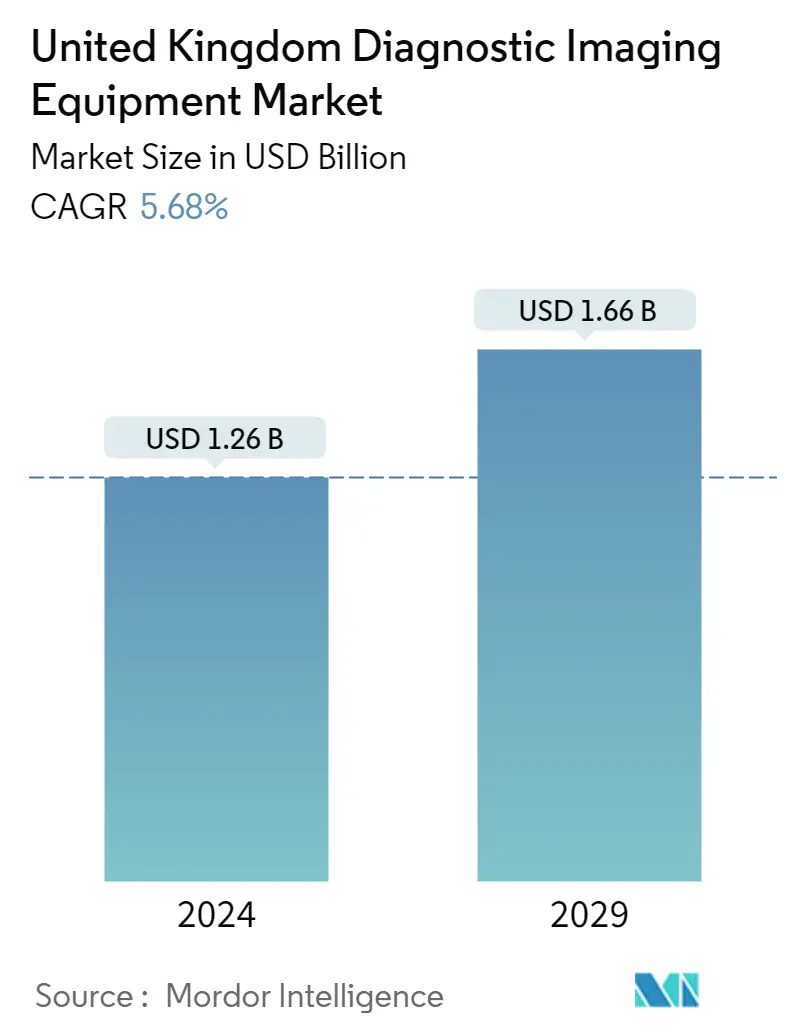

| Taille du Marché (2024) | USD 1.26 milliard de dollars |

| Taille du Marché (2029) | USD 1.66 milliard de dollars |

| TCAC(2024 - 2029) | 5.68 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des équipements dimagerie diagnostique au Royaume-Uni

La taille du marché des équipements dimagerie diagnostique au Royaume-Uni est estimée à 1,26 milliard USD en 2024 et devrait atteindre 1,66 milliard USD dici 2029, avec une croissance de 5,68 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a affecté le marché des équipements dimagerie diagnostique au Royaume-Uni. Plusieurs facteurs, tels que les retards dans la fabrication des radio-isotopes, ont contribué à la pénurie de produits radiopharmaceutiques. Par exemple, en janvier 2022, le réacteur à haut flux aux Pays-Bas a été temporairement arrêté en raison d'une fuite d'eau dans le système de refroidissement du réacteur. La perturbation a eu un impact sur la production de Mo-99 et de Lu-177. Bien que la production dautres installations contribuera probablement à améliorer la pénurie, des pénuries sont toujours attendues, selon léquipe dintervention durgence de Nuclear Medicine Europe. Cependant, bien que la pandémie de COVID-19 ait eu un effet légèrement négatif sur le marché étudié au cours de la période initiale, lutilisation des services dimagerie diagnostique a augmenté pendant la pandémie, ce qui a eu un impact positif sur le marché britannique des équipements dimagerie diagnostique dans la dernière partie de la pandémie. Par exemple, une étude publiée dans la National Library of Medicine en février 2021 a révélé que les patients soupçonnés davoir une pneumonie à COVID-19 nécessitaient une imagerie diagnostique de routine, notamment une radiographie thoracique et une tomodensitométrie thoracique. Des tomodensitogrammes thoraciques et des radiographies des personnes affectées ont été utilisées pour confirmer qu'une pneumonie associée au COVID-19 était survenue chez ces patients. À mesure que la pandémie progressait, lutilisation doutils de diagnostic pour lidentification du COVID-19 sest accrue, ce qui a contribué à la croissance du marché.

Certains facteurs qui stimulent la croissance du marché comprennent la prévalence des maladies chroniques et ladoption croissante de technologies avancées en imagerie médicale.

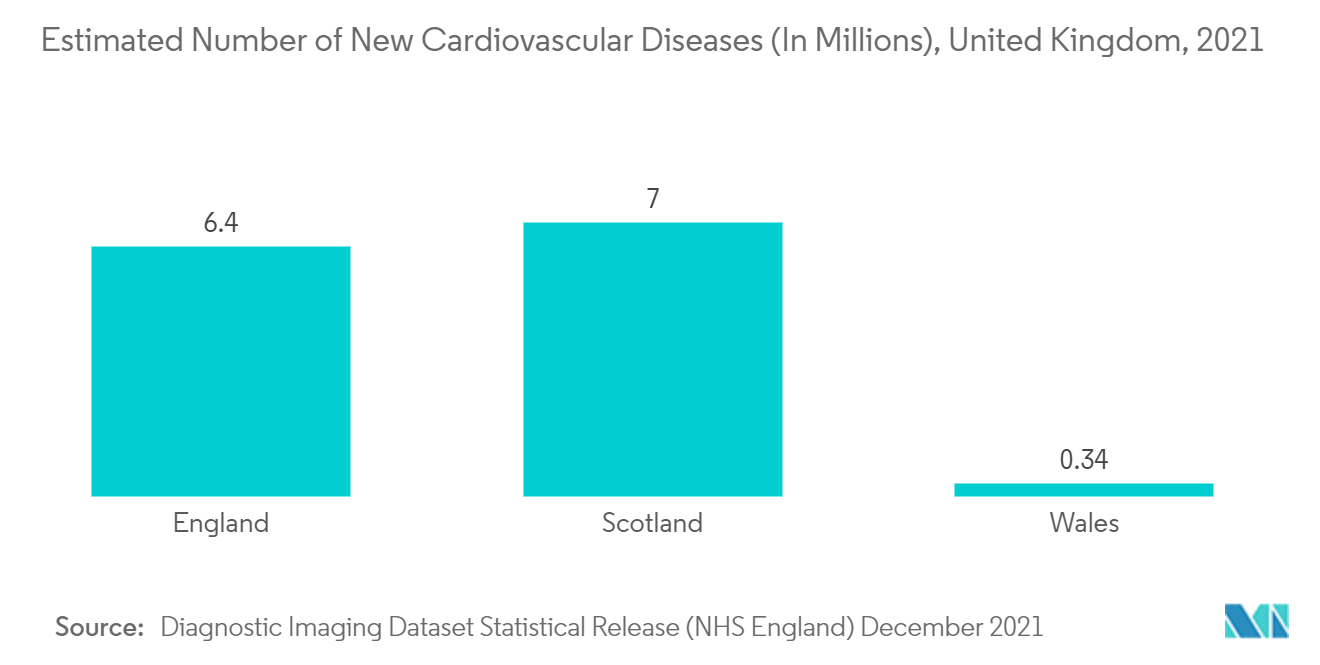

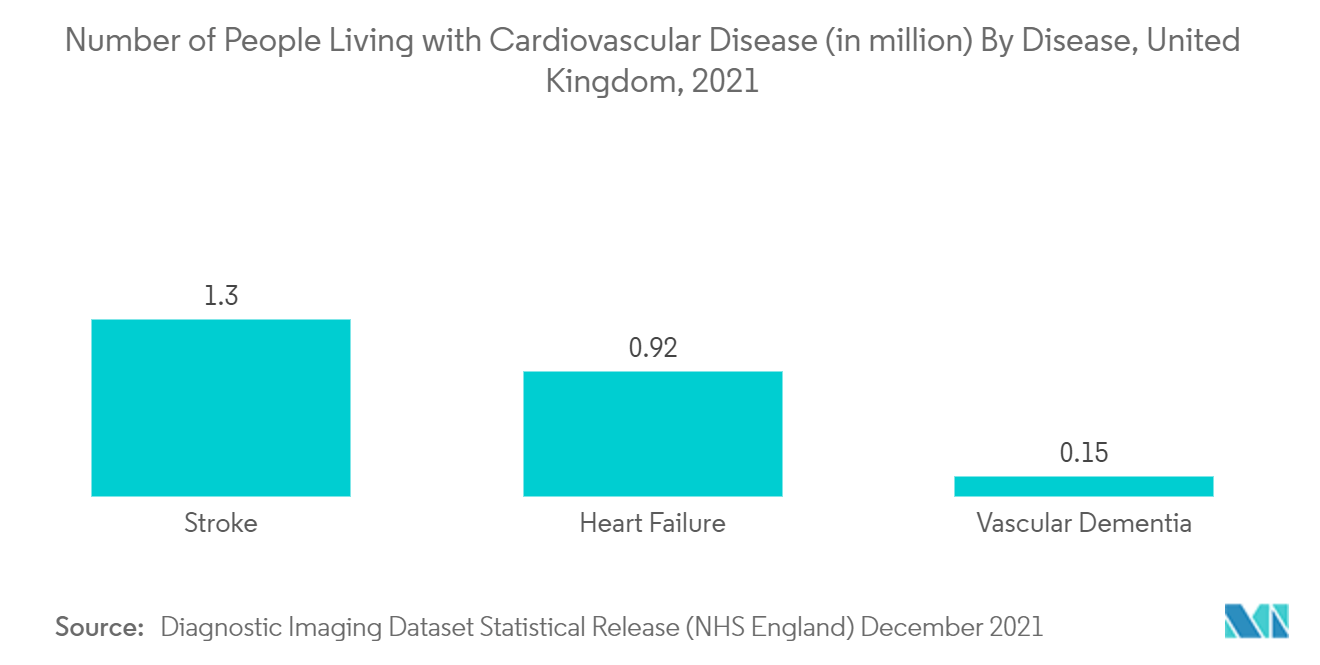

L'incidence et la prévalence des maladies chroniques, telles que les maladies cardiovasculaires, les maladies musculo-squelettiques, le cancer et les troubles neurologiques, augmentent rapidement dans le pays, ce qui accroît la demande d'équipements de diagnostic. L'imagerie diagnostique joue également un rôle essentiel dans le diagnostic et la gestion des maladies cardiovasculaires. Il existe une forte prévalence de troubles cardiologiques dans le pays, ce qui devrait stimuler la demande de services dimagerie diagnostique, propulsant ainsi la croissance du marché. Selon la fiche d'information britannique 2022 publiée en août 2022 par la British Heart Foundation, plus de 7,6 millions de personnes au Royaume-Uni vivaient avec des maladies cardiaques et circulatoires en août 2022. L'importante population touchée par les maladies cardiovasculaires, ainsi que le taux annuel élevé associé les coûts des soins de santé, devraient stimuler la croissance du marché étudié dans le pays au cours de la période de prévision.

Le vieillissement de la population augmente. Ces personnes âgées sont plus sensibles aux maladies chroniques, telles que les maladies musculo-squelettiques, les problèmes articulaires, les anomalies cardiovasculaires et les anomalies cérébrales. Par exemple, le gouvernement britannique a estimé qu'en juillet 2022, 4 % des patients anglais âgés de 65 ans ou plus souffraient de démence ou de la maladie d'Alzheimer. En raison de la prévalence accrue des troubles liés à l'âge, il y aura probablement une plus grande demande d'outils d'imagerie diagnostique comme l'imagerie par résonance magnétique (IRM) pour détecter les anomalies cérébrales liées à un déficit cognitif modéré (MCI). Cela entraînera probablement une croissance du marché de ces outils.

La croissance du marché devrait également être favorisée par le développement de scanners dimagerie diagnostique automatisés, par une technologie de pointe et par lexpansion des activités de lentreprise dans la recherche et le développement déquipements dimagerie diagnostique. Par exemple, en mai 2021, Fujifilm (Hitachi, Ltd.) a publié les résultats de la première expérience réelle utilisant le système à rayons X FDR Xairportable dans les soins communautaires. L'essai a été mené en collaboration avec Fujifilm (Hitachi, Ltd.) Royaume-Uni, Northumbria Healthcare, National Health Services (NHS) Foundation Trust et le Northeast Ambulance Service; cela sest traduit par une diminution considérable des hospitalisations.

Cependant, les procédures et équipements coûteux freineront probablement la croissance du marché.

Tendances du marché des équipements dimagerie diagnostique au Royaume-Uni

Le segment IRM devrait détenir une part de marché importante au cours de la période de prévision

Le segment de limagerie par résonance magnétique (IRM) devrait connaître une croissance significative sur le marché en raison de facteurs tels que la prévalence croissante de maladies chroniques (telles que les maladies cardiovasculaires, les maladies musculo-squelettiques, le cancer et autres), une population gériatrique croissante et lévolution technologique. avancées.

Par exemple, la fiche dinformation du Royaume-Uni de 2021 estime quen janvier 2022, environ 7,6 millions de personnes au Royaume-Uni (4 millions dhommes et 3,6 millions de femmes) souffraient de troubles cardiaques et circulatoires. Par conséquent, la prévalence croissante des maladies chroniques au sein de la population devrait accroître le besoin doutils dimagerie diagnostique pour la détection du cancer/tumeur et des affections cardiaques, ainsi que pour la planification de traitements, tels que la chirurgie ou dautres thérapies.

En outre, les activités croissantes de lentreprise dans le développement déquipements de diagnostic avancés et la création dinstallations de diagnostic devraient accroître la demande pour ces équipements, stimulant ainsi la croissance du marché. Par exemple, une nouvelle installation de scanner d'imagerie par résonance magnétique (IRM) d'un coût de 3,1 milliards d'euros (3,08 milliards de dollars) a ouvert ses portes à Leicester en juillet 2021. Les chercheurs pourront ainsi photographier jusqu'à 1 500 patients supplémentaires souffrant de maladies cardiovasculaires, annuellement. En outre, la British Heart Foundation (BHF) a fait un don d'un million d'euros (990000USD) pour cette nouvelle installation de scanner, qui sera détenue conjointement par les hôpitaux de Leicester avec un don d'un milliard d'euros (990millionsUSD). De la même manière, le Royal Free Hospital au Royaume-Uni a installé 3 tout nouveaux scanners IRM 3T à champ élevé en mars 2021 pour augmenter la capacité de numérisation et permettre des techniques de numérisation de pointe.

Le National Health Service England a signalé quen mai 2022, environ 3729620 traitements dimagerie par résonance magnétique (IRM) ont été effectués sur des patients du NHS en Angleterre (de janvier 2021 à janvier 2022). De plus, 299615 procédures dimagerie par résonance magnétique (IRM) de plus ont été réalisées en janvier 2022 par rapport à décembre 2021 (299615). Ainsi, il est prévu que la croissance du segment étudié sera favorisée tout au long de la période de prévision par le nombre croissant dopérations dimagerie en Angleterre.

Ainsi, le fardeau croissant des maladies chroniques au sein de la population et les investissements croissants du gouvernement et des hôpitaux pour établir des installations de numérisation devraient augmenter la demande de divers équipements dimagerie diagnostique avancés, propulsant ainsi la croissance du marché.

Le segment de la cardiologie devrait détenir une part de marché importante au cours de la période de prévision

En apportant des avantages stratégiques dans la prise de décision diagnostique et thérapeutique, limagerie médicale joue un rôle crucial dans la gestion des troubles cardiaques. Il fournit des informations vitales pour le diagnostic, la stadification, le traitement, le pronostic et le suivi. En outre, l'échocardiographie (écho), l'imagerie par résonance magnétique cardiaque (IRM) et la tomodensitométrie cardiaque (TDM) font partie des procédures avancées d'imagerie cardiaque. Ces opérations sont peu invasives, pratiquement indolores et, dans certains cas, nécessitent simplement une insertion intraveineuse (IV). Au Royaume-Uni, la prévalence des maladies cardiaques est en augmentation. À mesure que les modalités d'imagerie fournissent des informations claires sur l'état du cœur, elles gagnent en demande dans le pays, ce qui devrait alimenter la croissance du segment. undefinedSelon la fiche d'information de la British Heart Foundation (BHF) publiée en août 2022, le fardeau des maladies cardiaques et circulatoires est élevé, estimé à 10,7 milliards de dollars (9 milliards de livres sterling) par an pour le Royaume-Uni. Cela devrait contribuer à la génération de demande pour les procédures dimagerie diagnostique, propulsant ainsi la croissance du segment de la cardiologie au cours de la période de prévision. De plus, l'acquisition de modalités par les utilisateurs finaux devrait alimenter davantage la croissance du segment. Par exemple, en février 2022, l'hôpital John Radcliffe, qui fait partie du Oxford University Hospitals NHS Foundation Trust (OUH, Oxford, Royaume-Uni), a commencé à utiliser la tomodensitométrie à comptage de photons, NAEOTOM Alpha (Siemens Healthineers), une technologie de haute résolution et de réduction de dose.

Ainsi, les développements technologiques et les activités gouvernementales constantes sont susceptibles de stimuler la croissance future du segment.

Aperçu du marché des équipements d'imagerie diagnostique au Royaume-Uni

Le marché étudié est consolidé du fait de la présence de quelques acteurs majeurs sur le marché. Les acteurs du marché se concentrent sur les activités de recherche et développement pour développer des produits technologiquement avancés afin de réduire les coûts et les effets secondaires associés aux produits. Les obstacles aux nouveaux entrants sont élevés sur ce marché et, par conséquent, peu dacteurs majeurs détiennent la majeure partie des parts de marché. Certains des principaux acteurs du marché incluent Carestream Health Inc., Fujifilm Holdings Corporation (Hitachi, Ltd.), GE Healthcare, Koninklijke Philips NV, Siemens Healthineers et Esaote SpA.

Leaders du marché des équipements dimagerie diagnostique au Royaume-Uni

-

GE Healthcare

-

Siemens Healthineers

-

Fujifilm Holdings Corporation (Hitachi, Ltd.)

-

Koninklijke Philips N.V.

-

Carestream Health Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des équipements dimagerie diagnostique au Royaume-Uni

- Mai 2022 GE Healthcare et Alliance Medical ont signé un accord pour collaborer sur une solution numérique utilisant l'analyse des données et l'IA pour améliorer la productivité des services de radiologie des hôpitaux au Royaume-Uni.

- Mai 2022:InHealth Services reçoit l'accréditation Quality Standard for Imaging (QSI) au Royaume-Uni.

Rapport sur le marché des équipements dimagerie diagnostique au Royaume-Uni – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Augmentation de la prévalence des maladies chroniques

4.2.2 Adoption croissante des technologies avancées en imagerie médicale

4.3 Restrictions du marché

4.3.1 Procédures et équipements coûteux

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par modalité

5.1.1 IRM

5.1.2 Tomodensitométrie

5.1.3 Ultrason

5.1.4 Radiographie

5.1.5 Imagerie Nucléaire

5.1.6 Fluoroscopie

5.1.7 Mammographie

5.2 Par candidature

5.2.1 Cardiologie

5.2.2 Oncologie

5.2.3 Neurologie

5.2.4 Orthopédie

5.2.5 Gastro-entérologie

5.2.6 Gynécologie

5.2.7 Autres applications

5.3 Par utilisateur final

5.3.1 Hôpital

5.3.2 Centres de diagnostic

5.3.3 Autres

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Carestream Health Inc.

6.1.2 Esaote SpA

6.1.3 Fujifilm Holdings Corporation (Hitachi, Ltd.)

6.1.4 GE Healthcare

6.1.5 MR Solutions Ltd.

6.1.6 Hologic Inc.

6.1.7 Koninklijke Philips N.V.

6.1.8 Shimadzu Corporation

6.1.9 Siemens Healthineers

6.1.10 Canon Medical Systems Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de l'industrie des équipements d'imagerie diagnostique au Royaume-Uni

Conformément à la portée du rapport, l'imagerie diagnostique est le processus de création d'une représentation visuelle de l'intérieur d'un corps pour une intervention médicale. L'équipement utilisé pour les procédures d'imagerie diagnostique aide à établir une base de données sur l'anatomie et la physiologie normales des organes internes afin que toute anomalie puisse être remarquée immédiatement. La possibilité de créer des images de l'anatomie interne d'un patient et de les convertir en film grâce à l'imagerie diagnostique a révolutionné la façon dont de nombreuses maladies et blessures sont détectées, diagnostiquées et traitées. Le marché a des applications dans divers domaines médicaux, comme la cardiologie, l'oncologie, la neurologie et l'orthopédie. Le marché britannique des équipements dimagerie diagnostique est segmenté par modalité (IRM, tomodensitométrie, échographie, rayons X, imagerie nucléaire, fluoroscopie et mammographie), application (cardiologie, oncologie, neurologie, orthopédie, gastro-entérologie, gynécologie et autres applications), et utilisateur final (hôpitaux, centres de diagnostic et autres utilisateurs finaux). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par modalité | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Par candidature | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

|

FAQ sur les études de marché sur les équipements dimagerie diagnostique au Royaume-Uni

Quelle est la taille du marché des équipements dimagerie diagnostique au Royaume-Uni ?

La taille du marché des équipements dimagerie diagnostique au Royaume-Uni devrait atteindre 1,26 milliard USD en 2024 et croître à un TCAC de 5,68 % pour atteindre 1,66 milliard USD dici 2029.

Quelle est la taille actuelle du marché des équipements dimagerie diagnostique au Royaume-Uni ?

En 2024, la taille du marché des équipements dimagerie diagnostique au Royaume-Uni devrait atteindre 1,26 milliard USD.

Qui sont les principaux acteurs du marché des équipements dimagerie diagnostique au Royaume-Uni ?

GE Healthcare, Siemens Healthineers, Fujifilm Holdings Corporation (Hitachi, Ltd.), Koninklijke Philips N.V., Carestream Health Inc. sont les principales sociétés opérant sur le marché des équipements dimagerie diagnostique au Royaume-Uni.

Quelles années couvre ce marché des équipements dimagerie diagnostique au Royaume-Uni et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des équipements dimagerie diagnostique au Royaume-Uni était estimée à 1,19 milliard de dollars. Le rapport couvre la taille historique du marché du marché des équipements dimagerie diagnostique au Royaume-Uni pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des équipements dimagerie diagnostique au Royaume-Uni pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Rapport sur l'industrie des équipements d'imagerie diagnostique au Royaume-Uni

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des équipements dimagerie diagnostique au Royaume-Uni 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des équipements dimagerie diagnostique au Royaume-Uni comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.