Taille et part du marché des équipements d'imagerie diagnostique des Émirats arabes unis

Analyse du marché des équipements d'imagerie diagnostique des Émirats arabes unis par Mordor Intelligence

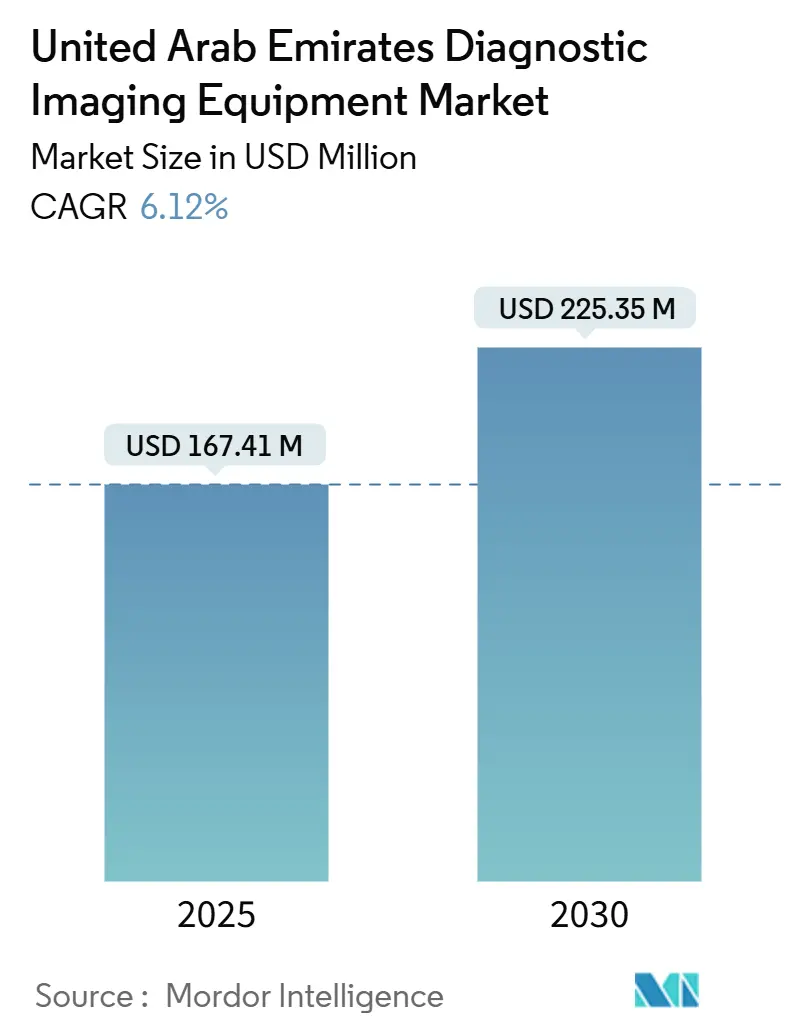

La taille du marché des équipements d'imagerie diagnostique des Émirats arabes unis est estimée à 167,41 millions USD en 2025, et devrait atteindre 225,35 millions USD d'ici 2030, soit un TCAC de 6,12 % pendant la période de prévision (2025-2030). La croissance est propulsée par une couverture d'assurance maladie quasi universelle, un financement fédéral robuste sous la vision ' Nous les EAU 2031 ', et le repositionnement délibéré du pays comme hub régional de tourisme médical.[1]Source: Gouvernement des EAU, "Vision Nous les EAU 2031," u.ae L'augmentation des volumes de patients à Dubaï et Abu Dhabi a stimulé des flottes d'équipements plus importantes, tandis que les réseaux de téléradiologie alimentés par l'IA améliorent la productivité des radiologues et permettent une couverture 24h/24 et 7j/7. La modernisation hospitalière, les partenariats public-privé, et l'évolution vers l'imagerie portable renforcent davantage la demande. Les contraintes stratégiques tournent autour des dépenses d'investissement élevées, des achats multi-sites fragmentés, et des nouveaux mandats de résidence des données qui compliquent les déploiements PACS dans le cloud.

Principaux enseignements du rapport

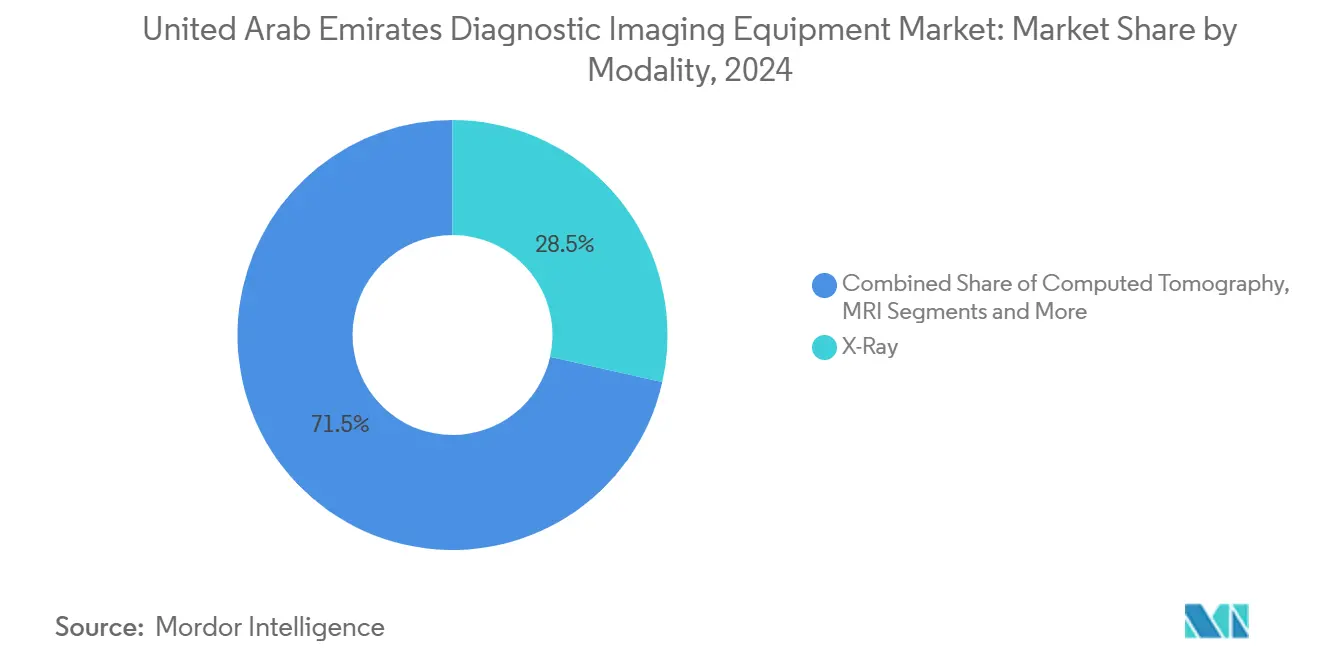

- Par modalité, la radiographie menait avec 28,53 % de la part de marché des équipements d'imagerie diagnostique des EAU en 2024 ; la tomodensitométrie devrait s'étendre à un TCAC de 8,57 % jusqu'en 2030.

- Par portabilité, les systèmes fixes en salle représentaient 83,41 % de la taille du marché des équipements d'imagerie diagnostique des EAU en 2024 ; les systèmes mobiles et de poche croissent à un TCAC de 8,52 % jusqu'en 2030.

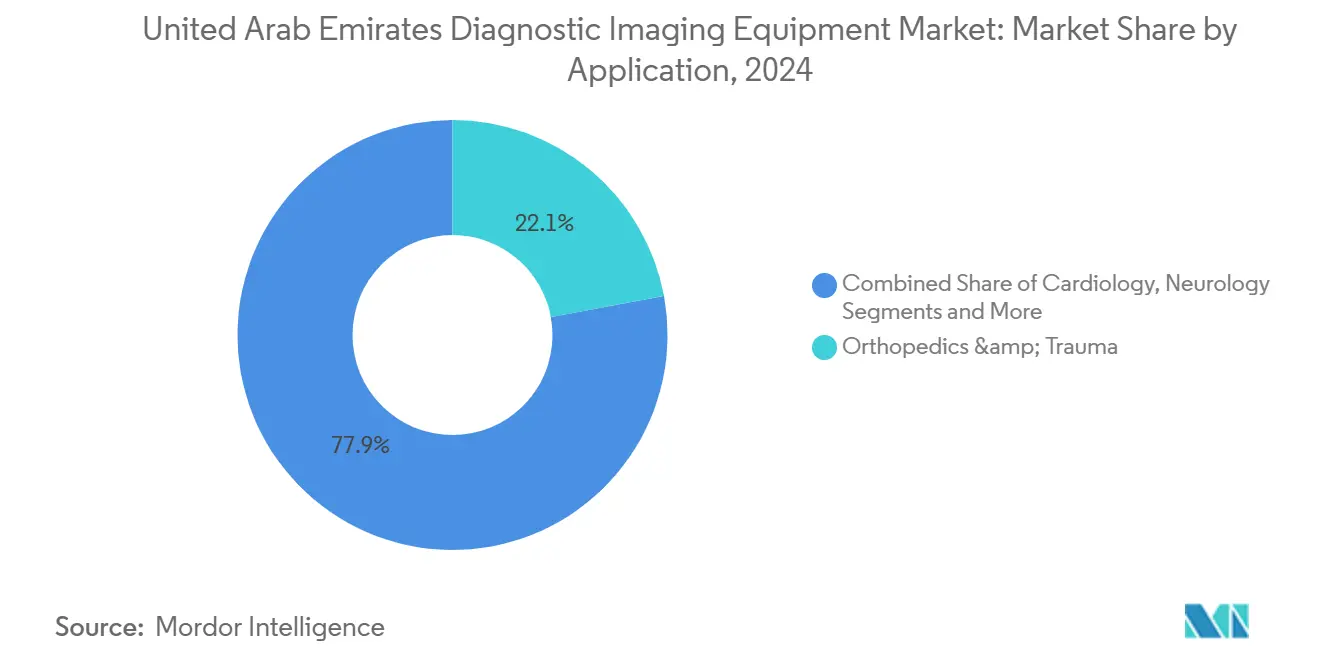

- Par application, l'orthopédie et les traumatismes ont capturé 22,08 % de la taille du marché des équipements d'imagerie diagnostique des EAU en 2024 ; la cardiologie est positionnée pour un TCAC de 7,28 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux détenaient 74,95 % de la part de marché des équipements d'imagerie diagnostique des EAU en 2024, tandis que les centres d'imagerie diagnostique enregistrent le TCAC de prévision le plus élevé à 7,68 % jusqu'en 2030.

Tendances et perspectives du marché des équipements d'imagerie diagnostique des Émirats arabes unis

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Financement gouvernemental sous le pilier santé stratégique ' Nous les EAU 2031 ' | +1.2% | National, avec concentration à Abu Dhabi et Dubaï | Long terme (≥ 4 ans) |

| Assurance maladie nationale obligatoire stimulant les volumes d'imagerie | +1.8% | National, avec impact le plus élevé à Dubaï et Émirats du Nord | Moyen terme (2-4 ans) |

| Flux croissants de tourisme médical entrant (Dubaï et Abu Dhabi) | +0.9% | Dubaï et Abu Dhabi principalement, débordement vers d'autres émirats | Moyen terme (2-4 ans) |

| Réseaux de téléradiologie alimentés par l'IA atténuant la pénurie de radiologues | +0.7% | National, avec déploiement précoce dans les principaux hubs de santé | Court terme (≤ 2 ans) |

| Expansion des suites d'imagerie mobile/POC dans l'hôtellerie et les événements | +0.4% | Dubaï et Abu Dhabi, s'étendant aux destinations touristiques | Court terme (≤ 2 ans) |

| Contrats de service d'équipement gérés par les fournisseurs à long terme (PPP) | +0.3% | National, avec priorité aux établissements de santé gouvernementaux | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Financement gouvernemental sous le pilier santé stratégique ' Nous les EAU 2031 '

L'allocation fédérale de 5,51 milliards AED en 2025 priorise l'infrastructure d'imagerie diagnostique pour l'intégration de l'IA, les soins virtuels, et les dossiers médicaux centralisés. Des projets collaboratifs tels que le partenariat Département de santé d'Abu Dhabi-Microsoft accélèrent les diagnostics personnalisés et la formation du personnel.[2]Source: Autorité de santé de Dubaï, "Guide d'investissement santé de Dubaï 2024," dha.gov.ae La modernisation continue stimule les mises à niveau récurrentes d'équipements dans les hôpitaux publics et privés, s'alignant sur les objectifs d'accréditation JCI. Le flux de capitaux soutenu assure une demande à long terme pour les modalités premium et les modèles de service gérés par les fournisseurs. La politique ancre également le marché des équipements d'imagerie diagnostique des EAU comme pilier de la stratégie plus large de tourisme médical.

Assurance maladie nationale obligatoire stimulant les volumes d'imagerie

Atteindre 98 % de couverture à Dubaï a éliminé les barrières financières et catalysé une hausse de l'utilisation diagnostique. Les visites en consultation externe ont triplé entre 2008 et 2017, et les volumes d'imagerie ont reflété cette escalade. L'assurance rembourse désormais couramment les scanners CT et IRM avancés, déplaçant le mix de cas vers des procédures de plus haute valeur. Les prestataires peuvent prescrire des parcours diagnostiques optimaux sans contraintes de participation du patient, augmentant le débit sur tous les types de modalités. Ce modèle de couverture stabilise les revenus et soutient les cycles d'approvisionnement pluriannuels essentiels pour le marché des équipements d'imagerie diagnostique des EAU.

Flux croissants de tourisme médical entrant (Dubaï et Abu Dhabi)

Les revenus du tourisme de santé augmentent constamment, attirant des patients du Moyen-Orient, d'Afrique, et d'Asie du Sud. Dubai Healthcare City et Sheikh Khalifa Medical City regroupent des diagnostics complets avec le traitement, soutenant la demande pour des suites multi-modalités. Des visas spécialisés et des partenariats avec les compagnies aériennes approfondissent le pipeline de cas complexes nécessitant une imagerie haut de gamme. Les prix compétitifs offrent 30-50 % d'économies par rapport aux centres occidentaux tout en maintenant la qualité internationale. L'afflux constant stabilise l'utilisation des capacités et accélère les cycles de remplacement dans le marché des équipements d'imagerie diagnostique des EAU.

Réseaux de téléradiologie alimentés par l'IA atténuant la pénurie de radiologues

Les pilotes du ministère utilisant l'IA pour le dépistage de la tuberculose via les radiographies thoraciques offrent des lectures plus rapides et standardisées. Un cadre de gouvernance de l'IA certifie chaque outil déployé, protégeant la sécurité des patients et favorisant la confiance. L'interprétation à distance comble désormais les lacunes de couverture entre les émirats, particulièrement pendant les quarts de nuit et les jours fériés. Le support décisionnel de l'IA raccourcit le délai de rapport, permettant aux sous-spécialistes de se concentrer sur les interventions complexes. Ces gains d'efficacité débloquent la capacité latente des scanners et renforcent l'élan d'approvisionnement en équipements.

Analyse d'impact des contraintes

| Contrainte | % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Capital élevé et coût de cycle de vie des modalités avancées | -1.4% | National, avec impact plus important sur les petites installations de santé | Moyen terme (2-4 ans) |

| Ingénieurs de service locaux limités → Temps d'arrêt prolongé | -0.8% | National, avec zones éloignées les plus affectées | Court terme (≤ 2 ans) |

| Approvisionnement fragmenté ralentit la standardisation multi-sites | -0.6% | National, affectant particulièrement les chaînes de santé | Moyen terme (2-4 ans) |

| Barrières de cybersécurité et résidence des données pour les PACS cloud | -0.4% | National, avec application plus stricte dans les installations gouvernementales | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Capital élevé et coût de cycle de vie des modalités avancées

Les unités IRM premium coûtent 1-3 millions USD tandis que les scanners CT haute résolution vont de 500 000 à 2 millions USD, étirant les bilans des petits prestataires. Les dépenses continues pour le blindage, les mises à jour logicielles, et les services pluriannuels s'ajoutent au coût total de possession. L'accès limité au financement d'équipement médical spécialisé élève les taux d'emprunt pour les cliniques autonomes. Ces facteurs retardent les cycles d'achat et encouragent les importations d'équipements reconditionnés qui prolongent l'âge de la flotte. Les contrats de service financés par les fournisseurs émergent mais n'ont pas encore atteint l'échelle nationale.

Ingénieurs de service locaux limités → Temps d'arrêt prolongé

Les objectifs rapides de temps de fonctionnement des équipements entrent en collision avec une pénurie d'ingénieurs biomédicaux certifiés capables d'entretenir des flottes multi-marques. Les installations rurales et du nord font face à des temps d'attente plus longs pour les pièces de rechange et les équipes techniques, gonflant les coûts d'opportunité. Les retards redirigent les patients vers les centres tertiaires de Dubaï et Abu Dhabi, augmentant les goulots d'étranglement de référence. Les fabricants internationaux ouvrent des hubs de formation, mais la localisation de la main-d'œuvre reste un effort pluriannuel. Les temps d'arrêt persistants abaissent le retour sur investissement perçu pour les nouvelles modalités dans le marché des équipements d'imagerie diagnostique des EAU.

Analyse des segments

Par modalité : Domination de la radiographie au milieu de l'innovation CT

Les systèmes de radiographie représentaient 28,53 % de la part de marché des équipements d'imagerie diagnostique des EAU en 2024, soulignant leur rôle critique dans les parcours de soins primaires et de traumatologie. Leur accessibilité et haut débit les rendent indispensables dans les services d'urgence qui servent à la fois les résidents et les touristes médicaux. La taille du marché des équipements d'imagerie diagnostique des EAU pour la tomodensitométrie devrait croître à un TCAC de 8,57 % jusqu'en 2030 alors que les protocoles cardiaques, oncologiques et d'AVC adoptent les systèmes haute résolution. L'IRM maintient son élan dans l'imagerie neurologique et musculosquelettique, tandis que l'échographie s'étend grâce aux initiatives de soins au point de service.

Les directives d'optimisation de dose de radiation établies par le régulateur d'Abu Dhabi stimulent la demande pour les plateformes CT de nouvelle génération avec reconstruction itérative. L'adoption PET-CT et SPECT s'aligne sur les expansions de centres d'oncologie, bien que la croissance reste sélective. Les fournisseurs intégrant l'IA pour le positionnement automatique et la sélection de protocole améliorent l'efficacité des technologues. Les mises à niveau continues matériel-logiciel positionnent les leaders de modalités pour capturer la demande de remplacement alors que les installations rivalisent pour répondre aux références d'accréditation internationale.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : Les systèmes fixes mènent la révolution mobile

Les installations fixes détenaient 83,41 % de la taille du marché des équipements d'imagerie diagnostique des EAU en 2024 car les grands hôpitaux priorisent la qualité d'image, le débit des patients, et la fonctionnalité avancée. Pourtant les unités mobiles et de poche enregistrent un TCAC de 8,52 % grâce aux soins au chevet, à la médecine d'événements, et aux déploiements de cliniques distantes. Les appareils portables réduisent les risques de transport pour les patients en soins critiques et soutiennent la préparation de réponse aux catastrophes, résonnant avec les objectifs gouvernementaux de préparation.

L'échographie de poche alimentée par l'IA offre un triage immédiat dans les ambulances et arènes sportives, construisant de nouveaux flux de revenus pour les fournisseurs. Les opérateurs d'hôtellerie hébergent des cliniques éphémères avec radiographie portable pour dépister rapidement les touristes. L'écosystème croissant de détecteurs alimentés par batterie et visualiseurs synchronisés dans le cloud atténue les défis de connectivité. Alors que les directives de remboursement évoluent, la portabilité commandera une plus grande tranche du marché des équipements d'imagerie diagnostique des EAU.

Par application : Le leadership orthopédique stimule la croissance cardiologique

L'orthopédie et les traumatismes ont sécurisé 22,08 % de la taille du marché des équipements d'imagerie diagnostique des EAU en 2024 grâce à une population active et des installations sportives de classe mondiale. Les réseaux routiers à haute vitesse et les activités de construction maintiennent également des volumes de traumatismes constants. La cardiologie a les perspectives les plus rapides avec un TCAC de 7,28 % jusqu'en 2030 alors que les maladies liées au mode de vie élèvent la demande pour la CT cardiaque, l'angiographie CT coronarienne, et l'échocardiographie.

L'imagerie oncologique bénéficie des programmes nationaux de dépistage du cancer, et la neurologie exploite les parcours d'AVC rapides qui reposent sur l'IRM de diffusion. Les modalités de santé féminine gagnent en traction grâce à la sensibilisation au cancer du sein et aux initiatives d'échographie obstétricale. Les outils de triage IA qui caractérisent les blessures musculosquelettiques et détectent la calcification des artères coronaires renforcent la confiance clinique et réduisent le temps de rapport.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les hôpitaux ancrent l'expansion des centres d'imagerie

Les hôpitaux représentaient 74,95 % de la part de marché des équipements d'imagerie diagnostique des EAU en 2024, reflétant les modèles de soins intégrés et l'intensité capitalistique des modalités avancées. Des groupes tels que PureHealth et Burjeel standardisent les flottes pour rationaliser la maintenance et la formation. Les centres d'imagerie diagnostique évoluent à un TCAC de 7,68 % alors que les patients recherchent des temps d'attente plus courts et la transparence des prix.

Les cliniques spécialisées et centres de chirurgie de jour adoptent des modalités ciblées comme l'échographie haute fréquence et les mini-arceaux en C pour soutenir les procédures ambulatoires. La diversification des utilisateurs finaux stabilise la demande sur les cycles économiques et élargit les marchés adressables des fournisseurs. Les coentreprises public-privé dans les émirats ruraux introduisent des hubs de services partagés, élargissant la portée géographique.

Analyse géographique

Dubaï et Abu Dhabi représentent conjointement près de 70 % des scanners installés, propulsés par un financement concentré, des hôpitaux tertiaires, et un tourisme médical florissant. Dubaï a enregistré 992 millions AED (270 millions USD) de recettes de tourisme de santé récemment, ce qui a soutenu les mises à niveau constantes d'équipements dans les institutions phares. La gouvernance IA d'Abu Dhabi et l'échange d'informations de santé Malaffi connectent 1,7 milliard de dossiers cliniques, améliorant la planification d'équipements basée sur les données.

Les Émirats du Nord sont des frontières d'investissement émergentes. L'adoption par Sharjah du CT mammaire Koning Vera met en évidence la modernisation de l'imagerie mammaire, tandis que le partenariat hôpital-compagnie aérienne de Ras Al Khaimah attire les touristes orthopédiques d'Afrique.[3]Source: Gouvernement des EAU, "Subir un traitement médical ou cosmétique," u.ae Les flottes d'imagerie mobile raccourcissent les lacunes d'accès à Fujairah et Umm Al Quwain. Les incitations fédérales pour la propriété étrangère à 100 % encouragent les fabricants mondiaux à ouvrir des dépôts de service régionaux, stimulant la réactivité après-vente.

L'intégration numérique inter-émirats soutient les références de patients sans couture, distribuant les charges de scan et lissant les courbes d'utilisation. Les nuances réglementaires distinctes entre l'Autorité de santé de Dubaï et le Département de santé d'Abu Dhabi incitent les fournisseurs à certifier les équipements pour les deux juridictions, mais les tarifs fédéraux harmonisés maintiennent les prix compétitifs. La diversification géographique s'align sur les objectifs nationaux d'accès équitable aux soins de santé et renforce la résilience à long terme du marché des équipements d'imagerie diagnostique des EAU.

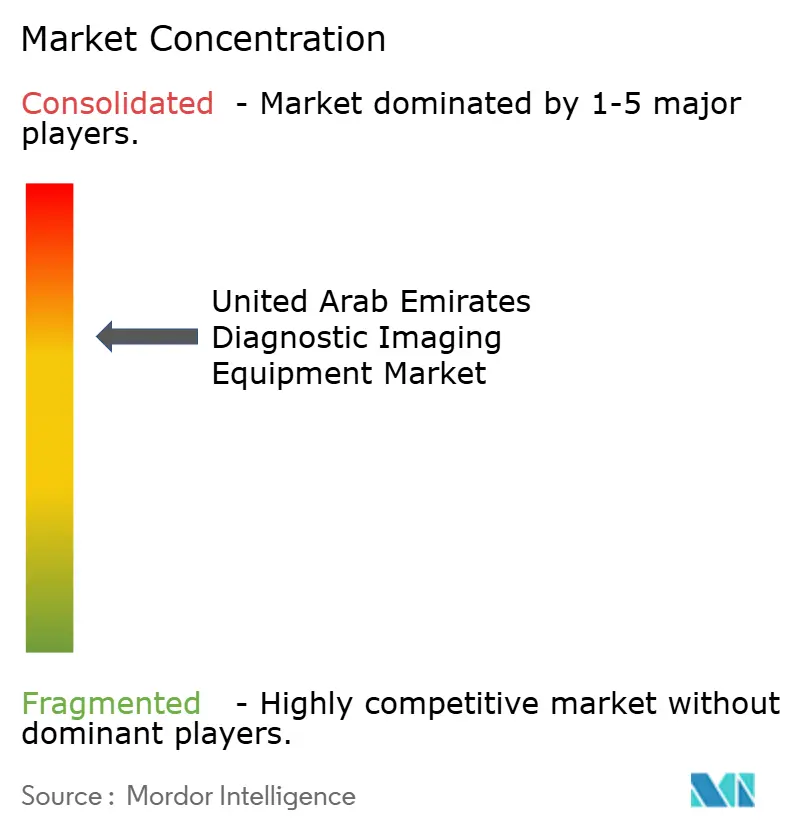

Paysage concurrentiel

Dubaï et Abu Dhabi représentent conjointement une portion significative des scanners installés, propulsés par un financement concentré, des hôpitaux tertiaires, et un tourisme médical florissant. Les recettes élevées de tourisme de santé de Dubaï ont soutenu les mises à niveau constantes d'équipements dans les institutions phares. La gouvernance IA d'Abu Dhabi et l'échange d'informations de santé Malaffi connectent 1,7 milliard de dossiers cliniques, améliorant la planification d'équipements basée sur les données.

Les Émirats du Nord sont des frontières d'investissement émergentes. L'adoption par Sharjah du CT mammaire Koning Vera met en évidence la modernisation de l'imagerie mammaire, tandis que le partenariat hôpital-compagnie aérienne de Ras Al Khaimah attire les touristes orthopédiques d'Afrique. Les flottes d'imagerie mobile raccourcissent les lacunes d'accès à Fujairah et Umm Al Quwain. Les incitations fédérales pour la propriété étrangère à 100 % encouragent les fabricants mondiaux à ouvrir des dépôts de service régionaux, stimulant la réactivité après-vente.

L'intégration numérique inter-émirats soutient les références de patients sans couture, distribuant les charges de scan et lissant les courbes d'utilisation. Les nuances réglementaires distinctes entre l'Autorité de santé de Dubaï et le Département de santé d'Abu Dhabi incitent les fournisseurs à certifier les équipements pour les deux juridictions, mais les tarifs fédéraux harmonisés maintiennent les prix compétitifs. La diversification géographique s'aligne sur les objectifs nationaux d'accès équitable aux soins de santé et renforce la résilience à long terme du marché des équipements d'imagerie diagnostique des EAU.

Leaders de l'industrie des équipements d'imagerie diagnostique des Émirats arabes unis

-

Fujifilm Holdings Corporation

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

-

GE HealthCare

-

Canon Medical System Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Koning Health a installé le système de CT mammaire Koning Vera au Family Health Promotion Center, Sharjah.

- Février 2025 : United Imaging présente les plateformes uMR Ultra, uMI Panvivo, et uAngio AVIVA à Arab Health 2025, signalant des entrées de modalités avancées dans les appels d'offres du Royaume.

- Janvier 2025 : American Hospital Dubai a signé un protocole d'accord avec GE HealthCare et ADI pour déployer des plateformes d'imagerie alimentées par l'IA dans sa clinique exécutive.

Portée du rapport du marché des équipements d'imagerie diagnostique des Émirats arabes unis

Selon la portée du rapport, l'imagerie diagnostique est utilisée pour prendre des images de la structure interne du corps humain, utilisant le rayonnement électromagnétique pour un diagnostic précis du patient. L'imagerie diagnostique utilise la radiation pour diagnostiquer et traiter les maladies. Le marché des équipements d'imagerie diagnostique des Émirats arabes unis est segmenté par modalité (IRM, tomodensitométrie, échographie, radiographie, imagerie nucléaire, fluoroscopie, et mammographie), application (cardiologie, oncologie, neurologie, orthopédie, gastroentérologie, gynécologie, autres applications), et utilisateur final (hôpital, centres de diagnostic, autres). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| IRM |

| Tomodensitométrie |

| Échographie |

| Radiographie (numérique, analogique) |

| Imagerie nucléaire (PET, SPECT) |

| Fluoroscopie et arceau en C |

| Mammographie |

| Systèmes fixes en salle |

| Systèmes mobiles / portables / de poche |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie et traumatologie |

| Gastroentérologie et hépatologie |

| Santé féminine (obstétrique/gynécologie et sein) |

| Urologie |

| Autres domaines cliniques |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Cliniques spécialisées et centres de chirurgie de jour |

| Par modalité | IRM |

| Tomodensitométrie | |

| Échographie | |

| Radiographie (numérique, analogique) | |

| Imagerie nucléaire (PET, SPECT) | |

| Fluoroscopie et arceau en C | |

| Mammographie | |

| Par portabilité | Systèmes fixes en salle |

| Systèmes mobiles / portables / de poche | |

| Par application | Cardiologie |

| Oncologie | |

| Neurologie | |

| Orthopédie et traumatologie | |

| Gastroentérologie et hépatologie | |

| Santé féminine (obstétrique/gynécologie et sein) | |

| Urologie | |

| Autres domaines cliniques | |

| Par utilisateur final | Hôpitaux |

| Centres d'imagerie diagnostique | |

| Cliniques spécialisées et centres de chirurgie de jour |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des équipements d'imagerie diagnostique des EAU ?

La taille du marché des équipements d'imagerie diagnostique des EAU s'élève à 167,41 millions USD en 2025.

À quelle vitesse le marché devrait-il croître au cours des cinq prochaines années ?

Il devrait s'étendre à un TCAC de 6,12 %, atteignant 225,35 millions USD d'ici 2030.

Quelle modalité d'imagerie détient la plus grande part dans les installations de santé des EAU ?

Les systèmes de radiographie mènent avec 28,53 % des parts d'installations en 2024.

Quel segment d'application croît le plus rapidement ?

L'imagerie cardiologique devrait croître à un TCAC de 7,28 % jusqu'en 2030.

Pourquoi les systèmes d'imagerie mobile gagnent-ils en traction ?

Les unités portables soutiennent les diagnostics au chevet, la couverture d'urgence, et la médecine d'événements tout en s'alignant sur les objectifs nationaux d'accessibilité.

Comment les lois de résidence des données affectent-elles l'adoption des PACS cloud ?

Les nouvelles réglementations fédérales exigent le traitement des données dans le pays, incitant les prestataires et fournisseurs à investir dans des centres de données basés aux EAU avant d'exploiter pleinement les flux de travail cloud.

Dernière mise à jour de la page le: